陈博,上银基金基金经理

5年投研经验,其中4年研究经验,1年投资经验。毕业于美国乔治华盛顿大学统计学专业,擅长利用数据分析发掘企业核心竞争力,提炼商业模式核心逻辑,计算企业内在价值,从而精选个股。

陈博于2016年加入上银基金,历任上银基金研究员、基金经理助理等职务,2020年2月起担任基金经理。先后任上银鑫达灵活配置混合型证券投资基金、上银未来生活灵活配置混合型证券投资基金的基金经理。

市场概况-近期市场表现强势,初心仍需坚守

近期市场表现较强势,前段时间创业板连续上涨,从上周开始,上证50也有较好表现。最近行情不错的原因是什么?目前的解读大多是从资金面的角度出发,很少看到对基本面变化的解读。我们团队对近期涨幅较大的几个行业做了分析,例如券商,确实经营层面暂未出现很大变化,所以这段时间属于拔估值的上涨。

目前,上涨的原因有以下几点:一是人民币升值外资大幅流入,上周二、周三每天都有一两百亿的外资净流入,但人民币为何会升值,远期能否持续?影响因素很复杂;第二,近期流动性宽松,债券市场的利率下行也反映了这一现象,货币宽松的原因是什么?什么时候开始紧缩?如果海外开始加息我们是否还会维持流动性宽松?这都难以判断。

以上两点有关资金面的问题,对个人投资者以及机构投资者来说,面临的不确定因素较多。所以,我们做投资时,仍需要回归基本面,也就是分析企业价值,选择现阶段估值、盈利都合理的公司。

热门行业:券商、白酒、医药的上涨原因?

1.券商:估值补涨+资金宽松,拉动券商板块上行

近期券商增长的速度非常快,备受关注,给人赚钱效应很强的感觉。但如果分析过去十年,券商指数是没有涨幅的,收益率持平,更多表现呈现为波段。近期券商上涨的原因有两个,一是估值低,券商板块已有约一年多不涨,因过去一年许多个股增长迅速而估值低补涨。第二个原因就是现在资金宽松,拉动了券商板块。从券商基本面来看,交易量是决定券商业绩的因素之一,目前券商板块交易量暂未出现明显的持续性放大。另一因素是业务量,也没有明显增多,所以行业没有很大的变化,更多是受资金面的影响。如果有意愿长期投资券商,建议关注有资管业务竞争力的标的,基本面相对能看涨的,例如我们看到海外有几家非常优秀的券商,他们逐渐做到了资产管理,这块业务利润稳定且周期性不会那么强。我国也有往这方面努力的券商,例如基金代销业务做得比较好的,未来也会有持续向上的利润,建议大家多关注这一类公司。

2.白酒:长期基本面向好,需关注估值情况

白酒近期涨幅较大,一季度白酒整体有一次下跌,但现在许多企业都走出低估,甚至创历史新高。近期的表现确实有基本面的变化因素,不过并不只在今年,而是长期的基本面向好。核心是政府给白酒的龙头公司提出了远期10万吨的产能目标,之前市场的预期是高端酒产能极限在5至6万吨,现在远期看有推动扩产的动力,如果产能翻一倍,对供不应求的产品肯定是利好的。对于白酒的龙头公司而言,销量较好,远期如果能提高产能水平,也就打开了远期增长的空间,它的远期价值就能提升,所以白酒板块在近期表现都不错。不过目前白酒板块的估值较高,因此短期建议大家关注回调后的机会。

3.医药:疫情反复叠加流动性宽松,建议关注长期

许多医药公司已经从一季度的低迷里走出来了,甚至有很多创了历史新高。整个医药板块近几年给人的持股体验非常好,涨幅高同时波动也小,有点类似白酒板块。持股体验好首先是因为质地好,有些医药龙头公司在A股的资产非常优秀,已经成长起来开始与海外企业竞争,他们的ROE高达25%以上。同时这类企业的增长性也较强,市场预期在未来三到五年,这个赛道的增速会比白酒快,因此估值也会更高。近期的涨幅主要还是由于疫情反复叠加了流动性宽松导致的。整体我建议大家从长远的角度看待白酒、医药这种资产质量比较好的板块,在每次回调时寻找机会。

每周一图-中美对比!未来投资何种资产潜力巨大?

很多朋友最近想了解个人资产如何配置比较合理?也就是大类资产配置怎么做。其实我们国内目前有一个现象是——大多数人很难灵活地做大类资产配置。

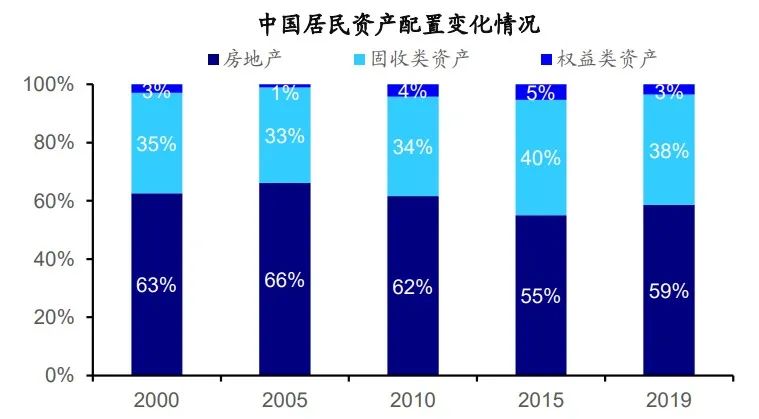

数据来源:中国社科院

从上图可以看出,国内过去二十年居民资产配置中,占比最高的是房产,占个人总资产的比例一直高达60%左右;其次是固收类资产,占比38%左右,这里的固收类资产并不是指固收类基金,而是理财产品或者银行存款;最后是权益类资产,包括股票和基金,平均占比只有3-5%。

为什么说比较难灵活地去做资产配置?因为目前房产价值确实比较高,被动占据了很大比例。拿上海居民举个例子,一个中等家庭如果有一套100平米房产在市区内,如果用10万/平米来计算,总价值就是1000万。那么对这个家庭来说,他如果能拿出100万去买基金,已经是比较高的比例了,但这100万只占他房产资产的10%,如果算上车和现金理财,权益占比差不多也就5%。大家也可以自己算算,自己的权益占总资产的比例有多少?大部分人应该都低于10%。接下来我们看看美国的情况:

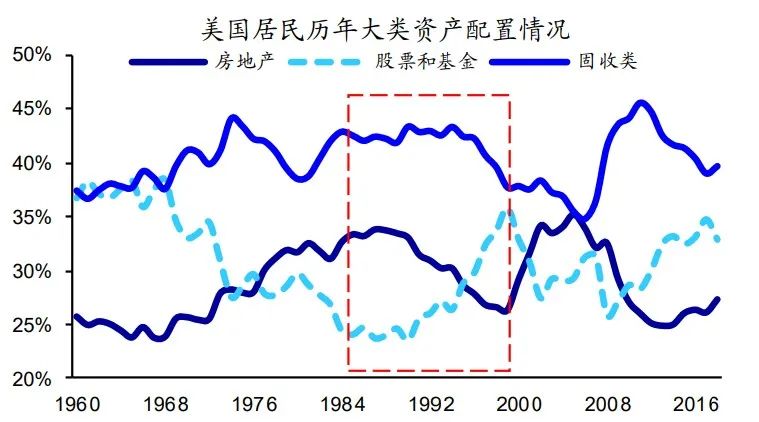

美国的房产占总资产配置比例约25-30%,而配置在股票和基金的比例达到了30-35%,最后固收类资产,主要是一些保险,例如年金险这种养老保险的配置比例最高,达到了40%-45%。首先一点,我们不能简单地用这两幅图就说明以后中国也会往美国的比例走,因为我们两个国家的文化根基是不一样的,中国从最早期的秦朝开始,对于土地文化的热爱就是存在的,土地代表了一种财富也是一种安全感和传承,所以大家把财富放到房产里面。而美国自由的经商环境造就了企业发展的土壤,特别是对股东比较友好,所以他们的企业经营优秀,最终股票市场好也是有文化因素在支撑。所以首先我们不能简单类比。

从这两幅图来看,我们可以明确的是,目前我们国内权益资产的配置比例太低了,只有3-5%,这个比例实际上对于一个正常家庭来说,可以更优化。为什么呢?因为金融类资产对于房产来说,区别在于流动性更好,好的基金与好的地产,长期都能抗通胀,都能创造超额收益,但是需要用钱的时候,地产可能需要半年时间去变现,基金或者股票可以短时间变现,这样的一类流动性好的增值资产,从目前的5%提高到10%的家庭资产占比,中期看并不过分。那么如果权益比例提升,哪块的比例会减少让给权益资产呢?我预计是购买理财产品的比例会更少一些,目前人们的理财占比达到38%,假如从这里拿出5%的资产投入到权益里,那权益的比例就能提升一倍,权益到10%,理财到33%,远期来看可能会更高,比如15%买权益,20%买理财,这样的结构会更合理。

这笔潜在的理财资金带来的增量资金可能会超过大家想象。经测算,根据央行披露的数据,我国城镇家庭一共有3亿户家庭,城镇居民平均资产规模是317万元。假设我们把5%的理财资金挪移到权益市场,算下来,能够带来47万亿人民币的增量,要知道A股所有公司总市值加总,才只有81万亿人民币,这是总市值,还不算流通市值。所以居民的这块配置需求挪移5%,远期带来的资金增量高达总市值60%,如果是流通市值,甚至超过100%。这要比外资的比例高出很多,所以这也是未来长期支撑A股的资金来源。当然要说明的一点是,这个数据并不是短期能够实现的,只是大致的估算,但是大家可以看到,我国权益市场的空间较大,相信未来随着90后到了30岁+的年龄,他们对基金理财的认识和需求会显著提升。因此,我建议大家也从价值投资的维度多了解权益市场,可能过十年再回顾,现在的努力都是难得的宝贵财富。

风险提示:基金有风险,投资需谨慎。本材料中的信息或所表达的意见仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读基金的基金合同、招募说明书和产品资料概要等法律文件,充分考虑自身状况选择与自身风险承受能力相匹配的产品。本公司作为基金管理人承诺恪尽职守、诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险。我国基金运作时间较短,不能反映股市发展的所有阶段。指数过往业绩不代表本基金业绩表现,也不作为本基金未来表现的承诺。