今日(8月23日)A股市场偏弱震荡,创业板指、科创50等指数收红,但领涨两市的行业多数集中于煤炭、石油、供气供热、电力等传统价值股板块。

多家金牛私募称,预计A股成长与价值风格不断轮动的格局仍将延续,但中小盘股的机会预计仍将好于大盘股。另一方面,在价值、成长“跷跷板效应”持续显现的背景下,均衡配置或是较好的策略应对思路。

价值风格“风云再起”

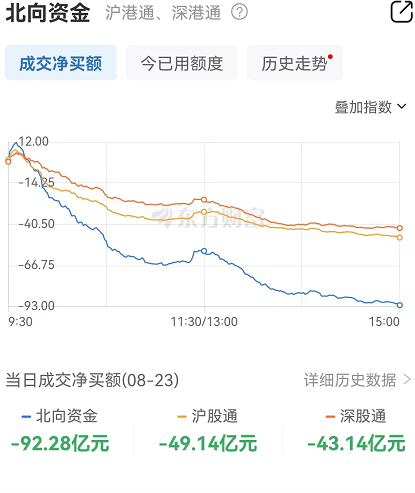

受隔夜美股显著下挫等因素影响,今天A股市场整体偏弱休整。截至收盘,在两市主要股指中,中证1000、创业板指、科创50等指数收涨,上证指数、沪深300等指数小幅走弱。

图片来源:光大证券行情软件

从强势行业板块来看,截至收盘,供气供热、煤炭、石油、电力、证券等典型价值性行业板块意外领涨,市场价值风格表现明显更为突出。

图片来源:光大证券行情软件

多家金牛私募称,8月以来,A股市场运行在结构性层面总体呈现两大特征:一是中证1000、中证500等中小市值股指持续表现活跃,上证50、沪深300等权重股指表现相对滞后;二是前期主导市场主线的成长风格,正逐步切换到“价值与成长持续轮动”的市场格局。

中小盘股获一致看好

对于目前市场的整体运行趋势,保银投资称,“对A股保持谨慎乐观态度,短期市场走势可能仍是震荡格局,持续大涨或者持续调整的可能性都不高”。从目前的策略应对来看,多家金牛私募表示,现阶段依旧相对看好中小盘股的投资机会。

明泽投资董事总经理马科伟称,在存量资金博弈以及股指震荡行情延续的背景下,价值风格与成长风格出现“跷跷板效应”在所难免。但该机构仍认为,中小盘股可以获得更多的超额收益,表现会更加活跃。在当前的结构性行情中,“自下而上”择优配置个股更能适应市场环境,景气度和业绩超预期的中小市值公司,在本轮震荡行情中可能持续表现更佳。

星石投资副总经理、首席策略投资官方磊表示,目前宏观环境呈现出“经济缓步复苏+宽货币”的特点,市场可能更愿意寻找具有基本面和题材支撑的个股,中小盘股表现将更加活跃。就短期来看,中小盘股占优的“宏观基础”可能会延续。不过需要指出的是,从中长期维度而言,中小盘股最终的市场表现仍取决于基本面预期的兑现程度。建议重点从景气度处于上行周期的行业中,挖掘中小盘股的投资机会。

均衡配置思路升温

近期中小盘成长股表现明显强势,但“成长”风格与“价值”风格之间的实际差异并不十分明显。

A股市场最新行情数据显示,截至8月23日收盘,中盘价值、小盘价值与中盘成长、小盘成长等四大指数8月以来分别上涨2.77%、1.37%和2.37%、2.81%。

重阳投资合伙人寇志伟表示,“现阶段市场风格轮动很快,准确预测市场的风格轮动很困难”。以近几个月人气居高不下的新能源板块为例,不同阶段领涨的子行业和个股特征也并不相同。目前,更应关注估值合理且具有成长性的个股。从组合布局角度而言,寇志伟称,会保持“相对分散”的组合配置。一是持有现金流稳定、高股息的传统价值类标的,在国际能源价格高企、国内无风险利率下行的情况下,这类股票的价值会持续凸显;二是积极挖掘受益于新一轮产业周期的“专精特新”类的成长性个股;三是重点关注估值逐步回到合理区间的“白马股”。

方磊称,中期看来,随着市场对宏观经济预期的好转,货币流动性继续宽松的空间可能受限,A股可能从估值驱动逐渐转向基本面驱动,风格或更加均衡,“因此目前中大盘价值股也存在值得重点挖掘的投资机会”。