来源 证券之星资讯

作者 俞大猷

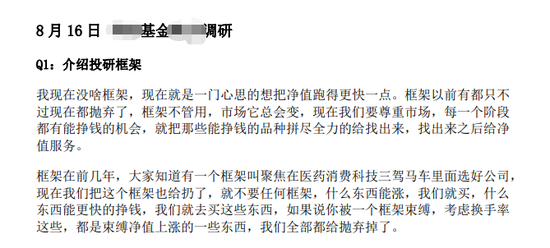

华商基金经理高兵的投研框架昨晚刷屏了。在机构调研中,他对于投研框架的问题直言不讳,他认为不需要任何框架来束缚自己,只要买那些能够使基金净值上涨的标的就可以了。

该基金经理的言论引起了网络热议,大部分基民认为这不就是追涨杀跌吗,其实追涨杀跌的本质便是趋势交易,真正能把趋势交易做好的投资经理几乎是凤毛菱角,高经理是否是其中之一?本文将重点解析。

近3年业绩高居前2%,宣传材料声称经理为坚定的长期主义者

2022年7月,权威基金评估机构——海通证券发布了截至2022年上半年基金业绩排行榜。其中华商智能生活灵活配置混合 A和华商新兴活力灵活配置混合基金近三年业绩分别在1573只同类基金中排名第9位与第27位,并且这两只基金近1、2、3年排名均在前5%以内,这也让它们背后的基金经理高兵成为了投资者关注的焦点。

华商基金在公众号的文章中声称高兵是坚定的长期主义者,从行业角度自上而下,结合具体公司自下而上精选优质标的,长周期持有,充分享受行业和公司发展的红利,并且在持有过程中重点关注行业和公司的边际变化情况,对市场的波动比较理性。

通过分析其2015年至2020年以来的行业配置可以发现,他相对那些做绝对交易的管理人还是换手率偏低的。行业集中度方面,在2015年中期至2020年末,剔除非公募产品后,前五大行业占比平均为79.8%,大幅高于偏股型基金的46.04%,特别是其2019年以来的第二段基金经理任职期,前五大行业占比高达92.3%,高度集中的行业配置有利于贡献超额收益。

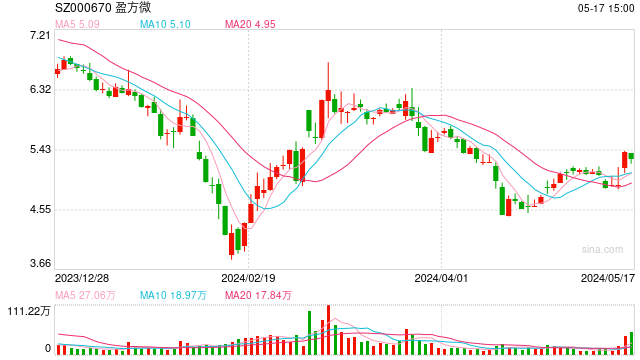

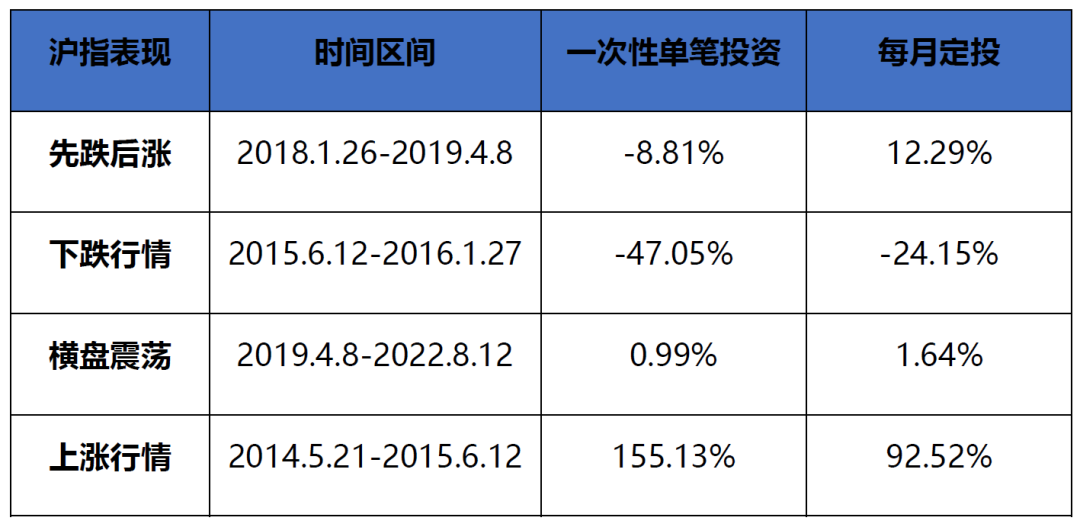

中短期行业配置方面,高兵追求胜率,敢于在行业相对底部区间大幅加仓,在行业情绪高点逐步减仓。以科技股配置为例,2019年科技股见底回升时,高比例配置科技股,超配电子元器件及计算机行业,在行业情绪极端化时开始谨慎,2020年下半年逐步减配科技行业。

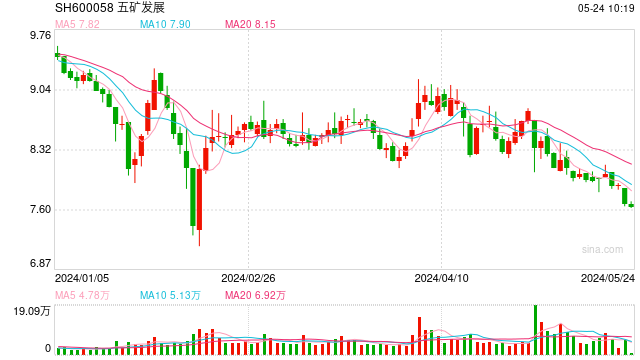

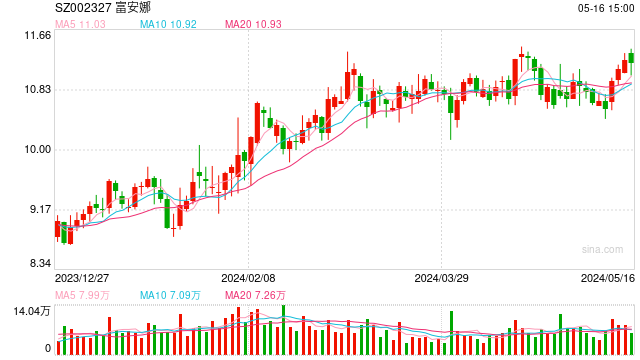

从目前高兵的持仓来看,其中不乏有光伏材料龙头石英股份、网络安全公司卫士通、汽车零部件企业拓普集团、金融科技服务公司华软科技、化工材料公司美联新材等。这些标的既有赛道股,又有部分处于景气反转周期的冷门股。高兵在成长股的投资上会兼顾其估值水平,

跟随估值水平调整组合的成长性,并且稳定地偏好高贝塔和中小市值股。

基金经理应该多讲真话,财富管理应轻营销,重管理和服务

高兵在机构内部的调研记录进一步揭露了投资经理的风格本质,其实大部分基民不需要表面上冠冕堂皇的宣传文章,他们更需要了解投资经理真正的投资方法来匹配是否满足自身需求。

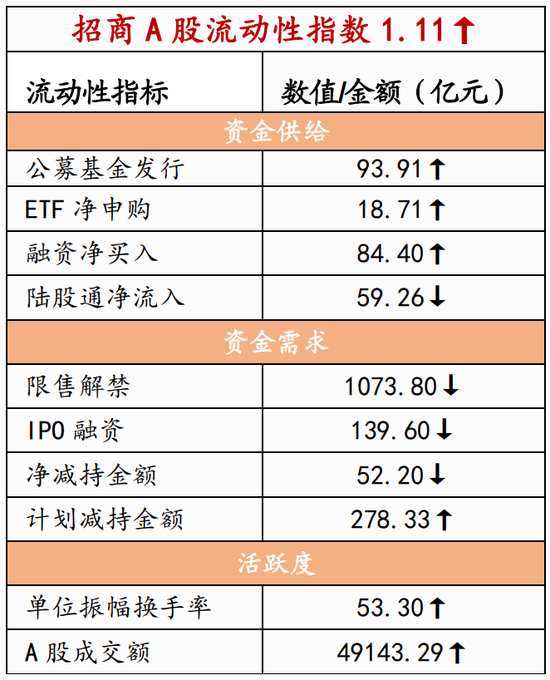

财富管理行业尚处甜蜜周期,资金流入是公募基金规模增长的原动力。目前财富管理还是流量生意,财富管理机构对资管机构具有谈判能力。2021年公募基金行业客户维护费占管理费收入的30%左右,部分基金公司35%以上。资金流入是公募基金规模增长的最大驱动力,占过去10年行业规模增量(从2万亿增至26万亿)的89%。预计未来4年居民资产配置结构的改变,将为公募基金带来约15万亿增量资金。

公募基金是最佳赛道,短期波动不改长期逻辑。公募基金是符合监管要求的净值化产品发展方向,规模自2018年末13万亿增至2021年末26万亿,CAGR25%,是资管产品规模增长最快的赛道。权益型公募基金受市场行情影响,1Q22规模环比下滑13%,但由于基民风险偏好下移,货基和债基环比增长。随着市场回暖,5月末公募总体规模已超过2021年末。

美国资本集团(Capital Group)是世界上历史最悠久、规模最大的投资管理机构之一。由于保持着长期的优质投资业绩,资本集团受到了客户的广泛赞誉。我们回顾资本集团的发展历程发现,资本集团的成功并不是偶然,而是与其持之以恒的长期主义投资理念、独特的制度创新、灵活的组织结构、高素质且稳定的人才团队息息相关。

美国的资本投资集团认为,给客户提供优质的服务和准确、及时的信息至关重要,服务必须达到“在一切工作中永远争取最好”的标准。资本集团从来不做广告,但是他们把对客户的报告写得更加深入、有趣。资本集团希望让投资能通过阅读这些报告来了解他们自己基金的信息,真正让投资者受益。

中国的财富管理行业虽然刚刚起步,但是目前更加需要学习国际优秀投资公司的服务案例。少一份套路,多一份真诚,如此才能使行业长期行稳致远。