本周主要指数大多震荡回调,持续强势的小盘成长在周五波动有所扩大。一方面是央行下调MLF利率后“宽松支撑”,在周一至周四强化小盘成长行情,另一方面是小盘成长行情持续强化后波动难免扩大。

向前看,由于阶段性限电、疫情冲击,8月经济复苏“置信度”仍低,前期由经济复苏推动的“复苏兑现”行情“重拾”仍要等待,预计市场以结构性机会为主。中期看,在经济难有“强复苏”,流动性“够宽松”的宏观背景下,市场仍迎关注小盘成长的中期高胜率,但短期在小盘成长“热度”提升后需要时间以“消化”获利盘。此外,随着8月底中报密集披露期临近,“回归业绩”是市场主线,一方面要注意4月经济“砸坑”对中报的潜在冲击或使得部分公司业绩低于预期,另一方面也要把握部分业绩超预期或在二季度“逆境”高景气的行业机遇。

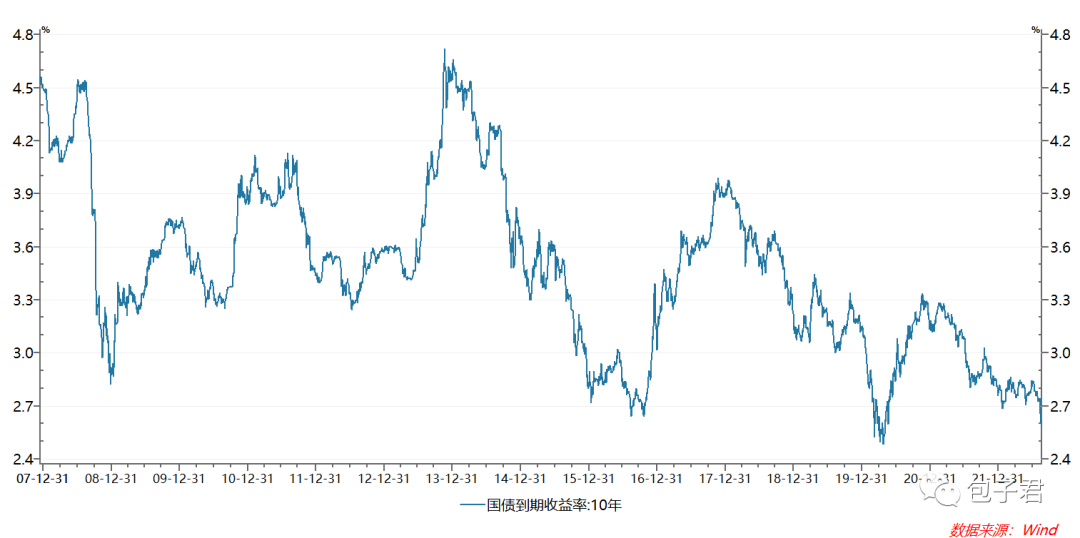

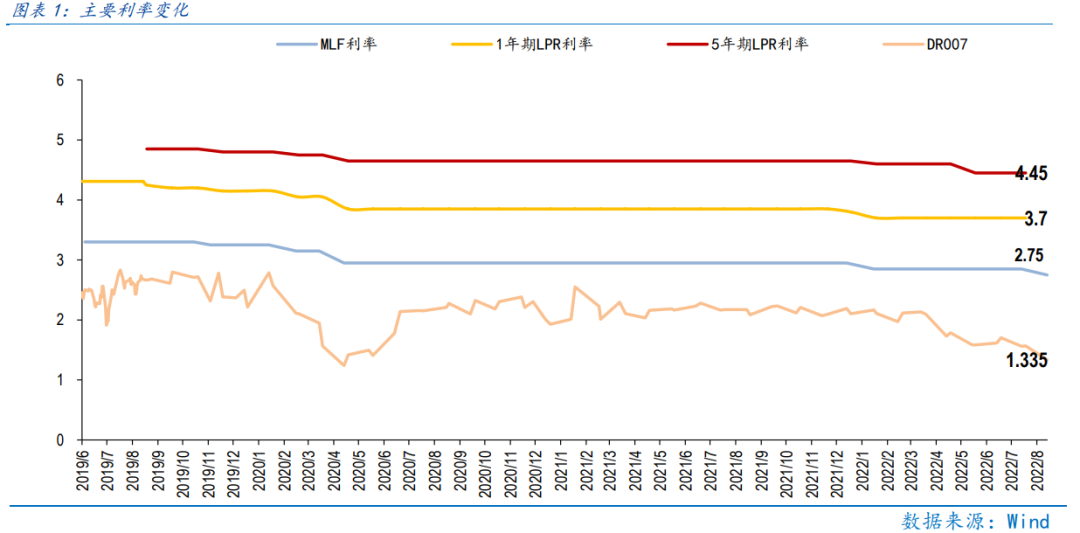

央行下调MLF利率,推动信贷需求回升,预计明日LPR利率或下降,关注调降的结构。7月新增贷款仅6790亿,居民、企业新增贷款均大幅回落,央行在此时下调MLF利率或旨在提振信贷需求,推动经济平稳复苏。MLF利率下调后,明日LPR报价利率下调概率极高,但可关注LPR利率下调结构,若5年期LPR利率下调幅度更大则体现央行“稳地产”意味明显。

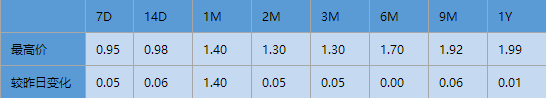

整体市场流动性充裕,DR007利率低位运行,是当前小盘成长行情的核心支撑。当前DR007利率仅1.335%,利率低位运行反映的是流动性对市场的“宽松支撑”,在短期央行偏“宽松”基调未变和实体融资需求仍待复苏的背景下,金融体系的流动性宽松仍有望延续,对中期小盘成长行情构成一定支撑。

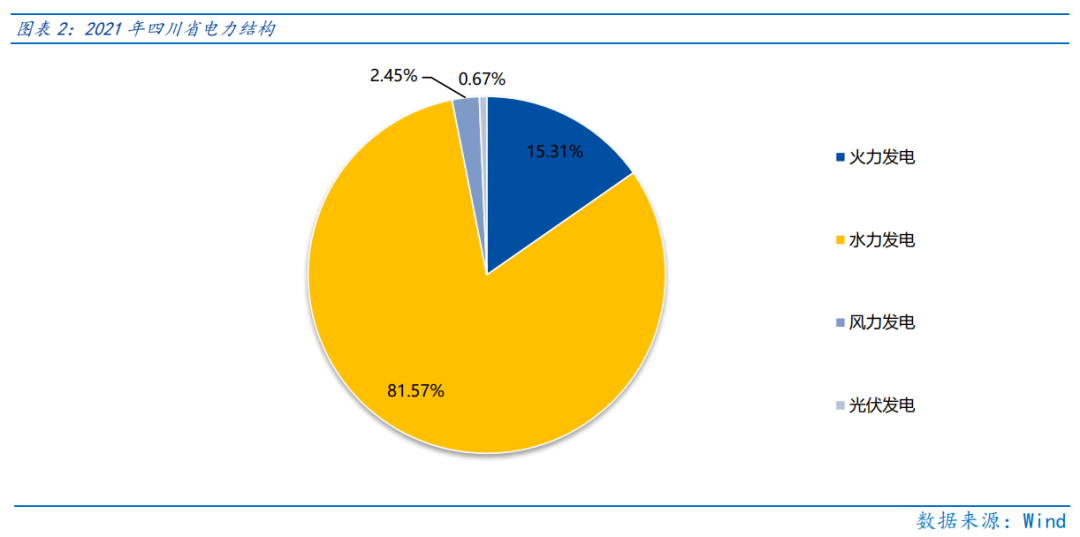

工业重镇四川省限电压制8月经济复苏预期,但限电原因主要是极端天气造成水力发电不足,此轮限电的影响范围和持续时间有望远小于去年9月由“能耗考核”引起的全国范围限电。2021年,四川省水力发电量占全省电力供给的81.57%,影响了水力发电“出力”,进而造成电力短缺。

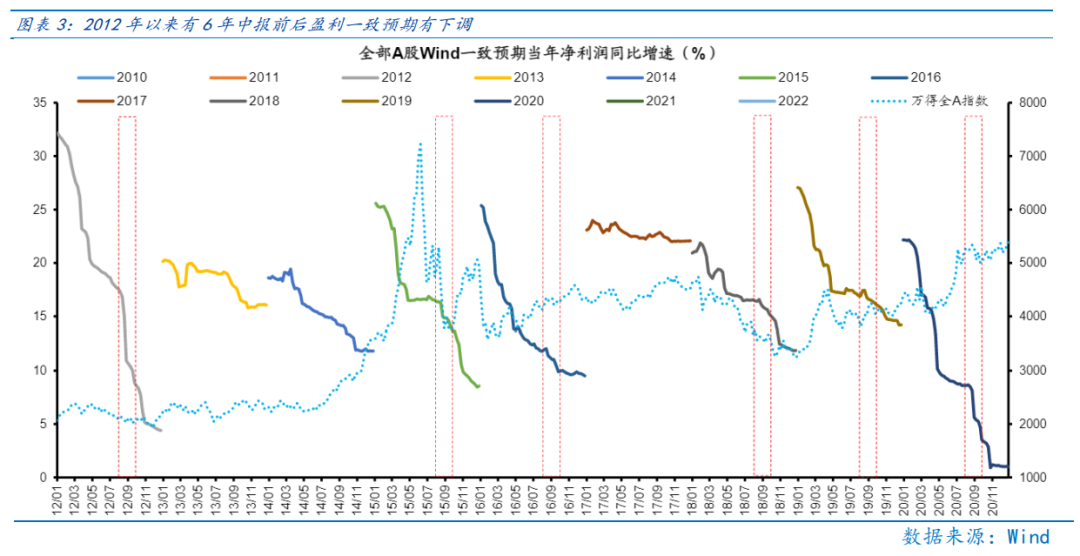

8月底中报密集披露期来临,过往A股有“披露越晚业绩越差”的规律,要防范部分绩差公司对市场形成的负面冲击。2012年以来,有6年wind盈利预期在临近中报披露截止期大幅下调,并对市场构成一定冲击。考虑到今年4月疫情对国内经济扰动极大,今年中报披露截止期前或也面临市场盈利预期的下修,届时盈利下修对市场的冲击值得注意。

海外而言,本周纳斯达克指数终结周线四连阳,市场重新担忧衰退风险,紧缩风险也仍未完全释放。8月联储会议纪要与市场预期基本一致,首次出现“过度紧缩”,显示加息预期最“鹰”时刻或逐步过去。但与联储的“鸽”派不同,本周美元指数、美国10年期国债收益率再度走高,显示紧缩风险仍值得关注,且中期海外市场企稳需要关注“经济衰退”的持续时间和深度是否超预期。

市场对8月经济“重拾”复苏的预期较弱,或继续在下沿处震荡蓄力,待疫情稳定经济复苏预期改善后才有望重启“复苏兑现”行情。而随着中报密集披露期到来,“回归业绩”寻找结构性机会是市场主线。

行业配置:

一方面要着眼长期,关注业绩成长性强、基本面景气度的成长板块机遇。其次在成长股阶段性过热时,配置高通胀、疫后复苏板块以降低波动。

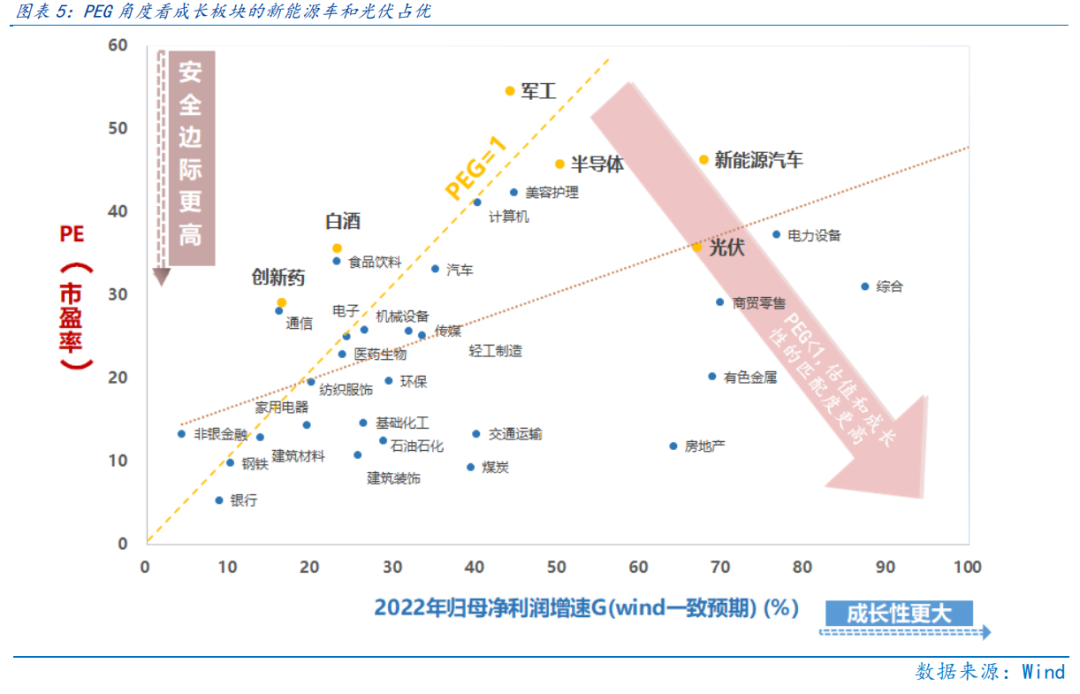

成长板块:着眼长期布局,当前成长板块的储能、光伏(设备)、风电(海风)、新能源运营商、新能源车、军工、半导体等行业PEG角度仍有估值性价比。

高通胀板块:受益于全球通胀、能源通胀相关的煤炭、石油石化行业自6月调整至今,位子相对低,且当前是市场对通胀回落预期较强的时刻,若高通胀并未如期回落,那么预期差会成为高通胀板块的收益来源,逢低配置能源通胀受益的煤炭、石油石化行业,可最大程度分享潜在高通胀延续的机遇。

疫后复苏板块:整体反弹力度较小有补涨动能,且受益CPI-PPI剪刀差缩窄,利好利润向中下游分配的主要是食品饮料、医药生物(CXO、医美)、社会服务等行业。

目录

◆ 1 、市场展望探讨

◆ 2 、行业配置思路

◆ 3、本周市场回顾

(一)市场行情回顾

(二)资金供需情况

◆ 4、下周宏观事件关注

Part 1

市场展望探讨

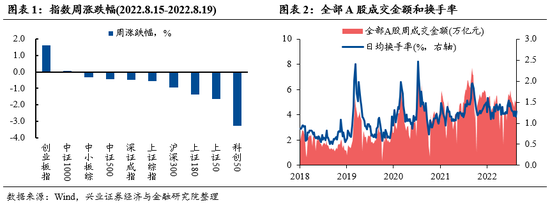

本周主要指数大多震荡回调,持续强势的小盘成长在周五波动有所扩大。一方面是央行下调MLF利率后“宽松支撑”,在周一至周四强化小盘成长行情,另一方面是小盘成长行情持续强化后波动难免扩大。

向前看,由于阶段性限电、疫情冲击,8月经济复苏“置信度”仍低,前期由经济复苏推动的“复苏兑现”行情“重拾”仍要等待,预计市场以结构性机会为主。中期看,在经济难有“强复苏”,流动性“够宽松”的宏观背景下,市场仍迎关注小盘成长的中期高胜率,但短期在小盘成长“热度”提升后需要时间以“消化”获利盘。此外,随着8月底中报密集披露期临近,“回归业绩”是市场主线,一方面要注意4月经济“砸坑”对中报的潜在冲击或使得部分公司业绩低于预期,另一方面也要把握部分业绩超预期或在二季度“逆境”高景气的行业机遇。

央行下调MLF利率,推动信贷需求回升,预计明日LPR利率或下降,关注调降的结构。本周一央行开展4000亿元中期借贷便利(MLF)操作和20亿元公开市场逆回购操作,中标利率从2.85%、2.10%分别下调10BP至2.75%、2.00%。这是继2022年1月以来的再度调整。7月新增贷款仅6790亿,居民、企业新增贷款均大幅回落,央行在此时下调MLF利率或旨在提振信贷需求,推动经济平稳复苏。MLF利率下调后,明日LPR报价利率下调概率极高,但可关注LPR利率下调结构,若5年期LPR利率下调幅度更大则体现央行“稳地产”意味明显。

整体市场流动性充裕,DR007利率低位运行,是当前小盘成长行情的核心支撑。央行下调MLF利率后,释放一定的“宽松预期”,对本周一至四小盘成长占优行情推动较大。当前DR007利率仅1.335%,利率低位运行反映的是流动性对市场的“宽松支撑”,在短期央行偏“宽松”基调未变和实体融资需求仍待复苏的背景下,金融体系的流动性宽松仍有望延续,对中期小盘成长行情构成一定支撑。

工业重镇四川省限电压制8月经济复苏预期,但限电原因主要是极端天气造成水力发电不足,此轮限电的影响范围和持续时间有望远小于去年9月由“能耗考核”引起的全国范围限电。2021年,四川省水力发电量占全省电力供给的81.57%,今年由于持续的高温少雨天气使得四川省上游来水较少,影响了水力发电“出力”,进而造成电力短缺。未来随着秋季到来,高温天气减少,上游来水量恢复,水力发电恢复后四川省限电会迅速缓解,因此本轮限电范围和时间或影响有限。

8月底中报密集披露期来临,过往A股有“披露越晚业绩越差”的规律,要防范部分绩差公司对市场形成的负面冲击。8.30是中报披露截止期,目前距离中报披露截止仅余不足两周,下周是中报密集披露期,“回归业绩”是行情主线。2012年以来,有6年wind盈利预期在临近中报披露截止期大幅下调,并对市场构成一定冲击。考虑到今年4月疫情对国内经济扰动极大,中报部分公司业绩或受到显著冲击,今年中报披露截止期前或也面临市场盈利预期的下修,届时盈利下修对市场的冲击值得注意。

海外而言,本周纳斯达克指数终结周线四连阳,市场重新担忧衰退风险,紧缩风险也仍未完全释放。8月联储会议纪要与市场预期基本一致,明确将继续加息,提及“存在货币政策紧缩幅度超过必要水平的风险,加息步伐将在某个时候放缓”,首次出现“过度紧缩”,显示加息预期最“鹰”时刻或逐步过去。但与联储的“鸽”派不同,本周美元指数、美国10年期国债收益率再度走高,显示紧缩风险仍值得关注,且中期海外市场企稳需要关注“经济衰退”的持续时间和深度是否超预期。

市场对8月经济“重拾”复苏的预期较弱,或继续在下沿处震荡蓄力,待疫情稳定经济复苏预期改善后才有望重启“复苏兑现”行情。而随着中报密集披露期到来,“回归业绩”寻找结构性机会是市场主线。

Part 2

行业配置思路

行业配置上,一方面要着眼长期,关注业绩成长性强、基本面景气度的成长板块机遇。其次在成长股阶段性过热时,配置高通胀、疫后复苏板块以降低波动。

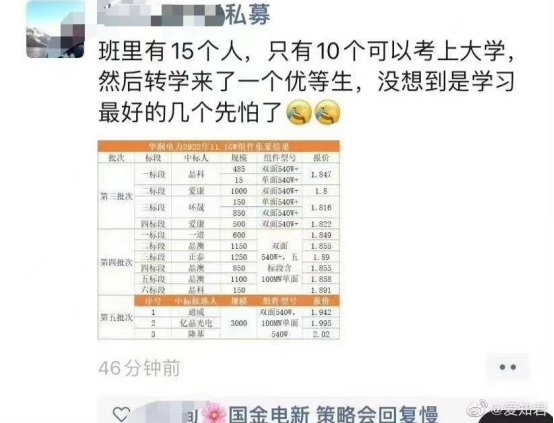

成长板块:着眼长期布局,当前成长板块的储能、光伏(设备)、风电(海风)、新能源运营商、新能源车、军工、半导体等行业PEG角度仍有估值性价比。

高通胀板块:受益于全球通胀、能源通胀相关的煤炭、石油石化行业自6月调整至今,位子相对低,且当前是市场对通胀回落预期较强的时刻,若高通胀并未如期回落,那么预期差会成为高通胀板块的收益来源,逢低配置能源通胀受益的煤炭、石油石化行业,可最大程度分享潜在高通胀延续的机遇。

疫后复苏板块:整体反弹力度较小有补涨动能,且受益CPI-PPI剪刀差缩窄,利好利润向中下游分配的主要是食品饮料、医药生物(CXO、医美)、社会服务等行业。

Part 3

本周市场回顾

本周成长、稳定等板块上涨明显。全国多地出现极端高温天气,引发区域限电,短期对市场有所扰动,长期来看不影响经济复苏趋势。电网波动引发市场对新能源消纳的关注,长期可把握新能源发电占比提升后新能源电能消纳的大beta。同时,本周小盘成长持续强势后迎波动扩大,但整体趋势或有望持续。领涨的光伏赛道大幅调整,一方面是有光伏企业在组件招标报价中价格低于预期,造成市场有一定组件行业格局恶化的悲观预期,另一方面是周一至周四光伏持续大涨后,获利了结需求大,因此资金在周五借着利空“消化”估值。

(一)市场行情回顾

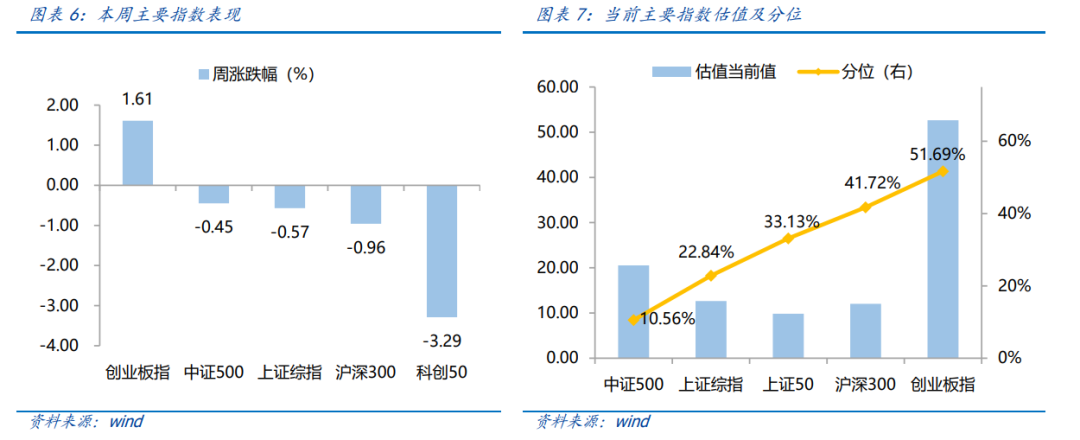

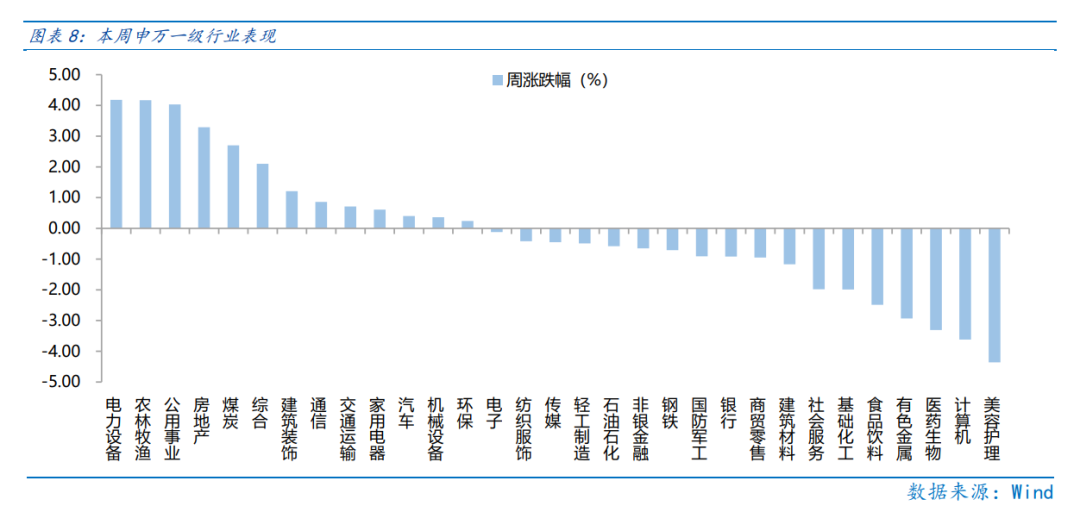

近一周,上证指数下跌0.57%,创业板指上涨1.61%,沪深300下跌0.96%,中证500下跌0.45%,科创50下跌3.29%。风格上,稳定、成长表现相对较好,消费、金融表现较差。从申万一级行业看,表现相对靠前的是电力设备(4.18%)、农林牧渔(4.17%)、公用事业(4.03%)、房地产(3.29%)、煤炭(2.7%);表现相对靠后的是美容护理(-4.36%)、计算机(-3.62%)、医药生物(-3.31%)、有色金属(-2.93%)、食品饮料(-2.49%)。

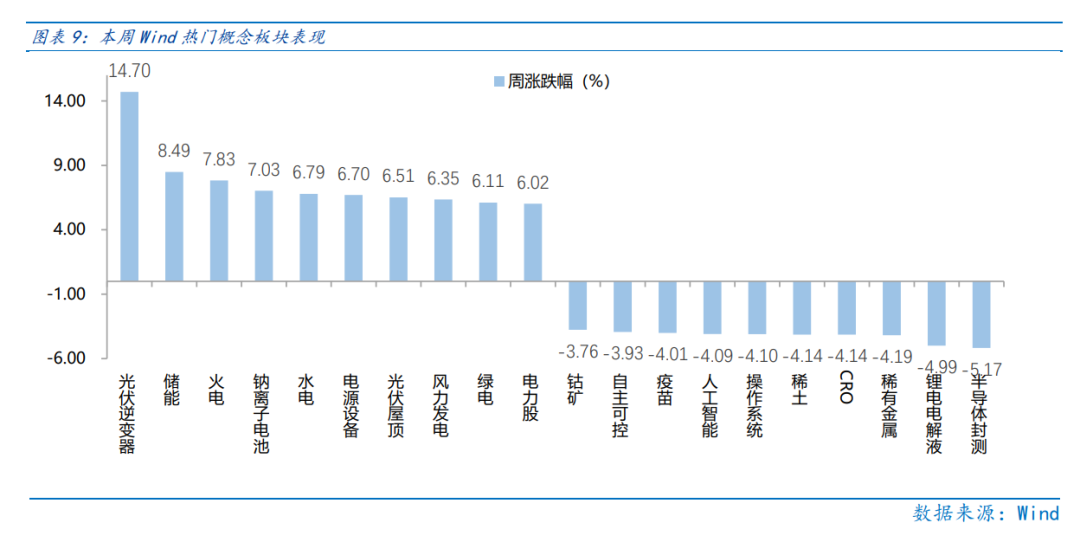

周一至周四光伏大幅领涨,但在周五大幅调整。同时,极端高温引发区域限电,带动火电等相关板块领涨。从Wind热门概念板块来看,表现相对靠前的是光伏逆变器(14.7%)、储能(8.49%)、火电(7.83%)、钠离子电池(7.03%)、水电(6.79%);表现相对靠后的是半导体封测(-5.17%)、锂电电解液(-4.99%)、稀有金属(-4.19%)、CRO(-4.14%)、稀土(-4.14%)。

(二)资金供需情况

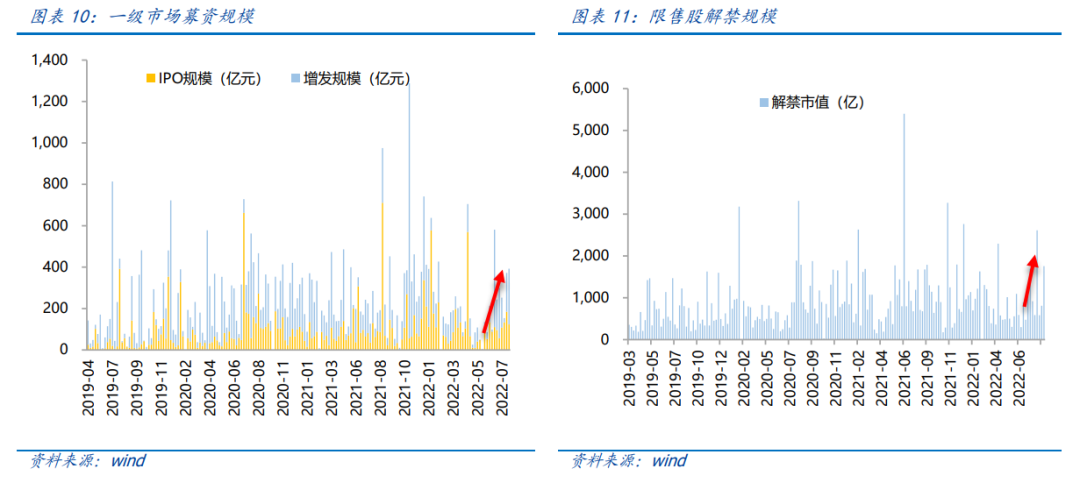

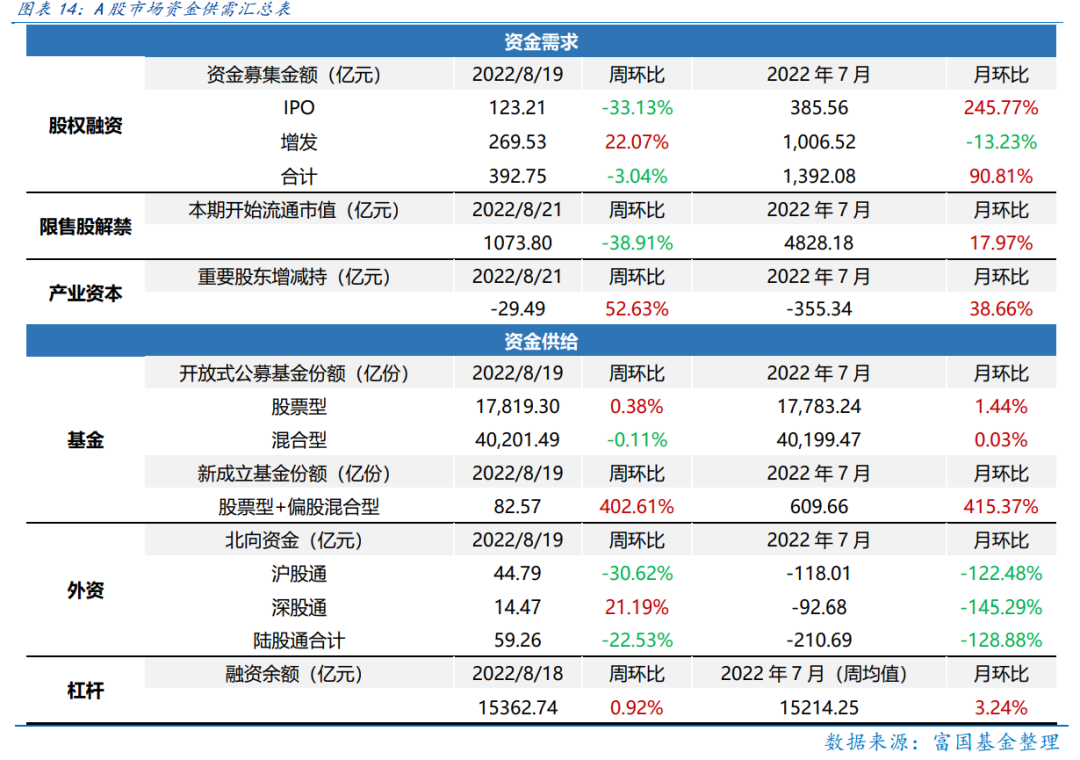

资资金需求方面,本周一级市场规模有所减少,限售股解禁压力上行,重要股东减持。本周一级市场资金募集金额合计392.75亿元,较上周减少3.04% ;结构上,IPO募集123.21亿元,周环比减少33.13% ;增发募集269.53亿,周环比减少13.23% 。本周限售股解禁规模合计1073.8亿元,周环比减少38.91% ,根据目前披露的数据,预计下周解禁规模约1106.05亿元,解禁压力有所下行。本周重要股东减持29.49亿元,上周减持77.54亿元。

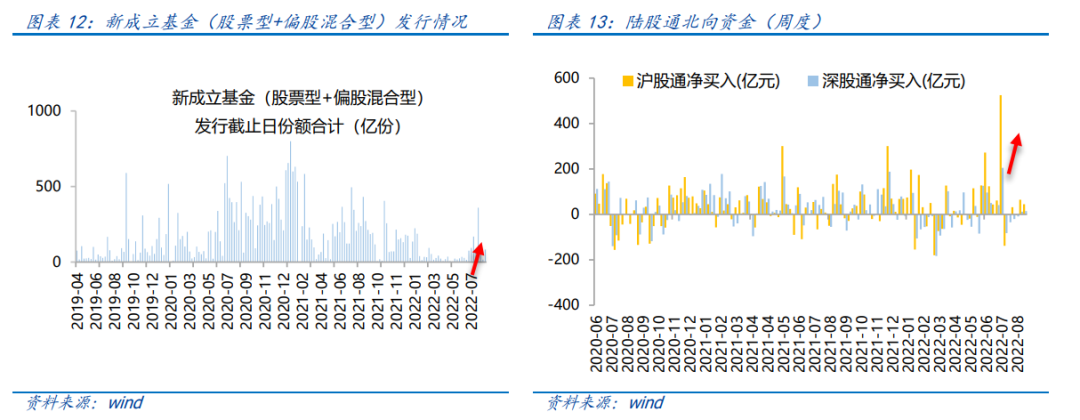

资金供给方面,本周基金发行增加,北向资金净流出。本周北向资金净流出59.26亿元,较上周减少22.53% ,其中沪股通净流入44.79亿元,深股通净流入14.47亿元。本周新成立股票型及偏股混合型基金份额合计82.57亿份,环比增加402.67% ,显示基金发行火热。本周开放式公募基金份额较稳定,其中股票型份额几乎保持不变为17819.3亿份,混合型份额几乎保持不变为40201.49亿份。

Part 4

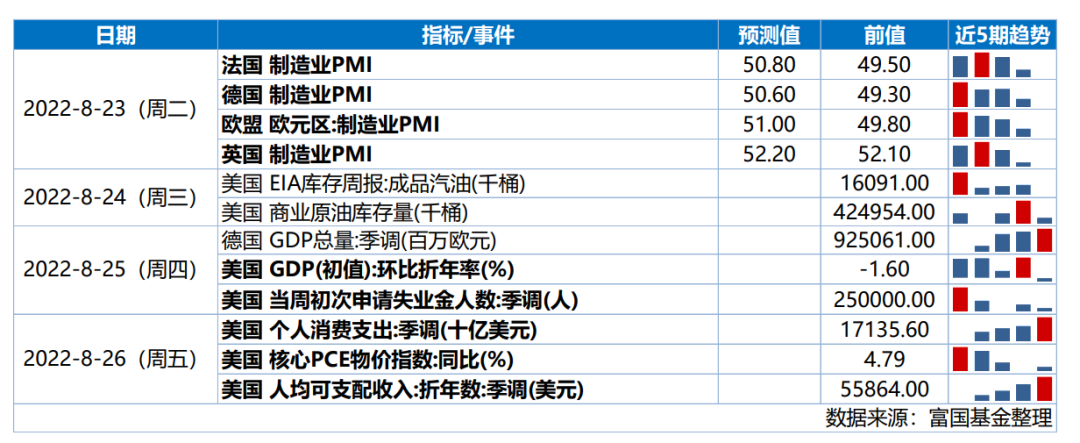

下周宏观事件关注

-#日富一日 回归探访-

近期气候形势严峻,复苏大环境仍存疑,但“粗中有细”,小盘成长胜率颇高,大家对此怎么看呢?欢迎各位客官留言分享对于市场的观点~