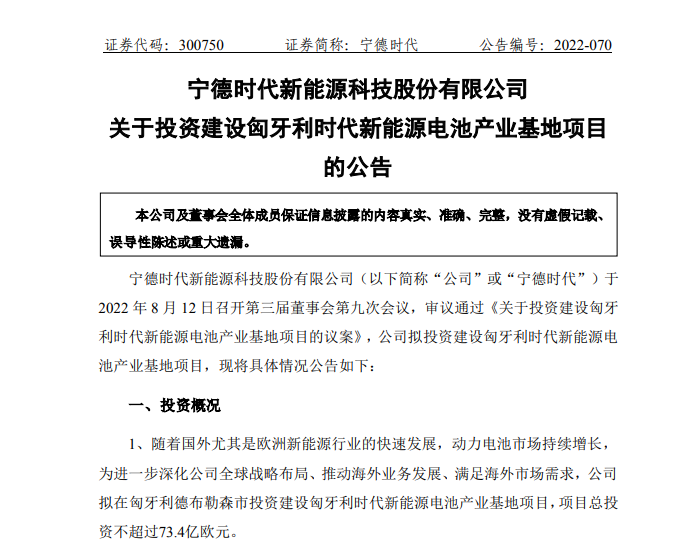

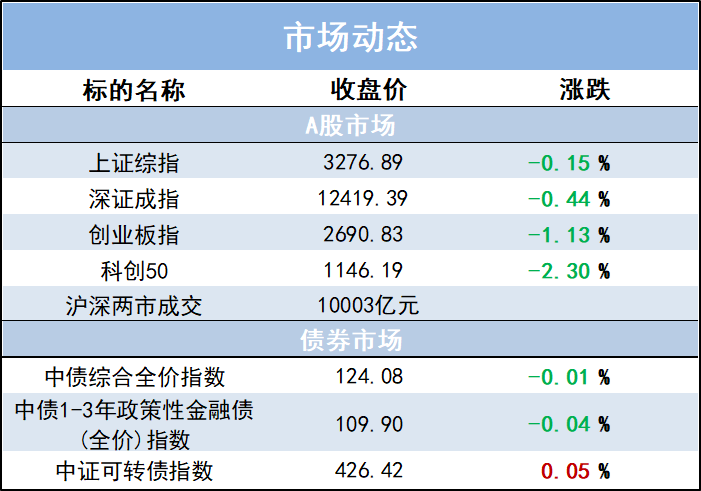

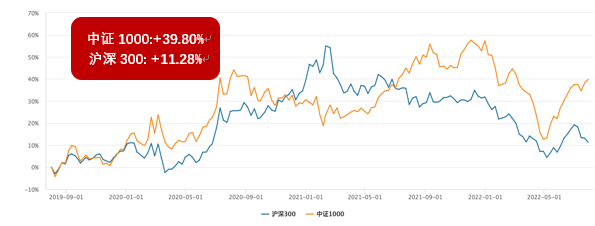

作为公认的“长坡厚雪”赛道,医药和消费两大板块优质股辈出。但从今年的市场表现来看,不同于消费板块的逐步“回血”,医药板块似乎仍在“低潮期”, 阶段反弹力度较弱。以申万一级行业医药生物指数为例,今年4月27日低点至今,区间涨幅仅为10%左右,落后于市场平均水平,更落后于国防军工等热门板块。

数据来源:wind,2022.04.27-2022.8.11,医药生物(申万)指数涨跌幅为9.66%,国防军工(申万) 指数涨跌幅为47.12%,31个申万一级行业指数平均涨跌幅为18.49%,历史数据仅供参考,不对未来表现构成任何保证,指数业绩不构成对基金业绩表现的任诺和保证。文中提及行业、板块不构成任何投资推介。基金有风险,投资需谨慎。

往后看,是坚守还是逃离,不妨听一听财通基金张胤的解读?

【本期对话嘉宾】

张胤

财通医药鑫选6个月持有期混合基金经理

一、医药长期机会或在显现

Q:随着公募基金二季报披露完毕,截至今年6月末,公募基金在医药生物板块的持股市值占比降至9.4%,创下自2021年中板块调整以来的最低水平,这背后的原因是什么?

张胤:当前,公募基金在医药板块的持仓占比已较低,我们认为,其背后主要是由内部和外部两方面原因共同导致的。

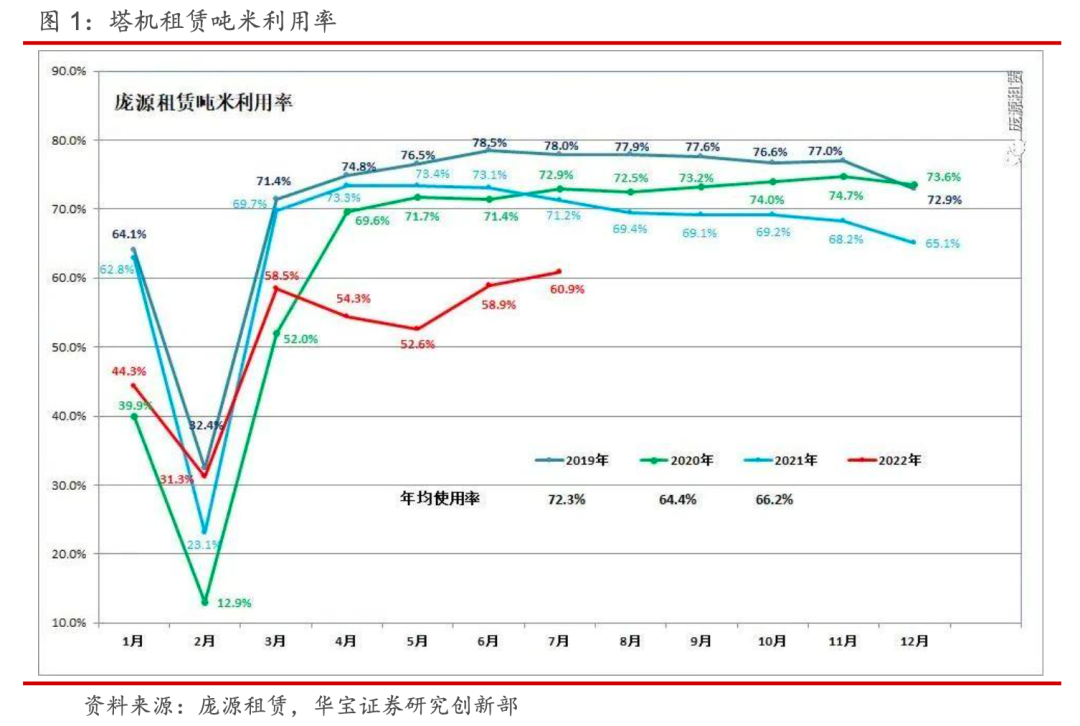

从板块内部来看,由于医疗设备&种植牙进入集采使得投资者对政策预期产生困扰,部分创新药及偏自费的产品纳入医保谈判或集采范围,引发了市场对医药长期成长性的不确定性担忧。医药板块经历了2019年和2020年的连续上涨,前期整体估值相对较高,市盈率PE(TTM)保持在35倍以上,并且投资者大多在热门子版块形成抱团。因此一旦预期转差,板块容易出现挤压。

从外部情况来看,以新能源为代表的成长性行业的业绩爆发性相对更强,而以顺周期为代表的低估值行业供求不匹配导致价格快速上涨,这些行业相较于医药或具有更优的性价比,因此资金出逃加剧了板块下挫。

数据来源:wind,截至2022.6.30,市盈率=股价/每股收益,历史数据仅供参考,不对未来表现及基金业绩表现构成任何保证。文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证。基金有风险,投资需谨慎。

Q:从历史看,医药板块也有过辉煌时刻,2020至2021年中这段时间获得大量关注。当时,支撑板块走强的因素是什么?

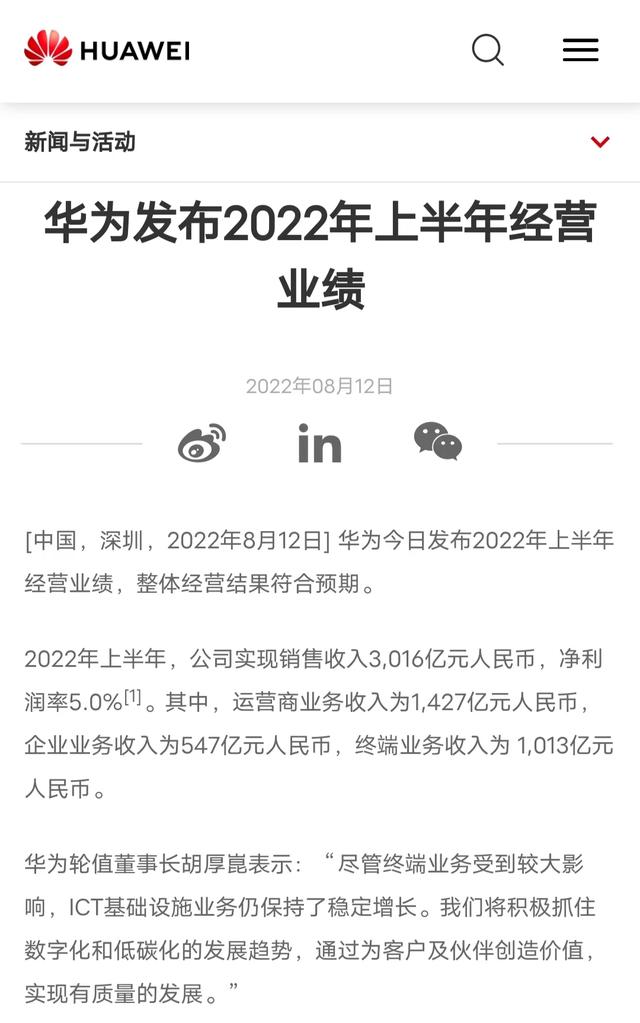

张胤:医药板块经历了2018年医保控费的阵痛后,医保结余迎来了一轮较快的上涨,而以PD-1(一种治疗肿瘤的新型药物)为代表的创新药大品种在此时陆续获批,进入放量期,医保“腾笼换鸟”逻辑成立。

与此同时,随着港股“18A”生物科技公司上市规则和A股科创板第五条上市标准推出,亏损的创新药企可以依靠在研产品线的推进得到提前在资本市场IPO的机会,推动了创新药企和资本市场的共同发展。在此背景下,市场对未来医药行业的发展预期较高,因而在当时获得了大量关注,板块因此走出了较强的行情。

Q:医药和消费相似,具备一定的周期属性,您怎么看待医药板块当前的位置?后市如何?

张胤:我们认为,经过长期调整,目前医药板块估值进入相对合理区间,配置价值已经逐步渐显。同时,无论是从今年医保基金支出预期,还是政策边际变化来看,医药行业下半年发展情况或将好于现阶段市场预期。

因此,我们对医药板块的后市走势依然抱有乐观的态度。

Q:大家一直在说“长坡厚雪”,医药行业向好发展的大逻辑是否仍然成立?机会点在哪儿?

张胤:如上所述,我们对医药行业未来的持续发展同样抱有乐观的态度。中国逐步向老龄化发展,而居民的用药就医需求,将随着年龄的上涨呈现出指数性增长趋势,这就意味着从长期看,需求的增长是不用担心的。而这轮人口结构的变化会使得老龄人可支配收入逐步增加,将导致人均健康生活品质方面的投入加大,医药行业的发展有望受益于此。

此外,优秀企业不断的迭代进化,以及资本市场的助力,推动医药企业创造出更优质的产品与服务,来抵抗政策端对价格的压制。而在医药转型升级的背景下,医药行业新机会主要还是集中在挖掘未被充分满足的健康需求,无论在产品端,还是在商业模式端,能率先提供解决方案改善消费者痛点的企业或具有更大的投资价值。

注:全国老龄工作委员会办公室发布的《中国人口老龄化发展趋势预测研究报告》表示,中国已于1999年进入老龄社会,是较早进入老龄社会的发展中国家之一。

二、政策面暖风频吹

Q:政策面,有关部门今年5月先后印发了《“十四五”国民健康规划》和《深化医药卫生体制改革 2022 年重点工作任务》,带动医药产业链升级和供给侧深化改革。从政策风向看,未来行业发力点体现在哪些方面?

张胤:从这两个纲领性文件看,重新驱动转型、产业供应链稳定可控、重大疾病的防治及未来国际化出海是重点提到的几个发展方向。对应政策风向看,我们认为,代表创新药未来的CXO、疫苗、生命科学上游和现代化中药这几个行业方向值得关注。

Q:关于中医药,今年政府工作报告再次提出“支持中医药振兴发展,推进中医药综合改革”,释放扶持中医药发展的利好信息。中药板块有何投资机会?

张胤:中药特色品种通常经过长期的真实世界循证医学研究,凝聚了古今医药人的智慧结晶,是我国宝贵的历史传承财富。而中医药的博大精深和确切疗效为现代化中药产业实现国际化出海奠定了基石。国家多次在各种文件中提出了对中药行业的政策支持,我们认为,那些真正致力于研发和产业化现代中药的企业,有望在这轮周期中脱颖而出。

Q:随着疫情影响逐步缓解,您认为下半年还有哪些值得关注的投资机会?

张胤:我们认为,疫情因素对板块带来的调整影响已经较小。目前看,大部分地区疫情都得到了较好控制,随着疫情影响趋弱,后续人员出行将更加便捷,从而有望带来消费和医疗服务的复苏,相关企业盈利水平后续有望总体向上。

Q:最后谈谈个股层面,要在行业的Beta中挖掘到个股的Alpha,这离不开基金经理的主观能动性。能否分享一下您挑选个股的方法和框架?

张胤:通过深度的产业研究和个股研判,力求挖掘长期成长的优秀标的并持续投资是我始终坚持的投资方法。

具体来说,在行业配置方面,用“放大镜”梳理出基本脉络及核心关键点,力争覆盖多行业,更看重行业的发展阶段和产业成长空间;在个股选择方面,用“显微镜”深入剖析企业的优劣势及未来发展的趋势,力求挖掘优质行业中的龙头公司。

配置方面,我通常不主动寻求择时,较少参与市场轮动与风格切换,而是更多通过长期持股具备增长潜力的优质公司,以获取其成长的收益,力争持续创造长期的业绩,力求为投资者提供良好的持有体验。

风险提示:文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证。市场有风险,投资需谨慎。

张胤:复旦大学材料物理与化学硕士、材料化学学士。历任万家基金研究员;交银施罗德基金研究员。2020年7月加入财通基金管理有限公司,现任基金投资部基金经理。

风险提示:基金有风险,投资需谨慎。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考;文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。文中提及板块、行业仅代表基金经理看好行业,不构成投资建议或承诺,不代表基金真实持仓情况。

财通医药鑫选6个月持有期混合是混合型证券投资基金,其预期收益及预期风险水平理论上高于债券型基金和货币市场基金,但低于股票型基金。本基金可投资港股通标的股票,将承担汇率风险以及因投资环境、投资标的、市场制度、交易规则差异等带来的境外市场的风险,基金资产并非必然投资港股。本基金可以投资科创板股票,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括流动性风险、退市风险和投资集中风险等,但基金资产并非必然投资科创板。本基金投资于医药主题相关证券的比例不低于非现金基金资产的80%,因此本基金的股票投资业绩与本基金界定的医药行业证券的相关性较大,需承担相应风险。本基金对于每份基金份额设定6个月(6个月按180天计算,下同)最短持有期限,投资者认购或申购、转换转入基金份额后,自基金合同生效日或申购、转换转入确认日起6个月内不得赎回或转换转出。因此,对于基金份额持有人而言,存在投资本基金后6个月内无法赎回的风险。基金管理人承诺以诚实信用、勤勉尽责原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资有风险,投资者在进行投资决策前,应仔细阅读本基金的《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告,做好风险测评,并根据您的风险承受能力选择与之相匹配的风险等级的基金产品。