导读:交易所细则或将引导转债需求结构进行一定调整。预计中小盘、双高类转债估值会明显收敛,但对转债估值整体冲击可能有限。

8月10日,可转债新规落地已满十日。

这些天的交易情况表明,可转债市场的炒作明显降温。

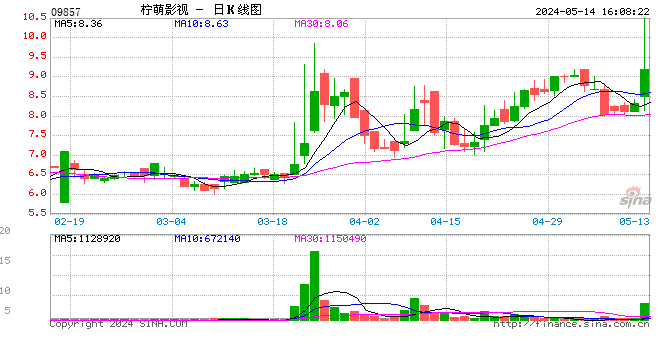

Wind数据显示,8月以来,转债市场总成交额7663.50亿元,日均成交额约为957.94亿元。而在此之前,6月、7月转债市场综合成交额为3.38万亿元和2.36万亿元,日均成交额分别为1123.63亿元和1608.11亿元,其中,6月份单日最高成交额曾一度超过2000亿元。

在市场人士看来,新规对于遏制可转债炒作,规范可转债交易效果明显。虽然对市场短期成交量有一定影响,但长期来看将有助于规范市场交易行为,稳定市场预期,助力可转债市场形成更加合理、有效的定价机制,使可转债市场运行回归正股逻辑及价值配置主线。

值得一提的是,除此之外,可转债新规还进一步明确了信息披露规则,市场新一轮“赎回潮”即将来袭。

就在此前一天,新规落地后首只被提前赎回的可转债出炉——石英转债变“Z石英转债”结束了最后一个交易日的交易。

除此之外,同和转债、祥鑫转债、高澜转债、海兰转债、雷迪转债等也将分别迎来赎回登记日。

转债市场回归理性

近年来,凭借债券及股票双重属性,兼顾“保底”与“进取”两种属性的可转债受到了A股市场的广泛追捧。

然而,从2020年开始,可转债遭遇游资大肆炒作,新券、次新券等接连上演极端行情,完全背离了正股走势,引发监管部门重点关注。

今年7月底,沪深交易所正式对外发布可转债交易实施细则及相关自律监管业务指引(即“可转债新规”),并于8月1日起正式实施。

可转债新规增加了可转债涨跌幅限制等内容,如上市首日新增较发行价上涨不超过57.3%,和下跌不超过43.3%的全日价格限制,保留20%、30%两档盘中临时停牌机制,次日起实行20%的涨跌幅限制。

在新规落地后十日内,转债市场平稳运行,炒作情绪明显降温。

Wind数据显示,8月以来,转债市场总成交额约7663.50亿元,合计成交41.62亿张。期间合计有3只新券上市——科利转债、银微转债和洁特转债上市首日涨幅分别仅为33.52%、28.07%、25.14%,均未出现异常暴涨。其中,科利转债和洁特转债在随后价格也迅速回调,截至8月10日晚累计涨幅仅分别为2.47%、1.64%。

剔除新股后,10日来,全市场426只转债,仅18只转债累计涨幅超过10%,其中涨幅最高的是三超转债,8月以来累计上涨30.49%。

不过,同期,三超转债的正股三超新材8月以来累计涨幅达到63.42%。

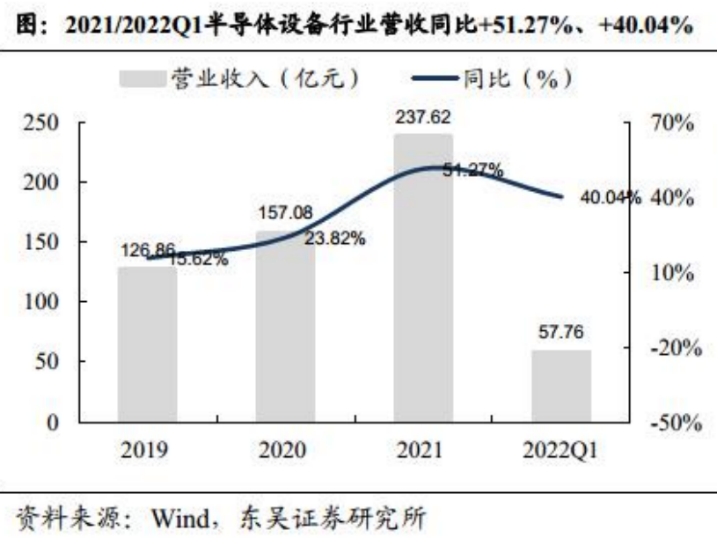

早前,三超新材连续在投资者互动平台释放半导体相关业务情况及定增项目预计达产时间等利好消息,并表示“公司目前半导体用工具大部分品种均已形成销售,其他未形成销售的产品也通过了一些客户的测试”等,引发股价异动。

8月8日晚,三超新材收到了深交所下发的关注函。

此外,21世纪经济报道记者注意到,8月以来,全市场还有接近一半的转债下跌(211只转债下跌),而其中不少是转股溢价率和纯债溢价率均超过50%的“双高”个券。

如跌幅最高的城市转债,8月以来累计下跌30.25%,截至8月10日城市转债价格为150.666元,其转股溢价率和纯债溢价率分别达到84.91%、74.39%。

在可转债新规实施10天后,可转债转股溢价率持续小幅下行。

截至8月10日,可转债的平均转股溢价率为49.78%,仅41只可转债转股溢价率超100%,没有一只超过400%;而在6月17日可转债新规公开征求意见稿出台之前,可转债平均转股溢价率达到57.99%,54只可转债转股溢价率超过100%,蓝盾转债、横河转债的转股溢价率更是高达953.58%、515.39%。

“长期来看此次可转债新规是市场完善过程中的一个节点,未来可能还会有更多的朝着规范方向的改变,对可转债市场的长期发展具有引领作用。规范化的市场,可以吸引更多的投资者和优秀标的,长期来看是利好。”光大保德信固收多策略部投资总监黄波表示。

转债投资“回归”正股驱动

在监管约束下,转债市场进一步规范,投资也渐趋理性,而对于投资者而言,如何适应规则变化,合理获得投资回报就成为最为关注的话题。

“对于我们来说,影响并不大,该怎么操作还是怎么操作,规则的初衷在于遏制泡沫炒作。”中部地区一名资深的私募机构可转债投资人受访指出。

不过,亦有市场参与者对记者表示,规则的变化影响了部分投资人的热情,尤其是喜欢投资高价转债的投资人。

“我们还好,但是市场上确实有一些喜欢买高价债的投资人,甚至热衷于追高,博高收益,但击鼓传花注定是不能长久的。可转债投资最终的驱动力应该是来自于正股,新规也在引导投资人从正股的价值出发,进行可转债投资。”沪上一名私募机构固收基金经理表示。

事实上,眼下虽然转债市场成交量和换手率出现一定程度的下降,但不少投资人士认为,长远来看,“下有保底,上不封顶”的可转债仍是优质的投资品种。

德邦证券固收分析师徐亮指出,根据转换价值区间划分的转股溢价率走势来看,成交量降低主要带动高转换价值区间的转股溢价率下行;根据分规模区间的转股溢价率走势来看,小规模转债转股溢价率受市场成交量下降的影响更大。因此,中低转换价值区间的中、大规模转债在成交量下降时,溢价率影响较小,后续着重配置该类资产可较少受到成交量下降的影响。

“成交量下行对转股溢价率的压缩主要体现在正股下跌的过程中可转债防御性的消失,因此倘若转债对应正股较为强势,可较大程度地避免成交量下行压缩转股溢价率的影响。”徐亮进一步表示。

华泰证券固收团队便指出,交易所细则或将引导转债需求结构进行一定调整。预计中小盘、双高类转债估值会明显收敛,但对转债估值整体冲击可能有限。综合来看,转债投资难度有所加大,重择券不重仓位,性价比至少好于利率波段和信用下沉,而对高价、高估值品种适当锁定获利。择券上,仍围绕资源品、新能源及军工等主线展开挖掘,尤其关注中等价格、股性不弱、正股盈利弹性相对较强的品种。

转债强赎潮来袭

21世纪经济报道记者注意到,新规落地后,上市公司提前赎回可转债的意愿明显增强。

据21世纪经济报道记者不完全统计,新规发布后,有8只转债将被强制赎回。

8月9日,石英转债成为新规之下首只被提前赎回的可转债。数据显示,该转债8月9日全天成交11.31万手,成交金额10.95亿元,最终上涨5.12%,收盘价定格在982.741元。

该转债的赎回登记日和最后转股日是8月12日。在石英转债赎回登记日收市前,持有人仍可按照每股14.69元的转股价,将石英转债转换为石英股份A股股票。8月12日收市后,未实施转股的石英转债将全部冻结,停止交易和转股,并按照每张100.957元全部强制赎回。

这也就意味着,高价买入石英转债的投资者,若不及时转股,或将面临巨额亏损。

而在石英转债之后,8月15日、18日、19日、23日、31日和9月1日、7日,同和转债、祥鑫转债、高澜转债、海兰转债、雷迪转债、中大转债、美力转债也将分别迎来赎回登记日。

在业内人士看来,上市公司紧密的赎回潮,也与监管规则有关。

8月1日,可转债新规正式实施的同时,上交所和深交所发布的还有关于可转债的《上市公司自律监管指引》(以下简称《自律指引》)。

《自律指引》规定,可转债在存续期内,上市公司应当持续关注赎回条件是否满足预计可能触发赎回条件,应当在赎回条件触发日5个交易日前及时披露提示性公告,向市场充分提示风险。如果上市公司未按照这一条款规定履行信息披露义务,视为不行使本次赎回权利。还要充分说明不赎回的具体原因,并且未来至少3个月内不得再行使赎回权。

而值得一提的是,可转债是否触发强制赎回条款,取决于其正股的股票价格,正股股票价格上涨至超过可转债转股价130%以上的时候才能触发强制赎回条款,上市公司才能获得提前赎回可转债的权利。

“影响股价的因素有很多,如果上市公司不能在触发条件的时候,放弃此次提前赎回的权利,再次行使权利就是三个月之后了,但三个月之后,谁还能知道下次触发强赎是什么时候?所以一般现金不算紧张,或者为了方便下次发债企业,都会促进可转债尽早实现提前赎回,完成债转股。”华南一家私募机构合伙人受访指出。

华泰证券首席固收分析师张继强也在研报中表示:“发行人在决定是否提前赎回可转债时将更理性,选择实施赎回的比例或有所提高,这可能促使可转债估值回归合理水平;可转债再次触发赎回的时间分布将更分散,有助于降低系统性风险,投资者对于判断赎回风险、开展投资决策时也更从容。”

(作者:杨坪 编辑:朱益民)

炒股开户享福利,入金抽188元红包,100%中奖!