地产与债市的纠葛

文丨明明债券研究团队

核心观点

2022年下半年以来中美利差追逐和外资抽离现状仍存,同期其他事件也在影响市场,而地产与债市的纠葛也不断演绎。我们借此探讨三个热点话题:1)境内地产融资承压缘何发行利率却在持续走低;2)RMBS发行近况对地产融资的信号意义;3)以及近期个别城市地产纾困措施的效果。

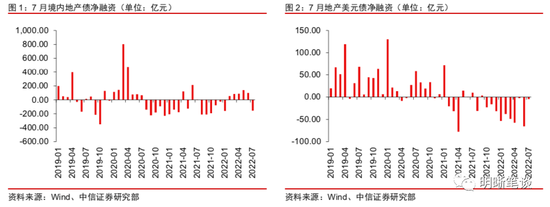

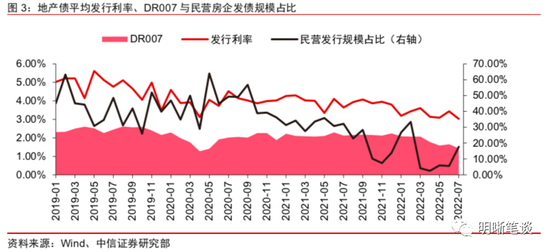

地产融资承压,但发行利率降低。7月境内地产债净融资规模为-154.73亿元,环比减少257.42%;美元债净融资规模达-4.54亿美元,融资缺口依旧显著。但7月境内地产债平均发行利率仅为3.02%,较6月下降42bps,为2019年以来最低值,主要由两方面因素导致:1)资金宽松:7月以来货币政策继续保持宽松,资金利率下移明显,导致地产债发行利率对应下降;2)发行结构变化,市场偏重于高资质国企发行债券,导致地产债发行利率综合下降。

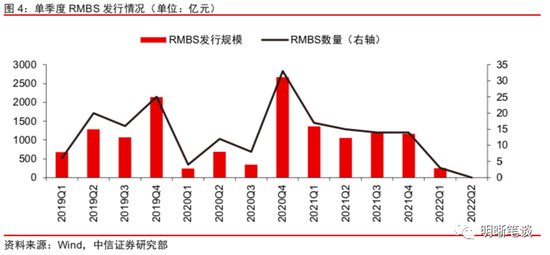

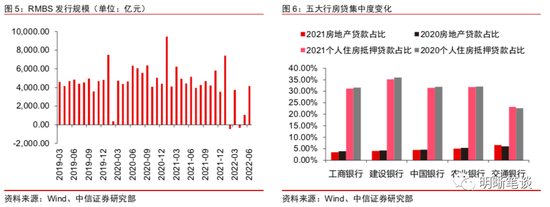

二季度RMBS发行停滞,或为三因素共振导致。曾经,RMBS一度作为观测房企信贷和融资的风向标,市场观测其表现以推导地产拐点,但2022年以来RMBS发行逐渐停滞,一季度仅有3只RMBS发行,二季度则无RMBS发行。我们认为系三重因素相互共振所致:1)作为基础资产的住房抵押贷款大幅下降;2)RMBS的发行高峰通常出现在四季度,2022年二季度骤降或因季节性因素干扰;3)银行房地产贷款集中度和个人住房抵押贷款集中度距离监管红线仍有空间,银行通过RMBS融资的意愿并不强。

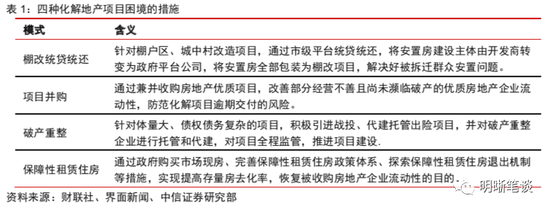

郑州出台地产项目纾困措施。据财联社报道,近日郑州召开房企项目情况汇报会,汇报了4种模式化解近期地产舆情,包括:棚改统贷统还模式、项目并购模式、破产重整模式、保障性租赁住房模式。这些举措有利于提振区域内市场和业主信心,化解系统性风险,关注纾困措施落地的效果。

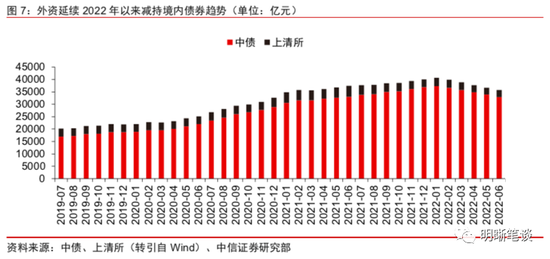

外资连续减持境内债券。外资净减持境内债券速度趋缓。据中债统计,2022年6月,外资持仓境内债券32890.27亿元,同比减少0.33%,同比增速为2020年以来首次转负;据上清所统计,外资持仓境内债券2765.81亿元,持有规模止跌反弹,同比减少37.68%,环比增加0.64%;合并口径下,外资合计持有境内债券35656.08亿元,同比减少4.75%,环比减少2.55%。

国债占比连续提升,同业存单持有规模增大。细分债项看,利率债占比90.04%,信用债占比9.96%,信用债比例略有增加。利率债方面,6月,外资持有境内利率债规模共计31846.29亿元,同比增加0.82%,环比减少2.79%。从持仓结构来看,记账式国债和政金债持仓规模达分别为23195.49.60亿元和8544.60亿元,占比72.84%和26.83%。信用债方面,6月外资持有信用债共计3524.59亿元,同比减少36.51%,环比减少0.41%。细分债券品种来看,同业存单持有规模为1401.52亿元,占比39.76%,较5月占比增加2.69pcts;中期票据持有规模为851.28亿元,占信用债规模的24.15%,环比减少5.59%。

债市策略:随着美国加息预期见顶和国内货币政策由宽松转向均衡,7月中美利差倒挂趋势得到扭转,且利差空间增厚,因此境内债券对外资吸引力再次增强。地产债方面,个别地区明确地产纾困措施,预计相关舆情对市场扰动将会降低,基本面回暖预期增加,而地产债行情还需等待销售切实修复与板块融资提振并行。

风险因素:央行货币政策超预期;宏观经济指标超预期;市场风险冲击导致外资流出等。

正文

热点观察

地产融资

境内债融资缩减,美元债改善。7月境内地产债共发行67只,发行规模598.65亿元,净融资规模为-154.73亿元,较6月的98.29亿元环比减少257.42%,从发行结构来看,广义民营企业发行规模占比17.68%,较6月的5.52%有较大的提升;美元债共发行11只,发行规模达60.43亿美元,净融资规模达-4.54亿美元,较6月净融资规模环比增加93.10%,从发行结构来看,广义民营企业发行规模占比98.95%,较6月的92.66%略有增加。

地产债发行利率下行,或因资金面和结构因素所致。7月境内地产债平均发行利率为3.02%,较6月的3.44%下降42bps,为2019年以来地产债发行利率的最低值,主要由二因素导致:1)资金宽松,2022年7月以来货币政策继续保持宽松,DR007在1.40%左右徘徊,资金利率下移明显,使地产债发行利率对应下降;2)发行结构变化,长期来看,广义民营企业发债占比呈下降趋势,国企占比提高,特别是2021年地产风波后民企发债规模萎缩,市场偏重于高资质国企发行债券,导致地产债发行利率综合下降。

RMBS发行停滞

二季度无住房抵押贷款发行。RMBS似乎成为一个风向标,市场观测其融资表现来推导地产拐点,但2022年以来RMBS发行逐渐停滞,一季度仅有3只RMBS发行,融资规模为245.41亿元,二季度则无RMBS发行。

住房抵押贷款、季节性因素和监管影响共同导致RMBS发行停滞。我们认为三重因素共同导致2022年二季度无RMBS发行的现象:1)作为基础资产的住房抵押贷款大幅下降,以居民中长期新增人民币贷款代表个人住房抵押贷款,2022年4、5月新增居民中长期贷款显著低于历史平均值,仅6月略有恢复;2)长期以来,RMBS的发行高峰出现在四季度,今年二季度RMBS发行停滞或因季节性因素干扰;3)2020年末央行与银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》后,各银行纷纷发行RMBS将房贷出表满足监管要求,至2021年末,房地产贷款集中度和个人住房抵押贷款集中度已有明显下滑,距离监管红线仍有空间,因此银行发行RMBS意愿不强。

个别地区出台地产项目纾困措施,舆情得到缓解

郑州出台4种措施化解部分地产项目困境。根据财联社报道,近期郑州召开房企项目情况汇报会,汇报4种化解地产项目困境的模式,包括:棚改统贷统还模式、项目并购模式、破产重整模式、保障性租赁住房模式。这些措施有利于提振当地市场和业主信心,化解系统性风险,从而实现市场出清。

外资持仓境内债券观察

外资抽离速度趋缓

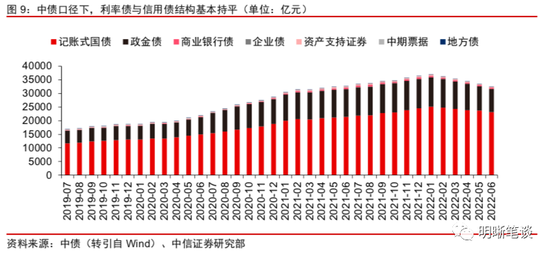

中债口径同比下滑,上清所口径止跌反弹。6月境外投资者整体延续2022年以来减持境内债券规模的趋势。据中债统计,截至2022年6月30日,外资持仓境内债券规模为32890.27亿元,同比减少0.33%,持有规模较5月减少2.81%,同比增速为2020年以来首次转负;据上清所统计,外资持仓境内债券规模为2765.81亿元,持有规模止跌反弹,同比减少37.68%,增速较5月下降3.99pcts,持有规模较5月增加0.64%;合并口径下,6月外资合计持有境内债券共计35656.08亿元,同比减少4.75%,环比减少2.55%,同比增速较5月下降4.24pcts。

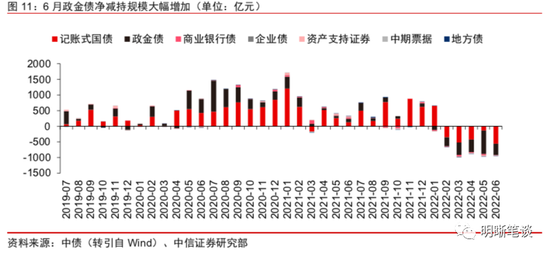

净减持规模下降,外资信心略有恢复。据中债统计,6月外资净减持境内债券950.42亿元,净减持量环比减少1.32%%;据上清所统计,6月外资净增持境内债券17.56亿元,为2021年6月以来首次实现净增持境内债券;合并口径来看,6月外资净减持境内债券932.86亿元亿元,净减持规模较5月减少14.75%。6月以来国内宏观经济指标得到改善,外资信心边际改善,净流出趋势得到缓解。

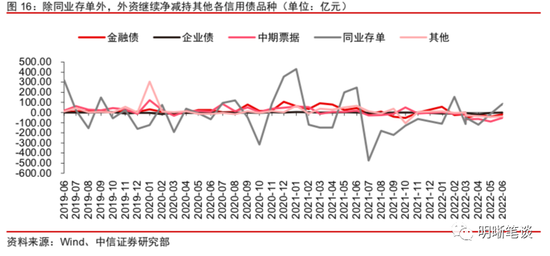

除同业存单外,其余各品种持仓规模下降

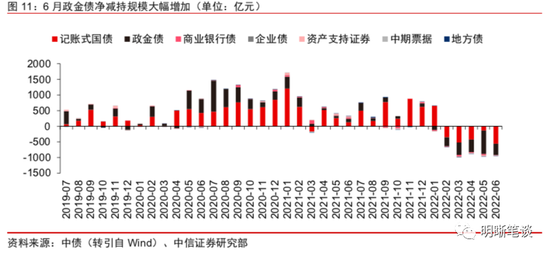

中债口径下,利率债与信用债结构基本持平。细分品种结构来看,至2022年6月30日,中债口径下,利率债占外资持仓境内债96.83%,较2022年5月增加0.02pct,基本持平;信用债占比3.17%。我们认为,三季度宏观经济有望迎来反弹,随着外资对信用债信心的恢复,持仓比例或将提升。

各债券品种持仓规模下降,政金债与资产支持证券降幅较大。中债口径下,记账式国债和政金债占比最高,截至6月30日,外资持仓记账式国债23195.49亿元,环比减少2.35%,持仓规模占比达70.52%,持仓比例较上月继续增加0.33pct;外资持仓政金债8544.60亿元,环比减少3.99%,环比增速较5月增加3.75pcts,外资持有规模占比25.98%,较5月减少0.32pct;2022年以来,外资减持商业银行债和企业债幅度较大,6月减持幅度减缓,分别环比减少3.51%和1.46%;2022年6月资产支持证券减持幅度较大,持有规模环比减少4.91%。

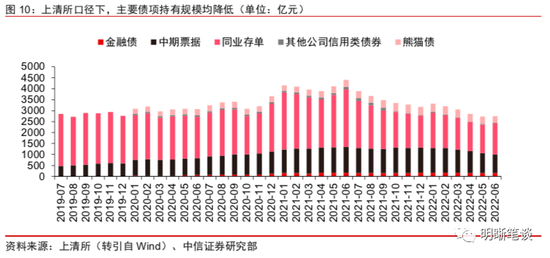

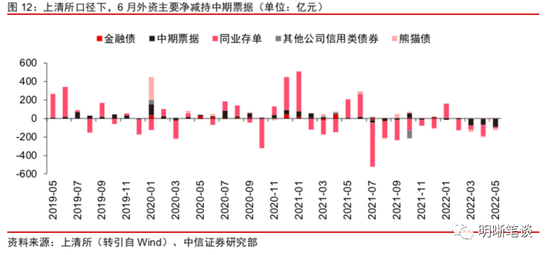

上清所口径下,外资持有同业存单规模大幅增加,带动持仓规模上升。上清所口径下,同业存单和中期票据占外资持有境内债券比例最高。截至6月30日,境外投资者持有同业存单1401.52亿元,环比增加6.83%,带动当月外资持有规模环比上升,持有规模占比50.67%,较5月增加2.94%,百分比连续2月增加;中期票据规模为851.28亿元,环比减少5.59%,环比增速较5月放缓,持有规模占比30.78%,比例较5月减少2.03pcts;熊猫债、金融债和其他公司信用债占比分别为11.23%、5.73%和0.96%,占比较上5月变化较小。

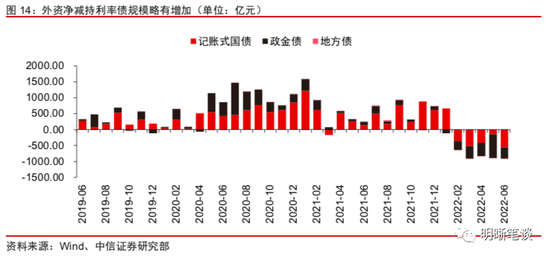

中债口径下,国债减持规模与政金债接近。中债口径下,2022年6月外资净减持各品种债券,其中记账式国债净减持规模最大,达559.11亿元,较4月增加417.57亿元;政金债净减持规模为354.69亿元,净减持规模环比减少52.48%,与记账式国债间的减持规模差异较4月大幅缩小;商业银行债与企业债净减持规模分别为15.05亿元和15.91亿元,环比减少56.39%和42.65%。

上清所口径下,外资大幅净增持同业存单,带动6月上清所口径下增量转正。上清所口径下,6月外资净增持同业存单89.57亿元,为2022年2月以来外资首次净增持同业存单;除同业存单外,6月外资净减持其他品种债券,其中中期票据和熊猫债净减持规模较大,分别为50.40亿元和21.44亿元。

利率债债比下降,信用债占比略有提升

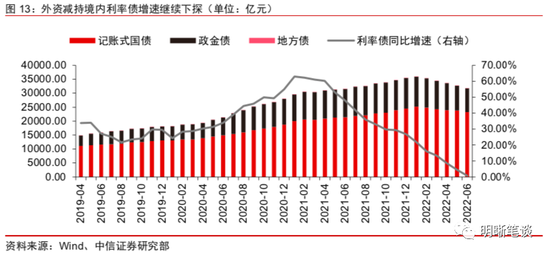

利率债持有规模继续下滑,同比与环比增速下探。截至2022年6月30日,外资持仓境内利率债31846.29亿元,同比增加0.82%,环比减少2.79%,同比增速与环比增速分别较4月下降3.72pcts和0.15pct,均为2021年以来的最低值。从债券品种结构来看,记账式国债和政金债占比最高,规模分别为23195.49亿元和8544.60亿元,占比72.84%和26.83%,记账式国债占比继续提升。

利率债净减持规模边际增加,国债净减持幅度较大。截至2022年6月30日,外资净减持利率债914.71亿元,净减持规模环比增加2.81%,记账式国债、政金债和地方债净减持规模分别为559.11亿元、354.69亿元和0.90亿元,其中记账式国债减持幅度较大。

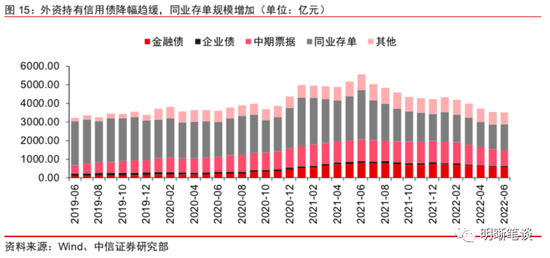

信用债方面,持仓规模略有下降,但降幅趋缓。从债券品种结构来看,同业存单、中期票据和其他类型信用债占比最高。截至5月末,外资持有境内信用债3524.59亿元,同比减少36.51%,环比减少0.41%,环比增速连续2月增加。细分信用债品种来看,同业存单占比最高,6月持有规模为1401.52亿元,占比39.76%,较上月占比增加2.69pcts;中期票据占比次高,截至6月30日外资持有规模为851.28亿元,环比减少5.59%,环比增速较5月反弹,中期票据规模占信用债的24.15%,较上月占比降低1.33pcts。

除同业存单外,外资继续净减持其他各信用债品种。从信用债增量来看,6月外资合计净减持信用债14.46亿元,减持规模环比减少92.46%,主要原因为外资净增持同业存单89.57亿元,带动当月信用债净减持规模大幅降低。

投资策略展望

警惕风险扰动,建议守株待兔。随着美国加息预期见顶和国内货币政策由宽松转向均衡,7月中美利差倒挂趋势得到扭转,且利差空间增厚,因此境内债券对外资吸引力再次增强。地产债方面,个别地区明确地产纾困化解措施,预计相关舆情对市场扰动将会降低,基本面回暖预期增加,而地产债行情还需等待销售切实修复与板块融资提振并行。

风险因素

央行货币政策超预期;宏观经济指标超预期;市场风险冲击导致外资流出。

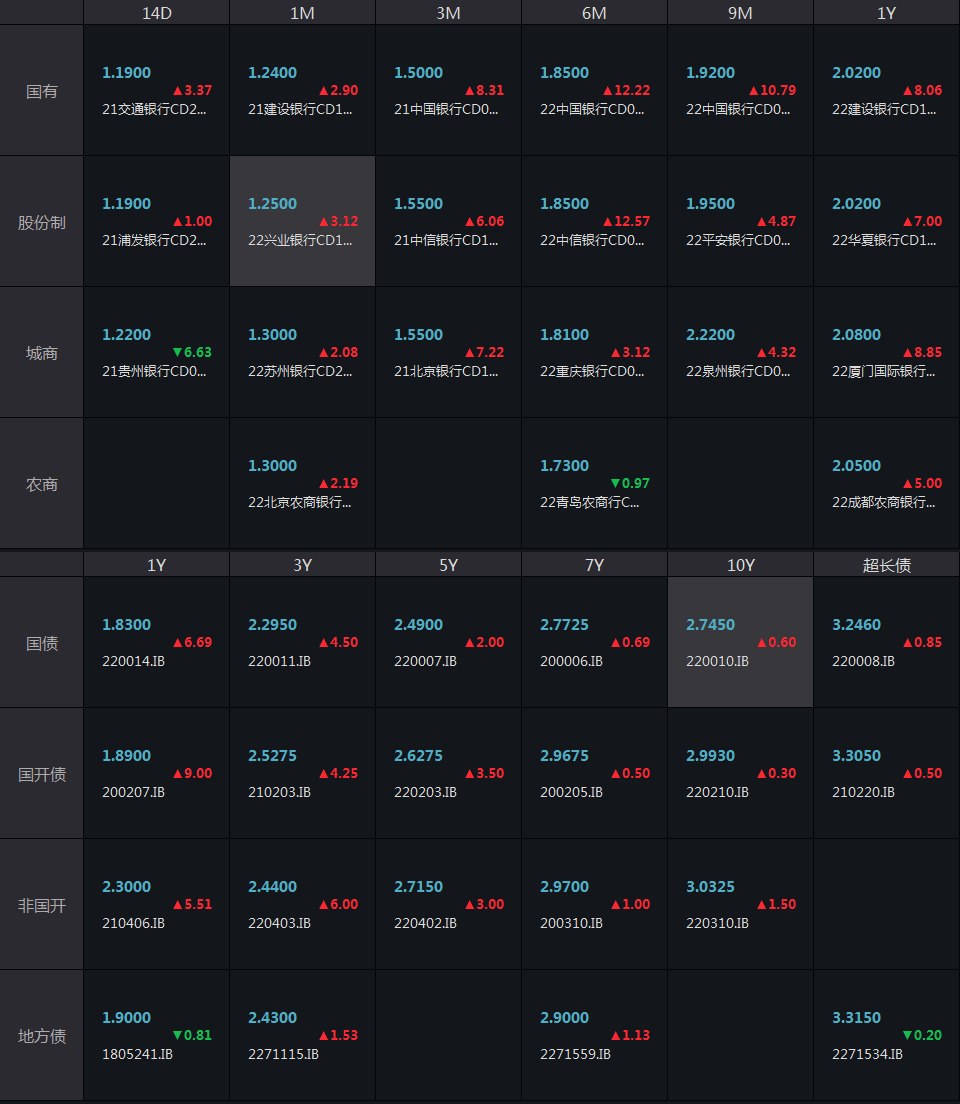

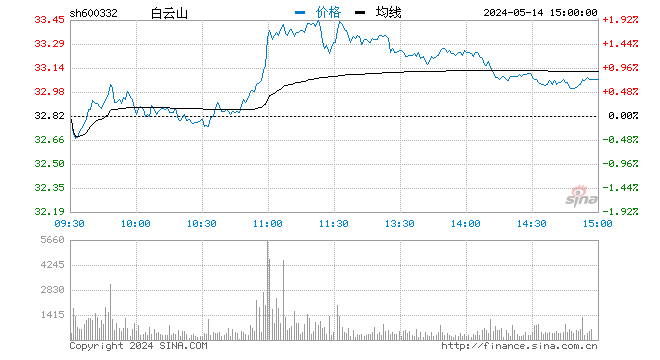

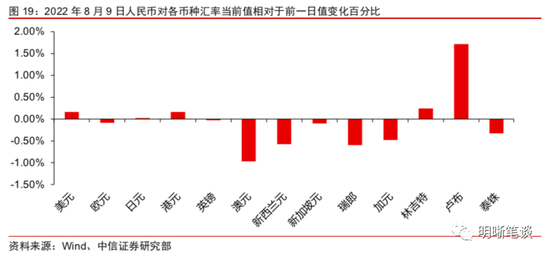

资金面市场回顾

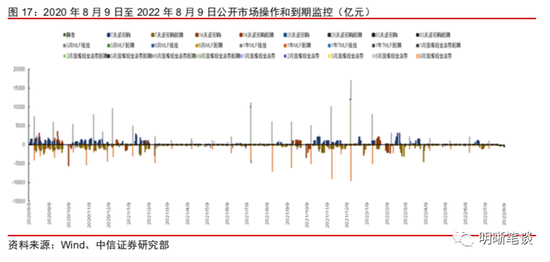

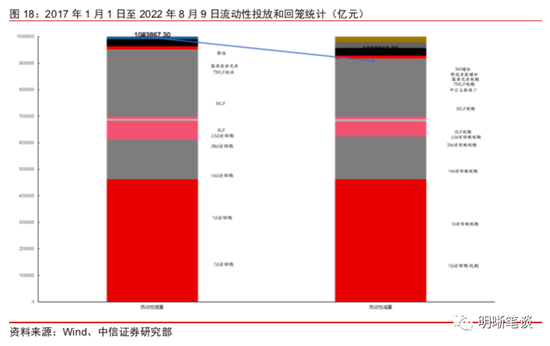

2022年8月9日,银存间质押式回购加权利率全面上行,隔夜、7天、14天、21天和1个月分别变动了0.84bps、4.28bps、0.32bps、0.69bps和5.72bps至1.02%、1.33%、1.28%、1.30%和1.43%。国债到期收益率总体上行,1年、3年、5年、10年分别变动5.70bps、2.94bps、1.74bps、-0.09bps至1.79%、2.31%、2.49%、2.74%。8月9日上证综指上涨0.32%至3,247.43,深证成指上涨0.24%至12,331.09,创业板指上涨0.71%至2,694.80。

央行公告称,为维护银行体系流动性合理充裕,8月9日以利率招标方式开展了20亿元7天期逆回购操作。当日央行公开市场开展20亿元7天期逆回购操作,当日有20亿元逆回购和400亿元1个月国库现金定存到期,当日实现流动性净回笼400亿元。

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾及观点

可转债市场回顾

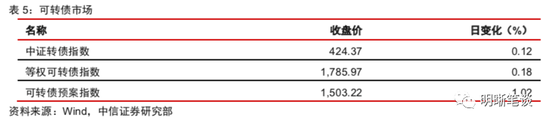

8月9日转债市场,中证转债指数收于424.37点,日上涨0.12%,可转债指数收于1785.97点,日上涨0.18%,可转债预案指数收于1503.22点,日上涨1.02%;平均转债价格152.58元,平均平价为109.19元。425支上市交易可转债,除英科转债停牌,240支上涨,0支横盘,184支下跌。其中江丰转债(9.89%)、嘉澳转债(7.93%)和斯莱转债(6.94%)领涨,城市转债(-9.78%)、傲农转债(-7.72%)和模塑转债(-6.52%)领跌。419支可转债正股,157支上涨,17支横盘,245支下跌。其中海优新材(14.83%)、江丰电子(14.45%)和永东股份(10.04%)领涨,巨星农牧(-8.69%)、百润股份(-6.91%)和傲农生物(-6.63%)领跌。

可转债市场周观点

中证转债指数小幅回落,市场交投热度也有所降温。虽然市场并不缺乏结构性机会,但波动与分化持续加大。

近期持续冲高的股性估值水平对转债市场走势的桎梏逐步显现,有了今年年初的经验后,投资者对估值水平的敏感程度普遍提升,而前一周转债市场估值水平开始重新调整至年初的高点,给转债走势布下了一丝阴影。虽然我们一直建议投资者习惯转债市场估值中枢抬升的新常态,但估值波动的放大与高估值绝对水平对潜在收益的侵蚀不可避免,这一阶段仍旧是alpha收益为核心的阶段,考虑到估值水平的抬升,建议重视精细择券,回避有潜在瑕疵的标的,同时增加滞涨板块个券的配置比例。

周期品价格在近期调整较大,上游板块随着通胀回落盈利压力较大,可以考虑趁着中报季兑现部分收益。重点关注粮食安全相关的上游化工化肥相关品种的弹性机会。此外,当前也可以考虑大基建相关的机械、水利水电等方向标的。

泛消费板块底部已经明确,现在已经开启向上修复的进程。虽然局部疫情反复的扰动未散,但托底政策频出,市场预期逐步回稳。考虑到部分标的已经有所修复,建议重点关注滞涨的医药等方向。

制造业方向近期呈现出明显的复苏交易趋势,总体政策利好加持,这一阶段高弹性的成长标的可以持续持有,但需要关注估值回升后透支业绩预期的可能,此阶段建议围绕专精特新、国产替代等逻辑布局。建议在关注景气较高的清洁能源、汽车等板块同时,继续增加对科技板块的关注。

高弹性组合建议重点关注斯莱转债、利尔(川恒)转债、万顺转2、润建转债、三角(苏试)转债、伯特转债、朗新转债、上22(锦浪)转债、银轮转债。

稳健弹性组合建议关注浙22转债、江丰转债、珀莱转债、华兴转债、旺能转债、杭氧转债、科伦转债、大禹转债、台华转债、一品转债、温氏转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场

炒股开户享福利,入金抽188元红包,100%中奖!

炒股开户享福利,入金抽188元红包,100%中奖!