达里奥最新对话:中美就像两个巨人在距离悬崖六英尺的地方摔跤

来源:六里投资报

桥水基金创始人达里奥近日在线和畅销书作家托尼·罗宾斯展开了一场对话。

在这场对话中,达里奥就近期紧张的中美局势、俄乌冲突,以及通胀、如何投资等问题,分享了自己的观点。

达里奥认为,在接下来的数年中,5年或者10年,中国会变成一个与美国相当的实体,而不是占据统治地位的存在。

而这段共存的时间将会非常重要。

在共存时间结束后,最强的国家将会胜出。

上半年,俄乌冲突的爆发使得世界各国的阵营划分加速。

达里奥用二战时期的同盟国和轴心国作比喻,现在的世界各国仿佛就在被迫加入同盟国或是轴心国。

中美之间的故事,最重要的,是互相不要跨越对方的红线,进而引起战事。

达里奥形容说,就像两个巨人在距离悬崖六英尺的地方摔跤,他们太容易翻下悬崖了。

近期大家最为关注的中国台湾问题确实是中美之间红线的一部分,但台湾地区问题终将有解决的途径。

投资报精译了达里奥对话的精彩内容,先来看投资报提炼的要点:

1. 我们面对的第一个问题是,普京会赢还是会输?或者,双方之间会达成怎样的折中妥协?

普京赢,或者说俄罗斯赢,将会带来几方面的影响……

如果普京没有赢,那他可能会选择将态势升级,这将是个非常可怕的情境。

所以,我们很难说,普京到底是赢了更好,还是输了更好。

我想,我们会在夏天结束前,找到这些问题的答案。

我个人的猜想是,他们之间看似难辨输赢,然后有一个停战协议,就像在朝鲜一样,驻军在边境线上。

2.第三个事情,我们正在看到的,是国家之间如何结盟。

欧洲和亚洲的国家基本上会选择融入同盟国,或者轴心国。

我们可以看到,谁会支持俄罗斯,谁又会和俄罗斯打交道。

所当你环顾四周,你可以看到哪些国家的立场是中立的,

像印度、巴西、印度尼西亚、墨西哥,还有一些中东国家等等,他们还在和俄罗斯打交道。

所以,你可以看到哪些国家是站在哪一边的。所有国家越来越被迫地去选择站边。

我去亚洲,和绝大多数国家的领导人都有过交流。

他们说,你可以看到我越来越倾向于哪一边。

这就是我们看到的,我想夏天结束前,这些问题都会变得更清晰。

3.制裁的代价同样重要。

因为我们正在做的是,把金融和经济系统政治化以及武器化。

所以,当你把金融政治化,并且冻结其他国家的资产时,很多其他国家都在想,他们是否应该持有美国的债券。

因为很多国家的立场都是中立的,但是他们也可能会遭到美国的制裁。

这对于美国资本市场来说是一个风险点,并且会造成影响。

并且,它也会造成效率低下,使得经济承担更多的成本。

你可以看看供应链,制裁的代价其实是非常非常巨大的。

4.俄罗斯并不是一个可以与美国相比的大国,在经济上它只是一个小国。

但中国是另外一个故事。

中美领导人都会说,对于双方,红线究竟在哪里,是非常重要的。双方都不要试图去越过这条红线,越过就会有冲突爆发。

台湾问题就可能是红线的一部分。总有一天,台湾问题会找到解决的办法。

但是,我会说,虽然双方可能不会越过红线导致军事争端,但风险是巨大的。

就像两个巨人在距离悬崖六英尺的地方摔跤,他们太容易翻下悬崖了。

5.虽然近期,在接下来的几年或者更短时间里,一年或者怎样,信用和货币收紧会导致大多数资产价格下行。

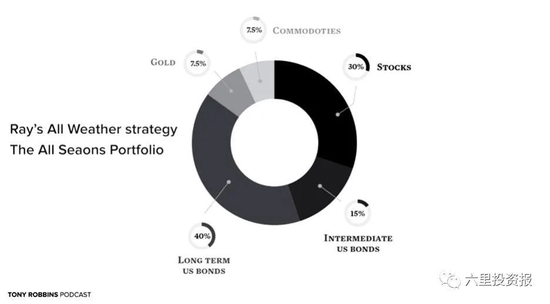

我们是周期中的一部分,你可以选择维持一个均衡的组合,像全天候组合。

你可以看到,组合中对抗通胀的资产表现是比较好的,虽然它不能完全抵消掉通胀带来的损失。

所以,你可以选择一个这样均衡的组合。

6.你必须意识到中国的力量。

中国的人口是美国的4倍还多,这意味着如果中国的人均收入是美国的二分之一,那么中国的经济体量就将是美国的2倍。

2倍意味着,中国的购买力也是美国的2倍,这些购买力可以购买任何东西,包括科技、军事等等。

这是事实。

我们很难说,

俄罗斯到底是赢了更好还是输了更好

问:从你的视角出发,你怎么看待俄乌问题对世界秩序的重构?你在此前谈论过很多关于中国的问题,你谈到台湾可能是中美问题的导火索,这方面你又怎么看?

达里奥:就像其他战争一样,各国站在了不同的阵营,就好像二战时期的同盟国和轴心国一样。

但从20世纪开始,世界上的各国变得更为密切了,所以世界上开始有世界大战,有了在欧洲和亚太地区爆发的第一次世界大战、第二次世界大战等等。

这一动态的进程并未停止,反而在二战后有所加速,世界仍然被划分为不同的阵营。

阵营的划分基于共同的敌人。

俄乌之外,世界上可能还会有新出现的冲突,俄乌只是这些冲突中的一部分。

中国在俄乌冲突中置身事外。

现在,没有人知道战争将如何发生。

真正从战争学习的人,总能够发现惊喜。

这是一个很有意思的观察,中国和其他人,正在从战争中学习经验。

我们在其中有三项重要发现,我们也在学习这三项发现的过程中。

第一,国家力求保持在常规战争的局面上,他们有意不去引发核战争、网络战争或者化学战。

这从某种意义上来说确实是件好事,但风险在于,他们确实可以引发后面这三种战争。

我们面对的第一个问题是,普京会赢还是会输?或者,双方之间会达成怎样的折中妥协?

普京赢,或者说俄罗斯赢,将会带来几方面的影响。

第一,俄罗斯将获得乌克兰东部的控制权。

第二,俄罗斯的经济不会崩溃。

但换句话说,10%或者15%的GDP收缩,被认为是可以容忍的程度。

毕竟,这样一个程度的GDP收缩,换来的是对乌克兰东部的控制权。

第三,普京仍然掌权。

第四,普京仍将活跃在世界舞台上,比如将参加G20峰会。

问题总是会解决的,就看谁是赢家,谁是输家。

如果普京没有赢,那他可能会选择将态势升级,这将是个非常可怕的情境。

所以,我们很难说,普京到底是赢了更好,还是输了更好。

我想,我们会在夏天结束前,找到这些问题的答案。

我个人的猜想是,他们之间看似难辨输赢,然后有一个停战协议,就像在朝鲜一样,驻军在边境线上。

他们会说这只是一个暂时的停火,这谁知道呢?反正我不知道。

这是第一个问题,普京会赢还是会输。

制裁是把金融和经济系统政治化以及武器化

对于美国,制裁也是有巨大的代价的

第二个问题是,美国的一系列制裁中,它的力量和代价是什么?

制裁,换句话说,真的能让俄罗斯的经济停止运转吗?

真的能让它停止运转吗?真的能改变结果吗?

每个人都在观察,中国人也在观察美国制裁的实际作用。

制裁的代价同样重要。

因为我们正在做的是,把金融和经济系统政治化以及武器化。

所以,当你把金融政治化,并且冻结其他国家的资产时,

很多其他国家都在想,他们是否应该持有美国的债券。

因为很多国家的立场都是中立的,但是他们也可能会遭到美国的制裁。

这对于美国资本市场来说是一个风险点,并且会造成影响。

并且,它也会造成效率低下,使得经济承担更多的成本。

你可以看看供应链,制裁的代价其实是非常非常巨大的。

在这个过程中,我们可以看到,截至目前为止,

美国的制裁并没有使得俄罗斯的经济停止运转,而他们的政策上实际也没有任何改变。

这是一个非常重要的问题,因为制裁是美国仅有的独一无二的武器。

相比于之前,美国的军事力量和经济力量都已经与其他国家更为可比,所以这是非常重要的。

第三个事情,我们正在看到的,是国家之间如何结盟。

欧洲和亚洲的国家基本上会选择融入同盟国,或者轴心国。

我们可以看到,谁会支持俄罗斯,谁又会和俄罗斯打交道。

所当你环顾四周,你可以看到哪些国家的立场是中立的,

像印度、巴西、印度尼西亚、墨西哥,还有一些中东国家等等,他们还在和俄罗斯打交道。

所以,你可以看到哪些国家是站在哪一边的。所有国家越来越被迫地去选择站边。

我去亚洲,和绝大多数国家的领导人都有过交流。

他们说,你可以看到我越来越倾向于哪一边。

当你看到这些国家领导人在全世界飞来飞去,基本上你就能知道他们选择哪一边。

所以这就是我们看到的,我想夏天结束前,这些问题都会变得更清晰。

至于中国,中国的境地是非常受关注的。

因为就像我说的,俄罗斯并不是一个可以与美国相比的大国,在经济上它只是一个小国。

但,中国是另外一个故事。

中美领导人都会说,对于双方之间,红线究竟在哪里是非常重要的。双方都不要试图去越过这条红线,越过就会有冲突爆发。

台湾地区问题就可能是红线的一部分。

总有一天,台湾地区问题会找到解决的办法。

但是,我会说,虽然双方可能不会越过红线导致军事争端,但风险是巨大的。

就像两个巨人在距离悬崖六英尺的地方摔跤,他们太容易翻下悬崖了。

在我看来就是这样。

逆全球化使得每个国家都想自给自足

当生产被迫从低成本地区转移出来时,这也会加剧通胀

问:我们来聊聊通胀。在你看来,是什么导致了通胀,通胀接下来会如何发展,人们应该怎么在通胀中保护自己?

达里奥:是什么导致了通胀?

是大量的债务和货币注入了经济,这是一个炒作。

就好像,一个原本软弱的经济,你给它注入了购买力,如果消费的增长超过了生产的增长,那么价格就会上涨。

而我们恰恰就有大量的支票和钱,人们很惊讶于通胀的产生,然后选择把这些钱都花掉了。

这并不会增加多少生产,所以当人们不停花钱的时候,价格还会继续向上。

我们现在是什么情况?

从地理上来说,我们改变了世界如何分配资源的方式。

曾经,资源主要基于经济与利润来进行分配。

换句话说,如果某些地方的生产成本更便宜,那么资本就会受到利润的驱动,去当地进行生产,进而提高当地的生活水平。

但是,这会把生产从美国转移出去,使得美国制造业“空心化”。

现在,大环境变为了,资源是根据政治和意识形态问题来分配的。

换句话说,我们不在最便宜的地方生产了,因为我们担心自己或者对方国家会陷入战争。

每个国家都希望能够自给自足。

每个国家,或者说每个公司,都在担心,他们可能会受到政治的影响。

所以,想想看,你买的耐克、你买的苹果等等,22%的制造业商品是从中国进口来的。

想象一下,如果我们抵制在中国运营和生产的公司,就像之前对俄罗斯做的那样,那么这将对经济产生多么大的影响。

而公司也开始思考,到底应该在哪里进行生产,而不总是选择在最具成本效益的地方进行生产了。

而这也会加剧通货膨胀,这就是我们新的现实。

在上一次,2008年时,美联储大量买入债券,

卖出债券的投资者拿到了钱进而去买其他的金融资产,而这并没有下沉到居民。

但这一次,谁将获得支票是由联邦政府决定的。

它变成了一种指令经济,换句话说,如果是在利润的系统中,人们只会去买他们想买的东西,而不会把资源分配在国家在战时需要的东西上。

所以你可以看到,这些都是在产生通胀。

不要把过去十年的范式线性外推

决定安全性的不是手里钱的数量,而是购买力

这意味着一种范式转移。

范式转移,是时间中人们对于世界的认知的一个转变。

范式是由低通胀、中央银行的低利率政策组成的,

这意味着如果你借钱,你几乎不需要还任何利息。而在一些情况下,你只需要还一定利息,甚至不需要偿还本金。

而范式转移则意味着,这一切发生了变化。

所以,许多美国人认为,他们已经经历了40年的债券牛市,他们买的债券是安全的,现金也是安全的。

他们过去本质上并没有意识到一件、他们现在意识到了的事情。

那就是,你并不能以你现在拥有的美元数量来评价安全性,而是要用你拥有的购买力。

所以,如果你因为通胀而失去了购买力,你需要对此有一定的补偿。

例如,如果通胀是8%,那么利率为0的情况下,你就丧失了大概8%的购买力。

所以,这改变了人们的行为。

人们不再想保留现金了,只要利率相比于通胀还是不合算的。

所以你可以看到,最好是从别人那里借钱,而不是把钱借出去。

这对于美联储来说也是很困难的,因为美联储卖掉的债券数量将不再只是贸易赤字的数量了。

他们不得不举更多的债,而这些债的回报率对于他们来说不是很好。

这种情况延续下去,就得卖越来越多的债、

所以美联储决定卖11000亿美元的债券,那谁去买呢?

这意味着信贷的紧缩。

每个人都说,我们要对抗通胀,但就好像对抗通胀没有成本一样,好像通胀是人们唯一需要解决的问题。

解决通胀的方式,实际上就是把购买力从人们手中剥夺过来。

这使得市场下行,使得经济走弱。

这就是为什么我们进入了滞胀的状态。

央行希望在通胀和经济增长中找到一个中间点。

但是债务实在太多了,它可以选择还的是债务的实际价值,也可以还的是“贬值”之后的钱。

央行希望两者兼顾,找到一个中间点,然后经济陷入了滞胀。

均衡的组合可以一定程度上

抵御通胀对购买力的侵蚀

在我看来,对于投资者来说,这意味着投资者将不再持有低收益率的资产。

在范式的末期,人们总是将过去十年发生的事情线性外推,并且认为未来会如他们所想一样。

而你知道,互联网公司,漂亮50,这些股票我说过很多次了,他们都出现了泡沫的破灭。

当一家公司变得非常贵的时候,尽管它可能是非常好的公司,但它可能会提供非常糟糕的回报。就因为他们太贵了。

所以,回顾这一过程可以提醒我,构建均衡的组合,倾向于选择可以对冲通胀的资产。

虽然近期,在接下来的几年或者更短时间里,一年,信用和货币收紧会导致大多数资产价格下行。

我们是周期中的一部分,你可以选择维持一个均衡的组合,像全天候组合。

你可以看到,组合中对抗通胀的资产表现是比较好的,虽然它不能完全抵消掉通胀带来的损失。

所以,你可以选择这样一个均衡的组合。

我想,做跨国的分散也是非常重要的。

这相对更复杂一些,解释起来也更长,但它很有必要。

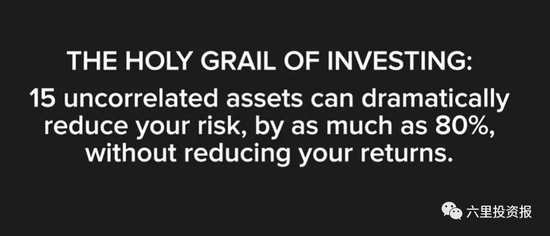

达里奥的“投资圣杯”

15个资产做分散化可以减少80%的风险

问:你的“投资圣杯”中提到,每个人都应该知道资产的分散化作用,能详细说说吗?

达里奥:如果你有不相关的资产,那么分散化是很容易的,

因为当经济环境、经济政策变化的时候,它会把回报从一个资产大类转到另一个资产大类。

所以,如果你有不相关的资产,或者相互之间相关性非常低的资产,

那么你可以很轻松地大幅降低自己的资产,同时并不会减少回报。

我来举一个“投资圣杯”的例子。

如果你有5个、10个或者15个资产,你可以减少一半的风险;

如果你有10个、15个资产,那么你可以减少80%的风险,同时并不会减少收益率。

所以,知道如何去通过资产分散化来降低风险,甚至要比知道如何去选择好的标的更为重要。

世界上存在的一个问题就是,每个人都希望向上走,他们希望股价上行,希望房地产价格向上,他们希望经济上行。

中央银行可以选择“产生”上行的结果,通过向经济中注入更多信用和钱的方式。

但这种“上行”,在一段时间之后,就会产生结果。

而结果就是,大量的债务需要被偿还,而偿还的钱是经过通胀“贬值”后的。

所以,你不希望落入这种境地。

就像,如果你的组合大幅回撤,这当然不好。如果组合回撤50%,那就得涨100%才能涨回去。

而一些科技股的基金已经下跌了70%,这可不在计划之中。

所以,通过资产分散化,来降低风险并不会降低回报,而对我来说,绝不要把自己置于可能亏损超过25%的情况下。

在你的计划中,最糟糕的情况就是亏损25%,这是可以接受的。

如果看单一资产的购买力,没有任何资产它是没有亏损过75%、80%的。

所以资产的分散化是非常有必要的。

中美关系的最核心要素

就是避免战争

问:中国在崛起,他们有4倍于美国的人口。在很多个世纪中,中国都是世界上具有统治地位的国家。从你的角度来看,中国的优势和弱势是什么?

达里奥:首先,我认为,在接下来的数年中,5年或者10年,中国会变成一个与美国相当的政权,而不是占据统治地位的存在。

而这段共存的时间将会非常重要。

在共存时间结束后,最强的国家将会胜出。

最重要的是,美国能够成为最强的国家。

那么,如何合力工作,如何更有效率地生产,如何拥有更好的教育,这些所有方面共同决定了这一结果。

但你必须意识到中国的力量。

中国的人口是美国的4倍还多,这意味着如果中国的人均收入是美国的二分之一,那么中国的经济体量就将是美国的2倍。

2倍意味着,中国的购买力也是美国的2倍,这些购买力可以购买任何东西,包括科技、军事等等。

这是事实。

我从1984年首次去往中国后,后续也去过许多次。

我很喜欢这个地方,这里的人和事有一些非常值得尊敬。

当然,我爱美国,我也有美国梦。

但是我要说的是,对比我1984年首次去中国时,中国的人均收入增长了27倍,人们的预期寿命增长了10年。

今后20年最重要的是,

中美是否会有战事?中美之间的竞争会怎样?我们是否能有效竞争?

至关重要的是,我们都希望避免战事。

所以,中美谁更富有,或者谁更有权力,这并没有那么重要。

世界上国家很多,人也很多,他们可能不是最有权力的,但他们用自己的方式过着富足的日子。

所以我想,只有避免战争是最重要的。我们应该为自己负责。