近期,市场一直在震荡下跌。

原因是什么?

1

A股历史上有个著名的魔咒:88公募魔咒。

它的意思就是公募基金股票仓位达到88%时,很容易触发回调的风险。

其背后的逻辑是,公募基金作为股票市场的重要机构投资者。

它们的仓位变化,很大程度上会影响股票的走势。

而公募基金以偏股混合型基金为主,仓位为60%-95%,88%已属于高仓位。

当仓位达到88%后,就没有多少资金用来加仓了,那么上涨幅度也会受限。

而且公募基金的主流投资策略是基本面趋势投资,这时候的多头,就会变成潜在的空头。

一旦趋势变坏或基本面不及预期,多头就会变成砸盘的主力,市场随之下跌。

历史上,88公募魔咒屡次应验。

2007年A股6000点左右时,开放式股票型基金平均仓位是88%左右,上证指数从6124点一直跌到1664点才见底。

2009年的7月29日,二季度开放式股票型基金平均仓位达到了88%,当天上证指数大跌5%。

2019年4月22日,一季度开放式股票基金从85.2%加仓到88.6%,随后A股出现了大幅调整。

2021年初,四季度股票型开放式基金平均仓位88.88%,随后A股持续调整至今年4月。

2

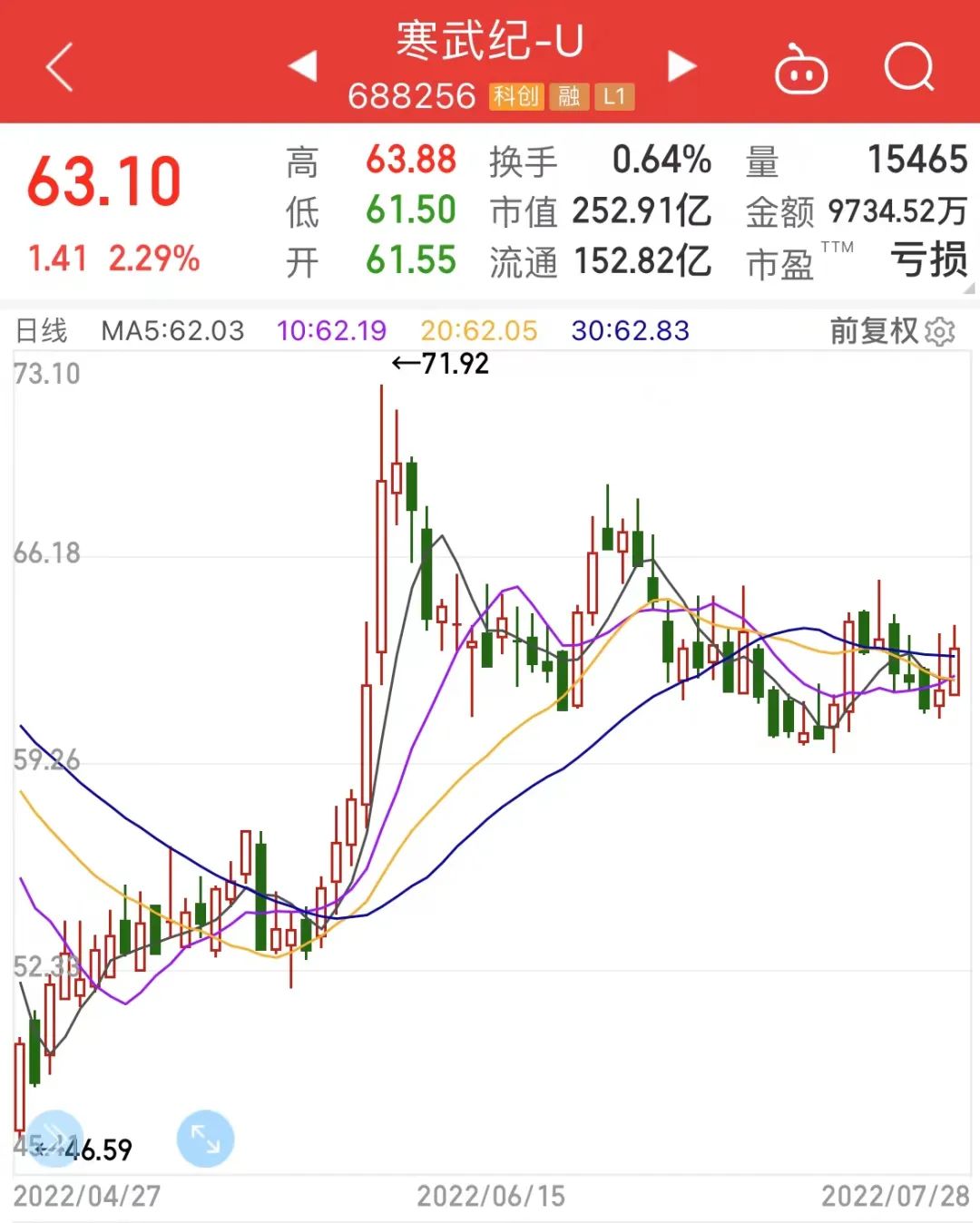

天相投顾数据显示,2022年二季度末,股票型开放式基金平均股票仓位88.14%,再次达到了88%的标准。

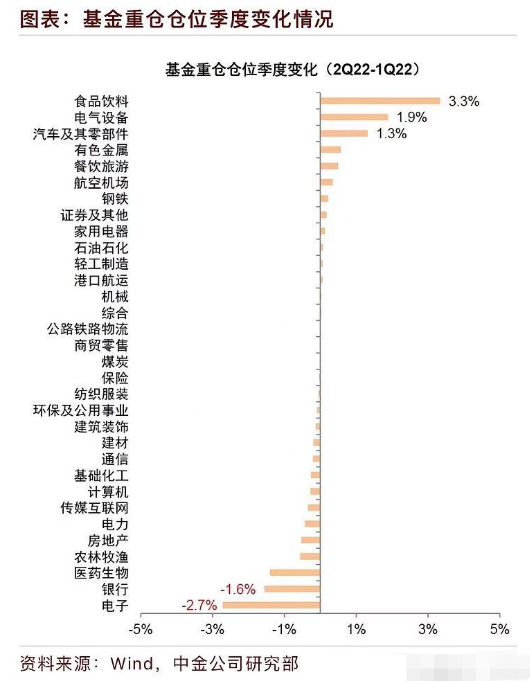

而公募基金加仓的主力是电力设备和食品饮料。

白酒和新能源是二季度反弹的主力,而这次下跌的主要板块也是新能源和白酒。

3

那么,如何应对?

我的对策是底仓永不离场,浮盈较高时动态止盈卖出。

这样做的理由有2点:

1.股市长期上涨,且权益资产的过往长期年化收益最高

在我的世界观里,在一个长期上涨且过往年化收益最高的市场里,一直在场才能收益最大化。

关于股票是长期年化收益最高的资产,是有数据证明的。

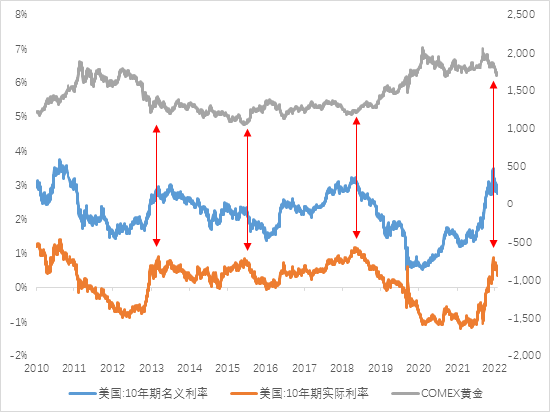

《股市长线法宝》指出,美国1802年到2012年,股票的年化收益是8.1%,长期国债为5.1%,短期国债为4.2%,黄金为2.1%。

权益资产长期回报高于债券资产,它的底层逻辑也很简单:

一家公司选择贷款(固定利息,相当于债券资产),是因为它相信,做生意的回报会高于借款成本,才会选择贷款,这样的生意也才是可持续的。

而一家优秀的公司,它创造的盈利会远高于它的借款成本(最优秀的公司甚至不需要借款),这样雪球才会越滚越大。

举个例子,以前地产商为什么敢借15%年利率的资金,是因为它觉得自己能靠高周转赚取20%-30%的盈利。

2.A股投资者整体仍不成熟,市场会过分高估和低估,高估时需要动态止盈

相比欧美市场以机构为主,国内仍以个人投资者为主,而个人投资者控制情绪的能力普遍比较差,乐观的时候更乐观,悲观的时候也更悲观,从而加剧A股的波动。

PS:这也是我选择主动基金的理由,只要A股没有变成机构主导,那么机构的超额收益将长期存在。

这句话不是我说的,而是全国社保基金理事会首任投资部主任李克平说的。

2010年,李克平去参加国际养老金论坛时,拿出了社保基金2003年6月委托公募基金管理的12个纯股票组合的数据,超额收益年化15%,惊呆了国际同行。

PS:国内养老金的一般目标收益是年化8%。

他当时谈到两点:

第一,中国市场跟国际市场不一样,波动性很大,如果买入持有不动,社保基金的收益有可能是零;

第二,在中国股市剧烈变动的过程中,出现了非常明显的低估和高估,我们没有道理不去操作。

我觉得,作为掌管全国人民养老钱的社保基金的做法,对个人投资者也有很强的参考意义。

有时候,投资仅仅需要的是常识。

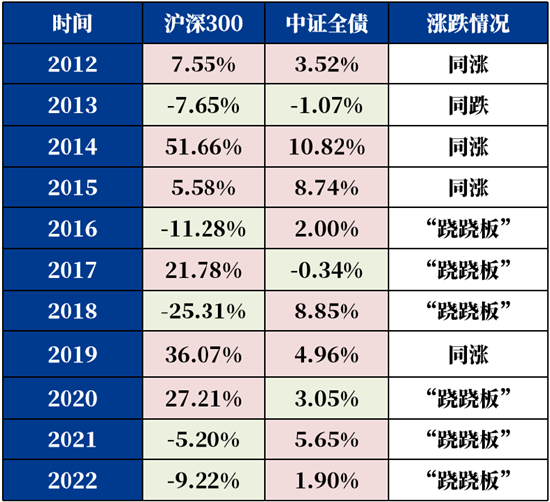

而在我看来,最有效的常识就是股债风险溢价模型,可以避免投资中的大部分灾难。