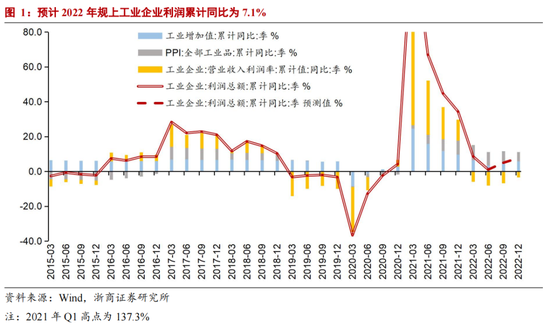

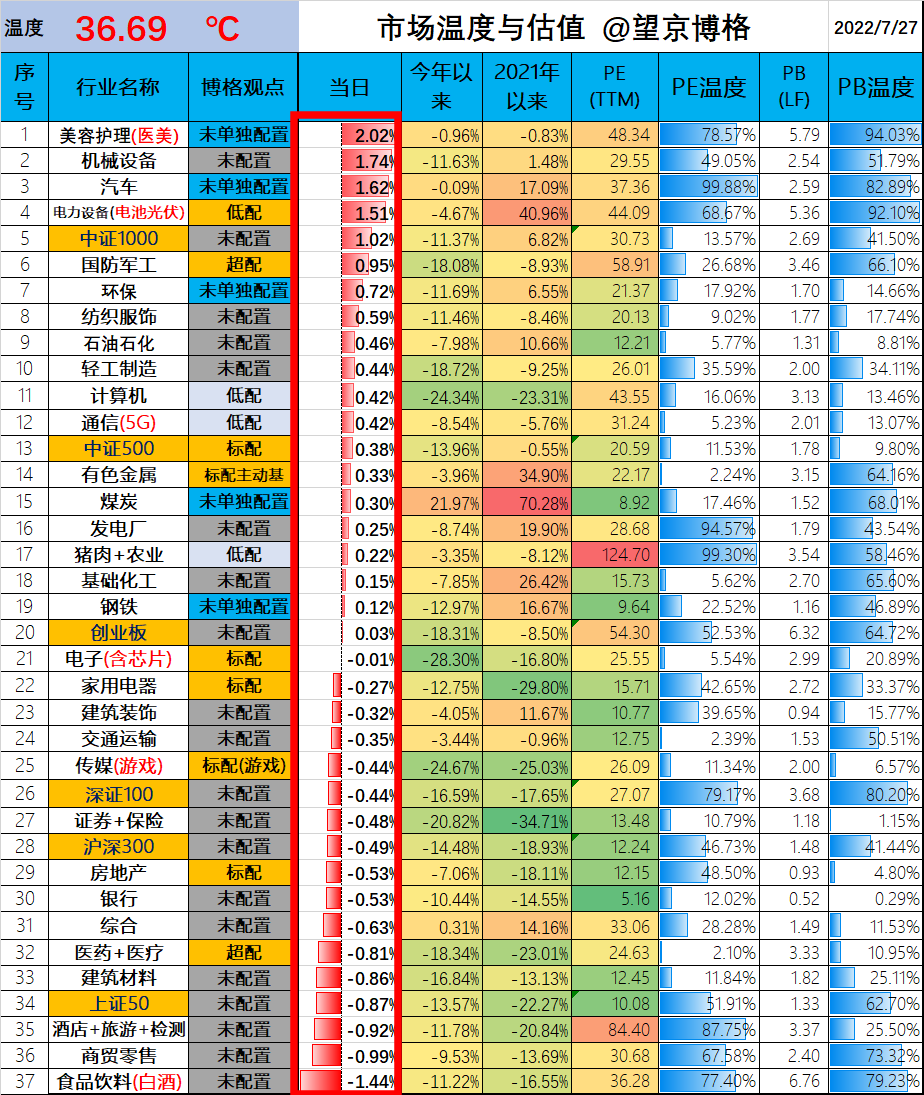

一、市场温度

今日市场温度36.69℃,比上一个交易日上涨约0.03℃。

这两天北京的暴雨不是雨,是重仓医药的人流的泪。

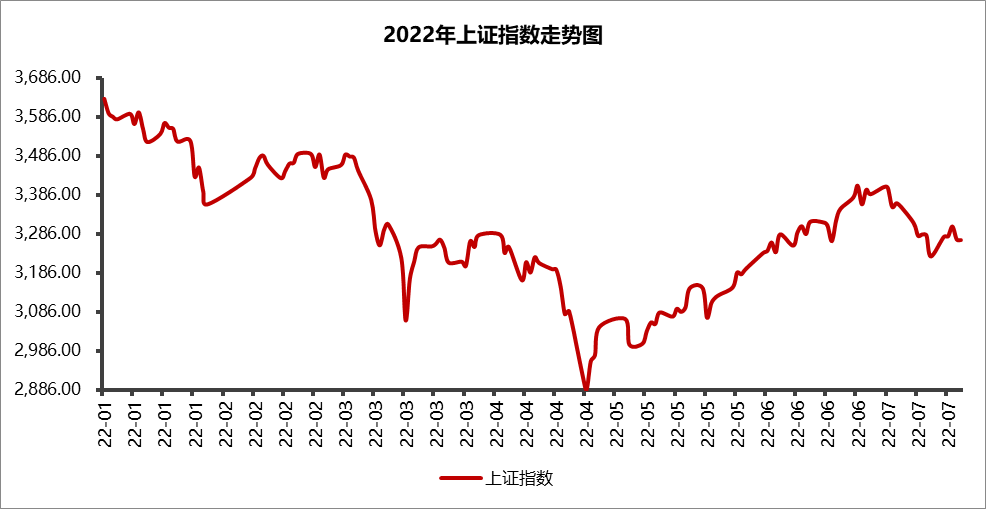

大盘早上低开后,全天仍维持窄幅震荡,交易量比昨天有所放大,但也不多,全天交易额8200多亿元。

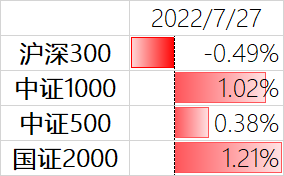

宽基里面也就小盘股涨的多一些,中证1000上涨+1.02%,国证2000上涨+1.21%。

估计最近各家募集的中证1000ETF应该也快建仓了,不知道能不能拉起来一波,主要现在没有什么增量资金入场(主要指股票),目前小盘股更好操(炒)作一些。

行业上,今天医美表现最好+2%,主要是消息层面上,深圳发布了《深圳市促进大健康产业集群高质量发展的若干措施》,积极发展用于皮肤美容、口腔美容、中医美容的医用激光、光子、射频及超声设备,水光仪、内窥镜等医疗器械,明确鼓励发展医美产业。

爱美之心,人皆有之,如果能有政策加持,还是挺不错的。

另外,新能源产业链、军工都不错;房地产、白酒跌得多一些。感觉房地产和赛道板块就是跷跷板,你涨我跌,来回游走。

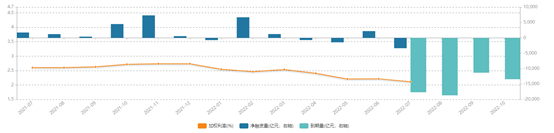

二、被减持的医药

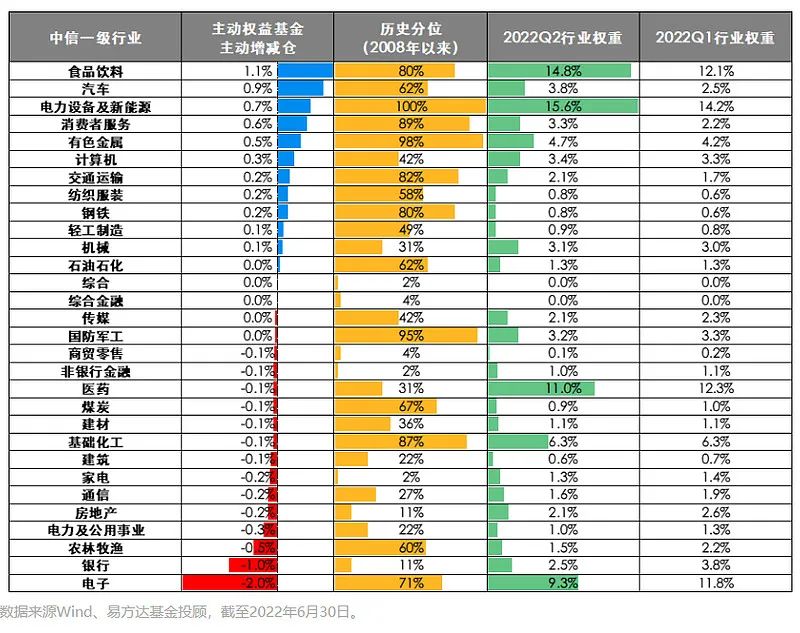

根据2022年二季报的披露,目前公募基金(主动权益部分)对于医药(含医疗)配置处于自2008年以来31%的位置,算是低位了。

虽然有不少基金经理在二季报都表示会考虑增配医药个股,但目前医药行业占比主动权益的比例,就是处于历史地位,这个是板上钉钉的事实,钱不会骗人。

除了那些医药主题的基金经理之外,其他基金经理配置医药的比例都很低了。

那现在的医药/医疗到底是不是机会?

目前机构不买医药的逻辑是,利润和投入不匹配。

创新药的结果必须是高利润,只有看得到的可观回报,才可以支持医药创新。否则一个创新药研发投入那么多钱,时间成本又那么久,结果到头来被集采了,利润率才10-20%,大家还费什么劲搞创新呢?

当然,这里说的创新药(我国现在所谓的创新药),不是真的创新药,而是伪创新药,比如me-too,类仿制新药。规避了已有的专利保护,采用和原研药(真正原创性的新药)差不多的药理机制的创新药。

如果单看10-20%的利润率,似乎也不算不低,但是十个创新药里面最后能成功的也就是一两个,长期这样搞怎么赚钱?

所有不谈盈利的创新都是耍流氓。

目前医保支付占比整个医药市场50%左右,医疗的开支一直随着GDP在增加,甚至比GDP增速还快,但问题是药企遇到集采后利润减少了,虽然看起来量大了,但量大的空间不够大到支撑利润增速,同时药企又不能降低质量。

当然,集采的逻辑没问题,目的是让有限的资金,惠及更多的患者。

未来关键是看大家是否愿意自费看病了。

愿意享受高端医疗服务的就自费,但目前的社会现状是人均消费与收入都处于增长放缓的状态,大家对于未来的医药市场并不乐观。

另一方面,兰兰的基金规模又创新高了,说明投资者还在抄底医药。

有时候最悲观的时候,或许就是拐点了。

现在关于医药未来争论很多,专业的投资者偏悲观的更多,可摆在面前的事实是,整体医药的估值也相对历史处于低位了。

但是如果创新药的逻辑真的改变了,可能现在的医药即使处于历史低位,也不能算便宜。

总之,上段论述不代表看空医疗,只是单纯陈述行业现状,且望京博格已重仓配置10%左右仓位的医药与医疗方面的基金,长期仍然看好。

然后就这样吧…… 是死是活交给时间了。

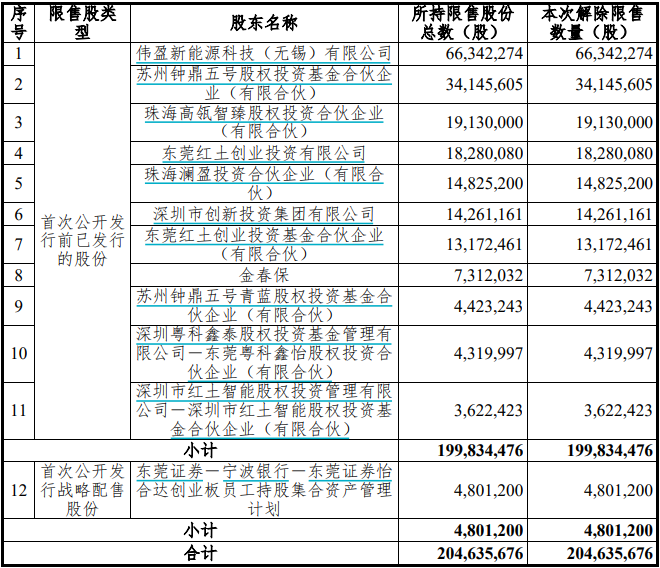

三、被增持的军工

前有被资金抛弃的医药,后有被公募看好的军工。

而这两者恰好都是博格的重仓行业,冰火两重天。

目前国防军工占主动权益配置比例3.2%,处于历史高配置95%分位的时候。

目前,军工股正陆续发布中报业绩预告。

截至7月21日,在国防军工ETF(512810)持仓成份股中,已有20家发布2022年中报业绩预告,其中14家实现正增长,8家预增上限超100%,强势验证板块高景气。

数据来源:上市公司公告,截至2022.7.21

数据来源:上市公司公告,截至2022.7.21国防军工板块前期下跌约40%,目前估值总体处于相对较低区间。截至2022.7.21,国防军工ETF所跟踪的中证军工指数当前PE(TTM)约为58倍,位于19%历史分位数,处于相对较低区间;2022年和2023年的预计净利润增速分别为50%和25%,对应动态PE为43倍和34倍,行业高增速为当前的相对合理估值提供有力支撑,具备相对优质的投资性价比。

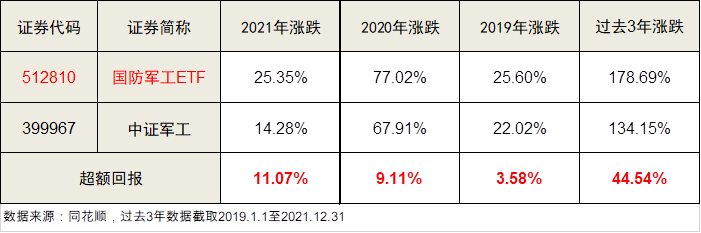

目前市面上军工类ETF合计6只,从实际收益角度看,国防军工(512810)回报明显突出,国防军工(512810)自2019年初至2021年末收盘,累计涨幅178.69%,大幅超过基准指数134.15%的涨幅,累计超额回报44.54%,年均超额回报超过14%,大幅领先同类!近一年(2021.7.17-2022.7.17),国防军工ETF净值相对标的指数超额收益高达2.38%,位于同类第一。

国防军工ETF(512810)超额收益源于规模适中,新股打新增厚收益更为明显。新股发行仍将维持高位,受益政策优势的公募基金仍会持续受益于新股配售。