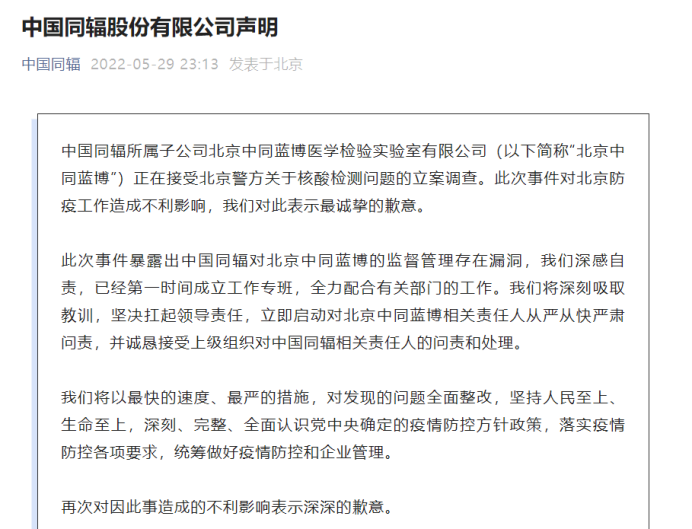

本文源自:牛耳财经

管理首只基金规模缩水92%的徐冉,又开始领衔发行新基金。招商基金旗下产品业绩差遭质疑冤不冤?

作者 | 肖尧

编辑 | 牛财

招商基金麾下,“小萝卜头”基金越来越多。

6月2日,是“招商智星稳健配置一年封闭混合”的募集截止日。对于一家尚未成立的新基金来说,人们本应有更多的期许。

然而,这家基金未来的基金经理——徐冉的过往表现,带给人们的也许更多的是疑虑。

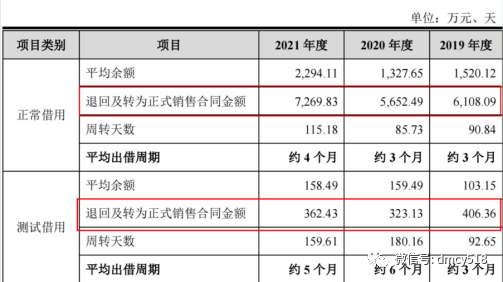

公开资料显示,徐冉目前管理的“招商盛鑫优选3个月持有”自2020年5月成立以来,规模就在不断减少:截至2022年3月31日末,该基金A份额净资产仅为0.09亿元,基金C份额仅0.13亿元,合计资产为0.22亿元。两年时间,基金资产缩水了92%。

规模急剧缩水的背后,是其乏善可陈的业绩表现。

招商盛鑫优选3个月持有(FOF)A成立两年以来的回报率为-8.56%,远低于同类产品21.45%的平均回报率,同类排名仅为“3161"3354”。

不仅上述的基金,今年初至5月18日,招商基金旗下有可比数据的76只股票型基金(各类份额分开计算)中,有74只收益率为负值,其中28只产品跌幅超过20%。

1

规模严重缩水

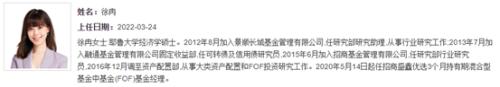

从公开信息上看,徐冉称得上“美女”基金经理,个人履历也堪称光鲜亮丽,但不足也很明显,那就是资历较浅。

“招商盛鑫优选3个月持有”是徐冉管理的第一只基金。资历浅不怕,只是大家并不清楚她是否从中得到了充分的锻炼,总结出必要的经验。

大家更不清楚的是,招商基金又是基于何种考虑,让徐冉再挑大梁担任“招商智星稳健配置一年封闭混合”的基金经理。

或许,在招商基金看来,基金规模缩水已司空见惯?

事实上,2014年就加入了招商基金的付斌,曾先后执掌20余只基金,堪称招商基金的中坚力量。

但是,付斌掌控的“招商兴和优选1年持有期混合”,也在一年内规模缩水了一半。

该基金成立于2021年2月1日,募集期间有效认购20.16亿元,认购总户数为56645户。

其锁定持有期为1年。随着净值下跌以及锁定期到期,该基金2022年一季度遭遇了大幅赎回。截至2022年3月31日,所剩规模仅为10.79亿元。

根据基金一季报,2022年一季度该基金的总申购份额为2039万份,同期的总赎回份额达到33422万份,净赎回份额达到31382万份。

成立一年多以来,截至5月27日,“招商兴和优选1年持有期混合”的单位净值已跌至0.6元左右,自成立以来已亏损近40%,同类排名仅为“3985"4071”。

基金规模的持续缩水,不仅影响到基金公司的收益,还影响了基金公司名声。

当然,迫在眉睫的压力,还有清盘风险。在“招商盛鑫优选3个月持有”2022年一季报中,基金管理人表示,“本基金存在连续六十个工作日基金资产净值低于五千万元的情形,相关解决方案已经上报证监会。”

另据不完全统计,招商基金旗下共有19只股票型基金、22只混合型基金规模小于5000万元,面临着清盘的巨大压力。

2

原因不尽相同

业绩表现太差,常常是导致基金规模缩水的主因。但是,对不同种类的基金来说,导致业绩落后的原因也不尽相同。

“招商兴和优选1年持有期混合”的业绩比较基准为“沪深300指数收益率*70%+恒生综合指数收益率(经汇率调整后)*5%+中证全债指数收益率*25%”。

去年2月1日至今年5月27日,沪深300指数大约下跌了26.1%。但是,这并不能完全解释该基金在此期间为何大亏近40%。

实际上,看错大势、逆势加仓才是其亏损加大的主因。

数据显示,从去年二季度到今年一季度,“招商兴和优选1年持有期混合”持有的股票资产金额占基金总资产的比例在持续上升,从60.84%一直上升至93.32%。

而在此期间,股市整体处于下行趋势。

这当然挨了当头一棒。自去年二季度以来的连续四个季度中,该基金有三个季度亏损。而且在这四个季度,该基金均未跑赢业绩比较基准。

如果说“招商兴和优选1年持有期混合”多少有些生不逢时,那么,“招商盛鑫优选3个月持有”亏损的背后,则有些玄妙。

作为一只FOF基金,“招商盛鑫优选3个月持有”的投资范围是“投资于经中国证监会依法核准或注册的公开募集的基金份额的比例不低于基金资产的80%”。其目的是通过专家二次精选基金,有效降低非系统风险。

但是,根据该基金今年一季报显示的数据,其持有的“兄弟基金”(同属于招商基金旗下的产品)就占了资产净值的30%。而根据该基金2020年四季报显示的数据,这一比例更是超过了55%,真可谓是“肥水不流外人田”。

是不是这些“兄弟基金”真有“过人之处”?

非也!因为统计数据着实有点儿“打脸”。统计显示,2022年以来,“招商盛鑫优选3个月持有”所持有的10只基金中,9只基金跌幅较大,最高的跌幅达26.6%。

这其中,招商旗下基金可谓“伤了自家兄弟”。

然而,面对糟糕的业绩表现,徐冉在一季报中仅以“组合仓位基本对标同业,对于稳增长的风格把握有所不足”一句话作为了解释。

3

白酒占比太高

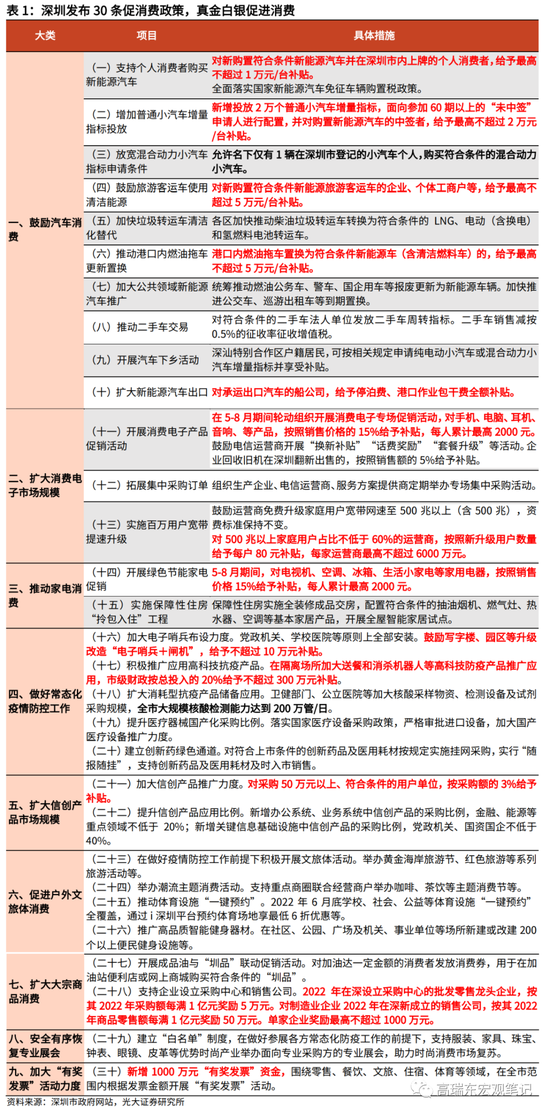

当然,招商基金规模达7000多亿元,其中也有一些业绩表现较好。只是,细究招商基金十大重仓股,总让人感觉有点“押宝”的症状。

根据招商基金披露的数据,截至今年一季度末,公司旗下基金持仓前十位股票分别为:贵州茅台、山西汾酒、泸州老窖、五粮液、洋河股份、智飞生物、今世缘、酒鬼酒、古井贡酒、药明康德,其中白酒行业公司居然达到了8家。

目前管理规模排名前五的基金公司分别为易方达、天弘、广发、南方、博时。

这五家公司持仓前十的股票中,白酒类公司分别仅占4家、1家、1家、1家和1家,远远低于招商基金所占比例。

截至5月12日,招商基金旗下股票型基金总规模约为1278亿元,其中仅招商中证白酒指数(LOF)A一只基金的规模就达到了600多亿元,几乎占到了一半。

一方面,这令招商基金旗下基金呈现“一荣俱荣,一损俱损”的特征;另一方面,这难免令投资人对招商基金在其他行业上的投资能力产生怀疑。

招商旗下多只业绩表现差强人意的基金,已引发投资者的强烈不满。在“招商核心优选股票C”基金吧中,多名投资者表达了愤怒之情。

数据显示,截至5月27日,该基金近1年收益为-34.05%,同类排名为“538 " 625”;近2年收益为-6.58%,同类排名为“396 | 434”。截至今年3月31日,该基金规模已缩水至0.36亿元,其基金经理也是付斌。

在付斌管理的11只基金中,已有6只基金的累计单位净值跌至0.7元以下。

招商基金公司面对上述种种难题,有何解决之道?面对投资人的纷纷质疑,有何改进之策?《牛耳财经》就诸多问题联系招商基金需求答案,但公司方面无言以对。

-END-