导语:美的在多元化加持下规模获得不断增长。然而,财报增收不增利,人均创收创利弱于同行,品控水平有待提高,裁员风波下的美的或正陷多元化之困。美的这几年似乎赢了规模却输了质量。而最要命的是,在上游成本挤压下游需求不足的双重困境下,美的价格战抢占市场份额的优势或也正在“消失”。

出品:上市公司研究院

作者:夏虫

近日,作为家电双雄之一的美的集团被爆出裁员大动作,随即公司对外称主要收缩非核心业务。

从业绩上看,在家电双雄中,美的业绩并不逊于格力。2022年一季度,格力实现营业收入355.3亿元实现净利润40.03亿元;而美的同期实现营业收入909.4亿元,净利润71.78亿元。可以看出,美的的营收是格力的2.5倍,其净利是格力的1.8倍。

从账面资金看,美的并不缺钱。根据2021年年报估计,美的集团可用账面资金(包括理财资金)或超千亿元。一季报显示,货币资金、交易性金融资产、一年内到期的非流动资产及流动资产等合计超过1400亿元,其中货币资金为698.47亿元。

无论是业绩上还是账面资金上,美的集团似乎并不差,但是美的集团却属于行业第一个喊出行业“寒冬论”。美的集团董事长方洪波在美的2022年战略规划之时悲观直言:“未来三年将会面临比较大的困难,是前所未有的寒冬。”

近年美的多元化市场规模获得一定发展,此时美的抛出业务收缩信号似乎让市场一头雾水。不禁有人会问,美的集团到底怎么了,美团裁员背后究竟有何难言之隐?如今裁员风波甚嚣尘上,一度有传言更是比例高达50%,美的集团到底优化多少人,未来对美的将会产生何种影响?这或许是市场比较关注第二个问题。

多元化扩张背后:低价策略抢占市场份额

美的集团将机电事业群正式更名为工业技术事业群,共拥有美芝、威灵、美仁、东芝、合康、日业、高创和东菱等多个品牌,产品涵盖压缩机、电机及驱动、半导体、散热模块、变频伺服、运动控制等,广泛应用于家用电器、3C产品、新能源汽车和工业自动化等领域。

2021年财报显示,美的智能家居事业群、工业技术事业群、楼宇科技事业部、机器人与自动化事业部及数字化创新业务分别实现营业收入2349亿元、201亿元、197亿元、253亿元和83亿元,同比增速分别为13%、44%、55%、23%和51%。

美的集团目前C端业务依然是基本盘。以To C业务为主的智能家居事业群依然是美的集团最大收入来源,2021年在主营业务中收入占比约为68%;四大To B业务实现总营收734亿元,收入占比约为24%。

美的近年市场份额增长较为突出。2021年美的家用空调、干衣机、电饭煲、电风扇、电压力锅、电磁炉、电暖器等7个品类在国内线上与线下市场份额均排名行业第一,冰箱、洗衣机、破壁机、净水机、微波炉等多个品类则排名行业第二位。

一方面,得益于美的集团多元化扩张及全球化策略。

美的集团自2015年后采取了“买买买”的模式获得市场规模的增长。如今,美的集团的海外业务与内销业务旗鼓相当。

自 2015 年开始,公司重大并购的项目中,以 B 端机器人、工控部件为主,家电业务则并购整合了东芝的白电业务。主要并购时间梳理如下:

2015年与日本安川合作,进军机器人制造;

2016年收购东芝白电,收购意大利央空Clivet;

2017年收购德国KUKA;收购以色列高创Servotronix;

2020年收购合康新能;收购菱王电梯;

2021年收购万东医疗。

分区域来看,2021年美的国内业务实现销售收入2035.79亿元,同比增长25%;海外市场实现销售收入1376.53亿元,同比增长14%,海外销售收入占比为40.34%。

另一方面,美的不断领先的市场份额背后是低价策略模式。

2019~2020年,空调行业进入去库存周期,美的率先发起价格战。以空调为例,根据产业在线的数据显示,2019年的美的空调平均出厂价为2892元/台,而2020年则大幅下降为2533元/台。2019 年在美的率先发起降价后,其市场份额迅速与格力缩小了差距。据悉,格力为了应对挑战,2019年双十一,发起了“30 亿大让利”、“百亿大让利”等历史级别的促销活动,空调均价下探30%以上,此外海尔也加入到价格战中。

然而,美的这几年似乎赢了规模输了质量,财报呈现出增收不增利,人效低于同行等情况。此外,从黑猫投诉【投诉入口】看,公司的品控质量及售后服务水平似乎有待提高。

多元化之困:盈利弱、人效低、品控差

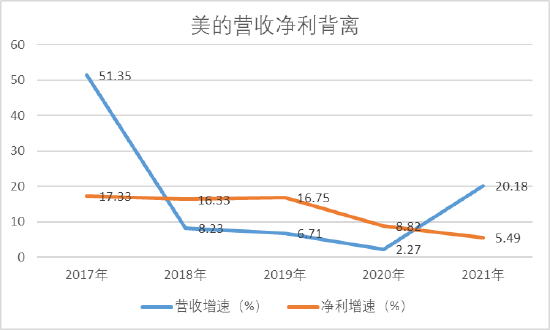

尽管2021年美的集团营收规模首次突破3000亿元,但是财报呈现出增收不增利特征。

2021年全年,美的集团实现营业收入3433.61亿元,同比增长20.18%;实现净利润285.74亿元,同比增长4.96%,扣非净利润为259.29亿元,同比上升5.34%。明显看出,净利增速不敌营收增收。这一特征在第四季度表现更为明显。

2021年第四季度,美的集团单季度实现主营收入804.18亿元,同比上升18.34%;净利润为51.18亿元,同比下降1.66%;扣非净利润33.65亿元,同比下降15.87%。

来源:上市公司研究院、wind

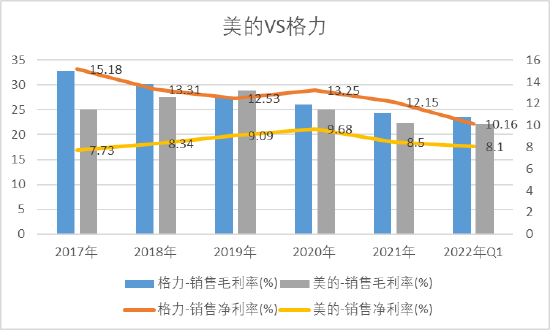

来源:上市公司研究院、wind在同行对比看,美的的无论是毛利率还是净利率,相比格力电器表现尤为逊色,美的净利率最低时甚至仅为格力电器的一半左右,具体如下:

来源:上市公司研究院、wind

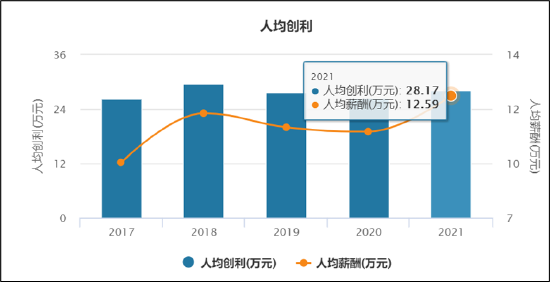

来源:上市公司研究院、wind美的集团除了盈利弱外,其人均创收创利也呈现出较低水平。

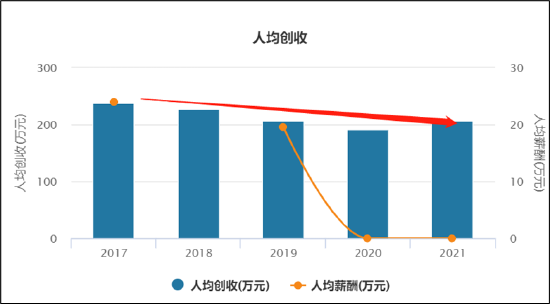

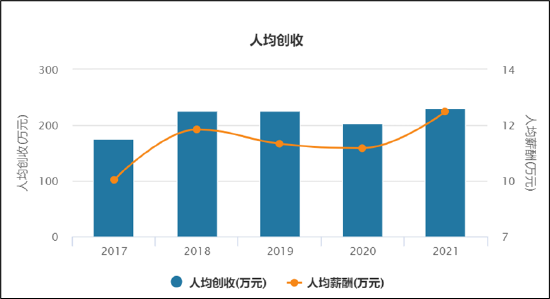

首先从人均创收水平看,格力呈现上涨态势,而美的不升反降。

2017年人均创收237.58万元下降至2021年的人均207.09万元;而对比格力电器人均创收则由2017年的176.03万元上涨至2021年的231.61万元。此外,从人均创收水平看,格力电器也明显强于美的集团。具体如下图:

来源:wind,美的集团

来源:wind,美的集团 来源:wind,格力电器

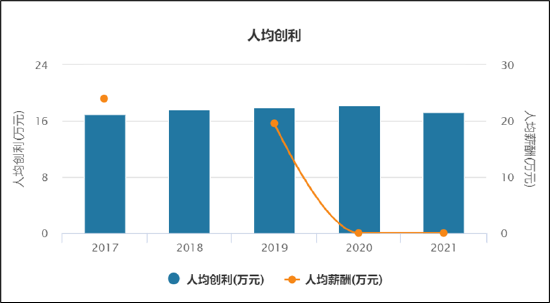

来源:wind,格力电器而人均创利方面,美的集团与格力电器更是相差甚远。2017年至2021年期间,美的集团的人均创利在16.97万元至18.24万元之间;而格力电器则维持在26.29万元至29.51万元。可以看出,美的人均创利能力远逊于格力电器,与相比格力相差将近10万元左右的差距。具体如下:

来源:wind,美的集团

来源:wind,美的集团 来源:wind,格力电器

来源:wind,格力电器美的集团多元化多品类一定程度带来新增量,但从用户投诉反馈看,公司的品控似乎需要加强。从黑猫投诉看,公司不同品类产品均收到不少用户反馈质量问题。

全自动滚筒洗衣机,用户用了没多久就出现异响等质量问题;

来源:黑猫投诉

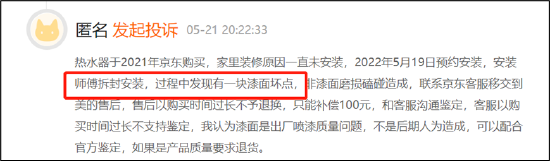

来源:黑猫投诉美的热水器出现掉漆问题;

来源:黑猫投诉

来源:黑猫投诉对于美的冰箱,有用户反馈一年多就什么压缩机损坏,不制冷,使用至今已维修4次,平均1年多就出现多种问题等等。

来源:黑猫投诉

来源:黑猫投诉目前,黑猫投诉关于美的投诉的词条搜索量超万条,其中投诉量达到3550条。从用户投诉反馈看,美的除了自身产品质量等问题,其售后服务业似乎也有待改善提高。

大环境骤变后美的“T+3”的成本低价模式将失效?

在上游成本挤压下游需求不足的双重困境下,美的价格战优势或正在“消失”。

美的之所以可以打价格战关键在于其“T+3”模式下的成本优势。“T+3”模式由下游需求导向,客户订单驱动订单指标,而后反推上游供应商备料(T+1),随即工厂开始生产(T+2),再直接发货运输(T+3)。美的将压货模式转变成零售驱动生产的小批量柔性生产模式。其核心优点不仅能降低库存、提高周转效率,还可以通过周期错配获得价格优势。

以2018年为例,2018年上半年,铜、铝价格上涨,美的比格力额外少生产了248万部空调;而当2018下半年铜、铝价格下滑,美的开足马力,比格力额外多生产了457万部空调。这一降一增相较格力多出700万台的成本优势。这也为美的2019年打价格战具备基础。

可以看出,美的在原材料成本下行时加大备货,在行业周期向上时凭借这种低价优势释放成功俘获市场份额。

当下家电行业正遭遇上游成本挤压,美的这种低成本价格优势或“消失”。

家电生产的主要大宗原材料为钢、铜、铝和塑料。据国金证券对不同家电品类的成本占比拆分,空冰洗大宗原材料占生产成本的比重均在50%-60%区间。据悉,本轮原材料上涨始于2020年Q3,22Q1(截至3月18日)铜、铝、钢材现货价分别为9944美元/吨、3233美元/吨、8952元/吨,相较20Q2已分别+86%、+116%、+40%,钢材+36%,均处于历史高位。

与此同时,家电行业也面临需求消费不足等问题。从消费信心指数看,2022年一季度,我国居民消费信心指数较去年同期出现明显下滑,尤其是3月份,部分地区疫情反弹严重,消费者信心指数下滑6.1%,社会零售消费同比下滑3.5%。此外,由于家电与地产正向相关,地产行业已经明显进入下行周期,家电未来行业增长压力可想而知。

家电行业当下或正面临下游需求不足但同时遭遇上游成本挤压,美的这种错配成本优势或面临失效。一方面,美的的成本优势是在上游成本下行错配获得的,而此时成本涨价压力倍增,未来获取打价格战的优势“消失”;另一方面,整体需求不足下,美的未来增量也将堪忧。

此外,格力净利率、毛利率等水平均高于美的。在原材料上涨,需求不足之际,此时格力或反而具有价格战的弹性空间。值得一提的是,格力净利率已呈现出下降趋势,格力是否已经开启价格战我们不得而知。但是我们发现,格力空调的市场份额被美的反超后似乎又回来了。格力电器称,根据《产业在线》2021 年度家用空调内销销量数据,格力空调以37.4%的份额排名行业第一。

以史为鉴,以利润为导向的规模收缩行动?

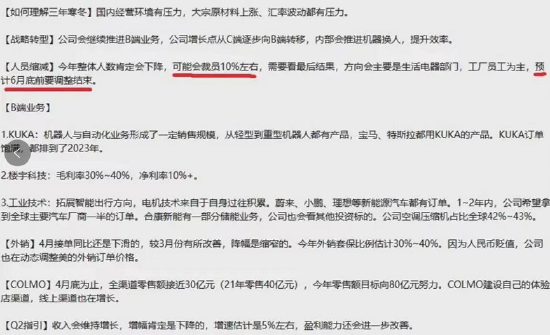

目前市场对于美的到底裁员多少我们尚不清楚,有的说裁员比例50%,有的传言说裁员比例10%左右。网络截图如下:

来源:网络

来源:网络对于50%的传言,公司给予了否认,公司称主要对非核心业务进行收缩。事实上,美的曾在2012年也进行过一次大收缩。这或对我们判断美的未来价值判断具有一定参考作用。

2012 年以前,美的通过“大规模+低成本”优势实现了收入和利润的高速增长。但是随着红利消退、新增需求减少美的的价格优势变成品牌劣势。这一年美的也进行了业务大收缩。

从人员看,裁员幅度超30%。2011年末美的大幅度裁员。截至2011年末美的电器的员工人数为 6.65万人,相比 2010 年大幅减少了3.2万人。2011年美的电器生产人员人数下降了34.88%。

这一次业务收缩给公司财务结果是什么呢?美的收入规模大幅下降但是盈利质量有所修复。据悉,2012 年美的电器收入下降 26.89%,但是利润表现整体保持相对稳定,业务精简后美的归母净利率整体优化 1-2百分点,其人均创收创利也相应大幅提升。

事实上,方洪波在分析师会上也似乎透露了其裁员目标。5月的券商分析师会议,当时方洪波称,“2022年的目标是,收入合理、恢复盈利,重点改善盈利能力。”

方洪波曾表示,美的To C业务要转型升级,结构优化,加强海外,保留家电核心品类,母婴、宠物电器等品类优化;同时To B业务保留“四大四小”核心业务,其它关停并转。据了解,“四大业务”指机器人与工业自动化、楼宇科技、新能源汽车零部件、储能,“四小业务”指、安得智联、美云智数、美智光电。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>