美人迟暮?廉颇老矣?黔驴技穷?前“公募一姐”王鸿嫔执掌摩根士丹利华鑫基金三年,规模和业绩双暴跌!

原创 阿探哥 来源:财富大侦探

2019年4月,业绩深陷泥潭的摩根士丹利华鑫基金(下称“大摩华鑫”)大换血,摩根士丹利当上第一大股东,曾经声名显赫的“公募一姐” 王鸿嫔就任总经理。

彼时正逢外资公募加速发展。2019年6月,行长易纲提出“支持在上海试点取消证券公司、基金管理公司等外资持股比例上限”,注入新鲜血液后的大摩华鑫基金似乎即将度过至暗时刻。

至今刚好满三年。然而业绩和规模双双下滑的数据似乎在给市场讲述,这位创造过“千亿申购”神话的公募一姐——王鸿嫔这次似乎没能力挽狂澜。

大摩华鑫业绩滑坡之际

“公募一姐” 王鸿嫔上任总经理

业内人士对王鸿嫔并不陌生。

2004年,王鸿嫔参与组建上投摩根基金,3年内带领上投摩根成长为国内前十大基金公司;2007年10月,其旗下一只新发基金认购了1162.6亿,创造历史纪录,比例配售后只收了300亿资金,这一新基金单日认购纪录,至今令人惊叹。

2010年,王鸿嫔两任总经理届满,选择回归家庭。2015年,王鸿嫔二次创业,创立上海富汇财富投资管理有限公司,出任公司总裁。

2018年5月,王鸿嫔的名字出现在大摩华鑫基金员工名单之列,2019年4月,她正式出任总经理。

当时的大摩华鑫业绩深陷泥潭,日子并不好过。王鸿嫔回归公募面临的第一个困难,也是关键问题——投研人才流失严重。

“公司的人员结构不太均衡,中后台人员较多,前台人员相对较少,因为2016、2017年公司投研人员流失比较多,我们开始进行了有针对性的调整,如集中扩充投研人员。”王鸿嫔曾在2020年向中国基金报表示。

对于明星基金经理,王鸿嫔的态度比较中性。“渠道通常会说你给我明星基金经理,我说我们希望打造一群明星。我们希望打造团队的竞争力,但这不是一个捷径。”

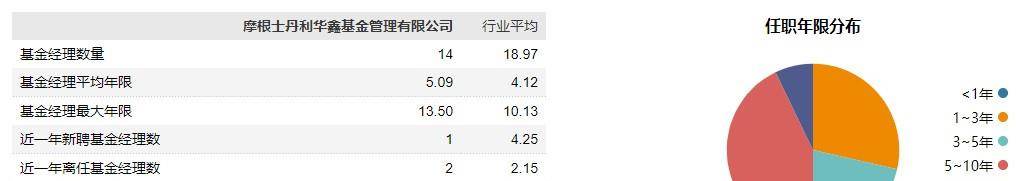

然而王鸿嫔精心调整后,大摩华鑫的基金经理数量还是低于市场平均水平。

WIND数据显示,大摩华鑫目前有基金经理14位,小于市场平均水平19位,公募核心人才基金经理的配置或许还需要加强;近一年新聘任基金经理仅1人,远远低于行业平均值4.25,在引入人才方面力度显然不足,这对于团队搭建和管理规模提升都是不利的。

人均管理资产方面刚刚超过20亿,行业平均水平则超过50亿,也是显著低于市场平均水平。

(大摩华鑫基金经理数量,数据来源:WIND,数据日期:2022年5月5日)

(大摩华鑫基金经理数量,数据来源:WIND,数据日期:2022年5月5日)在投研团队搭建方面,只能说王鸿嫔“努力过”,但目前还是没有达到市场平均水平。而她的首要目标也不在此,而是在于制度调整,为摩根士丹利绝对控股铺路。

在王鸿嫔接手大摩华鑫的一年多,公司并未发行新产品,一直在进行自我调整。王鸿嫔表示,“摩根士丹利此前明确表示过会持续增持公司股份,我的目标和任务是,在摩根士丹利绝对控股的当天,公司的品质,以及包括公司章程、制度、管理框架、内控等在内的所有制度,要确保达到股东的标准。”

近期,华鑫证券公开挂牌转让其所持大摩华鑫基金36%股权,摩根士丹利国际实现绝对控股“箭在弦上”,王鸿嫔上任三年来又交出了怎样的答卷?

规模排名大幅下滑,业绩接近垫底

王鸿嫔救不了大摩华鑫?

根据WIND数据,截至2019年一季度末,大摩华鑫管理规模211.32亿元,排名76/134,处于市场中游水平。

然而三年后,截至2022年一季度末,大摩华鑫管理规模为296.94亿元,规模仅增加85.62亿元,排名更是下滑至91/149。

此时大摩华鑫已经成立19年,规模却远远被同行甩开,三年前规模“肩并肩”的财通基金如今规模已经达到了545亿,接近大摩华鑫的两倍。

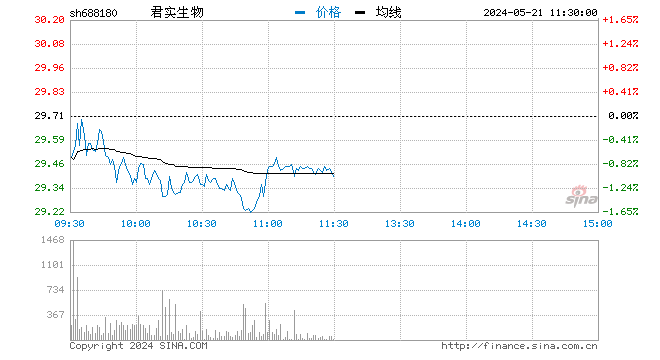

(大摩华鑫规模排名,数据来源:WIND)

(大摩华鑫规模排名,数据来源:WIND)这是什么概念?2019年一季度是最近一轮牛市的起点,这三年间上证指数上涨超40%,沪深300上涨超80%,公募管理规模激增,迎来发展的黄金年代。各家公司都全力加速奔跑,不进步的结果就只能是退步。

根据官网显示,截至目前,大摩华鑫在管共19只基金(A/C合并计算),其中股票型基金6只,混合型基金19只,债券型基金9只,FOF基金1只。

(大摩华鑫在管产品,数据来源:WIND,数据日期:2022年5月5日)

(大摩华鑫在管产品,数据来源:WIND,数据日期:2022年5月5日)而大摩华鑫的业绩,比管理规模排名更加靠后!以产品数量最多的混合型基金为例,大摩华鑫混合型基金今年以来回报仅-22.55%,远低于市场平均数-17.61%,在149家基金公司中排名130,接近垫底!而近三个月/近六个月/近一年的收益分别为-13.10%/-21.45%/-15.85%,均低于市场平均水平。

(大摩华鑫在管产品,数据来源:WIND,数据日期:2022年5月5日)

(大摩华鑫在管产品,数据来源:WIND,数据日期:2022年5月5日)大摩华鑫的基金经理团队中,管理规模最大的基金经理是施同亮,截至2022年一季度,他的管理规模为131.17亿元,是大摩华鑫的百亿基金经理“独苗”,是一名债基选手,2017年以来的累计总回报还没有超过中证综合债指数;其他人的管理规模均在50亿元以下。

偏股型基金经理中规模最大的是王大鹏,管理规模26.43亿元,他的代表产品——大摩健康产业A规模为13.50亿元,规模环比上一季度缩水3.5亿。

这支规模不及15亿的基金是大摩华鑫旗下规模最大的股基了,近1年回报-26.54%,回撤远超偏股混合型基金回报-16.77%,同类排名1468/1919;今年以来回报-24.62%,同类排名1514/2678,业绩比较一般。

(大摩健康产业A业绩,数据来源:WIND,数据日期:2022年5月5日)

(大摩健康产业A业绩,数据来源:WIND,数据日期:2022年5月5日)业绩规模双双不尽人意的后果是产品面临清盘风险。

根据中国证券报,4月27日,大摩华鑫发布公告称,摩根士丹利华鑫纯债稳定增值18个月定期开放债券型证券投资基金自4月27日至5月6日开放申购、转换转入业务,4月29日至5月27日开放赎回、转换转出业务,进入开放期后可能存在基金合同终止情形。

公告显示,基金合同生效后在任一开放期的最后一日日终,若在存续期间规模低于2亿元或基金份额持有人人数少200人,将进入基金财产清算程序,而截至一季度末,该基金规模为2.77亿元,或面临清盘风险。

大股东涉嫌大宗交易违法

摩根士丹利绝对控股按下暂停键

虽然业绩不佳,但摩根士丹利对大摩华鑫的绝对控股意图不改。

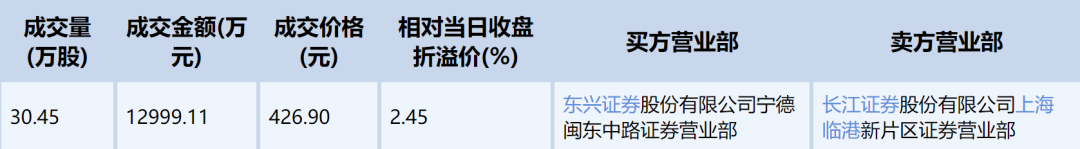

此前,华鑫证券通过在上海联合产权交易所(以下简称“上海联交所”)公开挂牌转让其所持大摩华鑫基金36%股权给摩根士丹利国际控股,受让价为3.893亿元。此轮股权转让若批复后,摩根士丹利国际控股对于大摩华鑫基金的持股比例将达85%,实现绝对控股。

“若享有绝对控股权,意味着摩根士丹利国际控股能够修改摩根华鑫证券的公司章程,甚至是分立、合并、变更主营项目。不过造成的坏处将是其他中小股东将会丧失投票权,无心也无力对公司起到监督作用。”爱方财富总经理曾向《中国经营报》表示。

然而,2022年2月中国证监会发布了《摩根士丹利华鑫基金管理有限公司股权变更事项反馈意见》,大摩华鑫基金股权变更遭证监会问询。公告称 “根据媒体报道,证监会正在调查华尔街的大宗交易业务,已经向摩根士丹利等机构发出了传票,’要求它们提供大宗交易的相关数据,并要求整理与相关投资者的沟通纪要。’”

中国证监会要求大摩华鑫基金在30个工作日内就上述媒体反映情况予以解释;如属实,请就摩根士丹利以及摩根士丹利国际控股公司是否存在“因违法违规行为正在被监管机构调查,或者正处于整改期间”“受到监管机构或者司法机关的处罚”等情形进行说明。

据银柿财经消息,在2月中旬,证券交易委员会在华尔街掀起了一轮监管调查,涵盖了华尔街对冲基金、摩根士丹利、高盛等巨头。业内人士表示,摩根士丹利方面如果被SEC认定存在违规,将不利于进行股权转让。

至此,摩根士丹利实现绝对控股之路似乎被按下了暂停键,而此前王鸿嫔的内部架构调整即在为公司整合“铺路”,但只能说成效尚未显现。

三年过去,如今的大摩华鑫业绩规模双双下滑,投研人才与基金产品仍未看到亮点,业绩兑现期似乎仍未到来。

近年来,外资机构争相进入中国市场,为国内公募基金行业注入新的活力,构建了新的发展格局,基金行业正式进入内外资机构同台竞技的新时代,大摩华鑫也在面临更大的挑战。

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)