来源 高瑞东宏观笔记

核心观点

核心观点:住房市场化改革以来,房地产行业经过近30年的蓬勃发展,已经成为影响和拉动经济增长的核心产业链。根据2020年投入产出表的投入产出关系测算,2016年—2020年,广义房地产部门年均拉动约占GDP 22.9%的增加值产出,年均拉动不变价GDP增速1.2个百分点,创造的相关信贷占信贷余额的39.1%,年均拉动信贷增速6.7个百分点,拉动了约11.4%的城镇非私就业。

考虑到房地产业链在经济结构中仍有举足轻重的作用,因而,在经济结构转型的过程中,针对房地产行业的调整,“以稳为主,渐进优化”则显得尤为重要。2020年8月以来,针对房地产领域融资端的调控,已经明显弱化了一些潜在风险。预计房地产领域的后续政策调控仍将坚持“房住不炒”的主基调,但会更加注重支持刚性和改善性住房需求,房地产行业有望在供需两端迎来更大范围的因城施策”式放松。

经济:广义房地产部门约能拉动1.2pct的经济增速

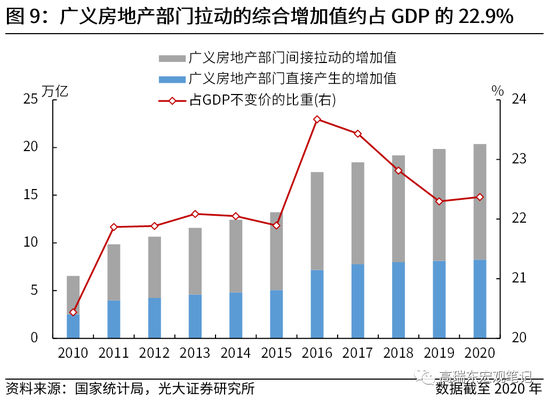

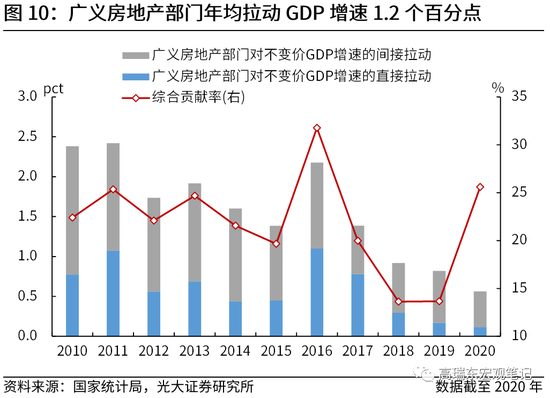

根据2020年国家投入产出表,2016年至2020年,广义房地产部门直接创造的增加值年均约7.9万亿元,年均拉动不变价GDP增速约0.5个百分点;通过对产业链上、下游行业的涟漪效应,间接创造的增加值年均约11.2万亿元,年均拉动不变价GDP增速约0.7个百分点。因而,广义房地产部门综合创造的增加值年均约19.1万亿元,占不变价GDP的比重约为22.9%,年均拉动不变价GDP增速约1.2个百分点,对不变价GDP增速的综合贡献率达20.9%。

信贷:广义房地产部门约能拉动6.7pct的信贷增速

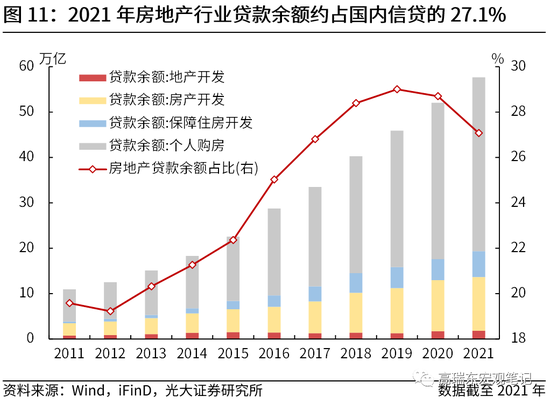

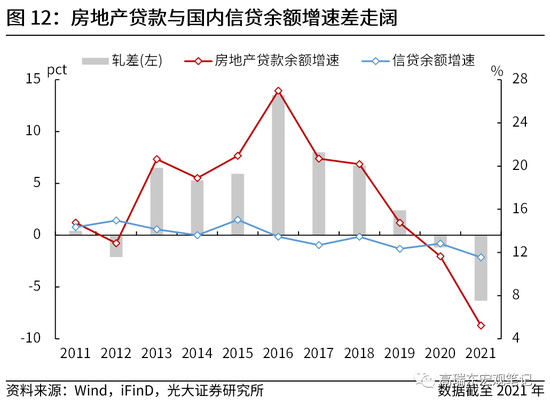

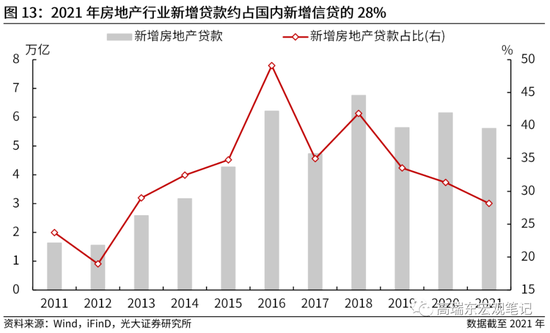

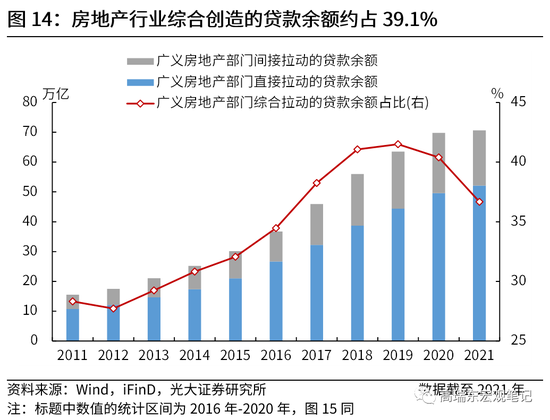

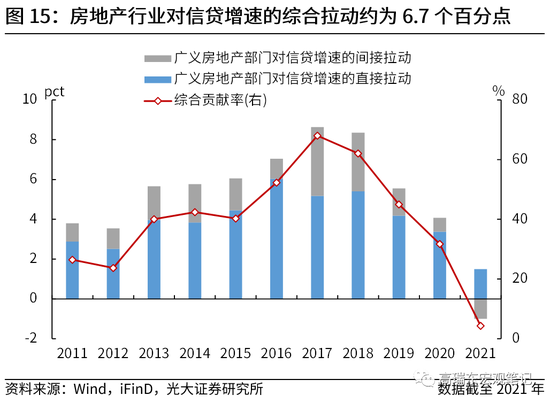

2021年末房地产贷款余额约占信贷余额的27.1%。2016年至2020年,房地产贷款增速平均高于国内信贷增速5.9个百分点,房地产部门年均新增贷款约占年均新增信贷的38.2%。投入产出表视角下,2016年至2020年,广义房地产部门直接和间接拉动的贷款余额约占信贷余额的39.1%,年均拉动信贷增速6.7个百分点,对信贷增速的年均贡献率约为51.8%。

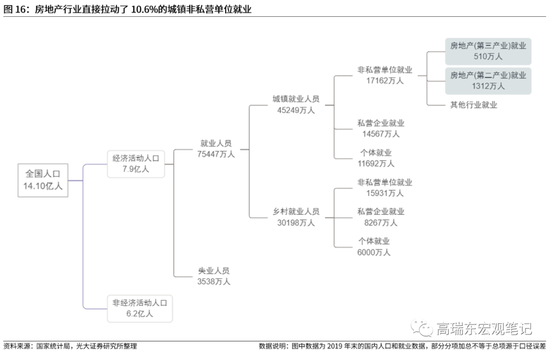

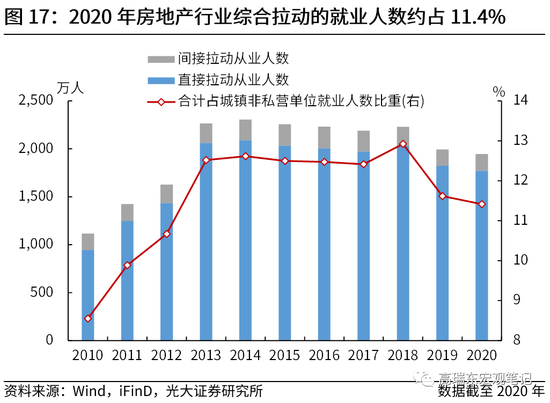

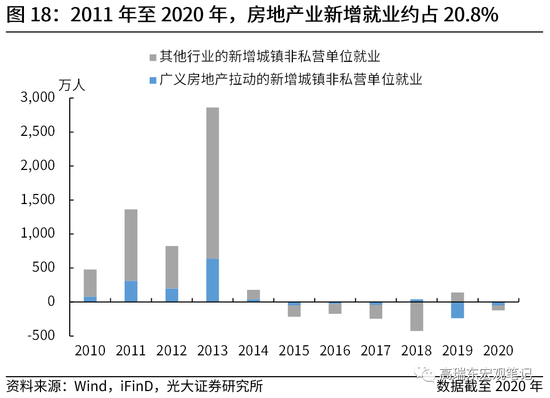

就业:广义房地产部门对就业具有较强的吸纳弹性

广义房地产部门直接拉动的城镇非私营单位就业人数约为1770万人,间接拉动的就业人数约为176万人,合计约为1945万人,约占城镇非私营单位就业人数的11.4%。另外,2011年至2020年,广义房地产部门拉动的新增就业人数,年均约占当年城镇非私营单位新增就业人数的20.8%。

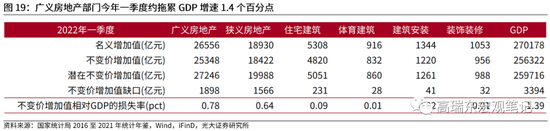

涟漪:广义房地产部门低迷,约对一季度GDP增速形成了1.4pct的拖累

如果我们以2016年至2019年广义房地产部门的实际复合增速,作为广义房地产部门的潜在增速水平,则可以在2021年一季度广义房地产部门增加值的基础上,大概测算出2022年一季度广义房地产部门的潜在增加值。然后用潜在增加值减去实际增加值,作为2022年一季度广义房地产部门的缺口,进而通过2020年国家投入产出表测算出的拉动系数,测算出2022年一季度GDP的缺口。GDP缺口与2021年一季度实际GDP的比值,便是由于广义房地产部门萎缩,所带来的实际GDP损失。

风险提示:经济结构的年度变动较大,行业间的GDP平减指数差异较大,较强的传导链条放大了测算误差。

1、房地产业链是国民经济的核心产业链

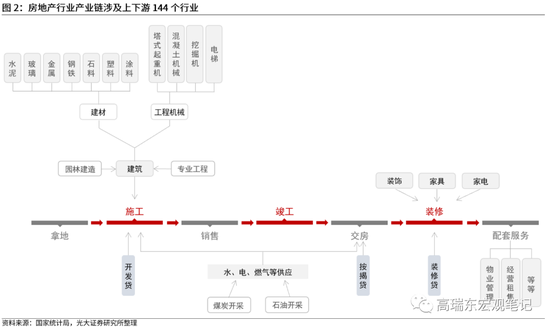

作为国民经济的支柱产业,房地产开发链条涵盖拿地、施工、销售、竣工、交房、装修和配套服务等7个主要环节,涉及144个上、下游行业。2022年4月政治局会议要求“支持各地从当地实际出发完善房地产政策,促进房地产市场平稳健康发展”,房地产行业预计将会迎来更多支持性政策,继续在促进国民经济增长方面发挥积极作用。

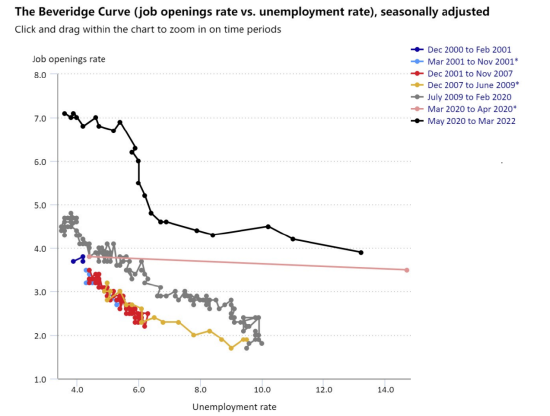

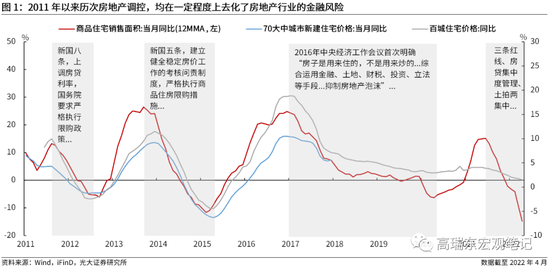

2020年疫情期间,连续降准、降息下充裕的流动性环境,带来了房地产市场的非理性繁荣,期间,上海商品住宅成交均价由2020年1月的5.4万元/平方米,上涨至2020年5月的6.3万元/平方米。另外,深圳等区域甚至出现了多起经营贷违规流入楼市的违规事件,房地产市场的异常迅速引起了政策监管层的警觉,房地产调控再次转向紧缩。

2020年8月,央行等部委联合出台了重点房地产企业资金监测和融资管理规则(三线四档),年底又推出了对商业银行信贷占比做出明确规定的“房贷集中度管理”,大幅提升了房地产行业的融资难度,致使房地产行业持续多年的“高负债、高杠杆、高周转”模式受到挑战。同时,监管机构还针对居民端,开启了严厉打击经营贷违规入市,以及各地开始陆续收紧限购限贷措施。随着该轮房地产调控的迅速升温,房地产行业的各项指标开始降温,房地产行业前期所积累的金融风险明显去化。

房地产行业作为国民经济的支柱行业,产业链景气度的持续下行,在去化金融风险的同时,也会对产业链上、下游行业产生明显影响。从房地产行业的开发链条来看,可以分为拿地、施工、销售、竣工、交房、装修和配套服务7个主要环节。其中,施工环节对上游原材料和工程机械的依赖程度较高,会明显带动水泥制品、玻璃制品、金属制品以及各类工程机械等行业的增加值产出;装修环节则对装修、家具和家电等下游行业的依赖程度较高;而基本全部环节均对货币金融和其他金融服务具有明显的依赖效应。如果我们按照2020年国家投入产出表的行业分类及投入产出关系来看,房地产行业全产业链一共涉及上、下游144个行业。

4月政治局会议释放积极信号,更大范围因地制宜的房地产调控放松正在路上。4月政治局会会议提出,要坚持房住不炒,支持各地从当地实际出发完善房地产政策,支持刚性和改善性住房需求,优化商品房预售资金监管,促进房地产市场平稳健康发展。与去年12月的中央经济工作会议定调“支持商品房市场更好满足购房者的合理住房需求”相比,会议强调要“各地要从实际出发”,赋予了各地房地产调控政策更大的自主性,表明目前的房地产调控在城市范围和政策力度上仍有发力空间。

那么,房地产行业的进一步放松,会对国内经济增长、信贷融资和城镇就业产生多大的影响呢?

2、房地产部门约能拉动1.2pct的经济增速

根据2020年国家投入产出表,2016年至2020年,广义房地产部门直接创造的增加值年均约7.9万亿元,年均拉动不变价GDP增速约0.5个百分点;通过对产业链上、下游行业的涟漪效应,间接创造的增加值年均约11.2万亿元,年均拉动不变价GDP增速约0.7个百分点。因而,广义房地产部门综合创造的增加值年均约19.1万亿元,占不变价GDP的比重约为22.9%,年均拉动不变价GDP增速约1.2个百分点,对不变价GDP增速的综合贡献率达20.9%。

我们先来探讨一下,房地产业对国内经济增长的综合影响有多大?为了回答这个问题,我们将房地产业对国内经济增长的综合影响拆分成两个部分,第一个部分是直接影响,也就是,房地产业本身所直接产生的增加值,在国内经济中的占比以及对国内经济增长的拉动效应;第二个部门是间接影响,也就是,房地产业通过对上、下游产业链的拉动对国内经济增长的间接作用。在这里,我们选择在生产法的视角下,借助2020年国家投入产出表,对这两个部分进行量化测算。

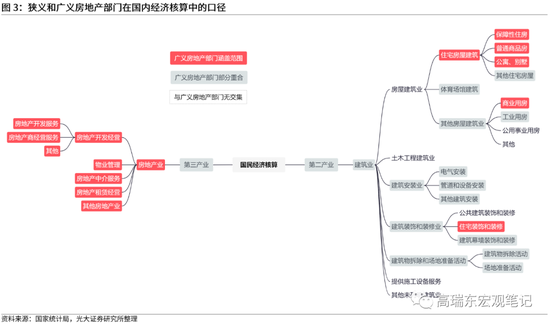

首先,我们先来测算一下,房地产业本身对国内经济增长的直接拉动作用。在2020年国家投入产出表中,国内经济核算被拆分成了153个经济部门。其中,有一个部门就是房地产部门(部门代码:70129),但是这个房地产部门的核算口径仅仅包含房地产开发经营、物业管理、房地产中介服务、房地产租赁经营以及其他房地产业等5个经济子部门。也就是说,生产法下房地产部门的核算,更多倾向于核算第三产业中房地产业所产生的增加值,而房屋主体工程的施工活动、建筑物内各种设备的安装活动、施工中的线路敷设和管道安装活动,以及建筑工程后期的装饰、装修、维护和清理活动,这些与房地产开发投资相关活动产生的增加值,则都被纳入建筑业部门进行核算。

为了更贴合我们日常生活和投资研究中对于房地产业的理解,我们不妨将生产法核算的房地产部门定义为狭义房地产部门,将在房地产部门(部门代码:70129)基础上,再纳入与房地产开发投资活动相关的建筑业子部门,定义为广义房地产部门。同时,考虑到接下来的测算全部基于2020年国家投入产出表,因而,对于广义房地产部门的构建,我们也以2020年国家投入产出表的部门分类为依据。广义房地产部门的具体涵盖范围,可以表达为下面所展示的公式:

广义房地产部门 = 房地产 + 住宅房屋建筑 + 体育场馆和其他房屋建筑*70%+ 建筑安装*70% + 建筑装饰、装修和其他建筑服务*70%

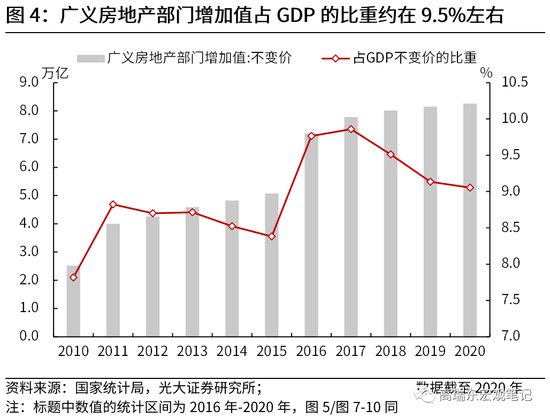

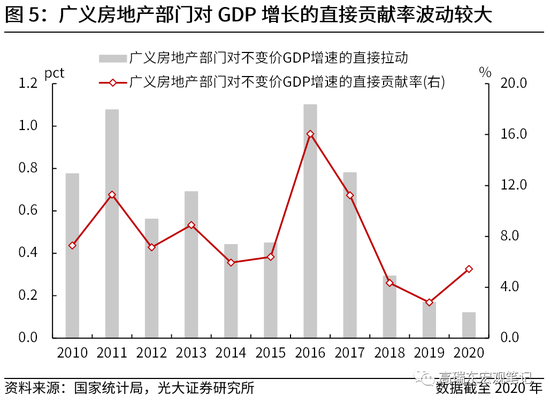

在上述广义房地产部门的定义之下,结合2010年—2020年国家投入产出表,我们便可以大概匡算出,广义房地产部门在国内经济中的占比,以及对国内经济增长的拉动作用。可以看到,2016年-2020年,广义房地产部门增加值占GDP比重的均值约在9.5%左右,对不变价GDP增速拉动的均值约为0.5个百分点,对不变价GDP增速的贡献率约为8.0%。

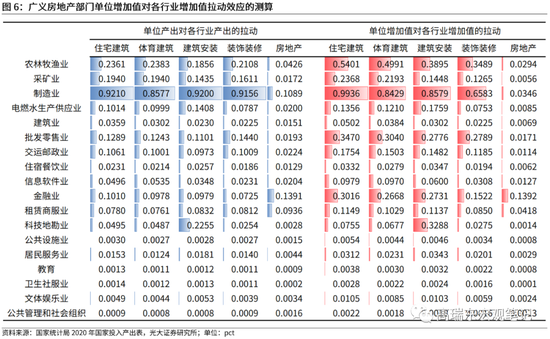

其次,我们再来测算一下,广义房地产部门对国内经济增长的间接拉动作用。在2020年国家投入产出表中,国内经济核算被拆分成了153个经济部门,其中,有118个经济部门与广义房地产部门具有直接投入产出联系,有144个经济部门与广义房地产部门具有间接投入产出联系。为了计算广义房地产部门对国内经济增长的间接拉动作用,我们先通过2020年国家投入产出表,计算出广义房地产部门对这些产业链上、下游经济部门的拉动作用。

从测算结果来看,狭义房地产部门所创造的单位增加值,对金融业、租赁和商务服务业以及制造业部门的增加值拉动效应最为明显,分别为0.14、0.04和0.03个百分点;住宅建筑部门所创造的单位增加值,对制造业、农林牧渔业和批发零售业部门的增加值拉动效应最为明显,分别为0.99、0.54和0.35个百分点;体育和其他建筑部门所创造的单位增加值,对制造业、农林牧渔业和批发零售业部门的增加值拉动效应最为明显,分别为0.84、0.50和0.30个百分点;建筑安装部门所创造的单位增加值,对制造业、农林牧渔和科技地质勘探部门的增加值拉动效应最为明显,分别为0.86、0.39和0.33个百分点;装饰装修部门所创造的单位增加值,对制造业、农林牧渔业和批发零售业部门的增加值拉动效应最为明显,分别为0.66、0.35和0.28个百分点。

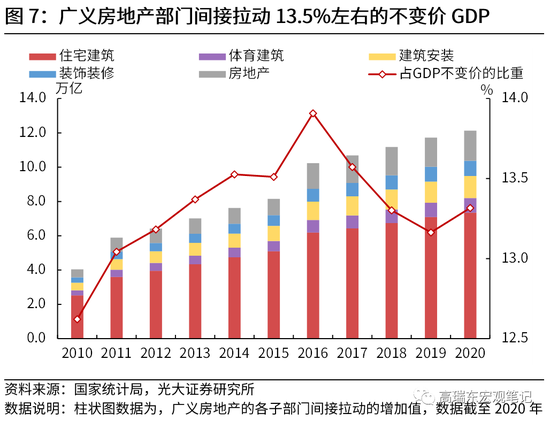

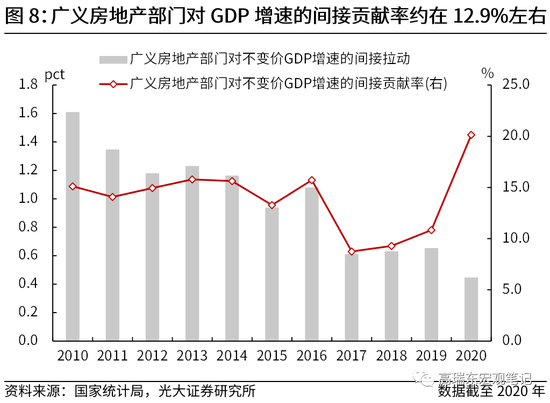

通过对广义房地产各子部门历年不变价增加值的估算,叠加其对上、下游行业增加值的拉动效应,便可以测算出历年各个子部门间接拉动的增加值。可以看到,与房地产开发投资相关的住宅建筑,对国内经济增加值的拉动作用最为明显。2016年—2020年,广义房地产部门所拉动的增加值,约占历年不变价GDP的13.5%左右,对不变价GDP增速的拉动约在0.7个百分点左右,贡献率约在12.9%左右。

综合考虑广义房地产部门对国内经济的拉动作用,可以看到,在剔除实体经济遭遇疫情突然重创的2020年后,广义房地产部门直接和间接创造的增加值,在国内生产总值中的比重呈现出趋势性下行走势,同时,广义房地产部门对GDP增速的综合贡献率也呈现出下行走势。

以疫情前的2019年以来看,广义房地产部门直接和间接创造的不变价增加值达19.9万亿元,占当年国内生产总值的22.3%;对当年不变价GDP增速的拉动为0.8个百分点,综合贡献率为13.7%。

以2016年至2020年均值水平来看,广义房地产部门直接和间接创造的不变价增加值年均达19.1万亿元,年均占当年国内生产总值的22.9%;年均拉动当年不变价GDP增速约1.2个百分点,年均综合贡献率约为20.9%。

3、房地产部门约能拉动6.7pct的信贷增速

2021年末房地产贷款余额约占信贷余额的27.1%。2016年至2020年,房地产贷款增速平均高于国内信贷增速5.9个百分点,房地产年均新增贷款约占年均新增信贷的38.2%。投入产出表视角下,2016年至2020年,广义房地产部门直接和间接拉动的贷款余额约占信贷余额的39.1%,年均拉动信贷增速6.7个百分点,对信贷增速的年均贡献率约为51.8%。

融资作为经济增长的前瞻指标,广义房地产部门对融资增速的拉动作用同样不可小觑。从广义房地产部门直接拉动的信贷来看,存量方面,2021年房地产贷款余额为52.2万亿元,约占国内信贷余额的27.1%,其中,个人住房贷款和房产开发贷款构成房地产贷款的主要部分,体量分别约为38.3万亿元和11.8万亿元。另外,房地产贷款余额增速,已从2016年27.0%的高点降至2021年的5.2%,并于2020年开始低于国内信贷余额增速,2021年相较国内信贷余额增速的缺口扩大至6.3个百分点。

增量方面,2008年全球金融危机后,伴随着净出口对国内经济增长的拉动作用逐渐减弱,房地产和基建对经济增长的拉动作用日益增强。在此过程中,金融作为经济的镜像,新增房地产贷款在新增信贷中的占比逐年提升,2016年一度触及49.1%,也就是说,2016年将近一半的新增信贷由广义房地产部门直接创造。但是,快速发展的房地产部门也带来了一系列的隐性风险,2016年中央经济工作会议首次提出“房子是用来住的,不是用来炒的...综合运用金融、土地、财税、投资、立法等手段...抑制房地产泡沫”。此后,新增房地产贷款在新增信贷中的比重持续下行,2021年已经降至28.1%,但仍具有举足轻重的作用。

那么,广义房地产部门通过上、下游产业链所能间接拉动的信贷能有多大的体量呢?这个问题相对难以估算,因为人民银行等金融主管部门并没有披露各行业的信贷情况。但如果我们在这里做一个较强的假设——各个经济部门单位产出具有相同的信贷消耗量——便可以通过投入产出表,粗略测算出广义房地产部门间接拉动的信贷体量。

可以看到,在疫情前的2019年,广义房地产部门直接和间接拉动的贷款余额合计有63.5万亿元,占国内信贷余额的比重约为41.5%。2020年以来随着“三线四档”和“房贷集中度管理”等措施的出台,广义房地产部门拉动的信贷余额占比开始呈现下降趋势,2021年约为36.7%。2016年至2020年,广义房地产部门拉动的信贷余额,年均约占国内信贷余额的39.1%。

另外,广义房地产部门对信贷增速的拉动作用,在2017年以前总体呈现震荡上行态势,并于2017年拉动信贷增速8.6个百分点,随后在2016年中央经济工作会议“房住不炒”的定调下,开始呈现逐年回落态势。2016年至2020年,年均拉动信贷增速6.7个百分点,对信贷增速的平均贡献率约为51.8%。

4、房地产部门对就业具有较强的吸纳弹性

2020年,广义房地产部门直接拉动的城镇非私营单位就业人数约为1770万人,间接拉动的就业人数约为176万人,合计约为1945万人,约占城镇非私营单位就业人数的11.4%。另外,2011年至2020年,广义房地产部门拉动的新增就业人数,年均约占当年城镇非私营单位新增就业人数的20.8%。

广义房地产部门在对经济增长和融资产生明显拉动作用的同时,对就业的吸纳作用同样难以忽视。根据我国现行的就业统计制度,仅对吸纳了约1.7亿人的城镇非私营单位就业,进行行业层面就业人数披露。因而,我们主要通过对城镇非私营单位就业,来粗略匡算广义房地产部门的就业吸纳能力。

可以看到,截至2019年末,在1.7亿城镇非私营单位就业人员中,约有510万人直接从事第三产业中的房地产业,约有1312万人直接从事第二产业中的房屋建筑和装修业,广义房地产部门合计城镇非私营单位就业人员约有1822万人,约占城镇非私营单位就业人员的10.6%。

通过投入产出表以及各个行业就业对增加值的弹性系数,可以粗略测算出广义房地产部门对上、下游产业链的就业拉动效应。可以看到,相较广义房地产部门本身的直接就业体量,其对上、下游产业链就业的拉动作用较小。从2020年的数据来看,广义房地产部门直接拉动的就业人数为1770万人,间接拉动的就业人数为176万人,合计1945万人,约占城镇非私营单位就业人数的11.4%。另外,2011年至2020年,广义房地产部门拉动的新增就业人数,年均约占当年城镇非私营单位新增就业人数的20.8%。

5、房地产部门约拖累一季度GDP增速1.4pct

广义房地产部门低迷约拖累一季度GDP增速1.4个百分点。如果我们以2016年至2019年广义房地产部门的实际复合增速,作为广义房地产部门的潜在增速水平,则可以在2021年一季度广义房地产部门增加值的基础上,大概测算出2022年一季度广义房地产部门的潜在增加值。然后用潜在增加值减去实际增加值,作为2022年一季度广义房地产部门的缺口,进而通过2020年国家投入产出表测算出的拉动系数,测算出2022年一季度GDP的缺口。GDP缺口与2021年一季度实际GDP的比值,便是由于广义房地产部门萎缩,所带来的实际GDP损失。

6、风险提示

1)经济结构的年度变动较大;

2)行业间的GDP平减指数差异较大;

3)较强的传导链条放大了测算误差。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>