在市场外围环境复杂,成长价值风格尚待观察机遇点的周期下,以均衡风格著称的基金经理成为更值得被关注和期待的群体。拥有15年证券从业经历,从容面对过数轮市场调整的老将周小波恰恰是这样一位基金经理。行事果断而不乏大局观,周期思维成为其以不变应万变的投资框架法宝。他的均衡不仅仅体现在投资风格上,本人温文尔雅的性格给人带来一种如沐春风的温和,让人内心丰盈着踏实而笃定之感。

站在行业百年变局大时代,正本清源不断正向发展,监管喊话高质量发展,以及立足当前市场环境,对话申万菱信基金副总经理周小波。在他看来,在当下时点,应该保持一定的乐观心态,更不要忽视任何一次危机,危机后或往往跟随着大的行业机会。

市场研判

1

近期受地缘政治、疫情调控等多重因素叠加影响,市场深幅调整,您如何看待当前的市场形势以及后市的发展?

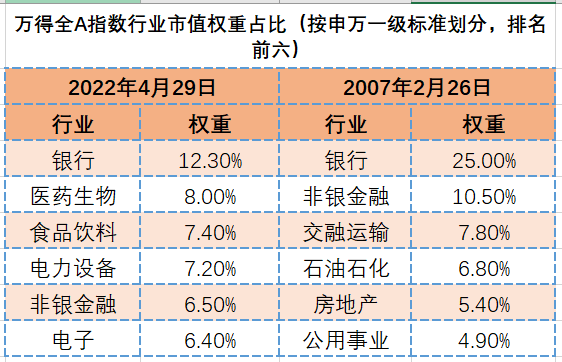

周小波:每一次市场的深幅调整都是多种因素的共同结果,今年的下跌原因包括了海外通胀与货币政策调整、俄乌战争、疫情等多个因素。海外通胀和利率上升对成长股估值产生影响,3月以来的疫情对供应链和实体经济活动带来了较大冲击,股票市场也相应经历了杀估值和杀业绩的过程。投资要向前看,海外通胀接近高点,疫情冲击也终将过去,就我们跟踪的一些行业龙头公司来看,相对于其均衡状态的盈利而言,目前的市值已经处于相对低估状态。站在目前的时点,股价经过多轮下跌,已经price in了很多负面因素,从中长期的维度,现在应该乐观一些。

2

近期有很多基金经理公开发言,表示3000点是比较舒服的点位,也有很多基金经理自掏腰包开始自购。您如何看待当前市场的机会?

周小波:我认为从中长期的维度看,目前不少行业龙头公司的估值都具备较强吸引力了,已经进入性价比较高的阶段。

3

日前您曾表示,面对今年开年以来的局势,最大的感受是尊重“周期和规律”,如何理解周期概念?您如何将周期思维融入日常的投资策略和框架中?

周小波:周期包括很多类型,宏观上的政治周期、经济周期,中观的产业周期,微观上企业的经营周期和产品生命周期。通常行业研究员背景的基金经理在中观和微观上倾注了更多精力,而今年正好宏观周期给大家上了一课。我个人倾向于周期思维在投资中体现为动态看待问题,不要刻舟求剑;要客观看待行业和公司的周期变化,而不仅仅拘泥于持有好赛道和好公司。

4

从投资角度来看,您如何定位自己的风格?能否谈谈您的均衡配置体系?

周小波:我个人不是单一的行业型基金经理或者单一风格型基金经理,倾向于多策略的投资方式。不同行业的股票本质是类似的,通常股价上涨的驱动因素一方面来自于企业的盈利增长,另一方面来自于估值提升,我们希望至少能把握其中的一个方面,当然最好的阶段是戴维斯双击。我们希望在行业配置上相对均衡,这样使得组合的收益来源和风险暴露都更加多元化,降低组合的波动性。

5

从您进入公募行业以来管理的第一只基金申万菱信新动力(310328.OF)的2022年一季报重仓股来看,既有代表高成长的新能源,也有代表深度价值的消费龙头,您选股的标准有哪些?是否可以从中观和微观的角度分别谈谈?

周小波:新动力(310328.OF)作为一个全市场基金,前期我在成长和消费行业上作了布局。就选股标准而言,可以总结为公司内生增长、行业向上、较为合理的价格。当然这三者通常都不能同时具备,这时我们可能需要做出取舍。我们希望组合的一部分公司能相较同行更具优势,长期能在竞争中取得阿尔法;希望一部分公司能享受时代和行业发展的红利,分享行业的贝塔。同时我们也会评估持仓公司的风险收益比,进行组合结构的动态调整。

6

站在基金投资者的角度,您有什么对投资者的建议?

周小波:我个人建议从比较长的维度来规划个人资产配置效果会更好,权益型基金采取定投或者逆向投资的方式,或更容易取得较好的复合回报。

顶层制度

7

2022年4月26日证监会发布《关于加快推进公募基金行业高质量发展的意见》(下文简称《意见》),作为公募基金行业高质量发展的重要顶层设计和政策供给,您如何看待该文件的意义?文中提到要着力提升投资者的获得感,站在基金公司管理层的角度,应该如何理解和践行?

周小波:《意见》将进一步优化行业生态,也有助于保护投资者利益。对基金公司而言,更加凸显了“做长期正确的事情”的重要性,投研和基金销售皆如此。进一步加强投研体系建设,提升投研能力,培养人才梯队,将是未来投研工作的重点。我们正在启动的校园招聘计划、制定的卓越基金经理发展纲要、构建的KAP投研平台,都是我们投研体系建设的具体抓手。

8

就提升投研核心能力问题,《意见》进一步指出引导基金管理人构建团队化、平台化、一体化的投研体系,做好投研能力的积累与传承。投研能力始终是申万菱信基金最为关注的问题,也与公司打造的KAP体系目标一脉相承。您认为投研能力的提升应该从哪些方面着手,KAP体系是如何助力这一目标实现的?

周小波:申万菱信投研体系的目标是研究数字化、投资风格化、风控全流程,KAP就是实现这一目标的路径,通过总量、公司和信用KAP实现研究数字化,是基金经理和研究员定量沟通的重要工具;通过组合KAP实现投资风格化和风控全流程,是基金经理进行组合管理的重要工具。

投资理念

9

您作为申万菱信基金的管理层,负责掌舵公司整体大投资板块,同时又是多只产品的基金经理,您如何在两个角色之间转换和平衡?

周小波:这两个角色本质是一致的,核心都是对于社会经济和产业发展的理解和认知,只是载体不同,一个反映在团队管理,另一个反映在组合管理。

10

您曾长期任职于保险公司投资岗位,保险公司的经历对您的投资风格和理念有什么影响?

周小波:保险公司的投资经历虽然也在资产管理公司,但更类似于自营,与公募的资产管理在商业模式和思维方式上有一定区别。在险资任职期间,个人投资生涯的开始就不是以标签化和流量为目标,而是以完成财务预算为目标,绝对和相对考核相结合,收益和风险相平衡,通过这样的方式希望能在市场的巨大波动中力争取得长期的复合回报。

11

投资是内外兼修,强大的内心能够更客观理性的看待市场的起伏,您是如何构建自己的内心力量的?

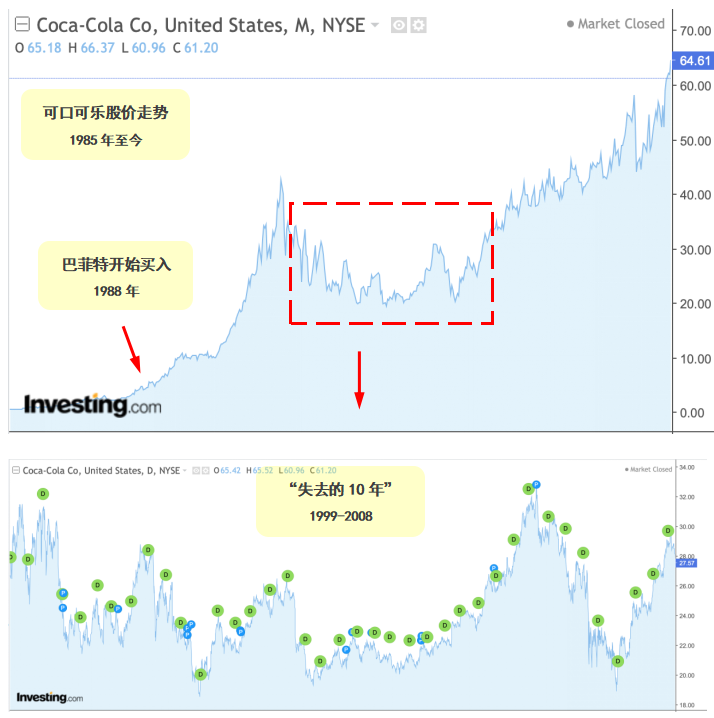

周小波:投资要向前看,但回顾历史能帮助我们更理性的看待市场。在艰难的时刻,再回首去看看我们亲历过的2008、2011、2018,回顾那时的心路历程,能更好的面对当下的困境。不要忽视每一次危机,每次困境后或会迎来更大的机会。

12

您如何看待基金经理这份职业,您认为基金经理最应该具备什么样的品质?

周小波:我个人认为基金经理最需要的品质是客观理性、不断学习、拥抱变化。譬如同一家能源类公司在我入行的时候是高成长股,后来变成了过剩产能,现在又具备了高分红属性,这只是我们社会发展和产业变迁的一个缩影。科技的发展更是给我们的产业和生活带来了更大的变化。基金经理的组合需要反应这些变化,才不会被时代甩在身后。