导语:随着2021年年报季收官,新浪财经上市公司研究院将对上市公司的成绩单进行全面梳理,我们基于不同维度或视角,对2021年上市公司这份成绩单进行比较并深度分析。本文主要为信立泰。信立泰不断依赖非经常性损益背后是业绩扭盈压力。在2020年不好的年景,信立泰通过减值对业绩的分母端进行压低;同时,在2021年财报则又进一步通过非经常性损益或财务估计等工具对分母端又进一步拉高。在这一高一低有节奏的操纵下,最终使得公司2021年业绩实现了账面的大“繁荣”。

出品:上市公司研究院

作者:夏虫

在超过4800万家的微观主体中,上市公司作为最活跃的微观主体,无疑是这些主体中的优秀“课代表”。随着2021年年报季收官,除少数个别公司年报出具困难,大部分公司均公告了2021年财报。这1%的主体在2021年成绩单如何?投资者又该如何去看待这份成绩单?市场究竟呈现出何种趋势特征?……这一系列疑问背后折射出的趋势和特征或将对我们未来投资决策具有一定参考价值。

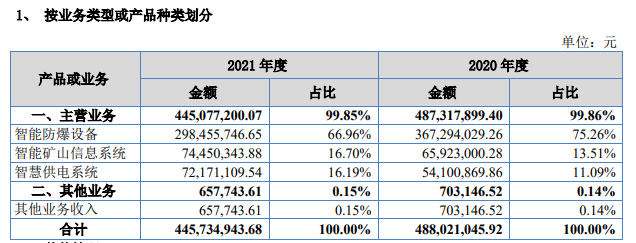

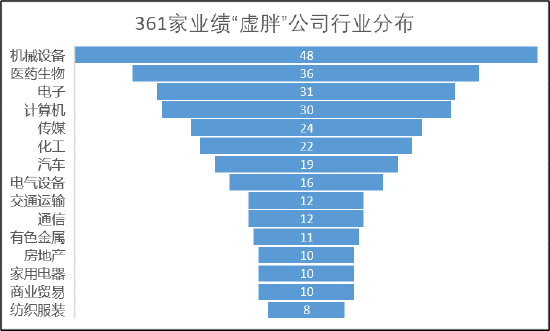

在剔除银行及非银等行业,我们根据wind数据,依据营业收入、净利润增速均大于或等于10%,净利润大于0的前提条件,对非经常性损益占净利润之比大于30%的公司进行筛选,总共有长城汽车、中芯国际、赣锋锂业等361家公司满足。其中,振华重工、中微公司等48家机械设备行业的公司数量位居榜首,公司数量占比为13%;其次为泰格医药、信立泰等36家医药生物公司,公司数量占比为10%;排行第三的行业为电子行业,中芯国际、三安光电、沪硅产业、士兰微等公司均在榜单中。具体行业分布图如下:

来源:wind,上市公司研究院

来源:wind,上市公司研究院在长城汽车、泰格医药、赣锋锂业、三安光电等361家公司中,其非经常性损益在整体盈利权重占比较大。这种夹杂非经常性损益的盈利结构往往“虚胖”,上市公司主业的真实盈利水平或被扭曲。我们在《盈利“粉饰”榜|长城汽车、三安等盈利虚胖背后三大诱因 天山空有规模盈利却被海螺吊打》一文中,详细分析了不断依赖非经常性损益的公司背后存在三大诱因,其一,以总括收益观为基础的激励考核诱发管理层通过偶发性交易粉饰业绩之嫌,典型代表如中兴通讯;其二,信立泰、中国重工等在业绩遭遇滑铁卢后,通过非经常性损益等有节奏的让业绩来年实现大反转,这种盈余管理动机的存在也滋生了财务粉饰的温床;其三,有的公司商业模式差不挣钱或只赚账面利润,长期较为依赖政府补助等外部输血,呈现出非经常性损益依赖特征有如三安光电、科大讯飞等公司。

本文主要以信立泰为案例,看看是否是属于第二类的盈余管理的动机?

根据我们的业绩“虚胖”榜单公司研究发现,有的公司在首次亏损年度确认大量非经常性损失,在扭亏年度确认大量非经常性收益,这样达到旱涝保收目的。

那信立泰到底头没有通过财报做手脚呢?这或要结合2020年及2021年财报一起对比看,综合对比看看其是否存在操纵利润的痕迹。

打基础?年景不好商誉一次性财务大洗澡

首先我们从2020年信立泰的财报看,2020年年度报告,报告期内,公司实现营业总收入27.39亿元人民币,同比减少38.74%;归属于上市公司股东的净利润6086.50万元,同比减少91.49%;归属于上市公司股东的扣除非经常性损益的净利润386.09万元,同比减少99.40%;基本每股收益0.06元,同比下滑91.18%。

从结果看,2020年属于年景不好的年份。

一方面是,2020年上半年,受新冠肺炎疫情影响,各地医院住院量、门诊量及手术量急剧下降,信立坦等新产品的准入、推广受阻,泰加宁销量下滑,Alpha Stent支架(药物洗脱冠脉支架系统)销售推广也受到影响。

另一方面是,联盟地区带量采购的实施,带动氯吡格雷单价进一步下降。

此外,受到联盟地区未中标影响,泰嘉收入同比下降,利润贡献大幅度降低。信立泰是中国硫酸氢氯吡格雷最大生产厂商之一。据悉,在2019年9月的国家药品集中采购中,石药集团、赛诺菲、乐普医疗,分别以2.44元/片、2.55元/片、2.98元/片中标,信立泰报价3.13元/片最终落标。

在业绩不好的年景我们发现了信立泰的财报异动,即第四季度突然出现亏损。

2020年第一季度至第三季度,信立泰归属于上市公司股东的净利润分别为1.50亿元、4653.02万元与7086.33万元,而第四季度亏损2.07亿元。亏损背后是公司对商誉进行了减值计提。

信立泰2020年12月审议通过了商誉减值议案,对苏州桓晨计提商誉减值金额2.83亿元。苏州桓晨成立于 2008 年 7 月,主营心脏医疗器械的研发、生产和销售,主要产品药物洗脱冠脉支架系统(注册商标 Alpha Stent®) ,于 2015 年通过国家食品药品监督管理局中国药品生物制品检定所医疗器械检验中心的注册检验。公司于 2018 年 8 月以4.73亿元的交易对价非同一控制收购了苏州桓晨 100%的股权,与此同时形成了近3亿元的商誉。

值得一提的是,公司在业绩尚可的年份对其计提的商誉减值仅1000万左右,而此次公司整体业绩出现下滑后对其几乎一次性“清空式”对商誉计提减值。需要指出的是,在2020年11月国家组织冠脉支架集采中,信立泰再次丢标,这是否是此次商誉一次性归零的根本原因呢?

业绩大反转背后利润操纵痕迹明显?

在2020年较低的基数下,公司2021年财报呈现出大幅上涨态势。

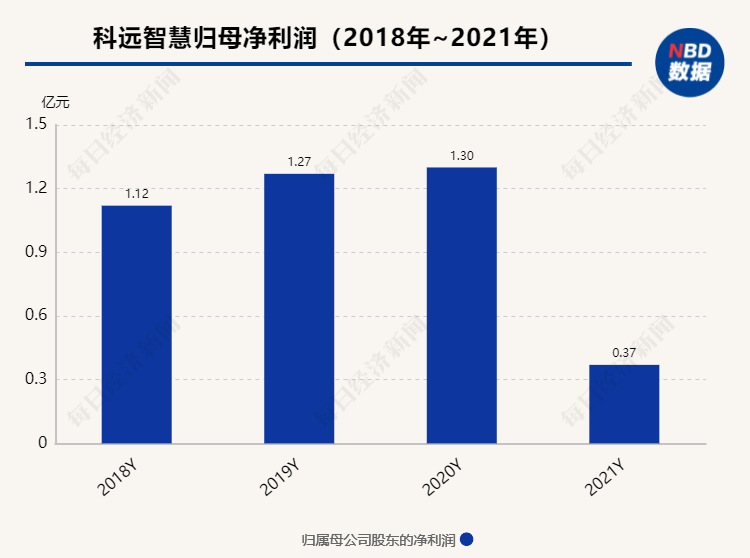

信立泰发布2021年年度报告,营业收入30.58亿元,同比增长11.68%。归属于上市公司股东的净利润5.34亿元,同比增长776.90%。归属于上市公司股东的扣除非经常性损益的净利润2.83亿元,同比增长7237.88%。基本每股收益0.50元,向全体股东每10股派发现金红利4.00元(含税)。

2021年业绩似乎出现了大反转,事实上这是因为2020年基数低所致。尤其是归母净利润,通过2020年大幅资产减值计提,公司的归母净利润基数仅为0.61亿元。如果我们还原到疫情前的基数即2019年,公司归母净利润跌幅超过25%。这说明公司的盈利水平本质上并未真实恢复。

信立泰2020年一方面通过减值对业绩的分母端进行压低;另一方面,在2021年财报则又进一步通过非经常性损益或财务估计等工具对分母端又进一步拉高。我们看两组数据:

第一组非经常性损益数据。公司的2021年的非经常性损益为2.50亿元,占公司当期净利近50%。这主要得益于公司资产处置收益。2021年6月,信立泰子公司诺泰拟向ROSY METRO LIMITED转让其持有的M.A.MED ALLIANCE SA约5.69万股股权,转让价款为4500万美元。

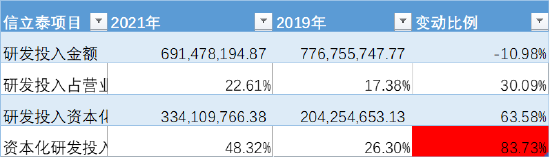

第二组数据,研发费用资本化数据。我们发现,2019年,信立泰的研发费用资本和金额占研发总投入仅为26.3%;而2021年则暴涨至48.32%。2021年研发资本化金额较2019年大幅上涨超60%。

来源:wind,上市公司研究院

来源:wind,上市公司研究院如果我们将其业绩资本化金额回归到2019年水平,则信立泰2021年将减少净利润超1.5亿元。换言之,通过研发资本化为公司账面多贡献了30%左右的净利润。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>