2022年疫情卷土重来,甚至有比2020年更严重的态势。

可选消费和必选消费板块也都受到了不同程度的打击。

那么,

本轮疫情和2020年有什么不同?

港股中的互联网和餐饮,后续还有机会吗?

怎么看待,疫情受损的酒店和航空业?

……

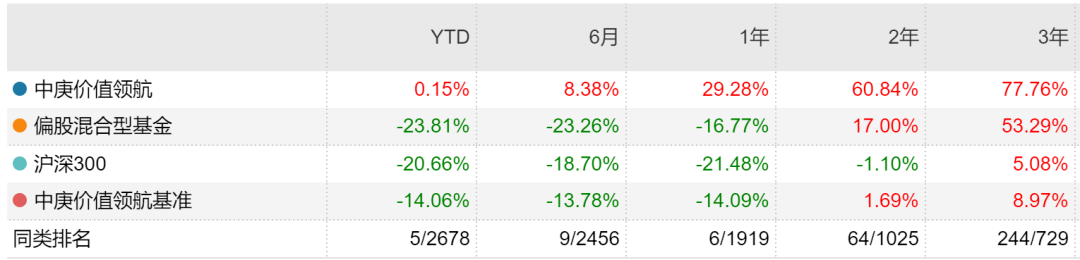

“不一样的新兴消费玩家”,华安新兴消费、华安生态优选基金经理陈媛,给出了自己对于大消费板块投资的逻辑。

以下是陈媛本次交流的核心观点:

1,对于格局相对稳定的行业,我们会选择行业龙头进行配置,更多精力放在判断行业自身的周期波动上。

2,对于本身还处在快速发展中的行业,竞争格局、商业模式并不稳定,很难说今天选到的某一家公司就一定是三年后必然胜出的那家,所以我们倾向于多配几家公司。

3,即使上海这轮疫情过去,大家对未来的预期也是相对谨慎的,这就是为什么从2021下半年开始,必选消费品有降级的趋势。

4,餐饮公司已经到了最差的时候了,很难想象再继续差下去,除非永远都不放松疫情管控。餐饮业目前隐含的估值水平是比较有吸引力的。所以我现在把港股餐饮作为疫情复苏的拐点型标的来配置。

5,大家都判断猪价在今年二季度见底,然后三季度开始往上涨,我觉得这个判断倒没有错,但猪价的股票肯定是在这之前就反应了,所以这一轮的配置没有特别的早,我是今年一季度才开始配的。

在消费内部,我首先把行业分层,再从中观层面出发,先确定行业比重,再进行行业内的个股选择。

在行业分类上,我倾向于从行业增长和容量角度,将行业分成五个层级。

增长角度,是为了找出景气度相对比较高的行业;

容量角度,是因为只有大容量的行业,才有可能成长为大市值的公司。

五个层级:

第一层,行业总规模超2000亿、

增速在10%以上的行业。

我个人认为在又大又快的行业中找出成长股,并且从小公司长成大公司的概率,是相对比较大的。从目前的投资配置上来说,比如医美、化妆品等等,都是第一层。

第二层,成长型的中型行业,

行业规模在几百亿到1000多亿、

增长中枢在10%以上。

比如白酒等等,就是落在这个行业层级上。

第三层,可遇不可求的,

小众爆发期的行业。

这些行业本身规模不大,但正处在一个渗透率由低向高、快速增长的过程中。在这个阶段,往往能出现一些爆发力非常强的黑马公司;但这个行业也有一个问题,就是需要我们不断去跟踪验证,这些爆发型的黑马公司最终未必能长成长期的白马型公司。

第四层,稳定性的大行业,

规模从几千亿到上万亿不等,

但增长中枢在中个位数左右。

这类比较常见的,比如乳制品、家电等等。

第五层,进入总量衰退的行业。

但因为中国的经济体量非常大,落在消费内部也是如此,所以虽然总量见顶,但我们可以寻找结构性机会。比较典型代表的行业就是啤酒。

2013年,啤酒的产量就已经见到了高点,之后的总量是一路萎缩,但我们现在可以通过产品结构升级来提升吨价和吨力,从这个逻辑上,可以找到值得买入的公司。

行业配置上,我倾向于第一和第二层的行业,配置比例在50%以上。

在不同的行业,我的选股逻辑不一样。

进入成熟期的行业。比如第四、第五层,因为行业格局相对稳定,我们会选择行业龙头进行配置,更多精力放在判断行业自身的周期波动上。

对于第一、第二层,因为行业本身还处在快速发展中,竞争格局、商业模式并不稳定,很难说今天选到的某一家公司就一定是三年后必然胜出的那家,所以我们倾向于多配几家公司。

同时,跟踪不同的优秀公司,可以帮我们更好地选择未来真正胜出的公司,也能降低一开始就选错标的的风险。

具体选股上,商业模式、管理层、组织架构、财务数据和现金流等等,我都会看,但会有些不一样的地方。

第一点,对于ROE,

我不倾向于非常高。

但我比较倾向于寻找通过高周转来获得相对比较高ROE水平的公司。因为高周转本质上代表这个公司的管理效率非常高,在我看来,管理效率是大部分公司真正维持竞争优势壁垒的所在。

剩下的两种高杠杆的公司,除非是周期类公司,比如养殖,不然我基本上是尽量回避的,因为它的ROE非常不稳定,由高净利率带来的高ROE,我要去区分它的高净利率是否可持续?高净利率的壁垒在哪里?

如果是来自于专利牌照或者品牌这种相对比较硬、比较能够持续的壁垒,这种高ROE,我觉得可以给予一定的估值溢价。

但如果我们不能清晰地找到高净利率的壁垒来自于哪里,那么高净利率往往就意味着这个行业可能进入一个竞争恶化的环境,净利率可能要有一个趋势性下行的过程。

这种公司,我们就要判断它目前的估值水平,判断买入时点在它的生命周期的什么位置,并且在估值上要给予一定的折价考虑。

第二点,偏好公司有公开的渠道数据。

这个是为了避免踩雷。

举个例子,如果一家公司在海外有比较多的渠道和工厂,那我们就比较难跟踪到全面的数据,这样可能就会遭遇到一些意想不到的风险。

如俄乌冲突,一些在海外有工厂的公司就会受到比较大的冲击,这个对于我们计算业绩的时候,是很难算清楚的。

这种公司,我尽量采取回避的态度,减少踩雷的风险。

国内现在大多消费品公司,都有线上数据可以跟踪,当然,这个数据不代表公司真实的经营业绩,但从趋势上能够给予我们一定的先导指引;在发现异常的时候,就能提示我们去发现这个公司到底发生了什么问题?要做出什么样的操作决策?

提问环节

2022年疫情对于消费的影响,和2020年有什么不同?如何看待目前消费的新趋势?

不同的地方有两点:

第一个,对上市公司报表端的影响。

2020年的疫情,没有对物流造成很大的冲击,必选消费品的囤货很顺利;但今年,物流有很大的变化,很多东西大家想买也买不到。

假设疫情在二季度结束,把一二季度拉平来看,可能就是一季度应该很好的时候不会特别好,二季度过了比较差的时候,可能它也不会特别的差,因为渠道的库存去掉了;但物流恢复之后,经销商需要宣布渠道中的库存,反映到上市公司报表,可能就是一二季度收入平滑。

第二个,对未来经济发展

和自身收入变化的预期不一样。

2020年一季度,那时候没有人想到疫情会持续三年,所以对未来还是比较有信心的。

2020年那波疫情之后,消费获得了比较快的恢复,但现在已经持续了3年,服务业受到了重大打击,而服务业本身又是吸纳了最多就业人口的行业,所以很多人的收入水平都受到了严重冲击,对未来也没那么乐观了。

所以,即使上海这轮疫情过去,大家对未来的预期也是相对谨慎的,这就是为什么从2021下半年开始,必选消费品有降级的趋势。

一方面,因为社区团购带来了整体销售折扣率的提升,大家买到同一种商品的价格可能是下降的;另一方面,社区团购有渠道的因素,也有自身消化能力的因素,同一类产品大家不愿意再买,大家更愿意去买一些高性价比的东西。

所以之前我们一直讲的消费升级逻辑,可能短期确实遭受到了冲击。

你对新兴消费的定义?

如果把白酒,家电作为传统消费,剩下的作为新兴消费,分类会比较广。

在新兴消费领域中,我最看好化妆品和医美这两个方向;但在目前的新兴消费上,我并没有找到一个可持续性特别好、能看很长的东西。

从整个消费大类来看,电动车的渗透率提升可能也是为数不多的、能够找到从低位往高位走的消费大类。

在整车内部,我觉得数据上已经能看到了,只有几家公司数据比较好,其它传统车占比较高的公司,在目前高油价和提价的背景下,它们的进店人数和订单数,都存在压力的。

所以,今年整车会有一个明显的分化;之前的整车公司,大的机会都是自身的新车周期带来,所以我还是保留有新车周期的这类公司。

医美行业,2021年二、三季度的减持逻辑是什么?往后怎么看?

我对这个行业还是非常的看好。

1, 渗透率不断快速提升。

跟美国、日本比,中国目前的人均消费水平可能只有它们的1/3左右,从渗透率上来说,还有一个很大的提升空间。

2, 有非常强成瘾性和复购能力。

成瘾性行业的天然优势就是,竞争对手天然就相对少一点;其次,成瘾性能够带来高复购率,高复购率就可以降低你的销售费用。

我们可以看到,相当多的成瘾性行业,净利率水平是非常高的,比较典型的,国内的白酒,海外的咖啡。

3, 行业前景和可持续性非常好。

把这个行业分三段来看,我最看好上游的产品型公司,因为中游的渠道和下游的医院端,钱可能被广告流量、有资质的医生给分走了,但本身的经销商和医院机构,它们的ROE水平相对没有那么高。

从商业模式上来说,产品公司本身是要拿到医疗器械牌照的,它的竞争壁垒和医药公司类似,有一个强审批壁垒,这就使得这个行业的竞争格局,天然是相对比较好的。

在这之中,我们希望找到有高研发能力、能够创造出独家产品;就像创新药,在专利保护期内,去找到这类的公司,叠加医美本身的渗透率高增长,在这个阶段中就可以获得比较好的收益,这是我持续看好医美的逻辑。

去年二三季度的减持,是因为估值太高了,再叠加上一些没办法去验证的政策因素,即便我们看到它们的业绩表现非常好,但仍然会存在杀估值的可能性,所以我们就做了一定的减持。

今年,我觉得其中一些标的已经回到了合适的估值水平,所以我愿意继续持有。

未来,我还是持续看好,虽然短期因为疫情,一些医疗机构关门停业,但一旦疫情恢复,它们马上就会迎来一个爆发。

我觉得这是为数不多,我有信心在疫情过去之后,能够马上恢复到疫情前消费水准的消费品行业。

你对港股中的消费怎么看?

先来说互联网和餐饮。

它们都处在底部的拐点上,一个是政策拐点,一个是本身基本面的拐点。

从去年到今年,港股互联网杀的最厉害的是估值,主要是政策影响;今年,相关政策表述,从防止资本无序扩张到红绿灯,边界上是回暖的。所以估值和政策预期上,比去年要稍微乐观。

但今年比较大的问题是,基本面能不能撑得住?特别疫情背景下,主要公司的基本经营可能都存在一定的压力,过了这段时间,互联网头部公司还是能够取得一个相对较好的成绩。所以短期的波动,今年不是太大。

餐饮公司已经到了最差的时候了,很难想象再继续差下去,除非永远都不放松疫情管控,那这个行业真的就没有什么可看的了。

如果按照2019年的盈利水平,再加上这几年扩张的门店数来算,餐饮业目前隐含的估值水平是比较有吸引力的。所以我现在把港股餐饮作为疫情复苏的拐点型标的来配置。

港股其他的消费,比如运动服饰,从大逻辑上来说,也受制于疫情,特别是现在线上电商也没有办法买,所以整体冲击也是存在的;但从商业模式和估值水平来看,运动服饰在中国的消费品类中属于排的比较往前的。

其它的,比如小家电或者家具制造, A股能找到相对比较好的替代公司,不一定要买港股。

对疫情受损的酒店和航空业怎么看?

从上半年来看,经济有向下的压力,所以EPS这一端,很多公司都会有压力;另一端,估值水平上,美债利率现在的水平对整体成长股估值都有压制。

从策略的角度看,处在周期底部的拐点、没有估值压力、没有EPS压力的公司,就会有比较好的超额收益,酒店符合这个逻辑。

从酒店的自身角度,它受益于在疫情带来的供给侧优化逻辑,头部公司在过去几年都维持了疫情下开店和扩张的逻辑,但小公司关掉了很多家。

疫情结束之后,龙头酒店的入住率和定价权都会提升。

这个已经在美国体现了。美国优秀的酒店集团,包括万豪,都在疫情中创了历史新高,少的涨了一倍,多的涨了四倍。

而且美国酒店的集中度比我们高很多,放到A股,酒店的连锁化率只有20%的水平,这个带来的供给侧改革的弹性会更大。

从现在看,我们从底部起来的公司,可能只涨了一倍,所以空间上还是值得看的。

航空,对比假设没有疫情,飞机的引进数量,存在一个明显的缺口。

虽然有疫情,但票价的提价从来没有停下来过;当疫情恢复之后,我们的需求再次出现,折扣率提上去,票价会比疫情前高很多,所以航空公司的盈利能力会比之前更高。

免税的配置逻辑是怎样的?

目前配置免税的逻辑是跟着疫情复苏这条链。

中期三到五年的维度上来看,免税能够维持20%-30%的增长。大逻辑是中国人在海外高端消费品的回流进程不会结束,2020年疫情管控没有那么严的时候,包括免税龙头在内,后期销售数据是非常靓丽的,当然也有政策的原因。

这就表明中国人的消费能力是在的,只要能够提供一个购买渠道,大家还是愿意花钱的。它短期受冲击的原因和酒店航空是一样的,包括现在连物流都开始受到影响,所以短期数据比较惨。

你对电子烟怎么看?

电子烟是一个成瘾性的行业。

从烟草公司的国际环境来看,烟草行业可以出大市值公司,这个是确定的。

但在中国,目前无论是品牌方还是制造方,过去一年多一直都受困于政策,现在政策逐步落地,使得前景相对清晰了一些。

短期,电子烟会受到疫情冲击的影响,比如头部的制造商公司,三月份也出现了停工;但因为估值水平已经到了一个比较低的位置,哪怕当成一个制造业来看,我觉得可能也是一个能够稳定增长的公司。

但在品牌和供应链等其它环节上,我不觉得有很多公司值得看;特别是品牌,在新政策下,整个行业的渠道格局跟以前完全不一样,所以品牌我目前是不看的。

你在2018年底布局养猪,2020年上半年退出,你的逻辑是什么?

2018年三季度,本来就是猪周期即将见底的位置,后来又爆发非洲猪瘟,所以就处在了猪行业见底的时间点。

本来我们想慢慢买,因为历史上猪是有季节性的,比如春节后可能属于猪价相对较低的位置;但后来发现,猪价在那个时候根本没有下来,所以就一路加上去了。

后来也证明了,非洲猪瘟的出现,使得猪价上涨幅度远远超过了此前的预期;2021年开始卖掉,从股价上来说,肯定不是最高点,当时卖掉的原因是觉得这轮周期已经到顶了,猪价和估值都不能再往上冲,所以股价只有往下走的可能性。

目前对于生猪养殖业的看法?

有些人觉得这轮猪周期炒得特别早,没有到大家想要的那个位置,我是这么觉得的:

第一,周期股最好的投资时间段,

肯定是最惨的时候,

而不是说已经开始要好转的时候。

这一轮,大家都判断猪价在今年二季度见底,然后三季度开始往上涨,我觉得这个判断倒没有错,但猪价的股票肯定是在这之前就反应了,所以这一轮的配置没有特别的早,我是今年一季度才开始配的。

第二,我不希望现在猪价就直接涨上去。

因为现在直接涨上去,就会限制猪价的高点。我更希望在未来的两个月中,猪价可以小涨,最好是持续在全行业的现金成本以下,母猪持续去化,这样猪价的高点才能够达到一个相对比较好的水平,后面才会有更大的空间。

对啤酒怎么看?

今年,我相对比较看好啤酒,也做了配置,逻辑是两方面:

1,从去年四季度到现在,所有的必选消费品都在提价,但只要提价就会伤害量,这个东西是确定的。

但只有在啤酒的提价上,大家可能没有那么介意,因为本来市场就不在意中低端产品的量能调多少,更在意高端产品的量能够增长多少,能够提升多少吨价和吨力。

所以横向比较提价来看,大家对于啤酒提价掉低端的量是相对比较宽容的,但对酱油的提价量调是不宽容的。从提价的角度,我觉得啤酒是相对优选的。

2,啤酒在过去两年也损失了比较重要的场景,包括夜场和餐饮。

今年,疫情复苏是一个很重要的配置线索,啤酒的相关性,比白酒还要强。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。