A股市场未来将持续获得公募等中长线资金的入市,权益类基金的规模和业绩,也将成为考察国内基金公司竞争能力的核心。

在上证指数曾经创下6124点高点时,权益类基金当时规模占比一度高达九成,而今最新数据显示权益类基金占公募基金总规模不足三成。

在基金公司追求规模排名的风气下,部分中小基金公司重规模轻结构轻质量。因不少基金公司借助货币基金、债券基金成功打造出庞大的资产规模,这种“示范效应”正被许多投研能力不强、希望快速突进的新基金公司、中小基金公司所模仿,导致部分基金公司轻视权益产品,在固收领域出现畸形发展的现象。

权益类基金占比何以从九成剩到三成?

自今年10月起,证监会正式实施公募基金常规产品分类注册机制。对诚信及合规风控水平较高、中长期投资业绩突出的基金管理人申报的常规产品将实施快速注册,对未纳入快速注册机制的其他常规产品,进一步规范注册流程。

据悉,证监会将鼓励基金公司发行权益类产品,包括股票型、混合型基金,以及权益类ETF产品,并加快审批速度;而对债券型基金、债券指数基金等非权益类产品,将在申报数量上加以限制,超额在报产品要求撤回。

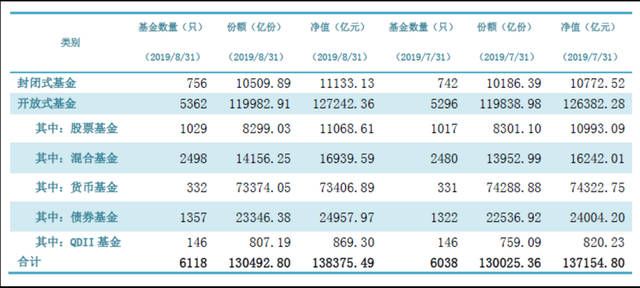

根据中国基金业协会数据显示,截至2019年8月底,我国境内共有基金管理公司126家,其中,中外合资公司44家,内资公司82家;取得公募基金管理资格的证券公司或证券公司资产管理子公司共13家、保险资产管理公司2家,以上机构管理的公募基金资产合计13.84万亿。

13.84万亿这一数据实际上较今年2月份的数据有所下降,今年2月,公募基金资产规模曾一度达到14.29万亿元的历史高位,货币基金占比更是高达63%,但从今年3月开始,货基规模连续四个月出现下降,这导致公募基金整体规模缩水严重。

具体来看,截止今年8月底,货币基金规模为7.34万亿。虽然货币基金总的规模有所降低,但债券基金较7月底增长了953.77亿元,债券型基金总规模在今年8月底达到2.5万亿,债基增长幅度较七月份达到3.97%,一定程度抵消了货币基金规模下降的影响,使得整个固收类产品规模达到9.84万亿,占整个公募基金总规模的71%,权益类基金规模仅为29%。

然而,权益类占比较低也并非基金业的本初面貌,在上证指数曾经创下6124点高点时,公募基金总规模高达3.2万亿元,其中,仅开放式股票基金规模就达到2.2万亿元,这还不包括混合型基金,也就是说权益类基金当时的整体规模占比高达九成。

但在2008年A股市场剧烈震荡后,被市场教育了一遍的A股投资者,也包括基金公司,都开始将目光转向了货币基金和债券基金,因A股的熊长牛短现象,导致权益类基金规模增长十分缓慢,但观察其中的一个核心问题是,权益类基金2008年后开始陷入低迷,很大的原因在于2008年后的A股市场长期缺乏价值引导,概念炒作以及上市公司治理都存在各种问题,随着A股市场逐步转向基本面和价值,龙头蓝筹、硬核公司、白马成长在A股市场的市值崛起,也为监管层加大推进权益类基金发展提供了良好时机。

有市场人士也认为,发展权益类基金的意义除了能够刺激中长期资金入市,给A股证券市场带来更多的活水,提升A股投资者参与证券市场的信心、支撑中国实体经济。

公募行业重心应有所为有所不为

不仅仅是这种大格局上的利好,同时,发展权益类基金从基金业的微观角度,对基金公司能够长期生存发展也大有裨益,权益类产品的管理费较固收类产品高,权益类规模如果较大,将能极大提升基金公司自身的净利润、经营能力和投研资源。

而当公募基金在规模增长方面依赖货币基金,货基一旦出现规模萎缩,整个公募基金的规模也受到影响。

事实上,部分基金公司人士较早前就表达了对货币基金的谨慎。

2015年2月7日,基于公司对货基的理解,摩根士丹利华鑫基金发布了旗下货币市场基金的清算报告,正式结束了这只从2006年就开始运作的货币基金。

在一次专访活动中,大摩华鑫基金公司当时的负责人对券商中国记者直言,公募基金应该将重点集中到权益类基金上,哪怕没有货币基金可能导致规模会受到影响,但确保基金公司稳健经营才是第一位的。

根据媒体报道,当时大摩总部对2013年时国内出现的赎回潮感到震惊,认为那将为公司带来巨大的流动性风险,甚至可能威胁到基金公司的稳定,最后作出了“收掉货币基金”的决定。起初,很多人对这样的做法表示不理解,毕竟过去两年货币基金依然处于整体发展良好的阶段,这样直接导致了摩根士丹利华鑫的管理规模出现锐减。但是从结果来看,基金公司确实避免了类似风险,并使得公司有更多的精力发展权益类产品,而从当前的监管政策看,这种市场判断和公司发展方向,无疑也是站在行业发展的前列。

“基金公司的发展重心必须有所为、有所不为,不能盲从短期利益。”景顺长城基金公司总经理康乐去年初接受券商中国采访时也同样认为,主动权益类基金是最能体现管理人投资实力的产品类型之一,在固收领域一度热门的通道业务是彼时实现规模弯道超车的利器,但景顺长城却认为通道业务不能体现公司的主动管理能力,并不属于传统的资管业务范畴,因此婉拒了不少合作机构的通道业务需求。

部分基金依赖固收畸形发展

但也可以看出,重规模轻结构轻质量也是许多基金公司的通病。因为,许多大型基金公司借助货币基金、债券基金成功打造出庞大的资产规模,这种“示范效应”被许多投研能力不强、希望快速突进的新基金公司、中小基金公司所模仿。

以成立于2014年的红土创新基金公司为例,截止目前该基金公司旗下总计约15只公募产品,合计规模约为62亿,但其中权益类基金规模仅尚不足7亿,权益类基金规模占比仅约11.3%,这一比例甚至低于整个公募基金行业权益类占比29%的比例。

正是因为红土创新基金公司将发展重点集中在固收产品上,导致其权益类基金产品在规模和业绩上难获资源支持,以红土创新基金公司旗下规模最大的一只权益类基金为例——红土创新稳健混合A基金截止今年9月30日的规模为1.98亿,最近六个月内表现业的业绩增长不到4%,已大幅跑输市场。

自阿里巴巴这家互联网公司杀入基金业,成为天弘基金的重要股东后,互联网的那种野蛮打法就似乎搅乱了公募基金的行业格局,同时也令规模二字被基金公司愈加重视,尤其是基金公司股东方的考核压力。

Wind数据显示,在资产规模方面,截至2019年三季度末,天弘基金整体管理规模12054.31亿元,位居行业首位;旗下共有基金数量55只,在职基金经理人数22位。

这家此前名不见经传的基金公司,通过嫁接互联网公司资源以及重点围绕固收产品的策略,具体来看,12054.31亿元的总规模中,主要是天弘余额宝,截至二季度末规模高达10335.627亿元;此外旗下还有3只货币基金,而另外51只非货币基金,资产规模为462.59亿元。

其中,债券基金19只、主动权益基金18只、指数型基金13只、QDII仅1只,以上类型基金资产规模分别为250.82亿元、65.56亿元、146.07亿元和0.14亿元,主动权益类基金的规模占该基金公司总规模不足1%。

这种示范效也令一些中小基金公司出现畸形发展,权益类规模大幅缩水,而一旦极为依赖的固收领域规模下降,则对整个公司的公募产品规模造成影响。

以东吴基金为例,东吴基金的资产总规模为688.24亿元,其中,公募基金规模为172.65亿元,专户资产规模为485.42亿元,子公司专项资产规模为30.17亿元。公募基金规模仅为该公司专户资产规模的三分之一。而这172亿的公募基金规模实际上也较2018年第二季度末出现大幅缩水,彼时东吴基金规模约为292.19亿元,而在一年后公募基金规模竟然骤降40%。

其中一大原因便是东吴基金过于依赖的货币基金产品,出现规模大幅缩水,而在过去几年,权益类基金规模持续缩水,东吴基金的权益类产品规模在2011年初一度达到117亿元,到2014年权益类基金就只剩下不到70亿,尽管今年A股权益类基金赚钱效应初显,但东吴基金的权益类规模与占比仍然处于尴尬状态。