来源:XYQUANT

导读

1、 作为西学东渐--海外文献推荐系列报告第四十三篇,本文推荐了Giese、Lee和MeLas等人于2018年发表的论文《Foundations of ESG Investing: How ESG Affects Equity Valuation, Risk, and Performance》。

2、 许多研究发现ESG(环境、社会和治理)特征与公司业绩之间存在正相关性,但是这些研究未能解释正相关性的内在逻辑,这正是本文研究的焦点。

3、 本文通过利用标准贴现现金流模型中的三个传导机制——现金流传导机制、异质风险传导机制和估值传导机制,验证了ESG信息与公司估值及业绩之间的联系。文章研究还表明,ESG评级是一个有效的选股因子,其强度(即因子有效性)低于传统因子,但持久性(即因子有效性的衰减快慢)优于传统因子。

4、 本文与其他相关研究的不同之处在于,其他研究纯粹地基于历史数据进行分析,容易陷入数据挖掘的风险,而本文分析了ESG对股价影响的内在逻辑,这对于研究非传统因子的投资者具有较大的借鉴意义。

风险提示:文献中的结果均由相应作者通过历史数据统计、建模和测算完成,在政策、市场环境发生变化时模型存在失效的风险。

1、引言

许多研究关注于具有环境、社会和治理(ESG)特征的公司,并研究ESG特征与公司财务表现之间的关系。一些研究发现ESG特征与公司财务表现之间存在正相关性,但是这些研究未能解释正相关性的内在逻辑。本文通过检测标准贴现现金流模型中的三个传导机制——现金流传导机制、异质风险传导机制和估值传导机制,分析了ESG信息与公司估值及业绩之间的联系。本文使用MSCI ESG评级数据和财务指标,对这些传导机制进行了测试。结果表明,公司的ESG信息通过系统性风险(较低的资本成本和较高的估值)及异质风险(较高的盈利能力和较低的尾部风险敞口)传导至估值和业绩。

ESG投资是一个非常广泛的领域,其包含许多不同的投资方法,可以实现各种投资目标。我们可以将ESG投资分解为三个主要领域,每个领域都有自己的投资目标:

(1)ESG整合(integration),其关键目标是改善投资组合的风险收益特征;

(2)基于价值观的投资,投资者试图使投资组合与其规范与信仰保持一致;

(3)影响力投资,投资者希望利用资本引发社会或环境的变革(例如减少碳排放)。

在本文中,我们将重点放在第一个投资目标,即利用ESG改善投资组合管理中的财务目标。

近年来,许多学界和业界的研究人员分析了ESG概况与公司财务风险及业绩表现之间的关系。研究成果已经非常丰富,一些之前的研究总结了1000多份研究报告的结果,发现ESG特征与财务表现之间的相关性尚无定论:虽然大多数研究发现ESG与财务表现之间存在正相关性,但也有一些研究发现两者之间存在负相关性或不存在相关性。

这些不同的结论可能源于ESG数据的不同和所用方法的不同,特别是对因子暴露的控制程度。但是,即使研究人员发现ESG与财务表现之间存在正相关性,他们也往往只关注于历史数据的分析,停留在表面的统计规律,无法解释其中的经济学原理。Harvey,Liu和Zhu(2016)的一篇论文强调,这种纯粹以数据为中心的研究存在数据挖掘的风险,即在样本内数据中存在过拟合现象,在样本外的表现则较差。

Krueger(2015)提出,许多实证研究并没有严格区分相关关系和因果关系。对于ESG和财务指标之间的相关性,通常的解释是,ESG是财务指标的原因,但实际上这样的传导模式也可能逆转。例如,ESG得分较高的公司通常更善于管理风险,从而导致更高的估值;但是估值较高的公司可能处于更好的财务状况,因此能够在ESG方面投入更多资金,这样的投资导致了更高的ESG得分。

为了解决这些问题,本文采用了一种不同的方法。我们首先分析ESG到财务表现的传导机制,研究ESG特征如何影响企业的估值和风险状况,而不是简单地考察它们在历史数据上的相关性。然后,我们通过实证分析验证这些传导机制。

这种方法有三个优势。首先,它降低了数据挖掘的风险。其次,它降低了由共同因子暴露造成相关性的风险。第三,通过研究传导机制,可以更好地区分相关关系和因果关系。

实际上,我们的分析旨在解释ESG如何从根本上影响公司的财务状况,从而提供比简单的相关性研究更有说服力的证据。在线上附录(参见网站https://jpm.pm-research.com/content/45/5/69/tab-supplemental)中,我们展示了MSCI ESG通用指数(根据ESG评级对MSCIACWI指数的成分股进行重新加权)和MSCI ESG领导者指数(基于ESG评级选择最优股票)的关键业绩指标。两个ESG指数均基于MSCI ESG评级,均展现出较低的风险水平,较高的风险调整收益和较高的估值,这与本文的研究结果一致。

Dunn,Fitzgibbons和Pomorski(2016)以及Porse等人(2017年)也发现MSCI ESG评级对股票的收益和风险具有积极影响。本文不着重于复现这些风险和收益的结果,而是专注于解释这些结果的经济学原理。

2、ESG的重要性

为了研究ESG特征如何影响公司的财务状况,我们依靠现有的公司财务模型来建立ESG到财务指标的传导机制。

El Ghoul(2011),Gregory、Tharyan和Whittaker(2014)的研究表明,根据贴现现金流(DCF)模型(即以资本成本对未来现金流进行折现,将公司的估值表示为折现后现金流量的总和),公司ESG状况对股票估值的影响可以分解为现金流量、风险和资本成本三个部分。我们认为,区分股票的系统性风险和异质风险是很重要的。Gregory、Tharyan和Whittaker(2014)的研究表明,系统性风险本质上是宏观经济的风险,他们描述了所有公司通常面临的市场风险,例如商品价格、利率或通货膨胀率的风险。系统性风险还包括行业范围内的问题,如监管政策变化、技术发展和闲置资产等。

异质风险即公司特定风险,是针对单个公司的风险。在分析ESG特征对公司估值的影响时,区分系统性风险和公司特定风险是很有必要的。投资者通常可以分散公司特定风险,因此只有根据系统性风险才能确定股东的要求回报率。在贴现现金流(DCF)模型中,系统性风险通常对应于资本成本(即DCF模型中的分母),而公司特定风险对应于未来现金流(即DCF模型中的分子)。我们使用标准DCF模型作为我们分析的起点。

我们不是简单地通过贴现现金流模型分析ESG特征的影响,而是从投资者的角度出发,将企业ESG特征的影响分解为三个传导机制:现金流传导机制,异质风险传导机制和估值传导机制。其中前两个为异质传导机制,第三个为系统性风险传导机制。

在第四节中,我们分析了两个异质传导机制。在第五节中,我们分析了系统性风险传导机制。接下来,我们分析ESG的因果关系问题。随后,我们分析了ESG评级变化的财务意义,测试了ESG评级因子的强度与持久性,并与常见因子做比较。最后,我们展示了各种ESG传导机制对财务表现的影响。

3、数据和方法

我们使用MSCI ESG评级数据验证三个传导机制,股票集为2007年1月至2017年5月的MSCI世界指数成分股。股票集共包含1600多只股票,并且充分分散。本文使用Barra长期全球股票模型(GEMLT)计算所有风险和因子。

本文对ESG因子进行了行业、市值中性化。市值中性化的方式为:将MSCI ESG得分对市值做线性回归,取截距项作为市值中性化后的因子值。

我们按照ESG得分将股票分为5组,其中Q1组为ESG评级最低的公司,Q5组为ESG评级最高的公司。Beta、市净率等财务指标都是基于Barra长期全球股票模型,采用Z得分的形式计算。在之后的图表中,对于每一个财务指标,我们都用方形的点表示近10年的平均因子值,用圆点表示当前因子值,用竖直条形表示5%至95%范围内的因子值。线上附录总结了所有模拟的结果,包括相应T统计量。

4、异质传导机制

在本节中,我们将分析ESG对公司特定风险和业绩的影响。公司的特定风险状况通过DCF模型中的分子(未来现金流)进行传导,并可分为两个独立的机制:一方面ESG转化为未来机会,进而转化为盈利能力;另一方面转化为对公司下行风险的保护。

4.1

现金流传导机制

现金流的传导机制可以归纳为图表1。

Gregory,Tharyan和Whittaker(2014)解释了现金流传导机制的经济学原理:

1.ESG评级较高的公司比同行更具竞争力。这种竞争优势可能源于其对资源更有效的利用、更好的人力资本发展或者更好的创新管理。除此之外,ESG评级较高的公司通常更擅长制定长期的业务计划和对高管的激励计划。

2.ESG评级较高的公司利用其竞争优势产生更高的盈利。

3. 更高的盈利带来更高的股息。

对于公司的竞争优势,很难进行定量分析。因此,我们的实证分析侧重于现金流传导机制的第二步和第三步,即更高的盈利和更高的股息。

• 高盈利与高股息

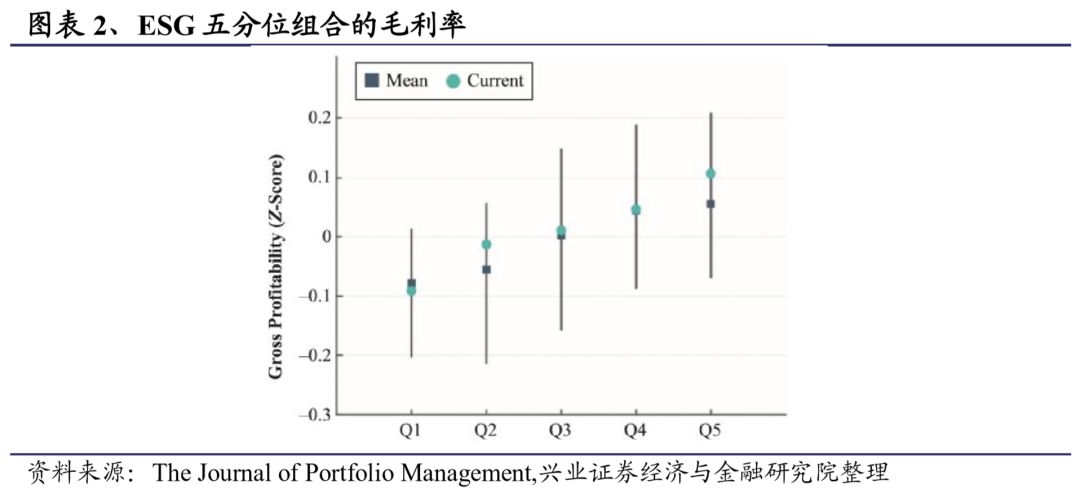

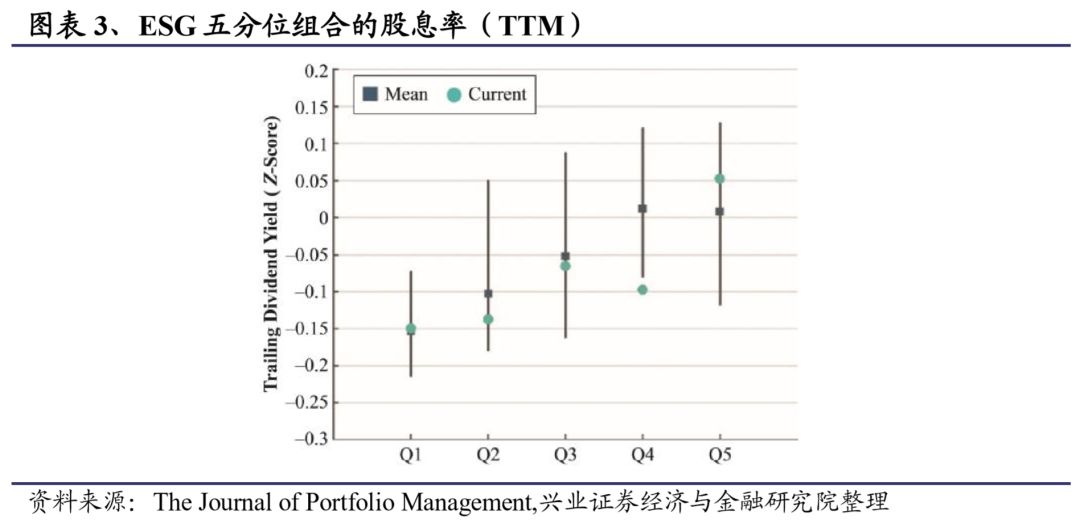

实证结果表明:ESG评级高的公司(Q5)盈利能力更强,支付的股息也更高,在与Q1组的公司相比时结论更加显著,结果展示在图表2和图表3中。

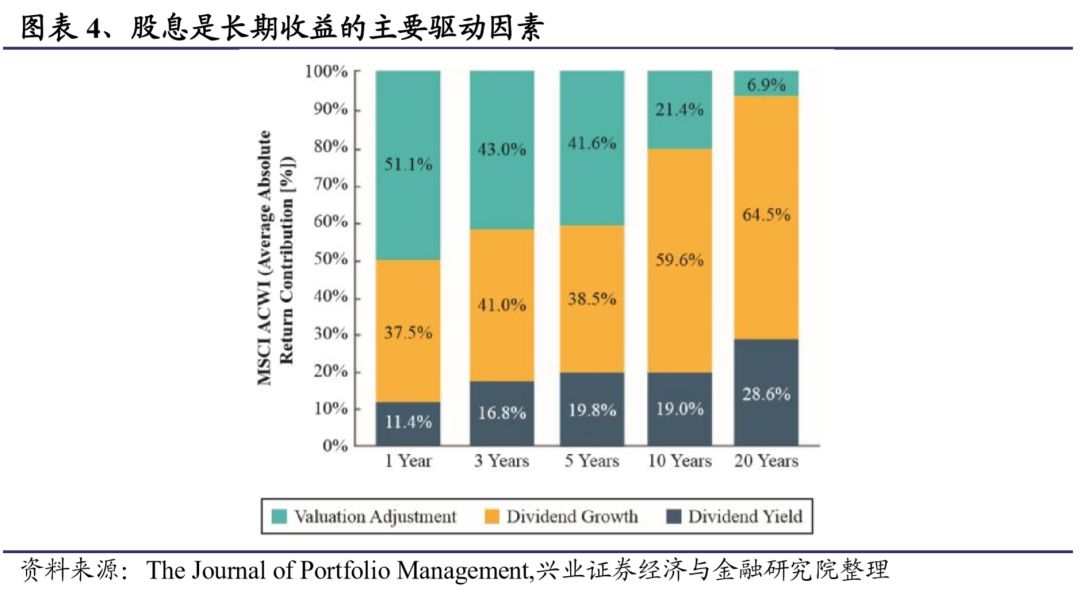

股息率在我们的分析中起着至关重要的作用,因为持续性投资者通常具有较长的投资周期(Eccles和Kastrapeli,2017)。Gupta,Melas和Suryanarayanan(2016)分析了股息对长期业绩的重要性。他们将MSCI ACWI指数的总回报分解为股价上涨贡献、股息贡献和股息增长贡献三个部分。如图表4所示,随着时间的延长,股息对投资组合回报的贡献越来越大。因此,ESG高评级策略(如ESG 全球指数)对高股息公司的倾斜有助于提高策略的中长期表现。

4.2

异质风险传导机制

除了上一节中的现金流传导机制,公司特定传导机制还包括异质风险传导机制,这一传导机制涉及ESG高评级的公司如何管理其业务风险。它们的股票价格通常表现出较低的异质尾部风险,具体传导过程如下图所示:

诸多学者的研究解释了这种传导机制的经济学原理,如Godfrey、Merrill和Hansen(2009)乔和娜(2012),Oikonomou、Brooks和Pavelin(2012年)。传导机制的原理总结如下:

1.具有较强ESG特征的公司通常在公司管理和供应链管理中具有高于平均水平的风险控制能力与合规标准。

2.由于更高的风险控制能力,ESG高评级的公司遭受欺诈、贪污、腐败或诉讼案件等负面事件的影响会更小(参见Hong和Kacperczyk 2009)。这些负面事件可能会严重影响公司的价值,进而影响公司的股价。

3.风险事件的减少最终降低了公司股价的下行风险(即尾部风险)。

不同学者也通过实证分析证明了这种传导机制。例如,Hoepner,Rezec和Siegl(2017)使用波动性、下偏矩(lower partial moments)和最坏情形下的损失等指标衡量下行风险,结果表明,ESG高评级的公司具有更低的下行风险,且在统计上显著。

我们现在将验证异质风险机制的每个步骤。

• 更高的风险管理能力

对ESG的风险敞口和风险管理水平的分析是MSCI ESG研究框架的支柱:MSCI ESG评级模型会对公司关键ESG事务的风险敞口和风险管理进行衡量。在MSCI ESG评级模型中,当风险管理水平与ESG风险暴露水平一致时,公司在关键ESG事务上可以取得较高的得分:具有高ESG风险的公司也必须拥有较高的风险管理水平,而ESG风险敞口较小的公司可以采用更温和的风险管理模式。对于具有ESG高风险敞口但管理不善的公司,其得分低于具有相同管理水平和较低ESG风险敞口的公司。

在全球行业分类标准(GICS)的157个子行业中,MSCI ESG评级模型仅包含少数关键事务,这些关键事务具有最重要的财务意义。也就是说那些不重要的ESG事务不会对公司的ESG评级造成影响。从本质上讲,MSCI ESG评级模型关注的是在考虑公司的风险缓解技术后,公司对关键ESG事务的剩余风险敞口。

• 更低的负面事件风险

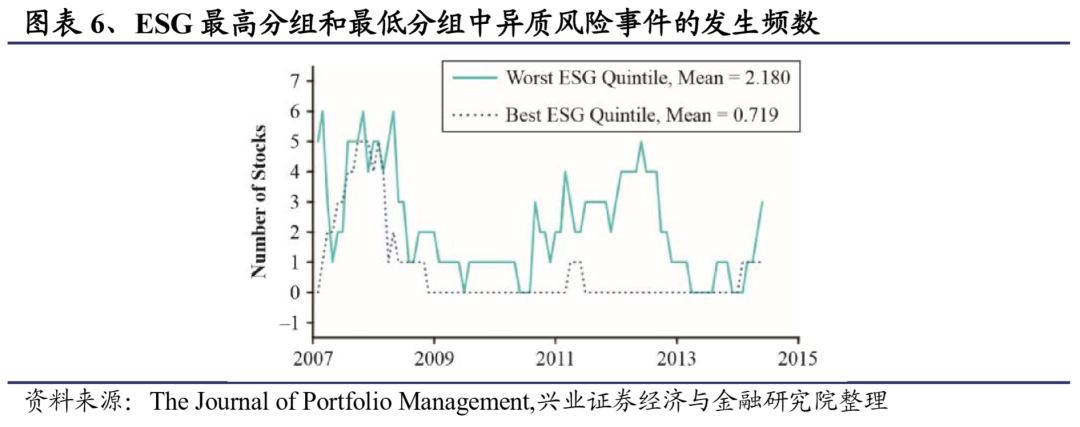

为了评估公司的风险管理能力(即减少负面事件发生的能力),我们研究了个股股价暴跌的频率。具体而言,我们将个股股价3年内回撤超过95%定为异质风险事件。在10年观察期内,我们对MSCI世界指数成分股中ESG评级位于最高五分位分组和最低五分位分组中的公司进行了分析。图表6显示了在整个10年期间,ESG五分位组合中最高组和最低组发生此类事件的频数。

在过去的10年中,ESG评级较高的公司发生异质风险事件的频率较低,这表明ESG高评级的公司更善于减小商业风险。我们还通过使用不同的回撤阈值(25%,50%和95%)和回撤期(3年和5年)测试了该结果的稳健性。在每组参数设置中,ESG评级较高的公司发生严重风险事件的频率均显著低于ESG评级较低的公司。

• 更低的异质尾部风险

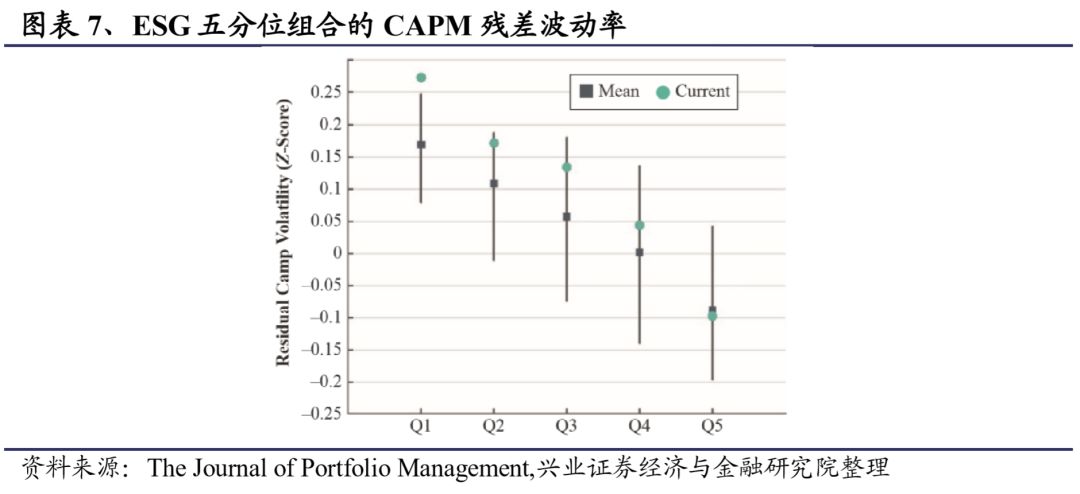

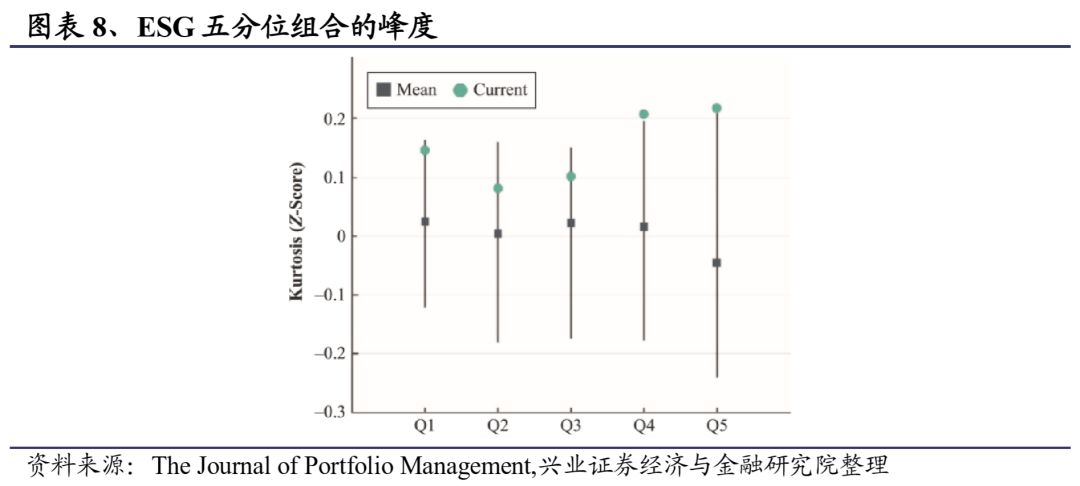

根据Hoepner,Rezec和Siegl(2017)的研究结果,更高的风险管理水平最终对应于更低的个股股价风险,尤其是更低的股价尾部风险。为了验证ESG特征与股价尾部风险的关系,图表7比较了ESG五分位组合中股票的残差波动率,即MSCI Barra全球股票模型中的因子无法解释的波动率。另外,峰度是尾部风险的常用量度方式,图表8展示了ESG五分位数组合中股票收益率的峰度。图表7与图表8均表明,ESG高评级的公司具有较低的尾部风险。

5、系统性风险传导机制

我们现在分析公司的ESG状况如何影响其系统性风险暴露,以及最终如何影响财务指标。在DCF模型框架中,系统性风险暴露影响的是DCF模型的分母。

5.1

估值传导机制

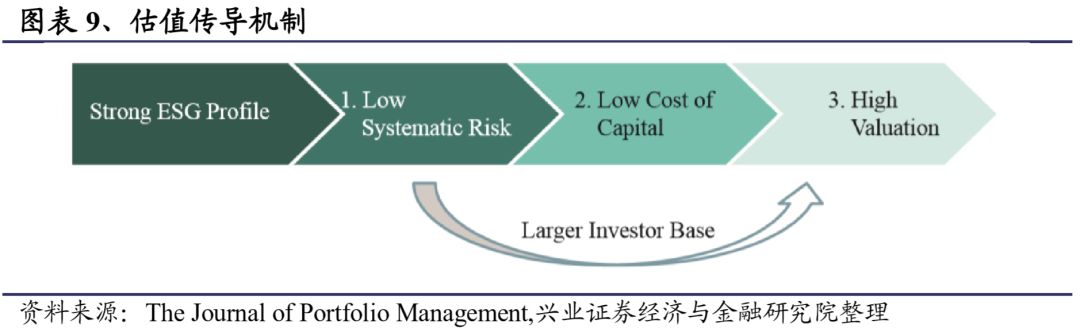

Eccles、Ioannou和Serafeim(2014年),El Ghoul等人(2011),Gregory、Tharyan和Whittaker(2014)认为,良好的ESG状况可以通过下图中的传导过程导致更高的估值。

传导机制的经济学原理如下:

1.具有良好ESG状况的公司不易受到系统性市场冲击的影响,因此展现出较低的系统性风险。例如,在能源或商品方面具有高效率的公司比低效率公司更不容易受到能源或商品价格变化的影响,因此其股价受相关系统性市场风险的影响较小。

2.在资本资产定价模型(CAPM)模型框架中(参见Ruef li,Collins和Lacugna 1999),公司的Beta有两个重要功能:首先,Beta衡量公司的系统性风险(低Beta意味着较低的系统性风险);其次,它将个股的系统性风险溢价转换为股票的要求回报率。较低的系统性风险对应于较低的Beta,投资者要求的回报率也较低。这意味着公司的资本成本降低。这个结论可以扩展到多因子模型,其中公司的系统性风险暴露是通过几个因子载荷(factor loadings)衡量,而不是仅由Beta衡量。

3.最后,较低的资本成本直接导致传导机制的最后一步:在DCF模型框架中,资本成本较低的公司将具有较高的估值。

除此之外,Hong和Kacperczyk(2009)的研究以及El Ghoul等人的研究(2011)表明,较低系统性风险导致较高估值的传导机制也可以通过投资者群体的相对规模来解释。作者认为,受两方面的影响,对于ESG评级较低的公司,其投资者群体也相对较小:

• 投资者偏好:许多规避风险的投资者和具有社会意识的投资者避免投资ESG排名较低的公司。

• 信息不对称:对于ESG高评级的公司而言,公司与其投资者之间信息不对称的问题不那么严重。这是因为ESG高评级的公司通常更加透明,特别是在风险敞口、风险管理和治理标准方面。

SwissRe(2017)的一份报告提到,随着投资者逐渐将ESG纳入选股标准,投资者的投资范围会缩小,这意味着低ESG评级的股票将被排除出选股范围。从长期来看,我们预计这样的变化将激励上市公司进一步将ESG纳入其业务范围,并拓展与ESG相关的信息披露。由于提高了对长期风险的抵御能力,这对投资者和公司本身都是有益的。因此,ESG因子将对公司估值和资本成本产生影响,成为财务分析的一个组成部分。

接下来,我们将研究ESG评级如何影响系统性风险、资本成本和股票估值。

5.2

更低的系统性风险

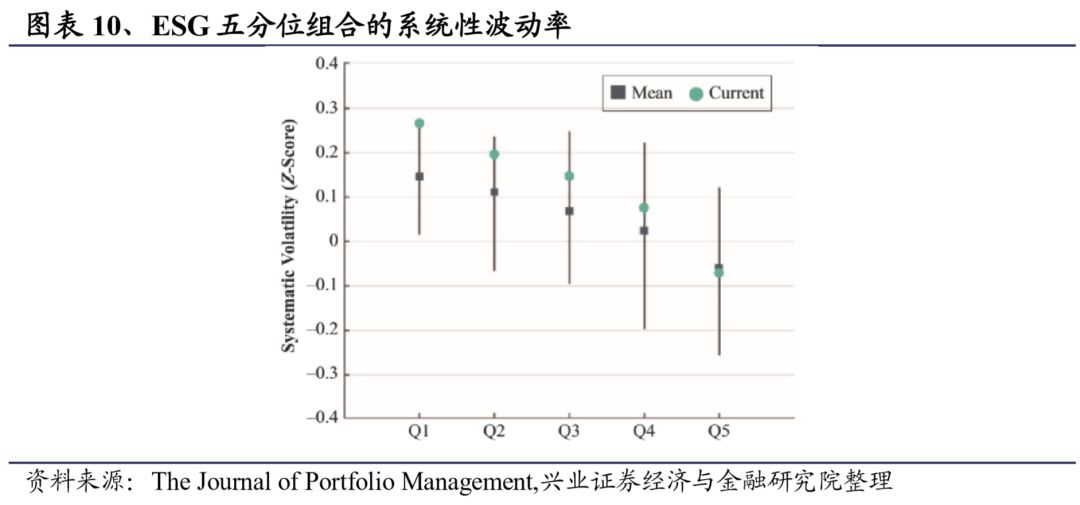

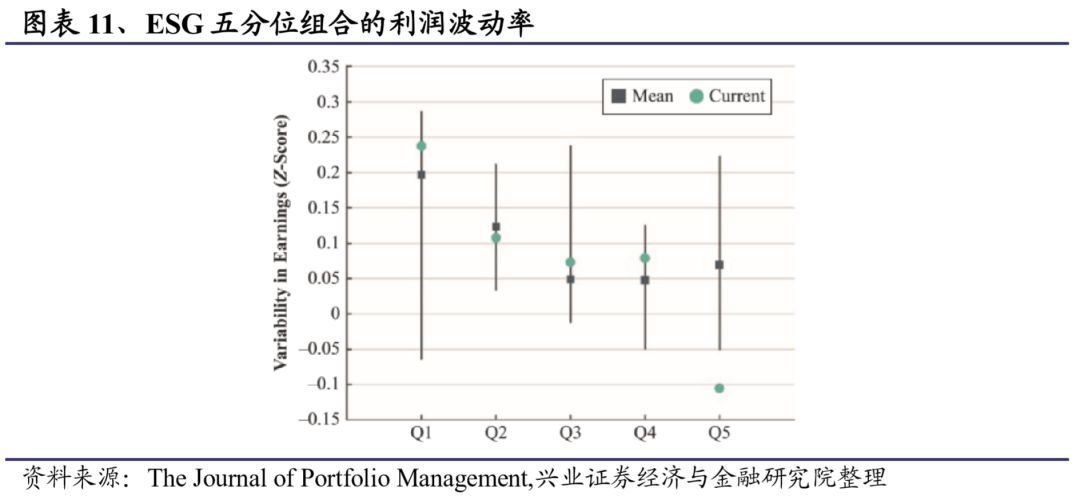

图表10比较了ESG五分位组合的平均系统性波动率,时间区间为近10年,股票集为MSCI世界指数成分股。图表11比较了ESG五分位组合的利润波动率。图表10和图表11表明,ESG评级较高的公司表现出较低的利润波动性和较低的系统波动性,这证实了ESG评级较高的公司具有较低的系统性风险敞口。

5.3

更低的资本成本

在CAPM模型框架中,资本成本由预期收益率决定,而预期收益率的计算方式为:股票Beta乘以市场收益与无风险利率的差值,再加上无风险利率。因此,更高的Beta值对应于更高的资本成本。图表12比较了ESG五分位组合的平均Beta值,其结果表明ESG评级较高的公司具有较低的Beta,根据CAPM模型,其资本成本也较低。

• 更高的估值

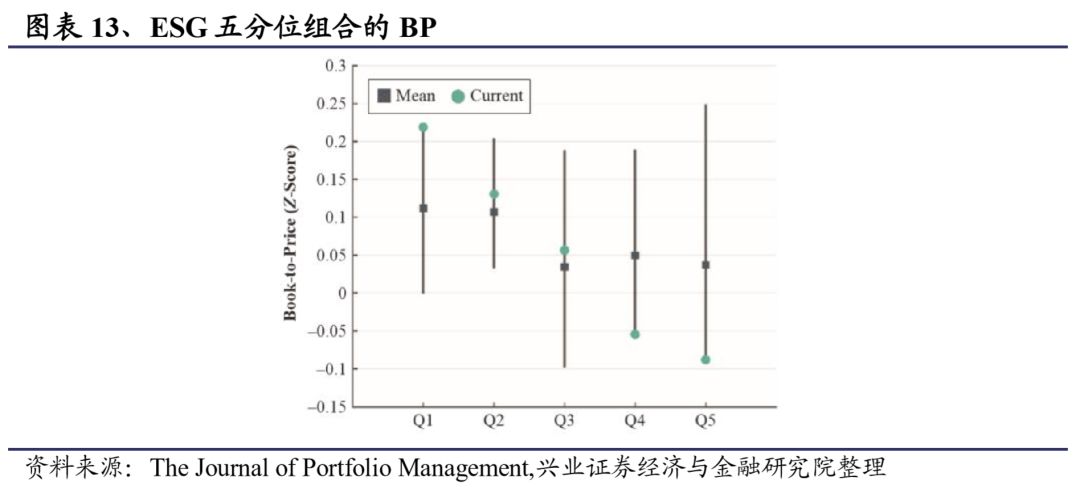

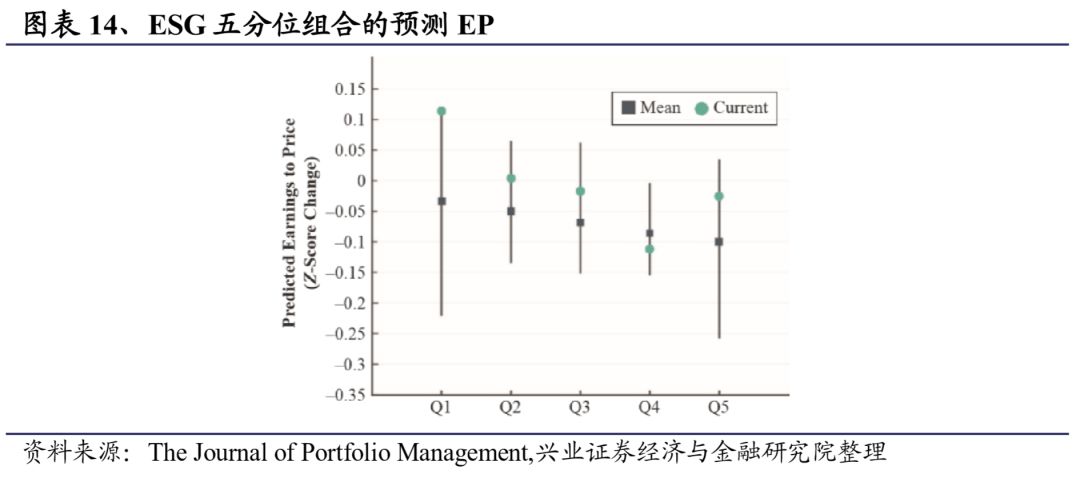

我们预计,更低的资本成本最终会导致更高的公司估值。图表13和14分别比较了ESG五分位组合的平均BP(book-to-price)和预测EP(earnings-to-price)。这两个图表表明,高ESG评级对应于高估值。

值得注意的是,估值传导机制得到了学界和业界的支持。El Ghoul等人的论文(2011年)表明,基于四种不同的衡量指标,在控制公共因子暴露的情况下,ESG评级较高的公司具有较低的资本成本。Dunn,Fitzgibbons和Pomorski(2016)的研究表明,ESG高评级对应于低系统性风险和高估值。此外,Melas,Nagy和Kulkarni(2016)的研究表明,ESG评级与价值因子PE、PB等呈负相关,即ESG高评级的股票具有更高的估值。此外,Desclee等人(2015)在公司债市场中发现了类似的传导机制:在控制了公共的公司债因子之后,对于ESG评级较高的公司,其公司债具有较低的系统性风险和较低的利差。

6、从相关关系到因果关系

究竟是更高的ESG评级导致了更高的估值,还是更高的估值导致了更高的ESG评级?当分析这个问题时,我们就会遇到“鸡与蛋”的问题。Krueger(2015)的研究表明,ESG评级与公司估值的因果关系尚不明确:更高的ESG评级可能通过降低系统性风险和降低资本成本导致更高的估值;同时具有更高估值的公司很可能是那些较为成功的公司,它们可以将更多资金投资于可持续发展方面,从而导致了更高的ESG评级。

了解ESG特征与财务价值之间的因果关系对于展示ESG投资的好处至关重要。本文中传导机制的核心是ESG特征会影响公司的系统性风险和异质风险状况。因此,我们研究了公司ESG特征的变化对系统性风险和异质风险变化的影响,以及这些风险的变化对财务指标变化的影响。这样的分析有助于我们了解ESG评级变化如何影响ESG投资策略。

验证因果关系比验证相关关系更困难。在评估相关性时,可以简单地分析给定时间点的因子值,但在验证因果关系时,需要分析因子值随时间的变化。另一个困难是可用于观察评级变化的时间长度较短,本文使用的是传导机制分析中所用的10年时间段。

因此,由于时间序列相对较短等原因,我们预计因果关系分析的统计显著性低于传导机制相关性分析的统计显著性。出于这个原因,我们将因果关系分析集中在那些更容易找到因果关系实证支持的传导机制上,即估值传导机制和异质风险机制。

6.1

系统性风险传导机制中的因果关系

为了评估估值传导机制中的因果关系,我们分析了公司ESG概况变化对系统性风险状况变化、资本成本变化以及公司估值变化的影响。

经济学原理可以直接从上文估值传导机制的论据中推导出来:

1. ESG状况的提升意味着公司越来越不容易受到系统性风险的影响。

2. 较低的系统性风险导致公司资本成本降低。

3. 资本成本的降低导致估值增加。

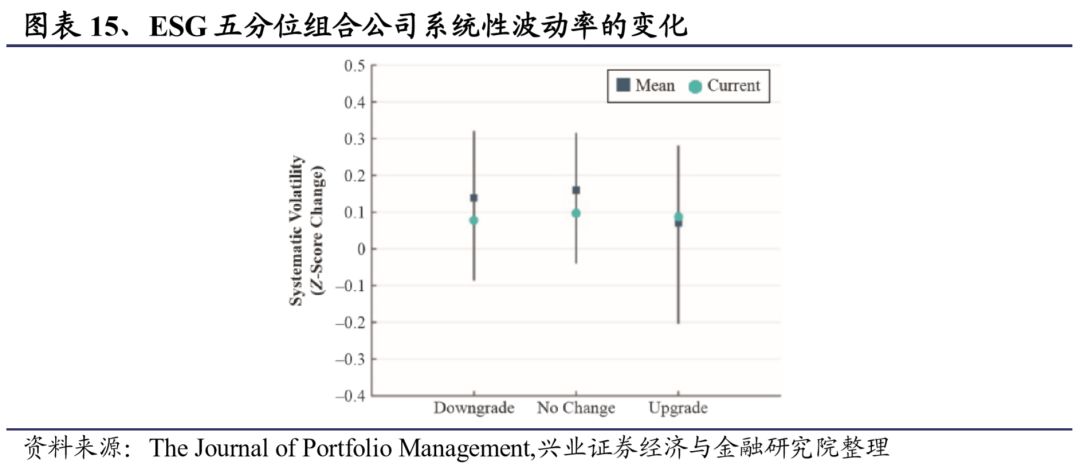

我们对上文估值传导机制中的财务指标进行分析,与上文分析的主要区别是:我们现在评估公司ESG概况的变化是否可以预测这些财务指标的变化。因此,我们根据ESG评级的变化,将股票分为ESG降级、中性(无变化)和升级三组,并统计每组股票财务指标的变化。由于ESG特征主要在中长期影响公司的财务状况,因此我们关注的是ESG评级变动后3年内的财务指标变化

• 降低系统性风险

图表15展示了在ESG降级、中性和升级三组中,公司系统性波动率的变化。与中性或降级公司相比,评级升高的公司具有较低的系统性风险。如在线附录所示,和预期的相同,结果的统计显著性低于上文估值传导机制中的统计显著性。

• 降低资本成本

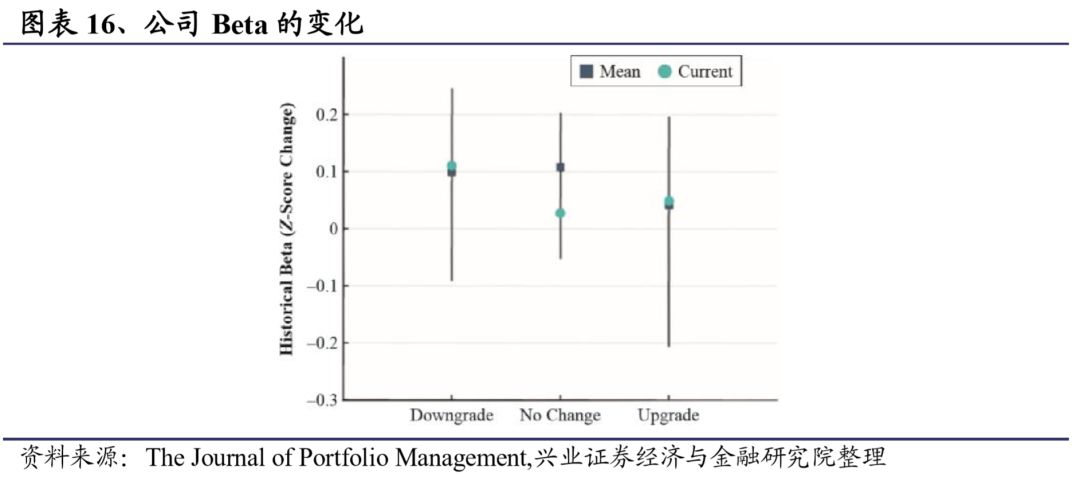

类似于估值传导机制,我们用公司Beta反映其资本成本。在图表16中,我们检验了ESG评级的变化是否可以预测公司Beta的变化。我们发现,与降级公司相比,ESG评级升高公司的Beta相对降低。结果的统计显著性低于估值传导机制分析中的统计显著性。

• 估值增加

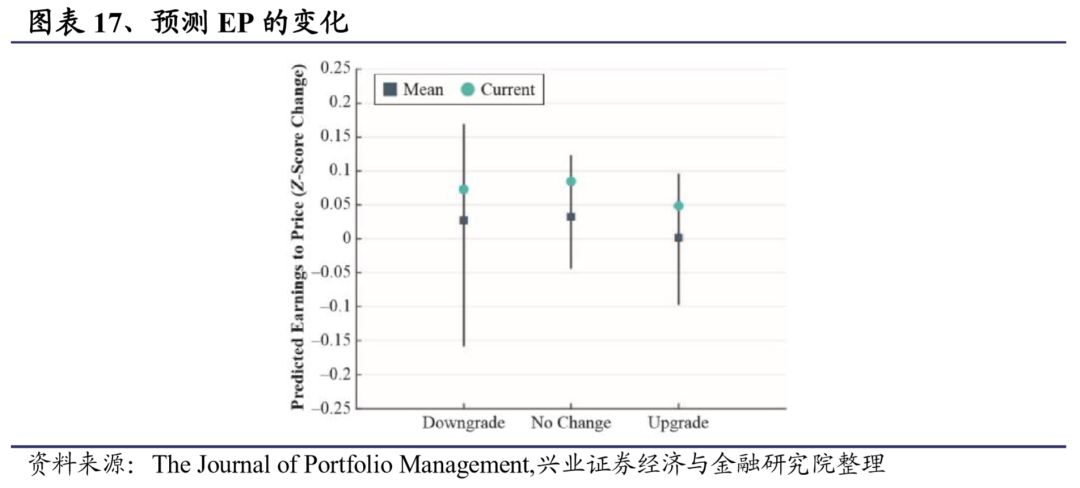

因果关系分析的最后一步是研究资本成本变化对公司估值的影响。我们在图表17中分析了这种关系,并考察了预测EP的变化。我们发现,与评级下调相比,评级上调导致预测EP相对下降,这表明估值增加。

总之,我们使用与ESG评级变化相关的财务指标变化,分析了估值传导机制的因果关系。其结果的统计显著性低于估值传导机制分析中的统计显著性,这是由于分析的时间段较短。为了提升分析的统计意义,需要更长的时间序列,这将是未来研究的重点。

6.2

异质风险传导机制中的因果关系

相对于估值传导机制,在现金流传导机制和异质风险传导机制中验证因果关系将更具挑战性。上文中,我们发现ESG评级与负面事件发生频率之间的相关性最为显著,因此我们主要关注ESG评级变化与负面事件发生频率之间的关系。

图表18展示了评级上升和评级下降股票的异质风险概况(用负面事件的发生频率衡量)。在10年观察期内,评级上升公司的负面事件发生频率低于评级下降公司的负面事件发生频率,这表明评级变化可以较好地预测异质风险。

总之,在分析系统性风险和异质风险传导机制的因果关系时,我们发现与ESG评级上升的公司相比,评级下降公司的系统性风险和异质风险都更高。

7、ESG动量

估值、盈利能力等财务指标的变化可能是α的来源,因此公司ESG概况变化对财务指标变化的影响不仅可以用于检验它们的因果关系,也可以用于预测股票的回报。例如,Gregory,Tharyan和Whittaker(2014)指出,由于ESG特征通过系统性风险影响了公司的估值,公司ESG状况的变化可以用于预测估值的变化,进而预测股票回报。

Nagy,Kassam和Lee(2016)通过实证分析发现,基于ESG评级变化构建的投资组合的表现优于基准,并且优于根据ESG评级构建的投资组合。

我们将ESG评级的变化称为ESG动量,这可能是一个可以预测股票回报的重要指标。为了验证ESG动量因子的有效性,我们将ESG动量因子定义为经行业调整后的ESG得分年度变化,根据ESG动量因子构建五分位组合,将最高组Q5与最低组Q1的收益进行比较。

图表19中的结果表明,最高组Q5的表现明显优于最低组Q1。因此,ESG动量是一个有效的因子。

ESG动量的财务价值也得到现有文献的支持。例如Khan、Serafeim和Yoon(2015)使用MSCI ESG评级数据构造了ESG得分变化指标(即ESG动量),对规模、账面市值比、杠杆率、盈利能力、研发强度、广告强度、机构占有率和行业进行了中性化处理。然后将股票回报对中性化处理后的ESG动量进行了回归分析。作者发现ESG动量对股票收益具有显著的预测能力。

8、因子的强度和持久性

对传导机制和因果关系的分析也引出了ESG评级与传统因子之间的差异性。这些差异包括信号的强度(即单位时间内的因子表现)和信号的持久性(即信号在多长时间内有效):

• 强度:考虑到ESG评级在传导机制中的影响,特别是对系统性风险和异质风险的影响,我们认为ESG评级因子的强度低于动量或低波动等常见因子。

• 持久性:即使在ESG评级升高三年后,其降低风险的效应也仍然存在,这表明ESG作为投资信号的时间跨度相对较长。

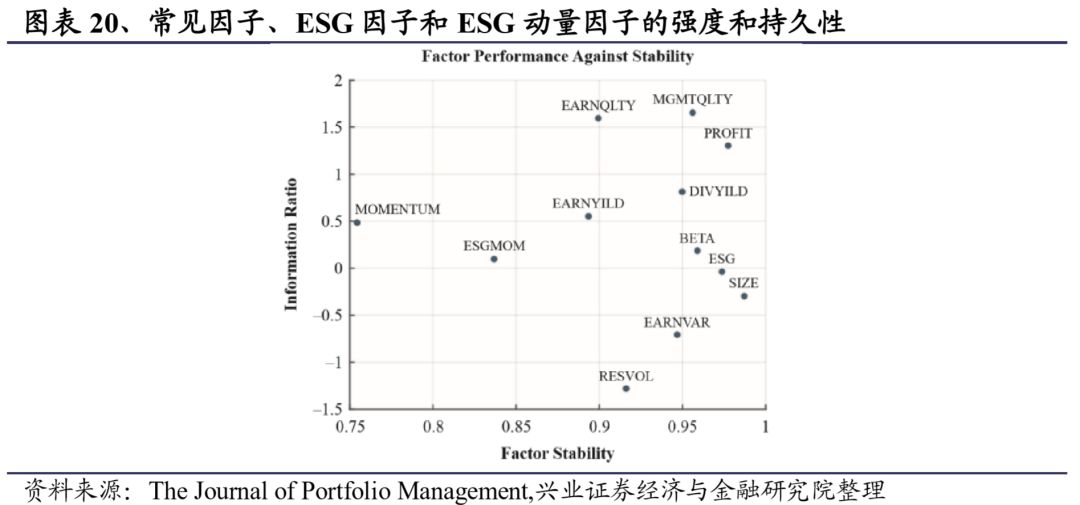

接下来,我们以定量的方式评估ESG和常见因子在强度和持久性方面的差异。我们使用因子的信息比率(IR)作为因子强度的度量方式,将因子稳定性作为因子持久性的度量方式。其中因子稳定性的定义为月底的因子暴露与3月前的因子暴露之间的横截面相关性。

结果表明,动态因子(例如动量)的强度非常高(即具有高IR),但它们的持久性相对较差。股息率等防御性因子具有中等强度和中等持久性。持久性最强的两个因子是ESG和规模,但是它们的强度相对较低。ESG动量展现出比ESG本身更高的强度水平,但持久性也较差。

实际上,根据我们的历史分析,ESG评级的强度-持久性曲线与其他大多数因子的不同,这对于如何使用传统因子和ESG评级因子具有重要实践意义。虽然传统因子在量化策略中很受欢迎,但这些因子策略通常具有高换手率,而ESG评级因子具有较好的持久性,这使得它们特别适于整合到基准指数中。

此外,将传统因子与ESG因子结合,既可以获取传统因子在短期表现上的优势,又可以获取ESG评级因子在中长期降低风险的优势。

9、结论

通过研究传导机制,我们分析了ESG如何影响公司的估值和业绩:一种方式是通过影响系统性风险(较低的资本成本和较高的估值),另一种方式是通过影响异质风险(较高的盈利能力和较低的尾部风险敞口)。因此,从ESG特征到财务价值的传导是一个多渠道的过程。这与因子投资不同,因为对于因子投资,其传导机制通常更简单,并且是一维的。

此外,本文发现,ESG评级的强度低于传统因子(如动量或低波动因子),即ESG评级因子的信息比率相对较低,但ESG评级因子的持续性较好,其通常可以持续数年。像动量这样的传统因子通常仅持续几个月,因此适合于因子投资,不适于加入长期基准指数,ESG评级因子则更加稳定,因此适于整合到基准指数中。

10、参考文献

【1】Carpenter, G., and O. Wyman. 2009. “Shedding Light on Responsible Investment: Approaches, Returns, Impacts.” Mercer Investment Consulting.

【2】Desclee, A., L. Dynkin, A. Maitra, and S. Polbennikov. 2015. “ESG Ratings and Performance of Corporate Bonds.” Barclays Quantitative Portfolio Strategy Paper.

【3】Dunn, J., S. Fitzgibbons, and L. Pomorski. 2016. “Assessing Risk Through Environmental, Social and Governance Exposures.” AQR Capital Management.

【4】Eccles, R., I. Ioannou, and G. Serafeim. 2014. “The Impact of Corporate Sustainability on Organizational Processes and Performance.” Management Science 60 (11): 2835–2857.

【5】Eccles, R., and M. Kastrapeli. 2017. “The Investing Enlightenment: How Principle and Pragmatism Can Create Sustainable Value through ESG.” State Street Corp.

【6】El Ghoul, S., O. Guedhami, C. Kwok, and R. Mishra. 2011. “Does Corporate Social Responsibility Affect the Cost of Capital?” Journal of Banking and Finance 35 (9): 2388–2406.

【7】Fulton, M., B. Kahn, and C. Sharples. 2012. “Sustainable Investing: Establishing Long-Term Value and Performance.” Deutsche Bank Climate Change Advisors.

【8】Godfrey, P., C. Merrill, and J. Hansen. 2009. “The Relationship between Corporate Social Responsibility and Shareholder Value: An Empirical Test of the Risk Management Hypothesis.” Strategic Management Journal 30 (4): 425–445.

【9】Gregory, A., R. Tharyan, and J. Whittaker. 2014. “Corporate Social Responsibility and Firm Value: Disaggregating the Effects on Cash Flow, Risk and Growth.” Journal of Business Ethics 124 (4): 633–657.

【10】Gupta, A., D. Melas, and R. Suryanarayanan. 2016. “Global Markets and Return Drivers: Analysis for the Ministry of Finance, Norway.” MSCI Research Insight.

【11】Harvey, C., Y. Liu, and H. Zhu. “...and the Cross-Section of Expected Returns.” 2016. Review of Financial Studies

29 (1): 5–68.

【12】Hoepner, A. G. F., M. Rezec, and K. S. Siegl. 2017. “Does Pension Funds’ Fiduciary Duty Prohibit the Integration of Environmental Responsibility Criteria in Investment Processes?: A Realistic Prudent Investment Test.” Available at SSRN: https://ssrn.com/abstract=1930189 or http://dx.doi. org/10.2139/ssrn.1930189.

【13】Hong, H., and M. Kacperczyk. 2009. “The Price of Sin: The Effects of Social Norms on Markets.” Journal of Financial Economics 93 (1): 15–36.

【14】Jo, H., and H. Na. 2012. “Does CSR Reduce Firm Risk? Evidence from Controversial Industry Sectors.” Journal of Business Ethics 110 (4): 441–456.

【15】Khan, M., G. Serafeim, and A. Yoon. 2015. “Corporate Sustainability: First Evidence on Materiality.” Accounting Review 91 (6): 1697–1724.

【16】Krueger, P. 2015. “Corporate Goodness and Shareholder Wealth.” Journal of Financial Economics 115 (2): 304–329.

【17】Melas, D., Z. Nagy, and P. Kulkarni. 2016. “Factor Investing and ESG Integration.” MSCI Research Insight.

【18】Nagy, Z., A. Kassam, and L. Lee. 2016. “Can ESG Add Alpha? An Analysis of ESG Tilt and Momentum Strategies.” The Journal of Investing 25 (2): 113–124.

【19】Oikonomou, I., C. Brooks, and S. Pavelin. 2012. “The Impact of Corporate Social Performance on Financial Risk and Utility: A Longitudinal Analysis.” Financial Management 41 (2): 483–515.

【20】Porse, E., H. Fredriksson, C. Grapenfelt, A. Fält, and H. Svensson. 2017. “Cracking the ESG Code.” Nordea Equity Research.

【21】Ruefli, T., J. Collins, and J. Lacugna. 1999. “Risk Measures in Strategic Management Research: Auld Lang Syne?” Strategic Management Journal 20 (2): 167–194.

【22】SwissRe. 2017. “Responsible Investments – Shaping the Future of Investing” Corporate presentation. Available at http://www.swissre.com/about_us/about_our_business/asset_management/

Responsible_Investments__Shaping_ the_future_of_investing.html.

风险提示:文献中的结果均由相应作者通过历史数据统计、建模和测算完成, 在政策、市场环境发生变化时模型存在失效的风险。

往

期

链

接