来源:徒步滚雪球

上周,我们在《基金投资指南:选好基的最佳指标ROE》对ROE与股票基金投资关系做了初步讲解,今天来说说PE、PB和ROE的实际用法。

PE、PB与ROE的关系

已知:PB=市值/净资产、PE=市值/净利润,则:

ROE=净利润/净资产=市值/净资产*净利润/市值

ROE=市净率/市盈率=PB/PE

股神巴菲特将公司的筛选标准定为:ROE连续多年保持在20%以上。

巴菲特黄金搭档芒格说:“从长期来看,一只股票的回报率与企业发展息息相关,如果一家企业40年来的盈利一直是资本的6%(即ROE6%),那40年后你的年均收益率不会和6%有什么区别,即使你当初买的是便宜货。”

在“ROE=PB/PE”中,PE市盈率一般对应公司的成长性,PB市净率对应公司的盈利能力。

而根据约翰·涅夫的投资策略,低PE市盈率组合,远跑赢其他方法。你如果感兴趣可以先自行百度,我们以后也会提到。

根据ROE公式,想获得理想型结果,好办法就是:

(1)找高PB、低PE的股票或指数。但这种也容易出现迷惑性很强的个股。

(2)找低PB、更低PE的股票或指数。高杠杆公司,看似ROE很高,很容易因为坏账出现亏损,所以要避免。

由于:股价=EPS每股净资产*PB市净率。

EPS由企业每年的盈利决定,市净率则可以理解为一种市场情绪。当企业经营并未如大众所预期得那么差劲,市场就会给予更高的市净率,股价就由每股净资产与市净率这两台发动机驱动上涨。

对于公司而言,每股净资产(EPS=净资产除以总股本)能带来的收益越多,公司的估值理应越高!ROE的提升,说明公司的净资产更赚钱,因此更值钱,所以PB就提升了!

ROE使用避坑提醒

ROE只是筛选好公司和好指数的一个重要维度,不是全部维度且不可弄混、偷懒了。

特别要注意是,不看公司业务、护城河,只谈会计数据是很傻的行为。A股公司喜欢玩会计计量,有些地方如东三省的公司,财务数据、ROE表现特别好的时候,你反而要格外注意。

没有持续业绩增长的ROE提升,都是耍流氓。警惕有很高的商誉的公司,如蓝色光标等。

其实,你在市场的盈利主要来自两方面:一是事实与大众预期间的差异,也叫估值之差,另外就是企业每年的盈利。

ROE与指数的关系

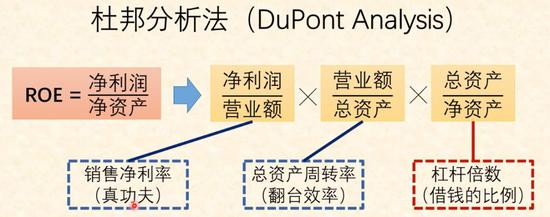

通过杜邦分析法,我们可以清晰的知道公司和指数的ROE是怎么来的,也可以判断公司或指数的质量。

如何提高ROE呢?巴菲特在1977年的文章《通货膨胀如何欺诈股票投资者》一文中,熟练的运用杜邦公式,指出提高ROE的5种仅有的方式:

1)提高周转率,也就是销售额与总资产的比。

2)廉价的债务杠杆

3)更高的债务杠杆

4)更低的所得税

5)更高的运营利润率

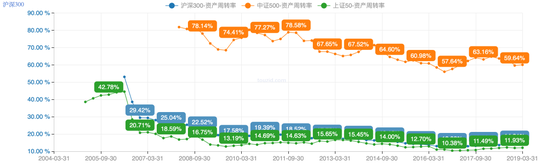

为了让你更好理解ROE与净利润率、总资产周转率和杠杆倍数之间的关系,徒步君特意通过投资数据网,找到了最近20年沪深300指数、中证500指数和上证50指数之间的走势。

图:三大指数近20年ROE走势对比

图:三大指数近20年的杠杆倍数对比

图:三大指数近20年资产周转率对比

图:三大指数近20年的净利润率

数据来源:投资数据网

上图中我们可以清晰的看到,近20年上证50和沪深300的ROE持续高于中证500,主要是因为更高的杠杆倍数和净利润率。

这也好理解,沪深300和上证50中银行股占了半壁江山,杠杆高、规模大、总资产周转低。