华夏基金获批首只豆粕期货ETF

建信能化ETF获批 建信基金:为FOF资产配置提供标的

大成基金国内首只有色金属期货ETF及联接基金获批

基金圈大消息!首批期货ETF来了,华夏大成建信“拔头筹”!饲料、有色金属 、能源化工全都有

来源:中国基金报

基金又有新产品出炉!

国内首批商品期货ETF获批了,华夏、大成和建信三家基金公司拔得头筹。

业内人士表示,商品期货ETF的获批,给投资者更多投资工具选择。而从目前新基金上报来看,还有10只商品期货基金在等待批文,其中还包括白糖、铜等品种,若这些产品也获批,普通投资者的投资工具更多元化。

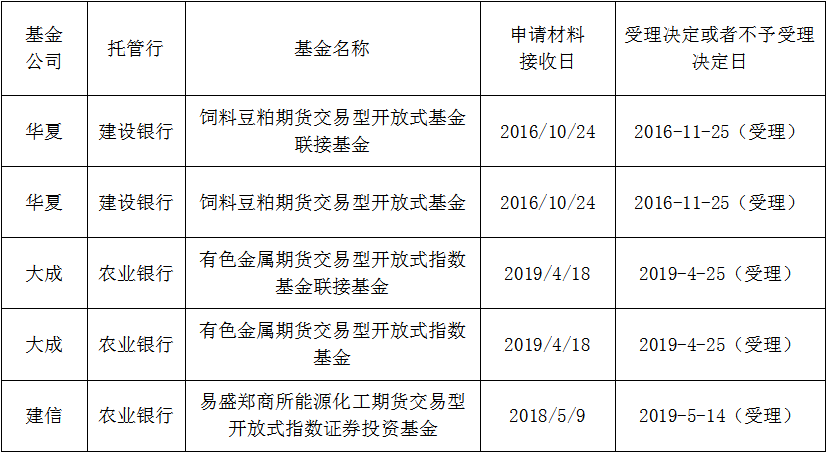

三只商品期货ETF获批

据基金君获悉,今日获批的商品期货基金分别有:

华夏饲料豆粕期货交易型开放式证券投资基金发起式联接基金

华夏饲料豆粕期货交易型开放式证券投资基金

大成有色金属期货交易型开放式指数证券投资基金及联接基金

建信易盛能源化工期货交易型开放式指数证券投资基金

此次获批的3只商品期货ETF分别托管在建设银行及农业银行。

早在2014年12月,证监会正式对外发布《商品期货交易型开放式基金指引》。在此之前,国内跟踪商品走势的基金中,只有国泰、博时、易方达、华安四家基金公司旗下跟踪黄金现货的ETF,最晚一只成立博时黄金ETF仍可追溯至2014年。

2015年,第一只商品期货基金——国投瑞银白银期货基金面世,不过白银期货基金是一只LOF基金。

由于大宗商品价格的波动主要受全球宏观市场环境及商品供需等因素影响,与股市、债市相关性低,投资互补性强。大宗商品作为大类资产配置体系中除股票和债券之外最重要的一类资产,可以帮助投资组合降低风险减小波动,提高投资组合的风险收益比,各类大宗商品都具有良好的资产配置价值。

业内人士表示,在我国商品期货的投资门槛专业性要求较高,因为其杠杆交易以及合约连续性安排的特点,非专业人士进行交易风险过大。而商品期货ETF能提供给想参与商品期货交易普通投资者新的选择,在降低门槛的同时降低了入市风险。

诸多资金在大类资产配置时对期货的歧视性约束,满足保险资金、银行委外资金及公募FOF的入池标准,丰富了其配置需求。解决了此类资金对大宗市场长期存在的“看得见、吃不着”缺陷,长期看将成为大类资产配置的标配之选。同时,个人投资者可以通过场内直接买卖或者场外申购ETF联接基金方式,灵活参与。

据了解,商品期货指数化投资在国外已成为主流投资方式之一,受到多家大型投资机构青睐。根据美国ETF数据库相关数据显示,截至2019年6月28日,美国全商品综合型ETF总规模已超过95亿美元。随着这三大ETF获批,国内投资者今后也能通过公募基金布局我国的商品期货。

三大ETF各有优势

据华夏基金表示,商品期货ETF是指以持有商品期货合约为投资策略并跟踪商品期货价格走势的交易型开放式基金。由于大宗商品与传统股票和债券相关性较低,商品期货ETF可作为良好的资产配置工具用于分散风险。商品ETF具备投资门槛低、交易成本低,交易渠道便捷,低杠杆、风险可控,T+0交易、投资效率高,紧跟商品指数、透明度高,跟踪误差小,挂钩商品、具有资产配置和抗通胀功能等优势。

而豆粕期货ETF是重要的资产配置工具。

1、豆粕与股票和债券的相关系数均为负值,将豆粕纳入配置可分散资产风险;

2、豆粕可以对抗通货膨胀。由于CPI是计量消费品的价格变动,配置商品有天然的抗通胀优势。农产品期货与 CPI 主要构成部分——食品类的对应商品分别位于食品产业链的上下游, 中间存在价格传导的关系,因而CPI与油脂油料类的相关性高于其他资产。畜肉类占CPI权重最大,且豆粕是生猪的主要饲料来源,豆粕与CPI有稳定的相关关系。

3、豆粕稳居全球农产品期货交易量首位。在2016-2018年全球农产品期货交易量排名中,豆粕常年稳居第一位。根据美国商品期货委员会统计,截至2019年5月7日,CBOT大豆的总多头持仓量在70万张,其中商业多头有41万张,占比接近58%,自2017年以来稳定在60%附近。基于豆类的商品基金有Paradigm 标普高盛大豆超额收益基金,总规模约3000万美元,超2亿人民币。

4、大商所豆粕期货价格与国际市场联动,市场化程度高。大商所豆粕合约与CBOT大豆价格走势紧密联动,两者的相关系数高达0.70;与国内的商品相比,农产品类的内外相关性稍低于贵金属、有色金属等品种;在农产品类中,豆粕与外盘的相关性居于大类中前列,仅次于豆油。

能源化工ETF也填补了一个空白。据悉,在我国,公募FOF的发展在为人们带来新的资产配置方式的同时,也需要更多的标的,商品期货ETF是FOF分散组合风险的重要标的类别,建信能化ETF的推出有效的弥补了这一块空白。易盛郑商所能源化工期货指数A(以下简称易盛能化A)是重要的商品期货配置标的之一,它包含四类成分品种,分别为动力煤、PTA、甲醇和玻璃,均为郑商所成交量大、交易活跃的能源化工期货品种,走势与原油相关性高,能够有效反映能源化工市场整体的价格涨跌,并在一定程度上反映商品期货市场整体走势。Wind数据显示,自2010年3月1日-2019年6月28日,易盛能化A与代表商品期货大类资产的南华商品指数的月度相关性高达69%。同时,四类成分品种的权重由期货成交量和现货消费量两个指标确定,有利于指数及时跟踪商品期货市场走势。投资者可通过布局易盛能化A指数产品,间接布局商品期货市场,分享商品期货市场走势发展收益。

据悉,建信基金在业内较早进军期货投资领域。成立专业期货投资团队,该团队负责人朱金钰拥有9年期货从业经验,并曾在海内外知名机构从事期货研究及投资,团队重视量化投资在期货投资中的实践运用,力争通过量化手段,及时跟踪指数并提升超额收益。

有色金属也有优势:自2000年至今,商品经历了多轮牛熊迭代的现象。但就有色金属而言,整体呈现出牛长熊短的格局,历次迭代的迹象是底部区域逐级上抬(幅度约30%-50%),犹如过去20年的买房,任何一次调整事后看都是理想的上车时点。商品一旦进入牛市,则是一个长期理想的安全配置区域。目前在内外部环境复杂、不确定因素增多的情况下,相对其它资产,不带杠杆投资有色金属等大类商品的安全边际更高。

有色金属可分为重金属(如铜、铅、锌)、轻金属(如铝、镁)、贵金属(如金、银、铂)及稀有金属(如钨、钼、锂、钴、铀)。它不仅是世界上重要的战略物资,重要的生产资料,而且也是人类生活中不可缺少的消费资料的重要材料。有色金属在基建、军工、飞机、高铁、芯片、5G基站中都有用途,也是重要的投资品种。我国是全球最大的有色金属生产、消费和进出口国,有色金属是大宗商品体量最大的集群。

大成有色金属期货ETF基金采用完全复制法跟踪上海期货交易所有色金属期货价格指数,是国内首只且仅有的可直接投资有色金属期货的指数基金。该基金无需开立期货交易账户,即可参与商品期货市场投资;规避期货交易必须盯市、保证金追缴、到期日前合约移仓等繁琐操作,基金管理人代为操作;该基金系国内首批商品期货基金,也是目前有色金属期货投资的唯一一只;收益方面,该基金类似一个指数基金+货币基金收益增强组合,10%以内期货保证金+80%以上资产投资与货币基金投向相同;在效率方面,基金二级市场可T+0交易。

大成有色金属期货ETF基金投资策略清晰,“买入并持有”,被动式管理策略,通过持有上期所有色金属指数成分合约跟踪指数长期走势;投资者不直接参与商品市场交易,仅通过申购赎回基金份额或二级市场交易即可参与大宗商品投资。投资门槛相比于直接投资商品期货低了不少,该ETF基金认购的投资门槛为1000元,联接基金认购的投资门槛仅为1元。该基金的投资标的也透明,即为沪铜、沪锌、沪镍、沪铝、沪铅、沪锡6种期货合约+货币市场工具等(含同业存单)。

目前还有新品种等待批文

2019基金募集申请公示表显示,截止2019年8月16日,除去已经获批的5只商品期货ETF及其联接基金之外,目前仍有10只商品期货基金正在走审批流程,投资品种涵盖黄金、白银、铜、白糖等。

实际上,从基金君从业内了解来看,不少公司都对商品期货基金品种有兴趣。比较美国商品ETF市场,其中贵金属、农产品以及能源(原油、天然气、汽油)等期货主流产品都是资产配置重要一环,因此这类基金都有考虑布局。同时,这类基金具有先发优势,品种争夺战也很激烈。

今年3月上交所和深交所就进行原油期货ETF评审答辩,两家交易所各计划推两只首批产品。上交所8家公司竞争首批产品授权,深交所11家公司竞争首批产品授权。业内传出大概有六七家公司获得相关授权,可能此类产品也会陆续上报,又将有新的品种出炉。

作为一类重要的资产类别,商品期货基金在大类资产配置中的作用仍不可忽视。股票、债券、商品可以形成互补与轮动,在股票、债券市场不景气时,为投资人提供新的投资渠道与标的。商品是一种独立的资产类别,主要起到抗通胀的作用。同时,商品的风险收益有别于股票和债券,并且与传统类资产的相关性较低,特别是贵金属还有避险功能,这些特性决定了商品类基金具有良好的资产配置价值。

期货基金展期成本不容忽视

商品期货基金与传统的股票、债券基金不同。首先,商品期货市场容量有限,能够容纳的跟踪同一标的商品期货基金的数量存在上限,在运作过程中,基金公司需要根据期货市场的容量制定基金的大额申赎方案。此外,期货合约的换约操作使商品期货基金产生交易成本,从目前正在运作的白银期货基金可以看出期货展期成本对基金跟踪误差影响。

“商品期货基金特有的展期成本不能忽视。” 上海一位ETF基金经理表示“期货价格不同于现货,期货合约有到期日,必须强制展仓,展期可能有损失,也可能有收益,投资者也需要考虑这类基金特有的属性。”。

“尽管上海黄金交易所有白银即期合约及延期合约,但白银不像黄金免税,基金公司开发跟踪白银现货基金面临税收的问题。其他商品目前没有标准化的现货市场,公募基金无法投资,只能开发期货品种。商品期货基金跟踪误差是由很多原因造成的,展期可能是其中一个原因,但这是这类产品的特质。不同商品品种不同时期展期成本又不一样,贴水时展期有收益,升水时会产生成本,有些投资者对期货不熟悉,以为和现货价格一致,没有考虑到展期成本。”上海一位基金公司产品部人士介绍。

“此外,商品期货基金一般以期货合约当日结算价进行估值。期货交易所规定,期货合约当日结算价,是指该合约当日成交价格按照成交量的加权平均价,并不是每日收盘价,这也会引发部分套利行为,频繁的申购赎回容易影响基金的跟踪误差。”上述上海基金公司产品部人士指出,商品期货基金会以限制大额申赎的方式控制跟踪误差。

不过,作为一类重要的资产类别,商品期货基金在大类资产配置中将发挥重要作用。海富通基金认为,商品是一种独立的资产类别,主要起到抗通胀的作用。同时,商品的风险收益有别于股票和债券,并且与传统类资产的相关性较低,特别是贵金属还有避险功能,这些特性决定了商品类基金具有良好的资产配置价值。华夏基金相关人士表示,股票、债券、商品可以形成互补与轮动,在股票、债券市场不景气时,为投资人提供新的投资渠道与标的。