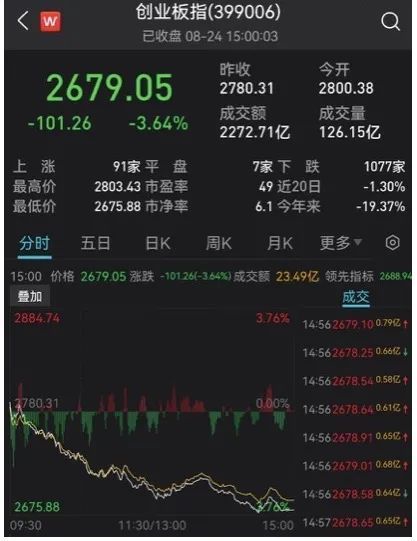

今年以来,美联储超预期加息、地缘冲突等因素让全球市场的波动显著加大,对各类事件反应较为敏感的港股,年初以来走势一波三折。广发基金基金经理樊力谨近日在接受中国证券报记者采访时表示,港股估值已经到达历史较低水平,影响港股的两个因素——国内经济基本面和全球流动性环境未来都将有所改善,他建议关注港股市场上的可选消费、医疗保健、高端制造和科技互联网四个产业方向的投资机会。

将增长作为重要选股因子

Wind数据显示,截至8月19日,恒生指数近一年累计跌幅超过20%,最大回撤超30%。在此期间,部分基金产品表现相对抗跌,相对大市取得明显的超额收益。银河证券统计显示,樊力谨管理的广发港股通优质增长A近一年净值下跌16.79%,在26只港股通偏股型基金中排名第2。

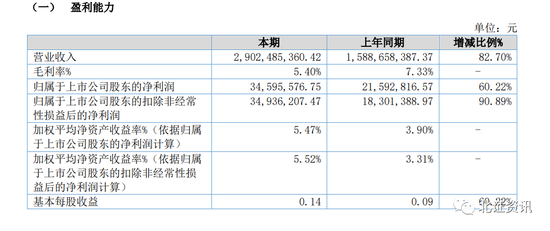

作为广发基金新生代港股基金经理,樊力谨表现出鲜明的成长风格特点,他将增长作为最重要的选股因子。“股价可以拆分为盈利与估值两个驱动力,其中影响估值的核心变量是无风险利率,无风险利率影响的主要是持股收益率的分布,而决定这家公司能否长大的核心在于盈利能否持续增长。”樊力谨介绍,他在选股时聚焦增长的空间和可持续性,着重分析市场空间、行业竞争格局、企业竞争壁垒等,希望挖掘可持续增长的优质企业。

从组合持仓来看,樊力谨以可持续高增长(核心底仓)、中期高景气(中坚力量)、增长前景改善(收益增强)三类公司构建投资组合。其中,在核心底仓中,他会侧重关注两大类公司:第一类属于成本领先型的企业,通常处于微笑曲线的左端,产业链的最上游;第二类属于具备强定价能力的企业,通常处于微笑曲线的右端,产业链的最下游。

过去一年港股市场走势低迷,但广发港股通优质增长始终保持8成以上仓位运作。同时,持股集中度较高。国泰君安证券研究报告显示,在樊力谨管理期间,广发港股通优质增长前十大重仓股在股票资产中的比例较高,维持在60%-65%。

较高的仓位和持股集中度,是这位90后基金经理的投资特点之一。而在外界看来,敢于重仓是建立在深入研究的基础上。

“如果不能做到重仓持有一家公司,一开始就没有买入的必要。同时,如果只能持有一家公司少量的边缘仓位,说明对持有标的的信心不足,反映的是研究不够扎实。”樊力谨表示,港股市场的流动性一般,这对基金经理的深入研究提出更高的要求,需要思虑周全后再出手,做“谋定而后动”的投资。

看好港股中长期表现

经历两年多的调整,港股估值已经到达历史较低水平,引起了不少投资者的关注。未来港股市场将如何演绎?

站在当前时点,樊力谨对港股的中长期表现持较乐观的态度。“一方面,经济基本面延续复苏态势,带动上市企业盈利预期改善;另一方面,海外市场流动性最紧张的阶段逐步过去,随着欧美通胀预期见顶回落,港股上市公司估值压制因素有望逐步解除。”他说。

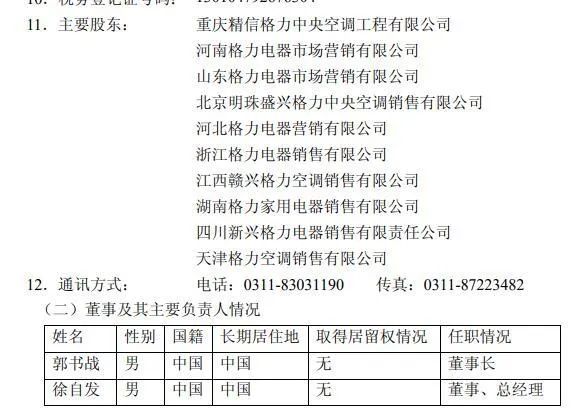

具体而言,在板块上,樊力谨当前主要关注可选消费、医疗保健、高端制造、科技互联网这四个方向。理由主要有三:一是长期来看,这些板块市场空间大,符合产业升级大方向和他的投资体系;二是中周期视角下,这些板块的港股上市公司能够更好地利用资本市场的制度红利,助力自身成长;三是短期而言,这些板块的上市公司能够显著受益于经济复苏。

樊力谨预计,随着经济高频指标的企稳回升,投资者的悲观预期有望持续修复,这些板块的上市公司有望迎来系统性的重估机会。

炒股开户享福利,入金抽188元红包,100%中奖!