来源:证券之星

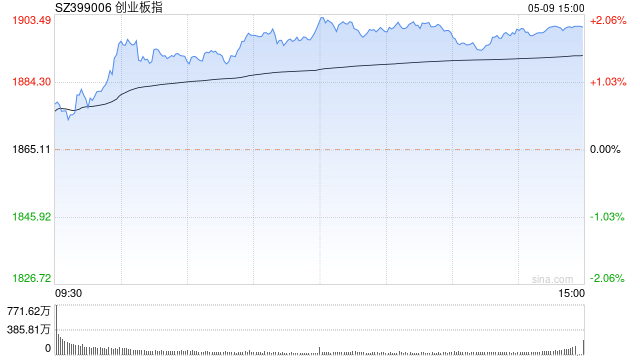

8月22日,锂矿股午后持续走强。天华超净上涨13.57%,盛新锂能、天齐锂业涨停,融捷股份、天齐锂业、科达制造、华友钴业、中矿资源、赣锋锂业、西藏矿业涨超5%。

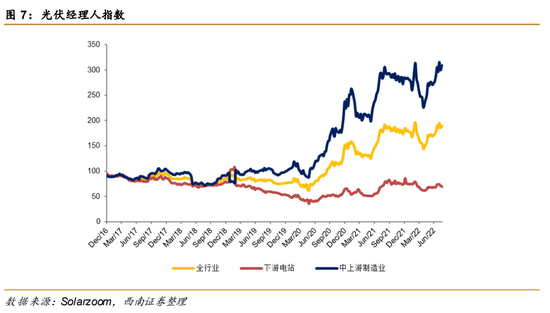

新能源领域景气高涨之下,锂产业链上下游企业开工率快速提升,下游增产、补库等行为快速拉动对锂盐的需求。据美国地质调查局统计,目前电池为锂下游最大需求领域,达到74%,未来锂行业需求拉动将主要来自于各类锂电池的规模扩张。

但是,对于新能源中下游来说高价锂矿侵蚀了很多的利润,近期电池原材料上涨,电池的价格也在上涨,费用占整车可能达60%。如此高的电池成本并不是可持续发展之路,如果上游企业通过自身一体化生产锂电池是否可以进一步降低成本?本文将进一步解析。

01

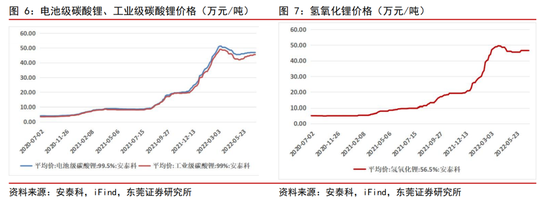

锂矿下游需求场景广阔

锂盐价格易涨难跌,第三季度有望再创新高。一季度澳矿长协价为每吨2600-3000美元,二季度澳矿长协价为每吨5000-5500美元,成本端锂精矿价格仍处高位,使得锂盐价格易涨难跌,随着下游汽车、电池厂商加大补库需求,预计三季度锂盐价格将持续上涨。虽然锂盐价格在2022年初出现了小幅回调,但随着原材料锂精矿价格持续走高,锂盐价格有望回升。

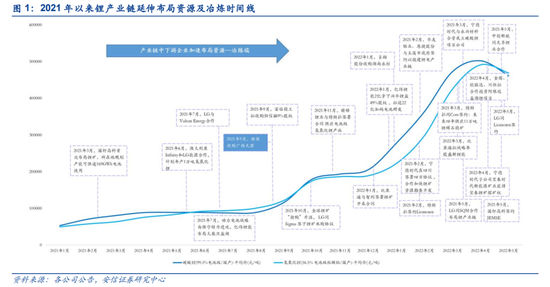

行业扩产加速,锂资源优势凸显。2021年,锂产业链供需失衡导致锂精矿、锂盐产品价格飞涨,到2021年末,碳酸锂的价格达到27.75万元/吨,较2021年初的5.15万元/吨上涨438.83%。随着锂产业链整体产品价格的快速增长,各大锂盐企业纷纷扩产,众多锂矿、电池、有色金属开采企业抢抓市场需求,进军锂电产业。当优质锂资源稀缺时,能够保障自身锂资源供给的企业将受益良多。

国家政策持续发力,锂电板块有较强的确定性。国家鼓励的政策重点是锂电产业链下游的新能车、储能等领域,促进新能源汽车的产业化和锂电材料的技术升级。“十四五”规划提出,要把重点放在新能源汽车等战略性新兴产业上,大力推动新型储能产业的快速发展。在国家政策的推动下,锂电行业有望再创高峰。

02

一体化布局正在进行

锂行业为什么会出现产业链整合的趋势?核心问题仍然围绕着“资源”展开。

(1) 锂精矿面临结构性短缺的长期问题。本轮锂价维持高位,主要原因是需求超预期,导致上游原料供应出现持续性缺口,同时锂辉石精矿库存维持低位,锂精矿供应长期紧张,难以获得有效精矿的包销和现货。在当前矿石整体去库的趋势下,冶炼企业会优先储备自己的产能,余量则是以代工形式合作,市场上流通的矿石非常稀少。

(2) 资源定价权上移,扩大冶炼需要资源。资源企业有意调整价格机制以获得更大的利润空间,包括采用 BMX平台或调整产品长短单结构等。对于短期资源自有率较低的冶炼厂而言,扩大产能的核心在于资源保障,单纯扩大锂盐产能的利润空间有限。

(3) 加速整合产业链布局,优质资源成为产业链的“焦点之争”;锂产业链一体化的核心是围绕着矿山,通过产业链上下游寻求最佳解决方案。这条产业链很长,涉及到矿石开采、冶炼、材料合成、电池制造、整车制造等多个环节,一体化可以覆盖所有环节,也可以通过上下游的合作来寻求最佳的解决方案。

对于“自上而下式一体化”而言:实现资源品价值的再评估,构筑长期发展的新动能。

(1) 锂价或长期处于景气区间,盈利能力有保障:未来矿端产能增量主要来自优质锂矿扩产项目和绿地项目,后者放量节奏仍有不确定性,同时海外资源供应占比居高不下,未来矿价或成为主导锂盐价格的核心因素。

(2) 整合凸显资源和冶炼行业的成长性,上游企业可将资源溢价转化为长期竞争优势;一方面,通过整合完成利润向权益转移,完善自身产业链局。在当前锂价韧性较强的背景下,矿企的利润增速和毛利率在全市场细分行业中都是数一数二的,通过向下游延伸,可以有效地将高净利润转化为权益,进一步固化上游的议价权。

如赣锋锂业,拓展锂电池业务;天齐锂业与北京卫蓝、 SES、中创新航等合作伙伴关系也是可行的。另外,从长远来看,回收市场潜力巨大,或可有效补充上游原料供应,整合布局可帮助上游企业建立长期核心竞争力。

安信证券看好在当下拥有高盈利兑现度背景下,积极推进产业链一体化并有望实现估值修复的标的:

1)赣锋锂业:2016年起开始电池生态系统项目研发、技术储备雄厚、固态电池率先商业化;

2)天齐锂业:财务问题基本解决、资源溢价提升利润兑现度高、加速产业上下游协同;

3)盛新锂能:与比亚迪及青山控股合作、深度布局产业链一体化未来可期;

4)永兴材料:新增产能释放可期、同时布局了电池产能、与龙头企业深度合作或打开长期成长空间;

5)融捷股份:同比亚迪密切合作、融捷集团或助力一体化进程;

6)雅化集团:资源布局具备成长性、主供特斯拉4680电池冶炼产能或加速释放;

7)天华超净:深度绑定宁德时代一体化产业链、氢氧化锂产能或持续释放。

炒股开户享福利,入金抽188元红包,100%中奖!