本轮自四月底以来的市场反弹渐渐步入深水区,权重大盘指数暂时偃旗息鼓,但科创50、中证1000等为代表中小市值指数走出不一样的行情,这背后到底是长期的风格转换还是阶段性的板块轮动?不妨一起来听听招商中证1000指数增强基金经理蔡振对当下市场的研判。

蔡振

招商中证1000指数增强

基金经理

Q

下半年以来,代表大盘股的上证50已经将4月、5月涨幅基本回吐,而科创50、中证1000等中小市值指数纷纷创出本轮反弹以来的新高。大盘股和小盘股走势出现明显分野的原因是什么?如何看待“风云再起”的中小盘股行情?

A

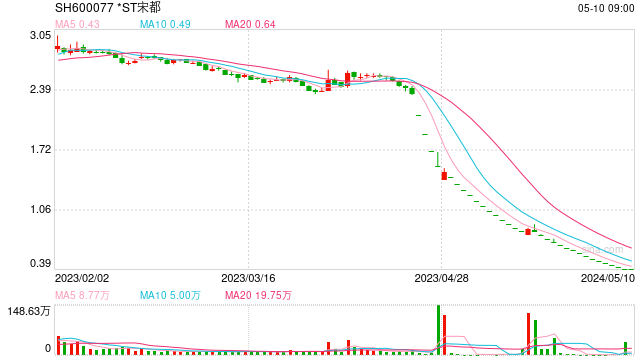

我们认为主要有两方面的原因:一方面是4月份市场因疫情加重而产生恐慌情绪,尤其是中小盘个股在市场下跌中出现流动性恐慌,许多个股在基本面没有明显变化的情况下单日跌幅超过6%以上,而在反弹当日又上涨7%-8%,这就是明显市场因恐慌而缺乏流动性的体现。因流动性导致的市场下跌往往也能够在市场恐慌恢复后快速反弹,5月份以来的中小市值指数涨幅也因此更大一些。

科创50等成长板块更多受益于新能源板块的高景气,在经济较为低迷的宏观环境下,能够维持高景气的板块自然能赢得资金的青睐。新能源产业链本身链条较长,纵贯上中下游产业链,受益标的也更多元化,无论是大盘成长还是中小盘个股都有一定的投资机会。

而以上证50为代表的大盘价值风格走低,一方面是民众消费需求不足带来的消费板块持续不振,另一方面房住不炒的地产政策也影响了金融板块的估值,而这两部分是上证50指数目前的核心成分股。

Q

市场大小风格变化的底层逻辑如何?结合历史来看,小盘股与大盘股的相对走势有没有特定的指示意义?

A

小盘股和大盘股是相对市值的大小而言的,相对而言标准比较统一。长期看是小盘指数收益高,还是大盘指数收益高,并没有明确的定论。有些人认为小盘股投资风险比大盘股风险更大,需要更多的风险补偿,因而小盘股指数理应比大盘股指数收益高。

有些人认为小盘股的成长性比大盘股更高,因而小盘股指数理应比大盘股指数收益高。但也有人认为大公司有规模经济效应,在许多领域可以赢者通吃,随着规模壁垒和技术壁垒加深,大公司可以在所属行业形成垄断,从而相比中小公司有更好投资回报机会,这些都有一定道理。即便是在美股市场,大小盘孰优孰劣也不是稳定的,曾经1950年代美股存在小盘股溢价之谜,大家都在努力尝试解释为什么小盘股的投资回报会优于大盘股。

而在2008年以后,随着互联网经济的快速发展,大盘股就明显优于小盘股。针对大小盘的择时难度较大,但有一个比较确定性的规律是在市场在上涨过程中,小盘股指数涨幅弹性明显强于大盘股指数,反之亦然,这一特征在全球股票市场,都是基本成立的。这告诉我们,如果投资者认为当前市场处于较低位置,那么考虑投资中小盘指数或是一个较为不错的选择。

Q

对高成长行业而言,“炒小”意味着行情的结束吗?

A

“炒小“与行情是否结束并没有必然的联系,在市场流动性较为宽松的背景下,资金青睐中小盘个股有其合理性。一方面,利率降低有利于降低中小企业的融资成本,从而间接提高企业盈利能力;另一方面,中小上市公司市值较低,单位资金买入能够带来的股价弹性更大,因而更容易吸引资金的参与。如果中小市值公司的股价涨幅普遍过高,并吸引越来越多的投资者入市,这个时候的”炒小“有可能是击鼓传花的游戏,有可能是市场短期见顶的信号。

Q

随着中小盘股持续走强,部分投资者开始担忧其估值是否过高。对此您怎么看?

A

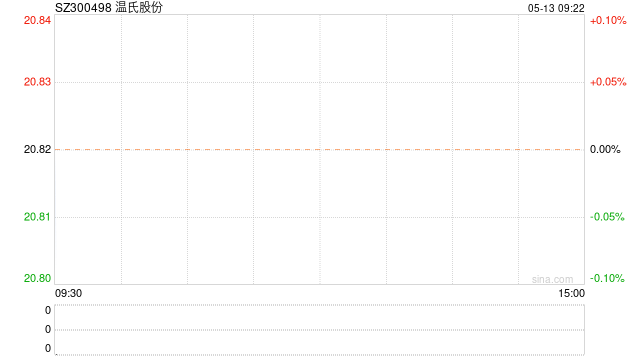

市场短期的涨跌对于投资更多是噪音,不应当在市场从底部向上反弹的初期就产生恐惧心理。如果统计A股市场跌破净资产的个股比例,依旧处于一个非常高的位置,这说明目前中小盘整体并没有泡沫,我们认为现在开始担忧估值过高是没有太大必要的。

Q

展望未来,中小盘还能延续此前强劲表现吗?行情演绎预计会发生哪些变化?

A

当前的政策是非常呵护中小企业的,当前市场的流动性也是较为利好中小上市公司,而中证1000指数的估值水平也处于一个相对较低的位置,因而我们预期中小盘在未来一段时间内依旧具备相应投资性价比。4月底的反弹比较凌厉,主要是当时的上涨叠加的是流动性宽松+超跌反弹双重因素。我们认为,伴随经济基本面和外部政治环境的扰动及中小盘整体估值进一步提升的动力,中小盘指数整体或许会走出震荡上行的格局。

Q

中小盘是一个范围较大的概念,您看好哪些细分领域投资机会?投资主线应如何把握?

A

中小盘中我们目前比较关注新能源产业链上下游相关受益标的,这些企业预计能够伴随整个新能源行业革命,或迎来快速的增长机遇。中小盘里还有一些偏价值的板块,如二线医药和消费电子,估值处于长期低位,但业绩基本面都不错,在未来市场上行中有可能迎来贝塔+阿尔法收益的双击。

互动时间

您觉得

以中证1000为代表的中小盘行情

还能继续演绎吗?

欢迎在评论区留言发表你的观点