“卓越网倒下于电商全面崛起之前……我们融资能力不足,没有资金也没有信心坚持到胜利到来的那一刻。”

前些天,雷军在年度演讲中提到他忍痛卖掉B2C电商卓越网,仿佛错失整个互联网时代的故事。雷军对此的总结是:“创业,确实需要运气,需要对大势的精准把握。这也是后来我特别强调‘风口’的原因。”

事实上,雷军不可谓没有踩上风口。他的卓越网比淘宝先做电商,他的米聊比微信还早两个月,但前者卖给了亚马逊,后者停止了服务。有观点认为,如果当初雷军再坚持一下,或许后来那个极大影响了人们生活方式的电商平台就是他的卓越网了。

风口与大势、坚守与思变,雷军的故事显然不仅是创业者的反思,对于二级市场投资以及基金投资者同样受用。

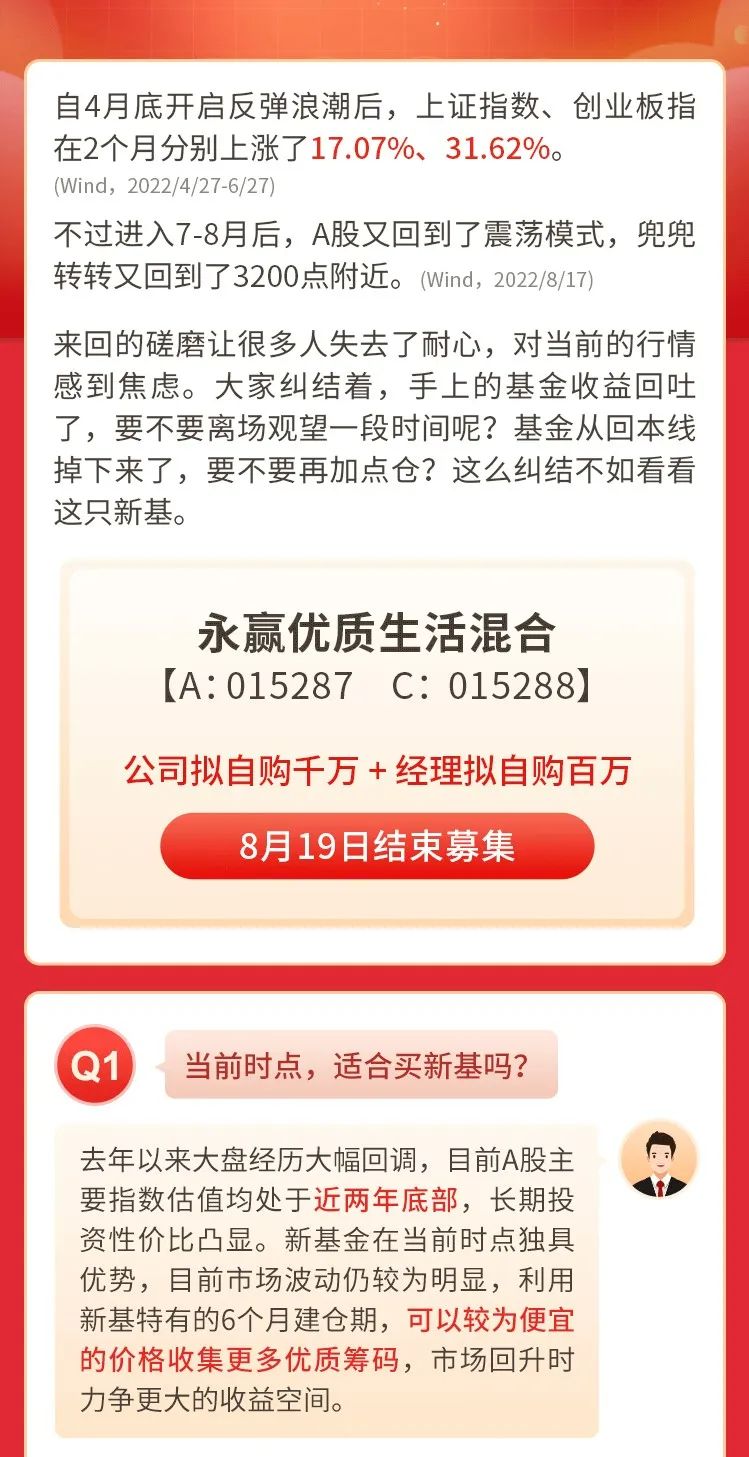

A股市场风格切换频繁且波动巨大,特别是近年来常常见到风格的两极分化。基金经理们,有人注重趋势与时势,有人坚守于自己的风格。没踏准风口上的行业,收益可能惨淡。不过持有那些“不在风口上”的基金的基民,难免有些抱怨“为什么他们不调仓呢?”

不是不想,是不行

如果每次都能踩准风口,买到涨幅最大的行业,那当然是极好的。但实际上,没有人能做到什么好买什么。

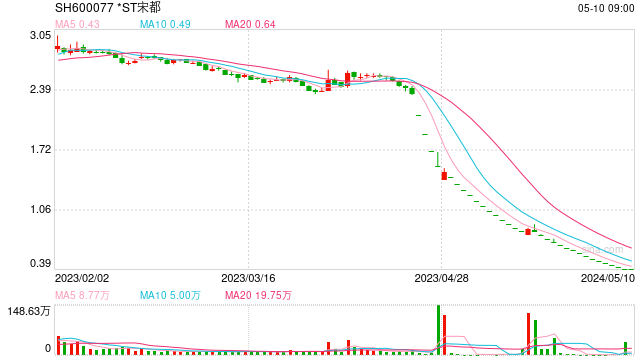

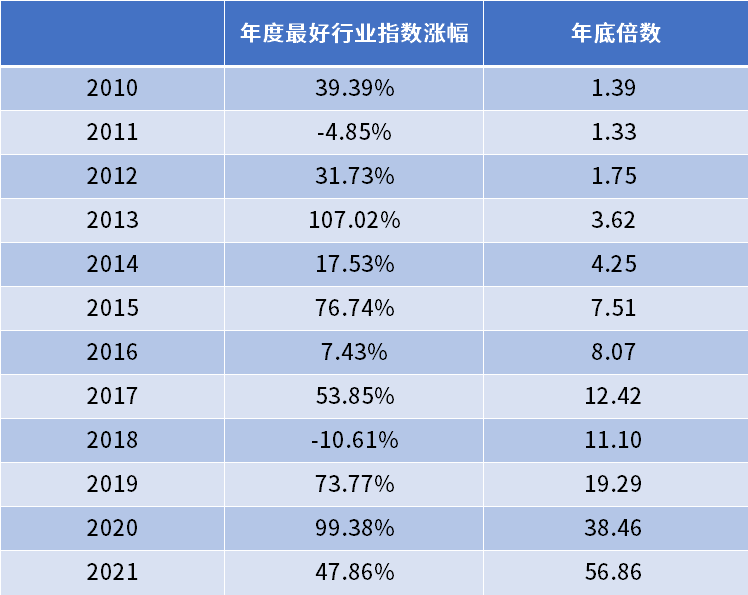

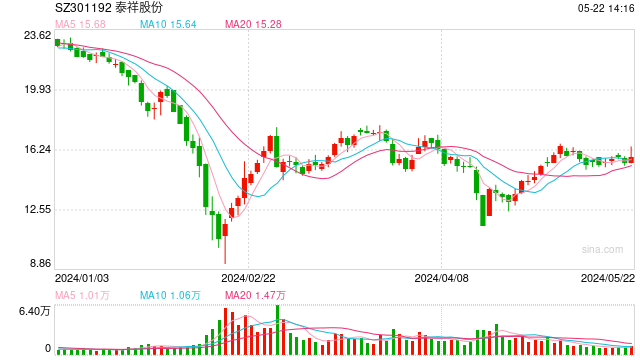

在近日景顺长城“和你在一起·认识你的基金经理”直播中,好买财富旗下新方程投资公司投资总监曾令华探讨了这一问题。他认为,从基金的业绩看,景气度投资也不是这一两年的事情,如果每一轮行情都能做对,那么十年年化应该会非常高。举个例子,假设我们买股票非常厉害,从2010到2021年底,如果每年都能选到申万28个行业指数里的第1名,回报有50倍以上(数据来源:Wind,统计申万一级行业指数涨幅,不考虑其他因素)。但事实上,我们看到运作时间超过10年的公募基金中,年化收益最高只有23.05%,仅有9只超过20%。(数据来源:银河证券,截至2022.08.12)

每年买入涨幅最高行业的收益情况

数据来源:Wind,申万一级行业指数,初始倍数为1,2010-2021

数据来源:Wind,申万一级行业指数,初始倍数为1,2010-2021正如我们难以预测明天市场的涨跌,预判市场风格也是一件很困难的事情。华宝证券认为,市场风格轮动受到板块估值差距、宏观经济基本面、货币流动性、市场风险偏好、投资者结构、事件政策等多种因素的驱动,且在不同时段的行情背景下影响因素的作用会有所变化。因此风格轮动虽然收益可观,但是风格预判对基金经理是一个高难度的能力考验。

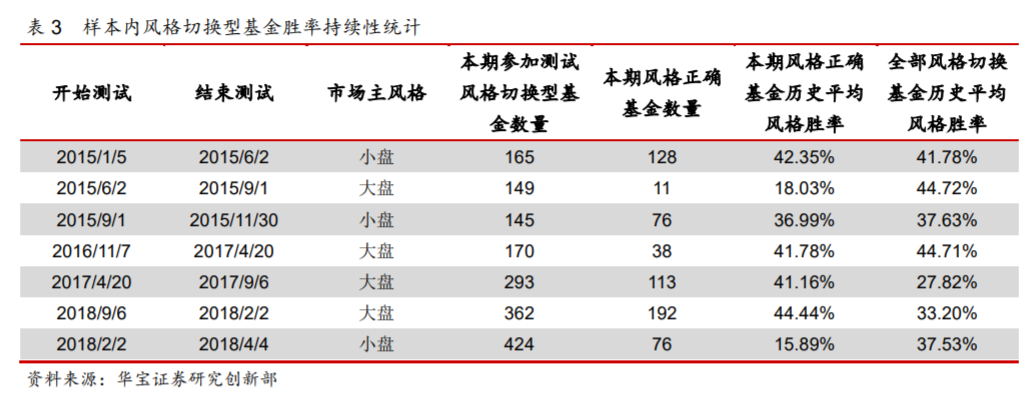

针对基金经理的风格切换能力,华宝证券曾进行了专项研究,该研究筛选出一批风格切换型基金,并对其选择正确的持续性进行统计,结果发现并没有良好的持续性。也就是说,大部分基金经理无法保持高胜率的主动风格选择。

来源:华宝财富魔方,《高难度能力圈—基金经理风格切换能力研究——FOF微观筛选系列(五)》

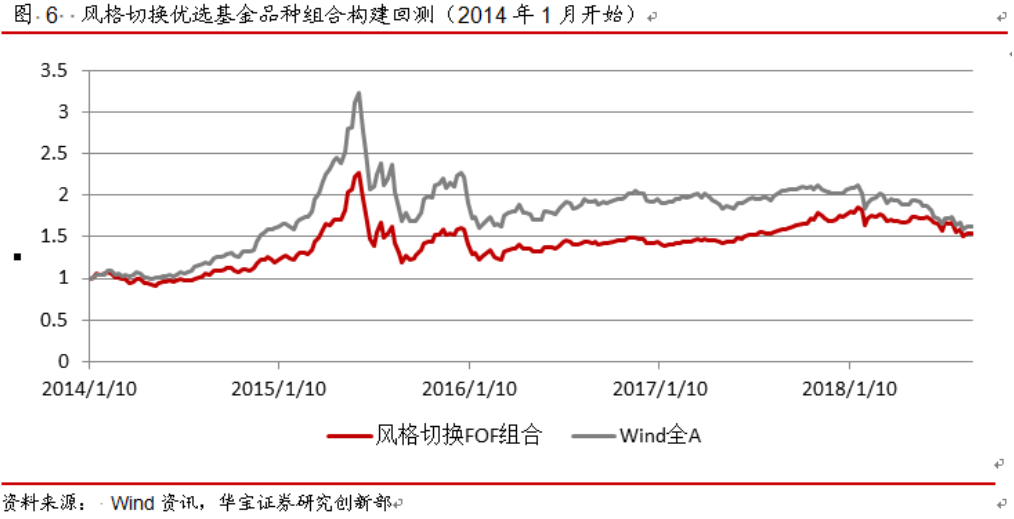

来源:华宝财富魔方,《高难度能力圈—基金经理风格切换能力研究——FOF微观筛选系列(五)》同时,该份报告还筛选出一批风格切换能力较强的基金经理所管理的产品构建FOF组合进行回测,发现相比Wind全A指数,组合也并没有显示出业绩优势。

来源:华宝财富魔方,《高难度能力圈—基金经理风格切换能力研究——FOF微观筛选系列(五)》

注:组合持有基金数量为10只,调仓频率为季度,回测时间段为2014.1-2018.9,囊括牛熊震荡以及大小盘的风格轮换行情

“理想很美好,现实很骨感”。为什么通过把握市场风格轮动获得超额收益的效果并不好?其实,2016-2018年的价值,2019-2020年的成长,2021年的价值,这一“风格轮换”是我们通过“后视镜”所总结出来的。但是,当我们意识到某种风格形成的时候已是“后知后觉”,如果基金经理为适应市场风格而改变自己的投资逻辑,频繁调仓,则很有可能盲目追涨,最终结果是“竹篮打水一场空”。

不调仓,也是“躺平”?

很多投资者会质疑,如果业绩不佳就说是“市场风格不匹配”,拿着大家都知道的“好公司”不调仓,似乎也是一种“躺平”。曾令华认为,这个问题需要拆开来看。

首先,基金经理都有自己的能力圈,一个负责的基金经理应当在能力圈范围内去为投资者赚钱。从这个角度来看,不懂的行业不去投,不适合自己审美观的企业不去投,是“专业”应当的表现。从某种程度上来说,真正做到“不懂不买,不合自己的原则不买”,其实是非常难的。自己懂不懂,自己的原则只有自己知道,在别人都不知道的时候,没有监督的时候,能坚持做到这就很难。相较于不懂就去追风口,对基民来说,“不懂不买”反而可能更负责任的。

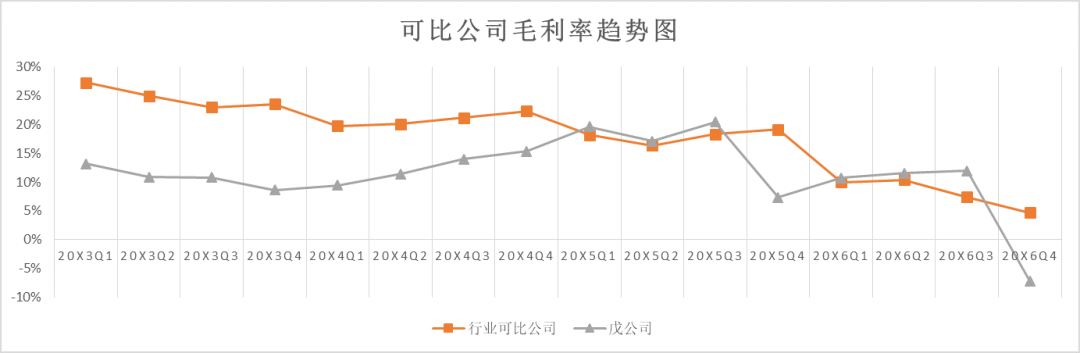

进一步说,“好公司”其实是很难衡量的,挖掘并拿住他们正是体现基金经理能力的地方。曾令华认为,公司和人一样,每天都在发生一些变化,一两个月可能没有感觉,一年之后可能就是天上、地下。这需要基金经理去跟踪,研究、梳理竞争对手、上下游等情况。所以判断一个好公司也是挺难的,因为面对的是未来。其次,好公司和好价格也是一对矛盾,都知道好了估值就高,买入不一定有收益。往往获得收益的时候,就是对公司超越共识的判断。这才有持有的价值。

此外,“研究清楚了不买和不研究不买还是不一样的”。曾令华认为,回顾证券市场发展,每一年几乎都有大的主题,几年一换。像上一波2012-2015也是互联网+,TMT之些。基金经理研究是好事,只有研究了才能知道是不是能买,符不符合自己的审美。不研究就否定的,可能是施行“懒政”的基金经理。

“实际上,还没有见过持股从来不变的基金经理。对基民来说,对于持股不动的基金更容易判断好不好,比如一个基金持有个股都几年了,这些个股仍然没有业绩,只是概念,大概率这样的基金还是不买为好。”曾令华说。

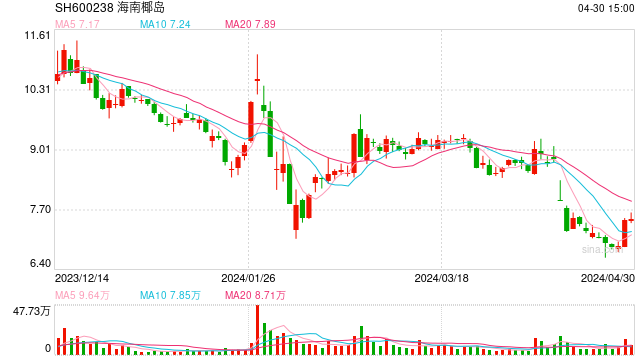

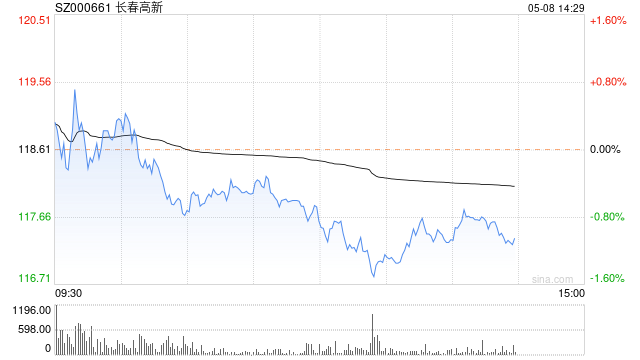

涨最多的,是旧能源

面对短期极致分化的行业和基金业绩,投资者想要心平气和地看待自己选的基金和基金经理,是不容易的。基民们想要追捧那些热门赛道,还有一个重要原因是,害怕那些冷门的、看起来老气沉沉的行业被抛弃,从而掉队。

但事实上,曾令华认为,拉长时间,传统行业不一定比景气行业差。举例来说,新能源近年来尽风头,但殊不知,近两年涨幅最大的板块是煤炭,是旧能源。2021年至今,煤炭行业指数上涨79.62%涨幅第一,其次才是电力设备板块(包含部分新能源热门股)。

近两年涨幅最大的行业指数排名

(数据来源:Wind,截至2022.08.17,申万一级行业指数)

(数据来源:Wind,截至2022.08.17,申万一级行业指数)曾令华认为,市场往往表现出这样的特点,景气行业人人追捧,估值就贵,未来要求更高的增速补偿,不景气行业关注度少,只要表现不那么差就有不错的表现。市场也有某种均衡效应,很难有一个简单的方式去赚到钱。

“面对市场,投资者常常会焦虑。焦虑的一个重要原因是怕错过,怕过了这村,没了这店。但事实上,市场总是有机会。”曾令华说。

追风等风,殊途同归?

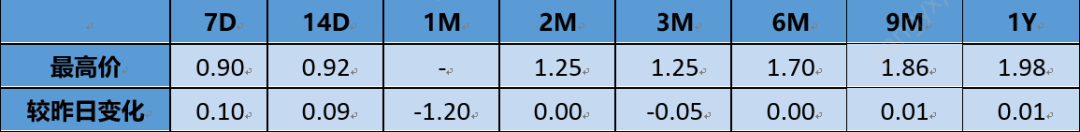

短期踏上风口的业绩表现足以让人艳羡。但一个让人有些失落的事实是,无论追风还是等风,他们的长期收益天花板是差不太多的。如前文所述,运作时间超过10年的公募基金中,近10年化收益最高只有23.05%,仅有9只超过20%。(数据来源:银河证券,截至2022.08.12)

那么,对于基金经理来说,为什么要保持风格的稳定?

曾令华认为,对于基金经理来说,风格稳定才能进化。以最典型的价值和成长风格为例,可以发现无论是在价值风格还是在成长风格里都有很牛的基金经理,而且收益最终相差不大。如果从短期业绩,近三年这种来看,可能大部分是新能源为主的行业基金,如果再过10年,20年后,业绩最牛的一批基金风格应该很分散。“别看有的基金短期收益惊人,甚至翻倍,但未来总有各种因素让它的收益向下回归的。”

另外,从基金收益最终的来源来看,关键还是对个股研究的深度,超出市场一致预期的认知是收入的主要来源。研究越聚焦,越能深入。从这个角度来说,基金经理选择把大量时间放在深入研究个股而不是市场风格预测上,正是反复权衡后的明智选择。

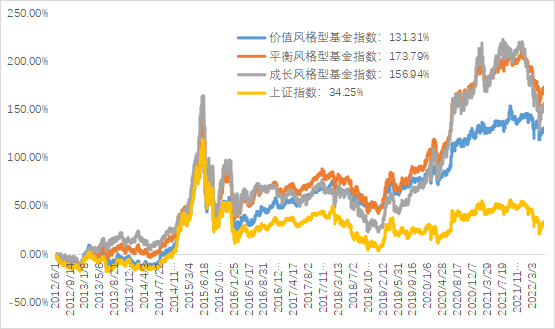

事实上,回溯历史数据,无论选择什么样的风格,保持稳定的基金投资风格均有利于基金的长期业绩。如下图所示,截至2022.5.31,价值、平衡、成长风格基金指数过去十年的涨幅分别为131.31%、173.79%、156.94%,都大幅跑赢上证指数同期表现。

数据来源:Wind,2012.6.1-2022.5.31

数据来源:Wind,2012.6.1-2022.5.31总的来说,风格稳定意味着基金经理知道自己在赚什么样的钱——是赚交易的钱,还是企业自身成长的钱?因此,面对市场风格切换,基金经理不会轻易“调仓”跟随市场风格变化,而是坚持自己的风格, 通过深度研究找到的长期具备较强增长确定性的优秀公司,即使面临阶段性回调或者表现低迷,但基于对公司中长期发展的深度认知,基金经理们仍会重仓长期持有。

心中有“锚”,就不慌

虽然有大量研究说明保持风格稳定有利于基金经理获取更好的长期收益,但是对于基金投资者来说,短期的亏损阵痛以及随之而来的持有难度,仍是实实在在的困扰。

对此,曾令华给出了几点具体建议。

心理层面,要想明白投资基金的合理回报是多少,如何才能达到这一目标。包括像巴菲特,像A股最牛的基金,时间超过十年的年化回报也不过20%出头,我觉得这可能也是投基金的上限(数据来源:银河证券,截至2022.08.12,运作时间超过10年的公募基金中,近十年年化收益最高为23.05%)。明确了这一点后,就有了后续操作上的良好心态前提,避免因为不切实际的收益预期而出现非理性的操作。

操作层面不要追高,避免只求保本。首先,追高是“基金赚钱基民不赚钱”的主要原因。去看过往的业绩彪悍的基金,往往在基绩最好的时候认购最多,接下来业绩就平庸了。此外买冠军基金、买主题基金也容易买在高点,普通人应当避免。其次,保本效应。基金买进亏损了,到了1元赎回再说,下跌时持有负能量积累太多。这可能是“基金赚钱,基民不赚钱“的另一个主要的原因。

配置方面,对于绝大多数人来说,在风格的配置上可能均衡是更适合的。持有基金最怕是既没阿尔法又没贝塔的时候,如果配置在一个风格上,容易在最坏时赎回,犯这个错误。而均衡一点的话,可能就不会那么极端,处理时也不会那么剧烈。给自己的调整空间就大些。

![[预告]公募REITs发展趋势与机构投资者的策略选择——2022年第4期先行示范区金融大讲堂将于8月19日举行](https://n.sinaimg.cn/sinakd20220818s/87/w1080h607/20220818/4b20-d34f820b6984c63b2ea41db4e25dbca0.jpg)