热点栏目

热点栏目

作者"谭卓曌 秘丛丛

来源|深蓝观

导语:创新药的商业化竞争,绕不开“烧钱”这一动作。而百济,因其融资的基因又是最饱受质疑的那一个。

在更习惯传统医药产业的逻辑,或是更保守的人看来,“百济是一个运气好的公司,但不是一个好公司”。

它的好运气,来自在资本市场的好时代三地上市,融到了募资近数百亿的钱——成立仅10年的它,和在中国市场苦耕半个世纪、一瓶瓶卖药的恒瑞市值不相上下。

更让一些人气不过的是百济神州(SH:688235)近年的财报,它总是显示亏损、亏损、亏损,但还是不断上市、上市、融钱。

把它当作Biotech公司的人,一直对它有足够的耐心:创新药九死一生,就是一个烧钱和高估值的游戏。

但随着时间的流逝和市场的变化,更多的人,开始把百济由Biotech看作一个biopharma,开始盯着财报上销售额那一栏的数字,2018年“-47亿元”;2019年“-69亿元”,2021年这个数字变成“-113亿元”,越来越多的人开始紧盯,“-”何时收窄甚至消失。

对于把百济当biopharma的人,看到2021年的财报,几乎给百济的未来判了死刑——认为它销售变现的速度,跑不过烧钱的速度。因市值太高,无人接盘,它会死在盈利的窗口期。

唱衰的人细细地算了一笔账:16个商业化的产品,现在只有8个产品有销售额,其中3个是自主研发。

这意味着什么?一半的产品需要烧钱研发,后续上市依旧需要时间、销售成本,而已经销售的8个产品变现的速度,看似不容客观。

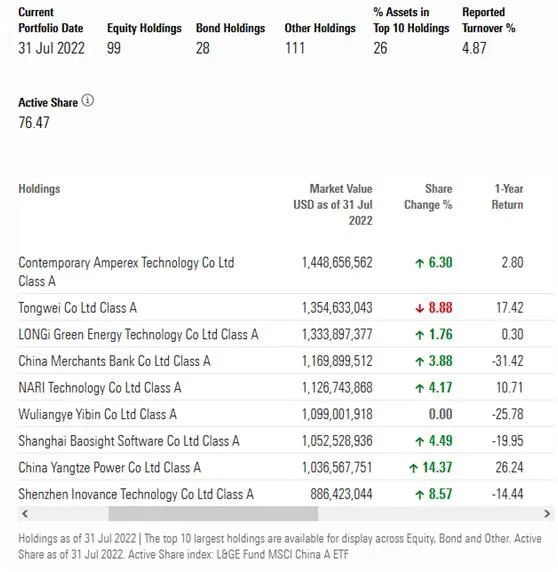

包括8个产品的销售额,技术授权和研发服务,2021年百济的营业收入为75.8亿元,同比增长的257%。

其中一半是和诺华合作的34.99亿元(PD-1海外权益的首付款和Tigit首付款)——卖8个药的钱只有不到6亿美元。

而这8个药品、6大品种在全球2021年的销售超过600~700亿美元,百济的份额占其中只有0.5~0.8%。

一位投资人感叹:“这么一个市场份额,整个后续还怎么玩?”

而百济和诺华关于百济的PD-1以及“砸了十几亿的Tigit”的天价License out交易,在上述人士看来,是“一个非常大的坑”。

它的存在,最大的好处,是让百济2021年的报表好看一点。否则,它的亏损会从97亿变成130亿。

而且,总交易额28亿美金,看起来很美,但在诺华关于Tigit首付的3亿美金中,前期的研发花费应该在1.5~2亿美元,后续完成两个三期,仅首付是不够的。而剩下的钱,是要销售落地后才实现。

比起纯唱衰者的悲观,乐观者认为这种看法太残忍。

比起动辄百年历史的大药厂,十岁的百济只是刚起步,从零开始和在全球有成熟渠道的大厂们去竞争,总不能一开始就要求直接吃掉别人二三十的份额。

而在乐观者们看来,百济现在占有的0.5%-0.8%的份额,不是一成不变的。

百济PD-1的适应症和联合用药在拓展,其中甚至包括和K药的头对头实验, 如果这些临床一一落地,PD-1在全球范围内市占率会有所提升。

BTK已经取得了和伊布替尼(卖得最好的BTK)头对头试验数据优效,意味着在慢性淋巴细胞白血病(R/RCLL)适应症上有着绝对的优势。

虽然现在只获批了华氏巨球蛋白血症,随着后续适应症的获批,也会扩大市场份额。

在正反方撕扯不清的时候,百济神州在8月4日披露了2022年上半年财报。

数据显示,今年上半年的产品收入为36.76亿,已接近去年全年水平,去年同期产品收入为15.83亿元。也就是说,产品收入翻了超过一倍。

PD-1业绩反超信达、BTK增长势头喜人,以及海外营收增速翻倍——这些财报中的亮点,无疑给乐观者一方加了一个砝码。

后来居上的PD-1

当替雷利珠单抗在国内上市时,百济神州在PD-1大混战里是被动的。

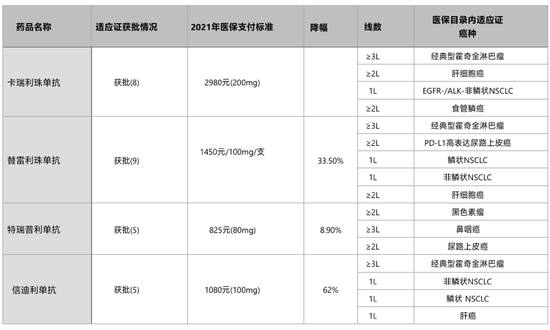

虽然和君实生物的特瑞普利单抗、信达生物的信迪利单抗、恒瑞的卡瑞利珠单抗并列为国产PD-1“四小龙”,但百济神州的PD-1“资历最浅”。在获批上,它晚了信达和君实一年,晚了恒瑞半年。

在创新药跑马圈地的时代,晚一天上市便意味着要被别人先啃掉一些市场份额。

而抢占市场先机的企业们,往往节奏点踩得非常准,拥有一个稳健的开局——君实生物(SH:688180)上市国内首款PD-1,这在2019年,给它带来了真金白银的7.74亿元的收入;信达的PD-1在这一年狠降63.73%,成为独家进入医保的国产PD-1。

2020年,以价放量优势明显,医院端的销量从原来2.96亿元上升到19.13亿元;老大哥恒瑞自不必说,有着成熟的肿瘤药销售渠道,在研发上也不含糊。

独独百济神州的PD-1在过去两年里,乏善可陈。

后来,恒瑞(SH:600276)的卡瑞利珠单抗以一年约为48亿的销售额一骑红尘,夺得2020年的“单抗之王”,这一年信达生物PD-1的销售额是22亿,君实生物是14亿,百济神州是11亿。

一年之后,恒瑞仍旧以41.41亿的业绩夺冠,信达超30亿的收入稳居第二。百济神州以16.21亿的收入,位列第三。

暗波涌动之下,PD-1的销售排位在今年上半年又一次发生洗牌。替雷利珠单抗在国内销售额为12.51亿元,而信迪利单抗销售额仅有10.71亿元。百济终于从垫底的位置,爬到了第二把交椅。

不过,创新药的商业化竞争,绕不开“烧钱”这一动作。而百济,因其融资的基因又是最饱受质疑的那一个。

对于百济的商业化,一位外企销售人员肯定了其在临床数据、推广模式、产品疗效上的优势,也毫不客气指出了百济的“财大气粗、不计成本,不在意投入产出比”。

恒瑞这样较为成熟的药企之外,对比2021年三家的销售费用:君实生物7.35亿元,商业化团队846名,人均开支86.8万元。

信达生物25.4亿元,商业化团队2768名,人均开支91.8万元。百济神州的销售费用为44.52亿元,商业化团队3100名,人均开支是143.61万元。

烧钱从来不是一个贬义词,但市场习惯性地把它与“暴发户”对等。也有看好百济的人认为,有钱,并且能把钱花在点子上,是百济在群雄环伺之下,能脱颖而出的关键。钱是实力的一种,而非弱点。

抢占适应证,优势稍纵即逝

新适应症的获批,向来是PD-1市场规模扩大的内在动力。

在塔坚研究的一份报告里,研究者给出了这样一个公式:PD-1市场规模=各适应证年发病人数*渗透率*价格。

在PD-1领域,很多药企的策略是从比较容易啃的小适应证切入,迅速上市之后,再转向大适应证。这样可以避开与大品种的正面交锋,快速上市。但适用人群比较小众,注定销量低。

选择非鳞非小细胞肺癌、胃癌(her2阴性)、肝癌、鳞状非小细胞肺癌等大适应证,玩家一多,免不了打上一场价格战。

但仍旧有诸多玩家愿意加入,大品种毕竟能卖出大价钱,而业内素来有“得大适应证者得天下”的论断。

在很长一段时间里,恒瑞卡瑞利珠单抗都是获批适应证最多的国产PD-1,也是卖得最好的一款国产PD-1。其适应证广泛,且主要涵盖大适应证。

深蓝观制图

但在6月10日,百济神州发布公告称,替雷利珠单抗在中国获得的第九项新适应证批准。这意味着替雷利珠单抗已经反超恒瑞的卡瑞利珠单抗(8项),成为获批适应证最多的国产PD-1单抗。

一位行业人士认为,百济的两大优势,一是从资本的角度,更具有全球商业的发展眼光,因为可以提前参与到全球化的布局,其它药企要做到这么多的全球多中心临床,成本是很大一个问题;

另一个则是在百济临床团队不断加码之下,适应证可以及时跟上。“从现有适应证的角度,目前国内肺癌的发病率首屈一指,信达和百济和恒瑞的pd1都已经拥有肺癌一线适应证。”

但在PD-1内卷之下,适应证的优势也是稍纵即逝。上述人士认为,“要想实现长期的占据主要市场份额,确保能够进入医保目录,在加快大适应证研发进度的同时,需要不断拓展联合用药研发进度。”

合规下,科研的新玩法

医院反腐和医药合规之下,老一套简单粗暴的带金销售不再那么灵验。反倒让在临床研究方面投入从不吝啬的百济,在商业化推广环节有了一些独特的优势。

一位行业人士透露,某一些肿瘤医院带头人,每隔一段时间会开一次会议,向药企要一波资源。

每一家药企的玩法都不一样,有一些药企纯粹是砸钱;大一点的药企可能会投实验室;百济的风格是投临床试验。

2021年6月,国务院发布《关于推动公立医院高质量发展的意见》,要求打造国家级和省级高水平医院。

其中,“开展前沿医学科技创新研究和成果转化”是重要内容,目的是要带动全国医疗水平“迈上新的大台阶”。

扩规模、争创收这一条巨无霸医院的老路,即将受到考验。相反,科研产出、成果转化的高质量发展,被提上了议程。

这对于愿意在临床研究上投入的药企来说,是一个机遇。而百济恰好赶上了这一波“科研潮”。

“大三甲医生都非常想做科研,他们动机很朴实,国家给了医院科研转型的这样一个契机,我就想抓住、配合。”一位药企研发人员提及,一期、二期临床试验,是国家考核科研型医院的重要指标。而原来的评估标准是国家课题。

公立医院也会分成两个梯队,地市级医院希望借助临床科研,实现弯道超车。而省级大三甲同样有被追赶的压力,它会感觉这些新兴地市医院发展速度快、盘子轻。

一些医院的改选换届,很大程度动摇了老药企的人脉。原先这一批老主任,对于临床试验并不怎么太感兴趣。

但中青年医生有想做事情的冲劲。而潜移默化之下,医生会对药企产品有更多了解。带金销售的那一套,自然不会成为笼络人心的唯一筹码。

当政府的要求摆在了明面上——医院要去做注册临床实验,最好是国际多中心实验,得做一期试验,不能做生物等效性。

百济的优势自然显露,它的一期临床基本上是全球首创或是同类最佳,含金量非常高。

一位知情人提及,百济有众多管线需要开三期临床,对临床试验的质量要求向来苛刻。

因为要走国际化,百济的试验从设计之初就是面向FDA EMA全球申报,很多医院也正是看到了百济这样的优势,才会积极谋求战略合作。

无论是从团队规模还是综合水平来看,百济现在拥有国际化临床运营团队,是完全脱离CRO束缚。

但这一套游戏规则,对百济的商业以及研发团队是一个考验。上述人士透露,百济的医药代表经常会有飞行考试。

需要这些代表们跟医生介绍实验设计的优点、缺点。并且,如何在商业化导向的临床和本身要做的新药项目里去做平衡,对于公司的运营能力也是一个考验。

另外,在PD-1降价内卷之下,销售仍旧会直面业绩压力。百济的新玩法,仍旧需要在资本市场上,转换为投入产出比。

国际化,硬币的两面

在百济神州最新发布的财报中,百济BTK(百悦泽)在美销售额更是同比增长500%,让不少人眼前一亮。

这主要得益于美国处方数量的持续增长,另外临床医生在获批适应症中的使用增多,像套细胞淋巴瘤、华氏巨球蛋白血症和边缘区淋巴瘤。

“这次财报最大的亮点是BTK在美国市场的大卖,它自建国外销售渠道而不是license out,把销售交给跨国药企。”一位业内人士分析,国内能做到这样的药企很少。

“至少在血液瘤这个领域,它算是打通了美国的商业化渠道。”目前该药物在全球有40多项药政申报正在审评中,其商业化已经覆盖50个国家和地区。

百悦泽在美国市场大卖,但替雷利珠单抗迟迟没有迈进美国市场的门槛。

早在去年9月,百济神州就向FDA递交了PD-1抗体二线治疗食管鳞状细胞癌(ESCC)的上市申请,PDUFA日期(即FDA对新药申请的目标批准日期)为2022年7月12日。

百济神州自成立之初,给自己的定位就是国际药企,“在全球两个最大的医药市场——中国和美国建立商业化平台,以及具备世界先进水平的高质量生产能力。”

虽然自带国际化的光环,但出海这条路却并没有一帆风顺。

7月14日,百济神州发布公告表示,因疫情相关旅行限制等因素,FDA无法如期在中国完成所需的现场核查工作,因此将延长百泽安新药上市许可申请的目标审评完成时间。

今年的审评结果还难测,百济神州也已经在谋划2023年的出海。

公开资料显示,它将继续为合作伙伴诺华制药计划于2023年提交的百泽安新适应症上市申请提供支持,包括在美国递交针对一线治疗肿瘤表达PD-L1多个适应症的上市申请。

在最新的财务报表中,还有一个令人无法忽视的增长数据——研发费用支出和销售、一般和行政费用(SG&A)支出,2022年上半年同比增长分别为13.49%与51.06%。

百济神州素有“医药研发一哥”的称号,就是来自其高额研发费用的屡创新高。

2021年,百济神州在研发方面的总投入超90亿元,今年上半年研发费用已经达到51.83亿元(7.68亿美元),按照这个趋势今年一年的研发费用可能超百亿元。

其很多管线已经进入后期临床,正是烧钱最厉害的时候,研发费用高企已经见怪不怪,但这次SG&A费用同比增长一半达到42.25亿元(6.26亿美元),大有追赶研发费用的趋势。

而实际上,这一费用的支出已经超过营业收入(6.48亿美元)。有业内人士表示,销售费用增长起来以后,其后面新开的管线费用压力不会小。

炒股开户享福利,入金抽188元红包,100%中奖!