1

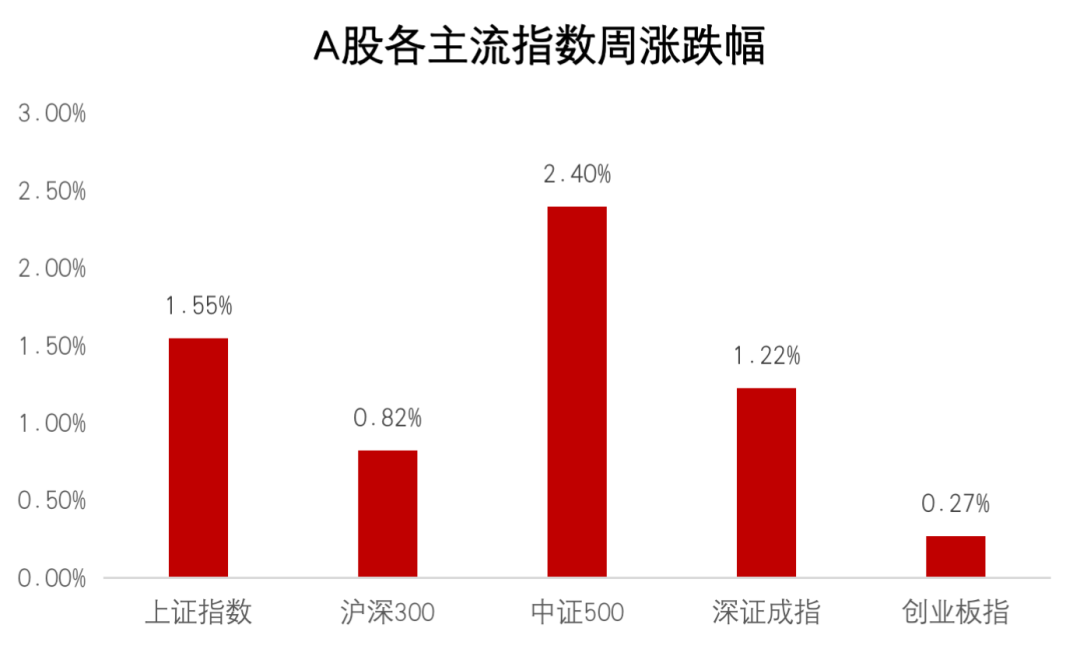

权益策略观点

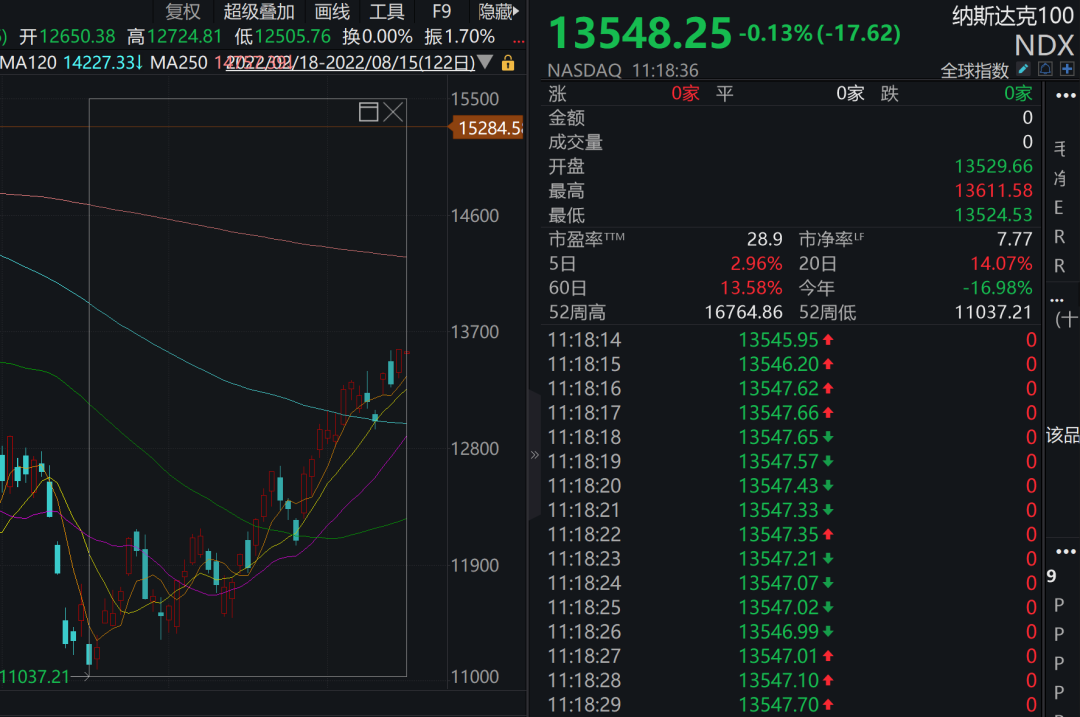

指数维持震荡走势,

市场仍以结构性机会为主

”

从基本面来看,7月pmi指向7月经济在积压需求上的集中释放告一段落,疫情反复,停贷风波冲击下有所回落。另外7月社融信贷超预期回落也反映了实体经济活力的疲弱,往后看,8、9月经济可能较7月有弱修复,但目前看显著好于前期的可能性有限。

政策面上,国内高层会议基调虽仍立足于稳增长,但对增长目标淡化处理,增量政策工具较少,整体亮点有限。货币政策执行报告强调兼顾“三重平衡”,对通胀的关注明显上升,显示货币政策仍将维持宽松,但增量空间有限,未来四季度宽松的资金面或将缓慢收敛。

总体而言,二十大前无论在经济面还是政策面可能都相对平淡。海外方面,仍然维持紧缩和衰退交易拉锯的格局,对国内市场偏不利。综合来看,我们判断短期指数偏震荡,仍以行业层面围绕高景气挖掘结构性机会为主。

国内方面,二季度GDP实现0.4%正增长,不及市场预期。另外7月社融信贷超预期回落也反映了实体经济活力的疲弱。政策面上,政治局会议虽然仍立足于稳增长基调,但整体亮点有限。货币政策执行报告强调兼顾“三重平衡”(兼顾短期和长期、经济增长和物价稳定、内部均衡和外部均衡),对通胀的关注明显上升。显示货币政策仍将维持宽松,但增量空间有限,未来季度宽松的资金面或将缓慢收敛。总体来看,二十大前国内无论是经济面还是政策面可能都相对平淡。

海外方面,美国7月CPI虽有回落但结构依然不佳。往后看,海外市场的动荡和宏观不确定性会延续。俄乌冲突、疫情和紧缩这三大因素,仍会对后续行情演绎构成制约,不确定性并未消除。下半年新增风险点,主要包括欧洲地区进入采暖季后,能源危机下的经济衰退风险和边缘国家债务风险,新兴市场国家在美元加息周期持续推进的过程中债务风险。加之全球主要经济体衰退风险增加,地缘政治事件集中等,海外市场的动荡和宏观不确定性仍然比较大。

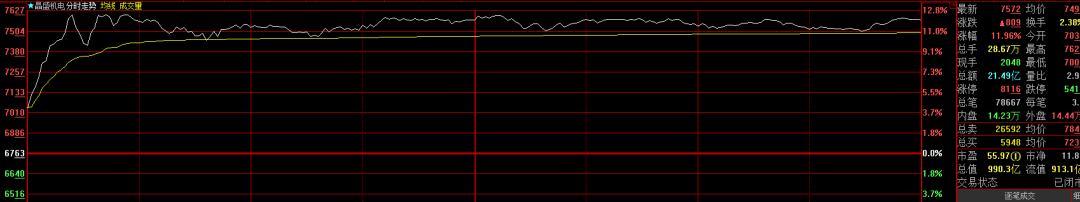

行业配置上,经济面及政策面可能均相对平淡,同时流动性维持宽松背景下,市场或聚焦于高景气和确定性,成长赛道依然相对占优,但在拥挤度处于高位,资金面宽松或缓慢收敛背景下也建议更多关注估值性价比,关注光伏、新能源车、军工等领域。

基金速递

中银行业优选

A类163807 C类012631

均衡布局高成长,明星奖+五星基

(明星奖由证券时报于2022.07评选,评级数据来源于海通证券,截至06.30)

2

债券策略观点

金融数据欠佳,

经济复苏预期走弱

”

上周10年国债冲击2.7%未果后先上后下、小幅波动,本周迎来经济数据验证期和MLF续作,将是兑现市场情绪和预期比较关键的时间节点。

其一,8月金融数据走弱幅度超预期,后续或将迎来经济数据和MLF续作等关键影响事件;

其二,关注市场在较弱的经济短期前景预期下,新的经济数据能否成为新的推动力量;

其三,目前市场隔夜回购规模和杠杆水平均处于较高位置,且已持续处于上升趋势数周。总的来说,支撑市场情绪的因素迎来关键的数据验证期, 10年国债可能在2.7%以上震荡,需要关注市场情绪的边际变化。

支撑因素:

资金利率处于低位,支撑市场高杠杆操作。

7月以来资金利率继续处于极低水平,上周市场 传闻MLF将缩量续作,随后市场短端利率大幅上行。

关注市场疫情避险情绪是否发酵,疫情对经济的扰动仍在持续。

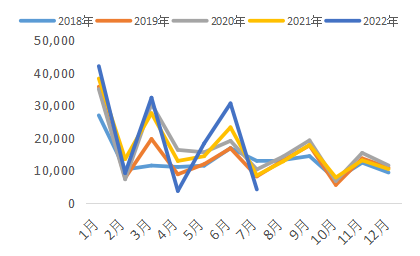

金融数据量和结构双双不及预期。7月金融数据量和结构均差于市场预期,且社融增速年内拐点或已出现。

制约因素:

经济数据方面,7月出口数据明显超预期,去年数据低点、基数效应容易显著,受疫情和金融数据影响、市场情绪预冷,若数据不存在预期差、可能冲击市场对经济复苏偏弱的预期。

基金速递

中银招利

A类007752 C类007753

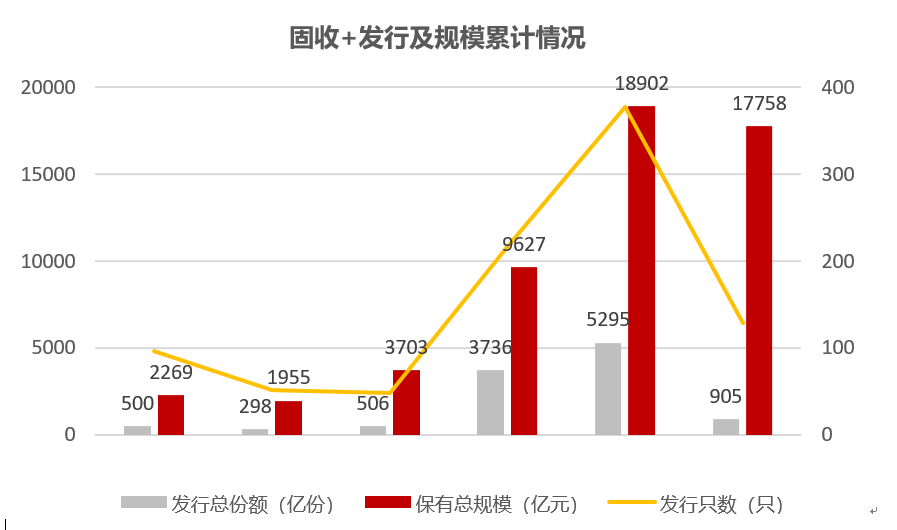

强将掌舵精品基,抗跌能打固收+

3

黄金策略观点

耐心以待逢低买入机会

”

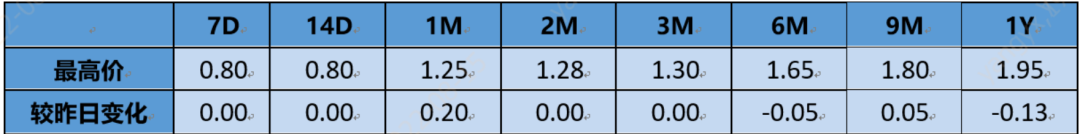

上周公布的两项关键物价数据一定程度上印证了美国通胀已经触顶的预期。美国7月CPI同比增长8.5%,环比涨幅跌至0%;7月PPI同比增长9.8%,环比下降0.5%,为2020年4月以来首次录得负值。受到通胀远低于预期的鼓舞,金融市场的风险偏好出现大幅改善。从利率市场的定价来看,美联储9月会议上加息50个基点的几率已高于加息75个基点。在加息预期回落的推动下,金价自周初的1770美元一路回升至1800美元整数关上方,并连续第四周录得上涨。

与市场对通胀回落的乐观相比,美联储官员上周的一系列发言仍然相对强硬。多位官员接续发声,美联储对于加息的态度并未拟合市场定价趋势出现松动。

上周金融市场的表现进一步说明,投资者对美联储政策立场的预期,正是当下市场最为重要的定价因素,这也导致通胀的边际变化与金价呈现一定负相关性。从7月通胀数据的结构来看,通胀的主要下行力量来自以油价为核心的价格下跌,房租等结构性因素方面的涨价压力并未见到缓和迹象。因此还不能将眼下通胀的触顶迹象,与通胀水平的快速回落简单画上等号。

考虑到结构性因素的滞后效应,未来美国通胀大概率还会维持一个阶段的高位运行,并大幅高于美联储的合意水平。这也是美联储在未来几次会议中可能延续鹰派加息的最大理由。从走势上看,金价在周度五连跌之后又录得四连涨,正是市场情绪跟随加息预期大幅摇摆的一种欣快症表征。此种情况下,投资者需要保持冷静,耐心等待金价逢低买点的出现。

基金速递

中银上海金ETF链接基金

A类009477 C类009478

全球多地高通胀,投资需要含金量

数据来源:wind,截至2022.08.12。

风险提示:文中观点不构成中银基金的投资建议或任何其他忠告,并可能随情况的变化而发生改变。基金有风险,投资需谨慎。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。在市场波动等因素的影响下,基金投资存在本金损失的风险,并在少数极端情形下存在损失全部本金的风险。上海金ETF的风险收益特征与国内黄金现货价格的风险收益特征相似,不同于股票型基金、混合型基金、债券型基金和货币市场基金。投资该基金可能遇到的风险主要包括:参与黄金租赁风险、参与 Au(T+D)合约风险、黄金价格波动风险、基金跟踪偏离风险、基金份额二级市场折溢价风险、参考 IOPV 决策和 IOPV计算错误的风险、业绩比较基准变更的风险、申购赎回风险、退市风险、流动性风险、不同申购赎回模式下交易和结算规则存在差异的风险、基金份额交易规则调整的相关风险和其他风险。投资者投资该基金前,需充分了解本基金的产品特性及投资风险,并承担基金投资可能出现的亏损。请投资者在进行投资决策前,仔细阅读基金合同,招募说明书、基金产品资料概要等法律文件,了解基金的具体情况,根据自身投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者的风险承受能力相匹配,并按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。中银上海金ETF联接属于R4风险等级产品,适合经客户风险承受等级测评后结果为C4型及以上的投资者。在代销机构认申购时,应以代销机构的风险评级规则为准。