投资

要点

通胀、信贷均不及预期,利率中短端调整,长端维稳。

一、市场行情回顾

1.资金面

到期方面,本周(8月8日至8月12日)有100亿元逆回购到期。投放方面,央行逆回购投放100亿元,合计净投放为0。下周(8月15日至8月19日)资金面影响因素方面,一级市场利率债发行缴款2579亿;存单到期规模5046亿;逆回购到期100亿元。

全周来看,资金利率略有抬升。DR001、DR007、DR014分别为1.04%、1.35%、1.31%,较上周收盘分别变动2.60bp、5.23bp、1.62bp。具体来说,本周DR007运行在1.28-1.38%的区间,整体仍维持在低位。回购交易方面,本周银行间质押式回购日均量为6.90万亿元,较上周增加0.06万亿元,其中R001日均量为6.24万亿元,较上周增加0.07万亿元,R001成交量占比为90.4%,较上周几乎持平。长期资金方面,本周3个月存单利率上行4bp至1.53%,1年期存单利率上行18bp至2.05%。

图1 货币市场利率 资料来源:Wind

图1 货币市场利率 资料来源:Wind2.债券利率

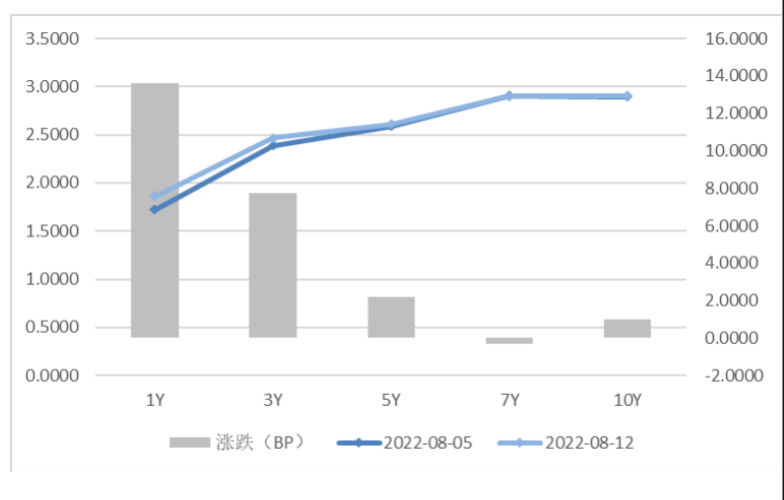

本周长端利率波动较小,调整主要集中在中短端。周一,周末公布的出口数据超市场预期,7月贸易顺差为1.12.6亿美元,但在资金宽松的环境下,整体调整幅度有限,截至收盘,中短券收益率上行2bp左右,10年期国债利率上行0.70bp;周二,无明显消息,资金略有收敛,中短券继续调整,上行2.0-6.0bp,10年期国债利率微弱下行0.15bp;周三,7月通胀数据低于预期,盘中10年期国开活跃券一度下行1.5bp,午后受监控降杠杆担忧影响,各期限债券均走弱,截至收盘,中短券收益率上行2bp左右,10年期国债利率下行0.3bp;周四,资金转为宽松,央行最新货币政策报告中并未提及有关金融杠杆风险,对于杠杆交易监管加码的忧虑有所减弱,市场情绪趋稳,截至收盘,短券上行1bp左右,10年期国债收益率微弱下行0.50bp;周五,7月金融数据发布前,债市震荡偏弱,10年期国债收益率收平。债市全周来看,10年国债活跃券220010收于2.7275,累计下行0.75bp;十年国开活跃券220210收于2.9730,累计下行1.70bp。

图2 国债期限结构变动(中债估值) 资料来源:Wind

图2 国债期限结构变动(中债估值) 资料来源:Wind 图3 国开债期限结构变动(中债估值) 资料来源:Wind

图3 国开债期限结构变动(中债估值) 资料来源:Wind 图4 利率债分位数情况(中债估值)

图4 利率债分位数情况(中债估值)  图5 信用债分位数情况(中债估值)

图5 信用债分位数情况(中债估值) 二、宏观经济观察

● 中国7月进出口总值3.81万亿元人民币,同比增长16.6%。其中,出口2.25万亿元,增长23.9%,预期19.6%,前值22%;进口1.56万亿元,增长7.4%,预期5.7%,前值4.8%;贸易顺差6826.9亿元,扩大90.9%。按美元计价,中国7月进出口总值5646.6亿美元,同比增长11%。其中,出口3329.6亿美元,增长18%,预期16.2%,前值17.9%;进口2317亿美元,增长2.3%,预期4.5%,前值1%;贸易顺差1012.6亿美元,再创新高,同比扩大81.5%。

● 中国7月CPI同比上涨2.7%,预期2.9%,前值2.5%;中国7月PPI同比上涨4.2%,预期4.7%,前值6.1%。统计局称,7月份,受猪肉、鲜菜等食品价格上涨及季节性因素影响,CPI环比由平转涨,同比涨幅略有扩大;受国际国内等多因素影响,工业品价格整体下行,全国PPI环比由平转降,同比涨幅继续回落。

● 央行发布《第二季度中国货币政策执行报告》称,下一阶段将加大稳健货币政策实施力度,发挥好货币政策工具的总量和结构双重功能,主动应对,提振信心,搞好跨周期调节,兼顾短期和长期、经济增长和物价稳定、内部均衡和外部均衡,坚持不搞“大水漫灌”,不超发货币,为实体经济提供更有力、更高质量的支持。

● 7月末M2同比增长12%,增速分别比上月末和上年同期高0.6个和3.7个百分点;7月人民币贷款增加6790亿元,同比少增4042亿元。7月社会融资规模增量为7561亿元,比上年同期少3191亿元;其中,对实体经济发放的人民币贷款增加4088亿元,同比少增4303亿元。7月末社会融资规模存量为334.9万亿元,同比增长10.7%。

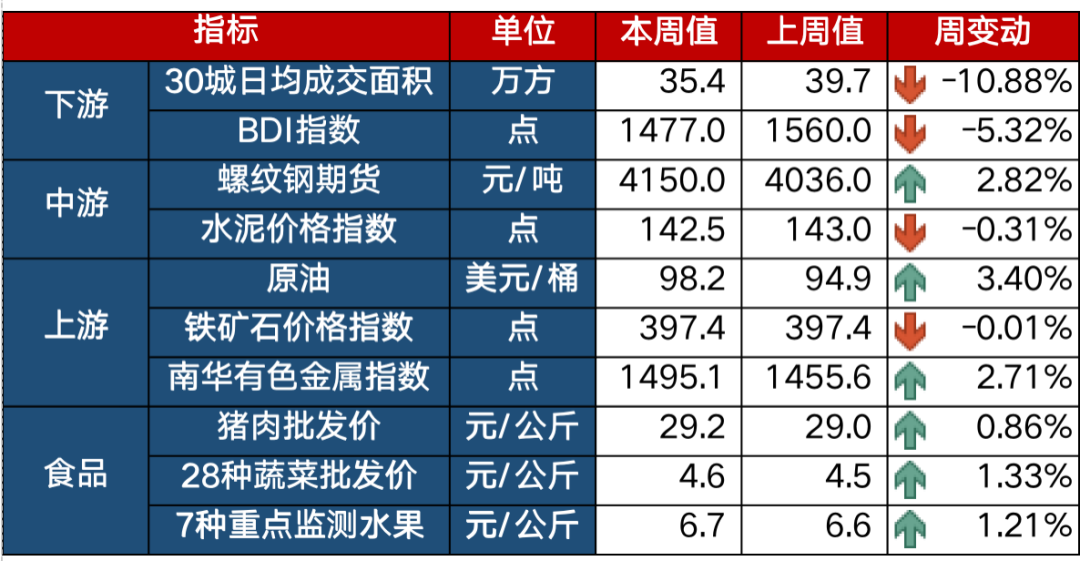

图6 部分高频经济数据

图6 部分高频经济数据 三、未来市场展望

本周发布的通胀、金融数据均不及市场预期,长端利率呈现微弱下行的走势。具体来说,通胀方面,当前阶段仍然由需求端主导,而7月的PMI和社融数据均反映出当前各部门需求仍处于弱修复状态,短期来看,通胀对债市扰动有限。社融方面,7月社融数据偏弱,总量下行,结构转弱;具体表现为(1)新增信贷主要依靠票据冲量;(2)企业中长贷有所拖累,在目前疫情散点复发、需求缓慢修复、增量政策尚未明晰阶段,企业投资和扩大生产动力不足,融资需求更多转化为存款累积;(3)居民部门方面,中长贷受地产风波钳制,需求暂未回暖,短贷主因疫情反复,再次同比走弱。

总体来看,7月的宏观及金融数据为8月的债市提供情绪支撑;此外,R001的高成交量、信贷与M1、M2的背离,虽然在加剧市场对监管降杠杆的担忧,但央行最新货币政策报告中并未提及有关金融杠杆风险,担忧减弱;短期看货币政策预计没有增量的想象空间,但维持宽松是经济修复的必要条件。综上,债市维持此前判断,资金宽松、资产欠配、基本面的弱修复决定了利率调整空间有限,操作上可延续杠杆策略,继续持有票息。下周重点关注MLF续作情况。

四、卖方观点汇总

1. 中信固收 8月10日

主要观点:

7月份受到猪肉、鲜菜价格大幅上涨的影响,食品价格环比上行3%,带动我国CPI环比上涨0.5个百分点。但考虑到去年猪价的低价效应使其今年在CPI篮子中的权重明显降低,7月CPI同比涨幅仍保持温和抬升的态势,增幅2.7%,略低于市场预期。预计三季度我国CPI可能达到3%,但整体通胀压力仍然可控。全球主要大宗商品价格在本月均出现明显下跌,我国7月PPI环比降低1.3%,降幅创2009年2月以来新高。年内翘尾因素的拖累作用持续显现,拖累PPI同比读数持续加速回落。

二季度货币政策执行报告的主要内容延续7月末中央政治局会议的部署和表述,明确了国内经济趋势向好但基础尚需稳固,稳增长目标弱化,更为关注稳就业和稳物价,尤其提醒了下半年国内结构性通胀压力;下一阶段货币政策整体以抓好政策措施落实为主,坚持不搞“大水漫灌”、不超发货币,深化利率市场化改革降成本,结构性货币政策工具有进有退,人民币汇率坚持底线思维。

2. 国君固收 8月9日

主要观点:

从隔夜利率和存单利率相对于2020年疫情最底部对比来看,继续大幅下行的可能性非常低,市场基本也对此形成共识,这意味着利率曲线不可能再继续牛陡,那么未来只能演绎另外三种形态,熊陡、牛平、熊平。当前债市的利好逻辑已经在打明牌,可以说是债市的阳谋,需要观察阳谋的持续性。

3. 华泰固收 8月9日

主要观点:

近期国内股债跷跷板效应重现,我们在本周稍加探讨。地产、疫情等扰动下,国内基本面进入弱修复状态,货币政策没有大幅收紧基础,预计股债跷跷板现象将持续且频繁。美国就业数据强劲,海外紧缩交易边际升温。在此大环境下,大类资产排序:A股>港股>美股,农产品、黑色>能化>有色,十年期美债收益率或将于2.5-3.2%区间宽幅波动,中债小机会尚未走完。国内股债性价比平衡,股市略占优。市场环境中期对股略有利,但债市短期有小机会。关注地产风波中的对冲交易策略,比如空新开工链条+多竣工链条;基建加速形成实物工作量,多沥青+空原油以规避成本波动。

整体上本次执行报告基本上延续了7月国常会和政治局会议等提法,但对通胀和外部平衡等关注度明显提高,意味着后续货币政策没有太多期待空间。内外制约+流动性宽松的环境下降准降息的概率都不高。从提振房地产需求,降低居民房贷负担等角度看,五年期LPR下调有一定紧迫性和必要性。预计后续资金面收敛但不收紧,关注月中MLF缩量可能带来的小幅扰动。

4. 天风固收 8月14日

主要观点:

展望未来,央行仍然要充当救火队长的角色,因此我们维持隔夜利率1%-1.6%的观点不变。

目前观察,8月15日MLF等量续作的可能性较高,社融二次塌方、经济数据较弱,债市短期内还是多头思维。

中期内,我们继续强调市场需要关注政策如何在现有宏观空间内力争实现最好结果,避免经济衰退,预计仍然会有一定举措,这就意味着市场需要合理预计预期差,我们保持短多中空的逻辑,建议市场密切关注后续增量政策和高频数据动向。