来源 野马财经资本研究组

作者 缪凌云

得益于钻石市场对于培育钻石接受度的提高,力量钻石(301071.SZ)业绩正处在上升轨道,相关业务毛利率更是达到81.38%。

不过,培育钻石加速流入市场的同时,消费者对于钻石的价值锚定会受到影响,进而对价格形成压制;并且,随着各家公司大举建设生产线,以及大量新玩家涌入,行业整体产能预计出现快速增长。

更加重要的是,近年来快速铺开的CVD技术,相较于力量钻石所用HTHP技术,在纯净度及大颗粒钻石培育上具有优势。

多重因素作用下,培育钻石的高毛利能持续多久,需要关注。

低成本成就高毛利

早在1963年,郑州磨料磨具磨削研究所有限公司(下称“三磨所”,国机精工002046.SZ旗下)就已经研制出我国第一颗人造金刚石;2015年前后,豫金刚石(300064.SZ,现金刚退)成功实现1至3克拉毛坯钻石培育,次年,豫金刚石开始投资建设年产700万克拉宝石级钻石项目,成为将培育钻石从实验室推向商业化的先驱。

奈何,彼时培育钻石并未受到主流珠宝商的认可,市场难以打开。2019年开始,豫金刚石扣非净利润连年亏损,三年亏掉31.09亿元,并于2022年6月退市摘牌,倒在了黎明的前夜。

培育钻石行业的转折点始于2018年,当年7月,美国联邦贸易委员会(FTC)正式将培育钻石纳入钻石大类,次年,欧亚经济联盟、比利时“钻石高阶层会议”(HRD)、美国宝石研究院(GIA)、中国珠宝玉石首饰行业协会、世界珠宝联合会等全球各地的重要组织、机构,纷纷以各自方式承认了“培育钻石”属于钻石。

钻石的重要特点是昂贵,1克中等品质天然裸钻价格约在3万元至5万元间,培育钻石价格偏低,但目前也能达到天然钻的30%至40%。

与此同时,培育钻石制造工艺简单、量产容易、成本极低。以力量钻石为例,其所采用的高温高压法(HPHT),生产周期仅为一至两周,2021年生毛坯钻石产成本已经降低至每克拉90.43元,虽然还需要切割打磨,但最终成本依旧有限。

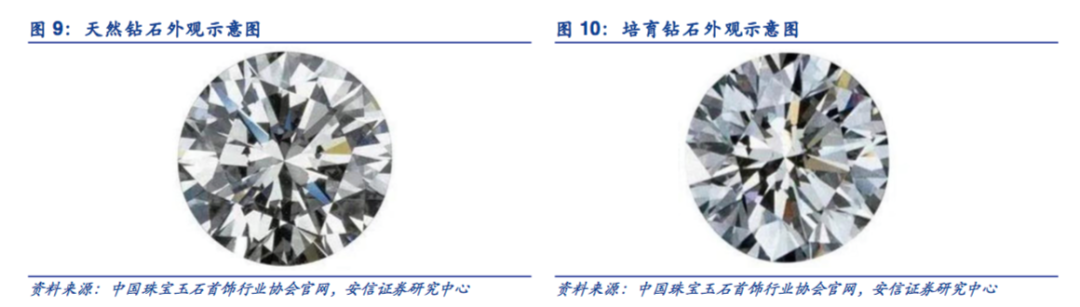

并且,从技术水平来看,人工培育钻石品质已与天然钻石十分接近,几乎就是“北极的冰”与“冰箱的冰”的区别。品质接近的情况下,高额的售价与低廉的成本,算上中下游加工商、零售商分利后,上游生产环节依旧可以赚得盆满钵满。

2021年,力量钻石实现营业收入4.98亿元,同比增长104.09%,实现扣非净利润2.29亿元,同比增长241.79%,综合毛利率64.07%。其中培育钻石业务毛利率更是高达81.38%,贡献了1.97亿元营收。而2021年力量钻石培育钻石销售价格约为630元/克拉,与高毛利结合,亦可侧面反映出成本之低。

国内另外两家培育钻石龙头企业中兵红箭(维权)(000519.SZ)、黄河旋风(600172.SH)并未单独披露该业务数据,但各自超硬材料及制品、超硬材料同样分别有着43.45%、45.14%的毛利率。

更加重要的是,由于形成难度高、储量稀缺、开采难度大,以及主要产地局势动荡等因素,2017年至2020年,天然钻石年产量一直呈下降趋势,从1.52亿克拉下降至1.11亿克拉,降幅达26.97%,2021年小幅回升至1.16亿克拉。

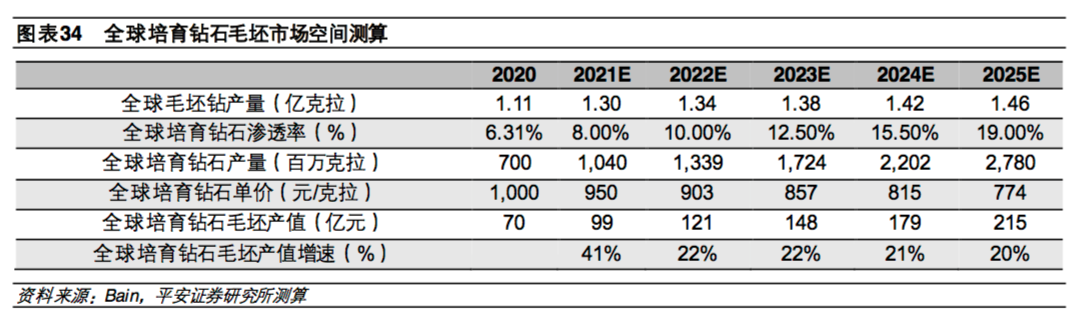

基于这一情况,培育钻石市场规模正处于快速上升通道,平安证券预计到2025年,全球培育钻石毛坯产值将达到215亿元,较2021年实现翻倍;安信证券预计全球培育钻石毛坯市场未来五年将保持33%的复合增速,五年后规模达到205亿元,培育钻石裸钻规模将达855亿元,对应复合增速为36%。

产能扩张与认知改变

巨大红利吸引之下,越来越多的企业将目光投向了培育钻石业务,纷纷加码布局,试图分羹。

前不久,力量钻石抛出一份定增公告,拟募资不超过40亿元,主要用以产能扩充。项目建成后,公司培育钻石产能将从2022年(以1季度产能折算)的64.12万克拉,提升至341.32万克拉,上涨超四倍。实际上,过去数年,力量钻石培育钻石产能已经从12.88万克拉(2019年)上升至33.33万克拉(2021年)。

无独有偶,今年8月2日,惠丰钻石宣布成功研发生产出培育钻石产品;4月,黄河旋风拟通过募集资金方式,将三年内将产能提升至58.66万克拉;年初,沃尔德(688028.SH)拟投资3.3亿元建设“年产20万克拉CVD技术培育钻石及金刚石功能材料”项目;2019年底,中兵红箭通过决议,将原本用于增建高纯石墨生产线的资金转投旗下中南钻石“年产12万克拉培育钻石“项目;甚至力量钻石生产设备提供商国机精工(002046.SZ)亦亲自下场,开始开展CVD培育钻石业务。

野马财经同时注意到,产业热潮带动下,河南、广东、福建、安徽全国多个地区都纷纷出台措施,鼓励培育钻石企业发展。如2021年5月,《广州市把握国内国际双循环战略促进钻石产业高质量发展若干措施》出台,从人才培养、企业注册、政府补贴、金融支持、税收优惠等多个方面提供支持;2022年2月,“世界培育钻石之乡”河南推出《河南省2022年补短板“982”工程实施方案》,投资近70亿元,打造6个纯培育钻石生产项目。

不止于国内,近年,随着技术瓶颈的突破,印度、美国、欧洲、中东等国家或地区CVD培育钻石逐步放量。财通证券数据显示,2020年,全球培育钻石毛坯产量约为700万克拉,其中380万克拉来自CVD法,高于HPHT法的320万克拉。而我国同样有越来越多企业加入CVD队伍,2021年产能已达到50万克拉。

平安证券研报即提示,目前培育钻石生产商均在积极扩产,若行业产能供过于求,则培育钻石价格将急速下降,行业内玩家利润将受到严重影响。

培育钻石高毛利的压力不仅仅来自于供给端,需求端的变化同样值得注意。

一方面,钻石市场整体需求出现波动。

根据观研天下数据,受疫情反复等因素影响,全球宝石级裸钻市场规模在过去两年连续萎缩,且幅度较大。从国内来看,婚庆是钻石行业重要刚需,但2021年全国结婚登记数为763.6万对,同比减少49.5万对,跌破800万关口的同时,创下新低。

另一方面,在于培育钻石对消费者理念的影响。

由于成本降低,价格下降,在“悦己”等日常消费场景,培育钻石需求正在扩张。然而,考虑到天然钻石本身就不具备太高实用价值,钻石“营销、智商税”的声音时有传出,培育钻石大量进入市场后,“成本低、易制造”的特性,无疑是对“钻石”传统营销理念的巨大冲击,很有可能会导致毛利率加速下行,形成“以(价)换量”的局面。

在知乎、小红书等社交平台,不少消费者及零售商家有着“培育钻石价格还会大幅下跌”的想法。

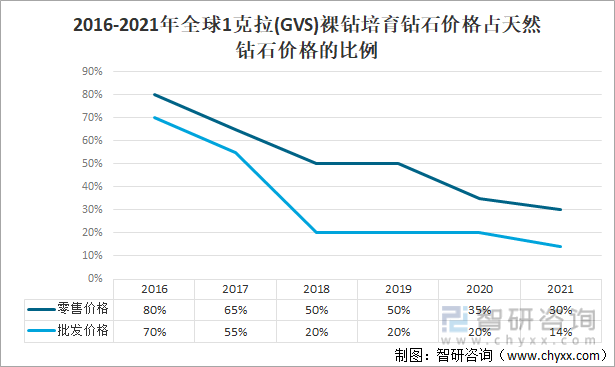

实际上,过去几年,培育钻石价格一直处于快速下降通道。智研咨询数据,1克拉裸钻零售端价格从天然钻石80%左右,降低至30%;批发端价格更是从70%降低至14%。

CVD技术的双重影响

上文提及,目前培育钻石以HPHT和CVD两大技术为主。前者主要应用于国内公司,后者近年来在海外快速拓展。

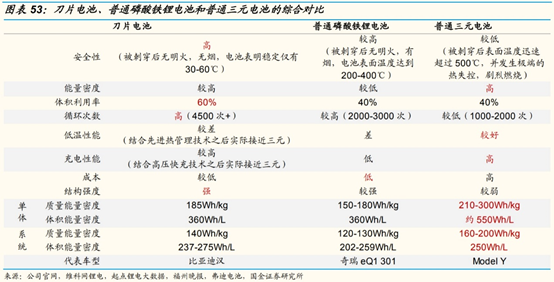

对比来看,HPHT技术已经比较成熟,生产成本低,生产周期短,效率高,颜色更佳;CVD培育钻石则纯净度更高,金刚光泽已然可以完全媲美天然钻石,且由于合成仓更大,更适用于制造大克拉钻石,并且,CVD钻石在生长过程中,可以在碳氢化合物气体中加入致色元素,制造粉钻、蓝钻、黄钻等彩色宝石。

不仅于此,得益于技术、工艺的突破,CVD钻石生产成本近年下降幅度很快。国金证券相关研报显示,CVD技术培育1克拉裸钻的成本,从2008年的4000美元大幅下降至2018年的300至500美元,近三年仍在进一步降低中,毛利率同样能达到60%以上,这也是诸多国内企业开始布局CVD技术的重要原因。

除了技术层面,还有产业角度的考量。

目前全球钻石消费中心是美国,占全球比重约一半,远高于第二位中国的13%,培育钻石零售市场更是有80%在美国。培育钻石中游加工中心是印度,包揽了全球近 90%的钻石加工业务。

考虑到汇率、文化、政治等因素,当全球培育钻石产量扩充到一定规模后,我国公司存在较先被挤出的可能。

如此背景下,力量钻石此番40亿元定增,将产能计划安排到了十年之后,而十年后的市场会是何种情形,很少有人能够准确把握。

大额解禁在即,曾被问及“是否炒作股价”

趁着培育钻石东风,上市不到一年时间的力量钻石,股价从20.62元/股,一路暴涨至212.41元/股,涨幅超十倍。

大手笔定增的同时,还有一个多月(9月24日),公司将有15.67%股份迎来解禁。

这其中,早在2017年1月1日,王六一、夏峻便是股东;同年11月,翁伟武、陈华勤(后股份继承给林佩霞)、夏红明、张婧、杨花兰及农银投资参与公司增资;国控创投则于2019年6月进入力量钻石股东名单。

以力量钻石目前约256亿元市值计算,本次解禁金额将达到40亿元,一场原始股东的财富盛宴有望到来。

值得一提的是,今年年初,力量钻石曾抛出一份“高送转”方案,拟每10股派发现金股利10元,并以资本公积金每10股转增10股,为此,深交所下发《关注函》,要求公司“充分说明本次利润分配方案的必要性及合理性”,及“是否存在炒作股价的情形,并提示相关风险”。

整体来看,对天然钻石的替代给培育钻石行业带来了巨大红利,但狂欢之余,中长期毛利率所面临的压力不容忽视。你了解培育钻石么?认为它与天然钻石有多大区别?又能否接受它目前的零售价格?欢迎在文末留言。

炒股开户享福利,入金抽188元红包,100%中奖!