下半年国内在稳增长措施持续发力的情况下,市场行情将如何演绎?有哪些值得关注的投资板块?新华基金基金经理刘彬,在“风正·扬帆”新华基金2022年中期策略会上为大家带来三季度市场展望,分享他对市场的解读以及能源变革的结构性机会。

一、市场解读

我认为经济目前是步入了一个盈利能力的下行周期。宏观数据显示,当前我国的GDP的增速其实是处于下行通道。消费和出口对于经济的边际拉动在趋缓。我们可以从另外一个数据更清楚地看到这个趋势:就是全部A股把金融、石油、石化剔除之后的净资产收益率,然后去分析整个市场的盈利能力的走势。从过去10年的数据里面可以看到,经济是具备较强的周期性的,它会有上行周期和下行周期。目前我们所处的位置是在一个下行周期的中段,在过去的10年里,下行周期按照统计学上来看,一般是持续7到9个季度。目前这一轮的下行周期,其实是从去年5月份开始见顶,进入下行周期。目前我们所处的位置,应该是进入了下行周期的第五个季度。如果按照过去几个下行周期的规律来看,我个人预计是在明年的上半年,我们国内的经济是有望迎来拐点,但是市场一般会领先于经济的拐点。可以预见,可能在今年的下半年,市场预期会就会对经济的拐点会提前有所表现。

二、投资策略

1.高端制造业

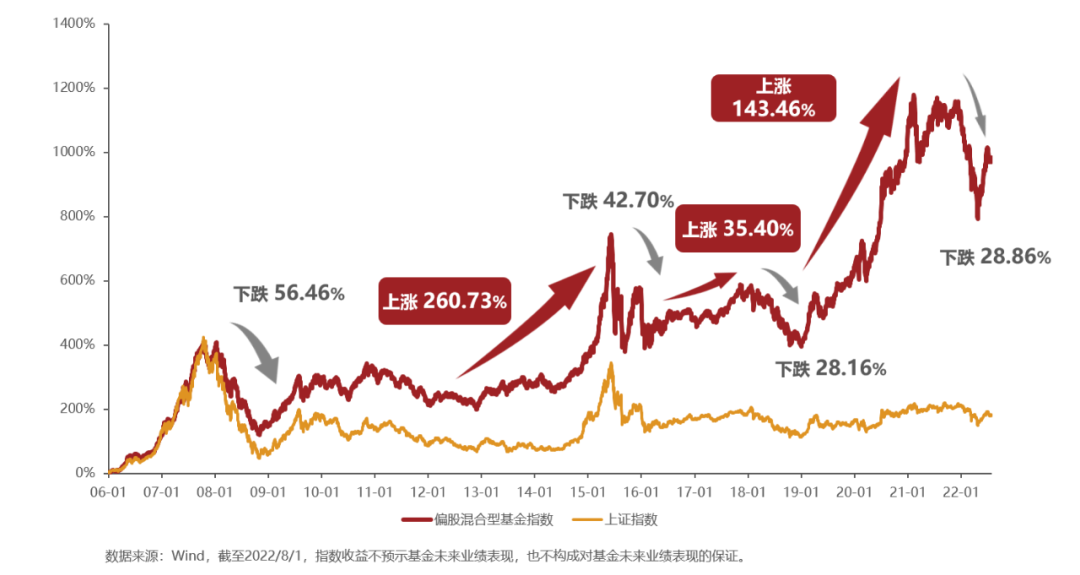

基于这种整个大趋势向下的大方向判断,我的策略其实更多地将精力放在了结构性的机会上。虽然经济整个处于盈利下行的周期,但是整个经济的结构性特征还是比较明显的。从今年5月份疫情、经济慢慢恢复开始,可以明显地看到结构性行情的回归。从数据上看,我在过去的几年一直比较看好整个市场的结构性行情,这是我通过分析过底层的数据得出的逻辑。

过去十年我们可以很明显看到一个比较大的趋势,就是我们的国家的高技术制造业的投资,是明显比整个全制造业的投资的增速要更高一些。这个趋势其实不是一直有的,它是从2015年开始,整个高技术制造业的投资明显高于整个所有制造业投资的平均水平。在2015年开始这个趋势不是特别明显,在2015年以前,有的年份是高技术制造业投资的增速快一点,有的年份是整个制造业的投资增速快一点。在2015年出现了这样一个明显的一个增速的分化,这个背后的逻辑是,从2015年开始我们整个国家的制造业的转型升级就已经正式开始启动了。

从过去几年投资上的数据上来看,这一点体现得也是非常明显。在所有的国民经济行业中,对于研发投入强度比较高的这些高端制造业,它的增速要明显高于其他行业。我们从A股所有上市公司的分行业盈利上,也能看到类似的结构分化的现象。我们可以看一下,今年一季度A股20多个行业的扣非归母净利润的增速情况,差不多就是一半的行业盈利在增长,另外一半的行业盈利是在下滑,出现了这样一个明显的结构化的差异特征。整个市场行情的走势其实与这种结构化的差异也表现出了较强的相关性,比如像今年增速排名靠前的煤炭、有色、电力设备这些行业,明显在今年的市场上表现也是相对强势。是不是增速越快的行业,在整个A股市场的表现会更好?其实从短期数据上来看,并没有很强的相关性。这里我们放了过去6年的整个A股市场上分行业的行业增速,以及当年这个行业的涨幅在所有行业里面的排名。它的业绩增长和股价表现没有一一对应,也就是说增速最快的行业,它并不是当年涨幅最高的行业。为什么会出现这种差异?大家之前一直觉得股市是经济的晴雨表,股市应该反映整个经济的增长的变化。但实际上我们在短期看到的数据并没有这种一一对应的强相关关系,所以我们做了一个把数据去除噪音的处理,我们把所谓没有质量的高增长剔除。什么叫没有质量的高增长?我们把过去几年基数行业基数比较低的,或者是过去的12年有行业出现大幅下滑、出现亏损的这种高增长给剔除掉,可以发现一个有规律可循的结论,如果一个行业不存在低基数这种情况,即它的持续增长是建立在高质量经营的情况下,它在当年的全行业里面一定能够排在前1/2的,也就是说这些有质量的高质量增长的行业,相对整个市场是有超额收益的,所以寻找这种有质量的高增长是我们现阶段主要做的事情。

2.新能源变革的投资机会

从结构上来讲,我们目前是非常看好能源变革这个方向的投资机会,在新能源方向里面尤其看好新能源汽车。我觉得这是一个大的一个产业趋势、产业周期。在我看来,这一轮的新能源汽车的变化能够充分代表我们国家目前这一轮制造升级的大趋势。在这一轮电动化的浪潮之下,整个汽车行业同时开启了智能化的进程,二者同时推动了整个行业竞争格局和企业核心优势发生了转变,这会带来一个很重要的变化,为我们国家汽车的自主品牌崛起创造了有利的条件。汽车在我们国家是除了房地产之外最大的一个单一市场,它的规模在国内将近4万亿,在全球范围内大概差不多2万亿美金。在这么巨大的一个市场上,发生了新能源车替代燃油车的这样一个大的行业变革,我认为这个过程是会带来巨大的投资机会的,远比当年的智能手机,或者国产的家电崛起这种趋势投资机会更大一些。

我们看一下目前整个新能源车发展的情况。如果我们把所有的汽车放在一起,不分燃油车和新能源车,目前我们国内的汽车品牌的市占率大概是在50%左右。但是如果我们把新能源车单独拆开来看,我们国家的自主品牌在新能源车的市场占有率已经超过了80%。按照这个逻辑推演下去,只要新能源车的渗透率不断提升,意味着我们国家汽车自主品牌的市场占有率也是会跟随提升的。同时我们看一下,整个自主品牌和合资品牌在新能源车方向上目前的差异。我们可以看到,其实在2020年的时候,大家都处于一个比较低的水平,可能新能源车的渗透率都不超过5%。但是过去的这两年,新能源国产自主品牌的进步日新月异。国内自主品牌的新能源车渗透率,从2020年初的4.3%提升到今年5月份超过35%。而合资品牌也就在同一时间段,也就是仅仅从1%提到了4.8%。这个时候我们可以看到,其实在新能源车这个领域,自主品牌与合资品牌已经拉开了明显的差距,取得了显著的优势。过去,随着国产品牌的崛起,在家电、手机这些行业都经历过国产品牌市场份额迅速提升的过程。在过去的10年里面,手机市场里,国产品牌的份额从2012年的20%提升到现在的接近90%。可以说国内的手机市场基本已经被国产品牌垄断。

我们可以预见在未来的三到五年内,汽车行业会和手机行业走同样的路径,届时我们国家汽车市场自主国产品牌的市场占有率是有望超过80%以上,接近90%的水平。在这个过程中,汽车行业是会带来非常大的一个投资机会,所以今年我非常看好汽车行业的投资机会。

从核心的逻辑上来讲,其实有两点。第一,因为汽车行业借助电动化向智能化迅速发展,这个过程会推动车企从一个传统的制造业向科技企业去转型,估值有望明显提升。第二,在电动化时代,外资品牌之前积累的竞争优势不断弱化,未来的几年里面,自主品牌有望实现弯道超车。我们可以预见中国汽车品牌在全球市场的份额也会迅速提升,带来车企的业绩高增长。

在过去智能手机高速发展的年代,其实我们国家诞生了像华为、oppo、小米、vivo这些全球领先的手机品牌,但是这些公司其实大部分都是没有上市的,A股的投资者并没有分享到这些品牌成长的投资收益。目前在这一轮新能源车、智能汽车时代,相关优秀的车企已经都在A股或者在港股上市,我们是能够在A股市场上见证并受益于这一轮自主汽车品牌的崛起。

3.光伏行业的投资机会

光伏今年增长是超大家预期。今年光伏面临的一个比较严重的问题,即上游原材料的价格一直维持高位,而且近期还有上涨的趋势。在这种情况下,这个行业的成本是被抬升的,但即使在成本抬升的情况下,今年欧洲光伏的装机也超出了之前的市场预期。在这种情况下,即使上游的硅料价格很高,整个行业的增长仍然是不错的。

我们可以预想一下,如果未来硅料的价格随着上游产能的不断投放开始下行,到时候不光是欧美市场的高增长,国内的装机需求也会迅速抬升。海内外的需求叠加后,未来光伏行业的增速应该会比现在还要再上一个台阶。光伏的下游和新能源车不太一样,新能源车主要是针对个人消费者,是它是一个to C的。光伏这个行业大部分商业模式都是to B的,都是下游的电站的运营商或者政府。在这种情况下,它对于价格非常敏感,一旦上游的成本下降之后,这个行业的需求会迅速释放。同时在这个过程中又叠加了一个电池片技术的进步,像今年整个TOPCON的技术不断成熟,也会带来整个行业效率的提升。在这种情况下,我觉得光伏行业投资机会非常多。其实从2019年开始,整个光伏发电的成本已经显著地低于煤电发电。所以从这个角度上来讲,未来光伏在全球范围的基本上已经摆脱对政策补贴的依赖,它是一个完全市场化的增长。

我觉得一年内我们应该是可以看到硅料上游原材料的大幅下降,伴随着这一轮原材料价格的下降,整个需求的增长应该比较大,有超预期的可能,所以这也是在今年下半年我比较看好的方向。

4.风电尤其海风的投资机会

风电这个方向的需求爆发可能会相对晚一点。这一轮风电大的投资逻辑是在于风机大型化之后,带来整个风力发电的成本迅速的下降。目前国内的一些好的项目的IRR(内部收益率)超过了10%,具备显著的投资价值,同时在成本下降的过程中,收益还是会不断上升。而且在这种下降的趋势里面,如果叠加上游大宗原材料的价格下行,这一轮风力发电的成本端的推动会带来整个行业非常高速增长。

在这过程中比较看好海风,相对于整个风电大行业,它是有小的阿尔法的一个细分子行业。从逻辑上来讲,因为在风力发电成本大幅下降的过程中,大部分的零部件的环节会因为成本的下降,导致单吉瓦风电的投入的价值量会下降。因为成本降低了,各个环节的成本会下降。但是海风相对不存在这个问题,它会比其他的零部件环节会略好一点。因为海风随着它的发展,单项目的容量不断增大,离岸距离会越来越远,导致整个海风单吉瓦的价值量其实并没有发生大幅的下降。在单位价值没有下降的情况下,又能够享受整个行业的高增长,所以海风是我们比较看好的一个细分的方向。

实际上从风电的招标数据上来看,在今年的一季度,整个风电的招标量创了历史新高。未来随着成本的不断下降,增速还会更高。因为风电相对光伏来讲,它的成本端摆脱对政策补贴的依赖更早。现在基本上已经无论是海风还是陆风,基本上都已经没有政策补贴了。在这种情况下,随着成本的下降,整个的风力发电的增速一定会迅速地增长。我们从一季度数据已经可以看到了,二季度的数据仍然是维持一个比较高的水平。在明年我们就会看到风力发电产业链上相关的公司业绩一定会出现大幅增长,这是我对风电的看法。所以整体来讲,我认为新能源的几个主要方向在今年下半年都具备比较大的投资价值。