华夏时报

本报(chinatimes.net.cn)记者陈锋 见习记者 张玫 北京报道

自2016年起的长安基金旗下专户“踩雷”风波终于落定。近日,北京金融法院一审判决,新华联需向长安基金支付债券本金4770万元并支付资金占用损失。

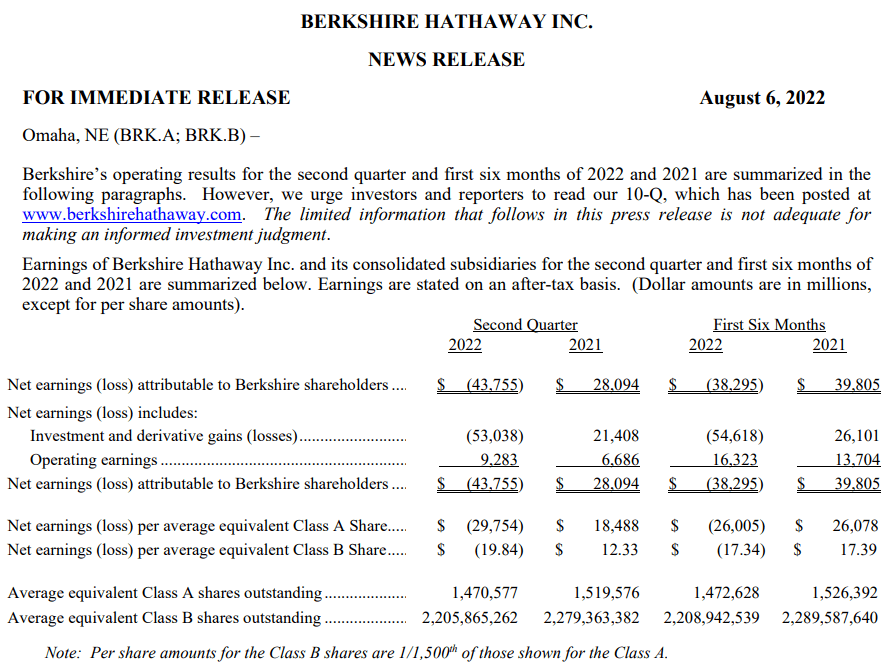

民事判决书公开了该案细节,长安基金旗下的“长安基金-浦发银行-长安国际信托-稳健64号(映雪铁岭如意)单一资金信托”,买入持有4770万元的名为“16新华03”的债券,该债券是由新华联控股有限公司发行的非公开发行公司债券。

不过在债券到期后,长安基金未能拿回本金,于是将新华联控股有限公司诉至法院,一审判决获得胜诉。

《华夏时报》记者致电长安基金询问后续整改措施,相关工作人员不予回答。

《华夏时报》记者又拨打该案件委托诉讼代理人辽宁楚河律师事务所官网电话,但该电话并不能接通。

起诉债务方获赔近5000万元

2016年10月,新华联控股在深交所募集发行私募债“16新华03”债券。募资说明书记载,本次债券发行总规模不超过30亿元(含),基础发行规模5亿元,发行年限为3年。

其中起息日为2016年10月17日;付息日为2017年至2019年每年10月17日;到期日、兑付日为2019年10月17日;计息期限为2016年10月17日至2019年10月16日。

2016年12月,长安信托(受托人)与铁岭银行(委托人)签订《长安信托-稳健64号(映雪铁岭如意)单一资金信托文件》《长安信托-稳健64号(映雪铁岭如意)单一资金信托计划信托合同》两份合同。

两份合同均约定:长安信托公司按照铁岭银行的意愿,基于铁岭银行的指定投资于长安基金公司发行的“长安映雪铁岭如意投资组合”资管计划;该资管计划主要投资于国内各种固定收益产品,闲置资金可以用于货币基金和银行存款,通过合理资产配置,在风险可控的前提下追求资产增值,并以投资形成的信托财产作为信托收益的来源,向受益人分配信托收益。合同还约定,该一对一公募专户的投资顾问为上海某投资管理中心。

《华夏时报》记者查阅判决书发现,长安基金称,债券到期后,新华联控股按约支付了利息,但没有兑付本金,而且之后也未再支付利息。

在庭审中,关于债券的本金方面,双方对债券本金4770万元均无异议,法院表示,虽然新华联公司提出存在公司经营困难,无法按期还款,但这不能免除新华联公司如期兑付案涉债券本金的义务。长安基金公司作为案涉债券的持有人,有权要求发行人新华联公司如期兑付本金。

案件有两个争辩点,一是长安基金的诉讼资格问题,新华联公司主张案涉债券纠纷应当通过债委会统一进行处理,并认为上海某投资管理中心(有限合伙)已经加入债委会。

北京市辽海律师事务所主任谷辽海向《华夏时报》记者表示,关于诉讼主体资格的问题,合同纠纷诉诸法律途径,一般情况下应当是合同相对一方的当事人,因为合同法明确规定需要遵守相对性原则。如果不是合同相对人就没有资格提起诉讼。即使诉讼到法院,也有可能因不具备诉讼主体资格而遭遇驳回。不过,也有例外情况下,不是合同当事人,但法律有明确授权的情况下,也具备诉讼主体资格。比如此案,除了合同法的规定,还需要遵守我国《信托法》《基金法》等法律的规定,尤其是《基金法》对基金管理公司的相应授权。

北京市京都律师事务所高级合伙人肖树伟向《华夏时报》记者解释称,本案中,通过信托、资管计划及债券交易的一系列安排,最终落实到了实质的交易关系,即长安基金公司透过购买新华联控股有限公司的债券,成为了债券持有人。即使相关文件约定债券纠纷应当通过债委会统一处理,但在债委会就债券违约事宜并无实际行动的情况下,长安基金公司是有权提起本案诉讼的。

对此,法院认为,本案中的上海某投资管理中心(有限合伙)作为长安基金的投资顾问,无论其是否加入债委会并作出何种意思表示,不能影响债券持有人长安基金的诉讼资格。因此,长安基金有权提起本案诉讼。

二是关于违约责任。长安基金主张案涉债券到期后应当按年7.5%的利率继续支付逾期利息自2019年10月18日直至全部本金兑付完毕。

对此,法院认为,长安基金主张以期内年利率7.5%缺乏依据,应根据具体还款情况以同期全国银行间同业拆借中心公布的贷款市场报价利率(LPR)为标准计算损失为宜。

最终,一审法院判定,新华联公司于判决生效之日起十日内向长安基金支付债券本金4770万元及支付资金占用损失(以债券本金4770万元为基数,按照同期中国人民银行授权全国银行间同业拆借中心公布的贷款市场报价利率标准自2019年10月18日计算至全部本金兑付完毕止)。

背后的百亿私募

这桩证券纠纷背后,关联到了一家百亿私募。

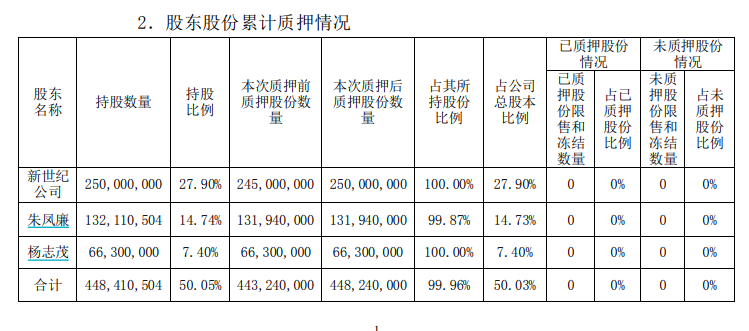

判决书显示,上海某投资管理中心是长安基金公司及长安信托公司的投资顾问,且案涉业务均属于长安基金公司及长安信托公司的“通道类”业务,上海某投资管理中心是实际操盘方,是资金的实际管理人。上海某投资管理中心已经就案涉资金在债委会申报了债权,承诺不采取诉讼等措施。

新华联与长安基金签署的“资管合同”也约定了,长安基金公司依据本合同及投资顾问协议的规定,根据上海某投资管理中心的投资建议进行投资,由此给长安信托和投资组合造成损失的,长安基金不承担任何责任。

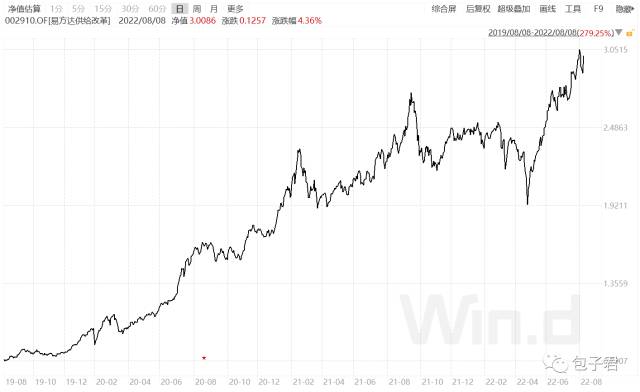

《华夏时报》记者多处征询发现,案件中提到的上海某投资管理中心全名上海映雪投资管理中心(有限合伙)。公开资料显示,映雪投资成立于2012年4月,是一家百亿私募公司。该公司历史上曾获得了不少荣誉,包括2016年被东方财富网评为最受欢迎私募基金公司、2019年位列《中国基金报》评选的中国私募基金综合实力50强。业绩在私募排排网获得2019年近五年股票策略收益前十强(规模50亿元以上)的成绩。

但近几年,映雪投资遭遇危机,旗下产品不仅“踩雷”了新华联,还“踩雷”了泰禾集团和西王集团的债券。中国证券投资基金业协会官网显示,映雪投资存在逾期未清算基金、存在长期处于清算状态基金等一系列机构提示信息。

私募排排网数据显示,映雪投资当前运行的156只私募基金中,除个别几只私募产品外,其余产品业绩均不甚理想。

编辑:严晖 主编:夏申茶

炒股开户享福利,入金抽188元红包,100%中奖!