摘 要:

◎全球总需求是出口的决定性力量,疫情影响和地缘冲突则加剧了短期的波动。

◎欧洲在当前国际贸易格局中竞争力下降,我国出口总量和结构体现经济竞争力提升,但中期挑战将会加大。

◎流动性是当前市场主导因素,稳增长政策暂时观望但后续预计不会松劲,流动性暂无近忧,远虑犹存。

正 文:

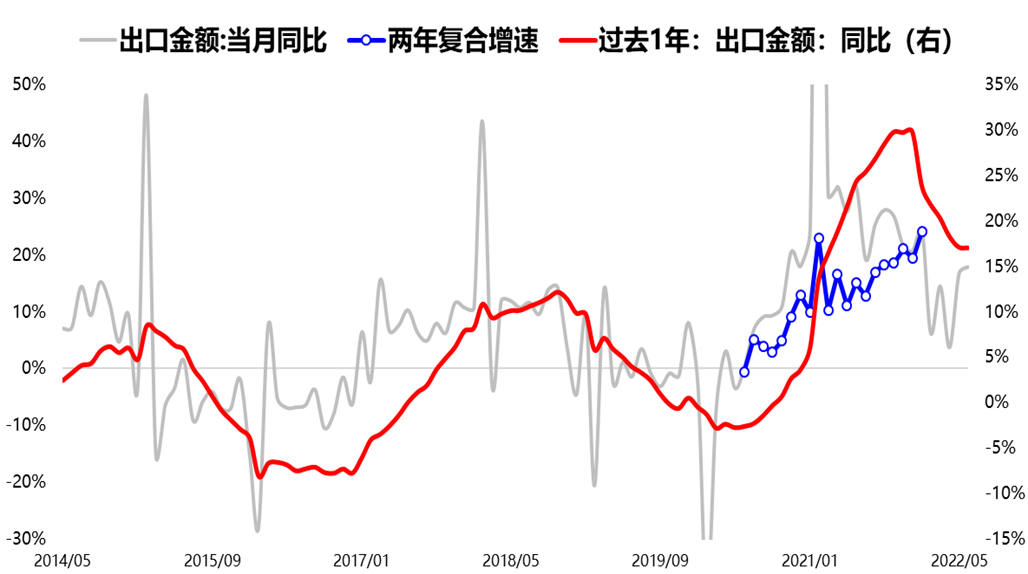

疫情发生近3年以来,外需在发达经济体刺激政策的推动下保持旺盛。但与此同时,疫情反复、俄乌冲突和全球能源供求矛盾突出导致了不同经济体在此情况下表现分化。我国抓住了这一轮外需高增长的机遇,出口持续高增,但海外政策在收紧,高通胀最终将抑制需求,出口在下半年还将迎接挑战,影响下半年投资布局。

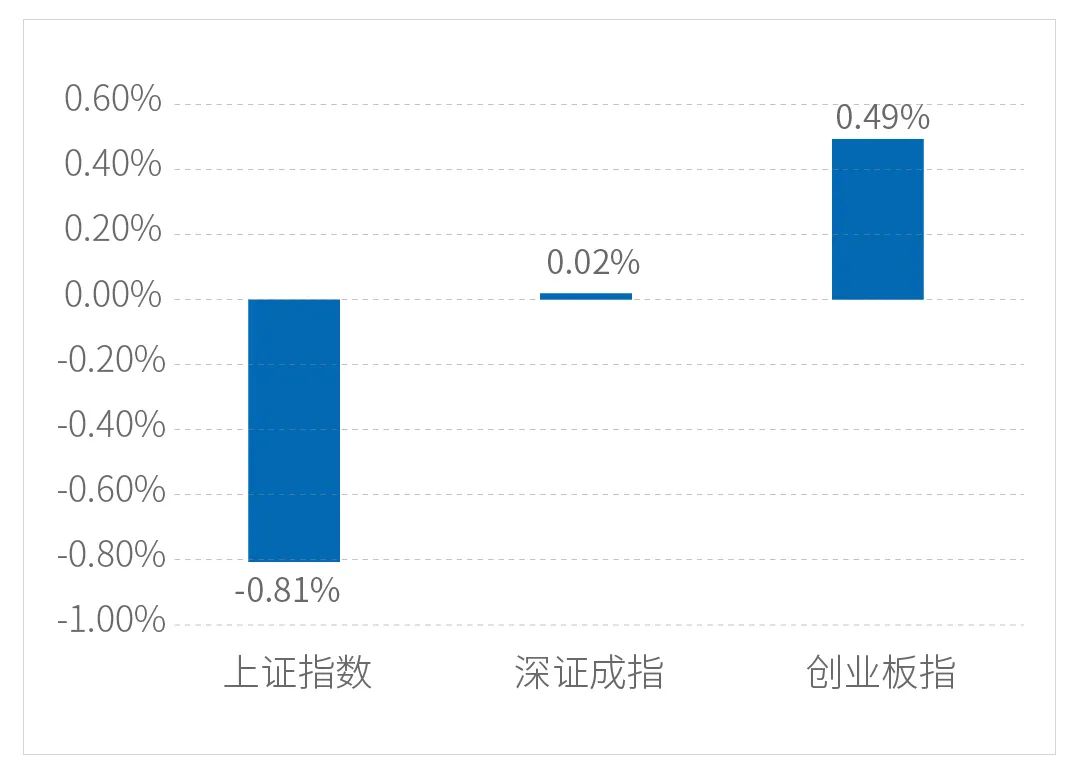

7月出口读数超预期,高科技出口有亮点

我国今年7月进口增长2.3%,仅略好于3-4月疫情最严重的时期,但7月出口同比增长18%,已连续3个月高增。6月份工业企业出口交货值也处于15.1%的高位。从出口的量价结构来看,短期内价格依然能够对出口增速有支撑,但全球PMI持续下降,可能今年4季度至明年1季度会迎来外需明显回落。

图1:7月份出口额高增长主要系海外高通胀背景下受到出口商品涨价支撑

资料来源:Wind,鹏扬基金

出口的区域特征上,除对美国、韩国和我国港台地区以外,7月份对主要经济体出口均环比改善。从美国数据印证来看,其制造业库存同比自2021年初加快累积,但目前已经从12%回落至8%左右,这一数据经验上同步于其进口及中国出口,意味着海外库存已整体偏高,很难支撑全年补库需求增长。

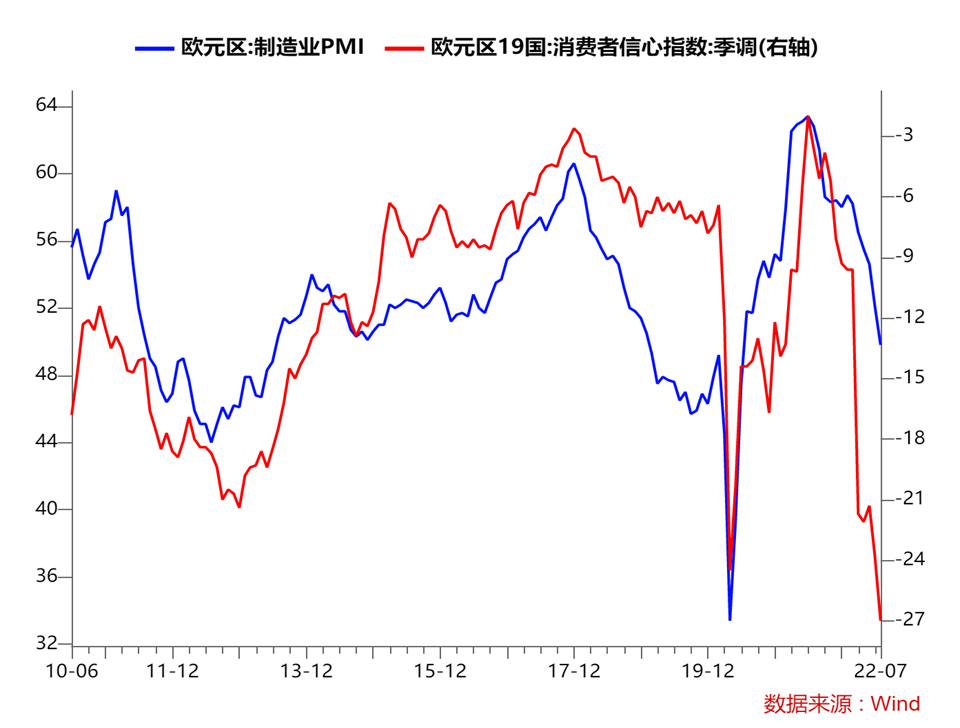

3月以来,欧元区制造业PMI加快回落,反映消费者消费能力的欧元区消费者信心指数更是骤降至历史低位,这一指数的绝对水平仅略高于2020年疫情期间的历史最低位。高企的燃料、食品价格对欧洲企业、居民造成的伤害已经非常明显。从同步的零售数据来看,欧元区总体零售销售及食品饮料烟草销售,都在加速萎缩。

图2:欧元区制造业大幅下滑,消费者信心不足

资料来源:Wind,鹏扬基金

欧洲由于生产能力深受原材料供给短缺和能源价格高涨的影响,贸易条件恶化,甚至德国这样的外向型经济体也出现了罕见的贸易逆差。欧洲的经济局势给全球其他经济体提供了参考。

从我国出口商品的结构特征来看,出行消费延续走强,抗疫物资边际改善,房地产后周期类商品和线上办公用品维持弱势。我国高端制造业出口呈现分化,集成电路、高技术产品增速边际转弱,而机电产品总体增速仍具韧性,汽车出口增速保持强劲,反映出局部产业国际竞争力提升。

流动性宽松到何时?

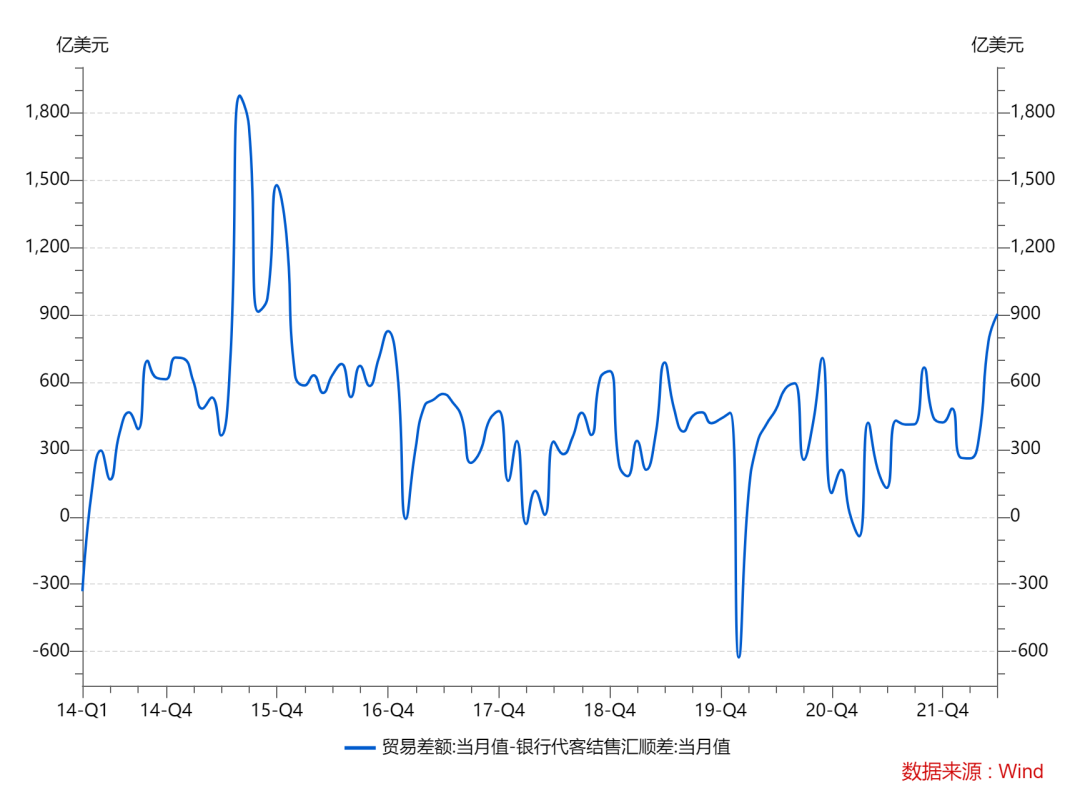

7月贸易顺差超过1000亿美元,但投资者对如此高的出口和顺差数据的持续性担忧,且进口较低印证了国内需求恢复还较弱。

理论上,当贸易顺差如此之高,会利好资金面,而我们目前确实看到了资金利率非常低,成为市场短期资产配置和风格的主导因素。但与此同时,国家外管局公布7月外汇储备增加328亿美元,6月份银行结售汇顺差59亿美元,意味着顺差并未充分转化为银行间流动性,宽松流动性主要还是由内部因素贡献,而非外汇占款。因此,未来的政策看点还是扩内需的进展。

图3:贸易顺差和银行结售汇顺差的差值走高,顺差并未充分转化为银行间流动性,当前相对充裕的资金面受内部因素主导

资料来源:Wind,鹏扬基金

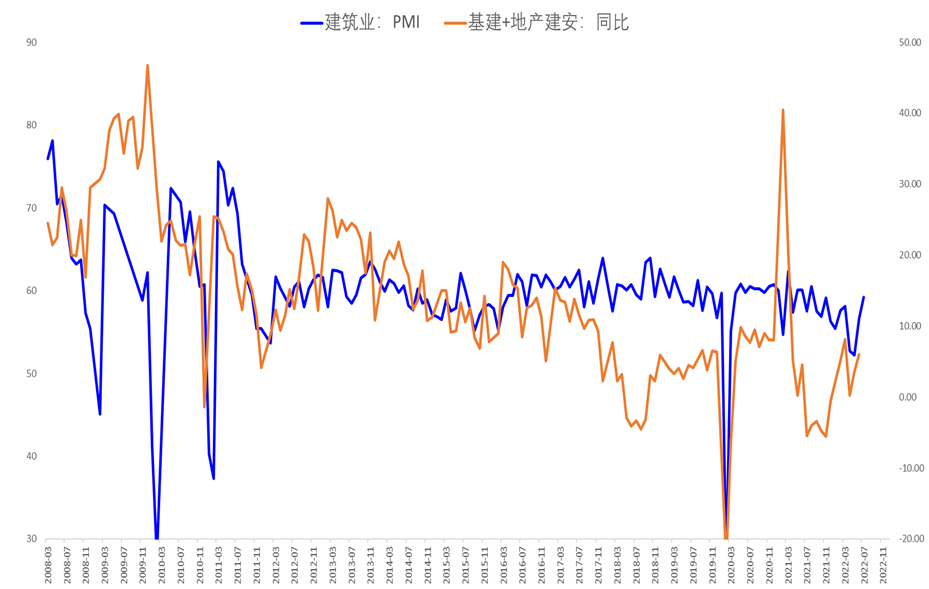

国内经济方面,稳增长政策落实和居民部门需求恢复是两大主线。水泥、沥青、钢材等建材高频数据反映出基建投资继续改善。房地产保交付的出路主要在于压实地方政府责任,金融系统对房地产行业加大力度支持也需要自上而下的政策明确。居民部门修复消费的信心在目前十分重要。

产业结构方面,我国产业升级可能陆续从一些行业的小幅进步走向加速,未来高科技产业景气提升值得关注。

通胀受到猪肉价格走强的驱动,7月份CPI可能会超3%,但海外油价等商品价格持续下降,通胀对货币政策的制约目前看有限。美国7月份非农新增就业52.8万人大超预期,经济增长仍有韧性,服务业复苏的势头仍较为强劲,美联储控通胀形势依然严峻。

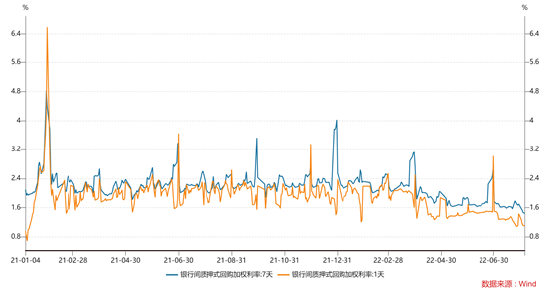

流动性指标方面,DR001回落至1%附近,R001回落至1.1%附近,反映出市场不缺钱。同业存单利率整体下行显示银行体系资金淤积,1年-3个月利差回落,意味着7月份新增信贷需求疲弱。

从投资策略来看,在经济恢复初期以及信贷需求不强的阶段,流动性暂时还能保持充裕,资金面以及较弱的高频经济指标是目前债券市场的主要上行动力。利率若反弹,可策略性做多交易流动性高的长端利率。中期经济基本面并不支持债券继续走强,市场基准利率长期大幅偏离政策利率的局面最终需要修正,这是我们未来关注的。

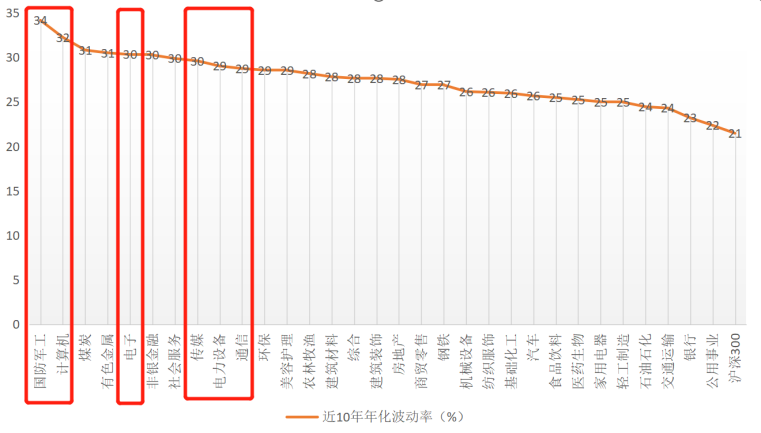

股票市场分化的情况下,A股主要指数的低估值优势仍在,沪深300、中证500加权PE估值处于37%、32%的历史较低分位数,整体配置价值明显。美债利率6月以来回落,成长股表现优于价值股,但美国经济韧性和通胀黏性对美债后续的压力仍值得关注。国内中游制造盈利预期改善,汽车销量和股价最近都明显上行,建材需求持续提升,持续关注政策脉冲后的行业表现。热门赛道成长股需要警惕估值风险。

图4:7月建筑业PMI逆势回升,表明基建投资延续改善

资料来源:Wind,鹏扬基金

当前流动性充裕叠加期限利差走阔,给流动性好的长债带来交易价值,但也需要保持灵活。股票仓位精选优质个股,在宏观经济困境反转、行业公司景气分化的环境下,可关注新能源、军工等高景气产业链的优质标的,并均衡布局金融、医药、消费等多个受益于下半年经济改善的板块。

好 基 分 享

1

聪明投资选聪明指数:鹏扬中证500质量成长指数基金(A类007593 C类007594)

基于中证500优选100只金股构建聪明指数。成分股质地优良、成长性强,基金管理与托管费率低廉。指数估值水平为主流指数洼地,逢低布局。

2

总经理亲管,精品“固收+”:鹏扬汇利债券型证券投资基金(A类004585 C类004586)

鹏扬基金创始人、总经理杨爱斌亲自管理,集24年投资经验、5年公募基金经理任职经验匠心打造,公司拳头产品。股债协力,稳健至上,追求资产的“绝对收益+低波动”,致力于为您资产的稳健增值保驾护航。

3

竞逐黄金赛道,把握成长机遇:鹏扬景泰成长混合型证券投资基金(A类005352 C类005353)

基金经理邓彬彬为鹏扬股票投资部副总监,毕业于清华五道口金融学院,15年金融经验、5年公募基金经理任职经验,历经多轮市场周期考验。全市场覆盖选股,长期研究新能源股、科技股。鹏扬景泰成长业绩硬核,基金行业Top5权益团队荣誉出品,荣获海通证券、银河证券3年期双五星评级。