来源:戴康的策略世界

报告摘要

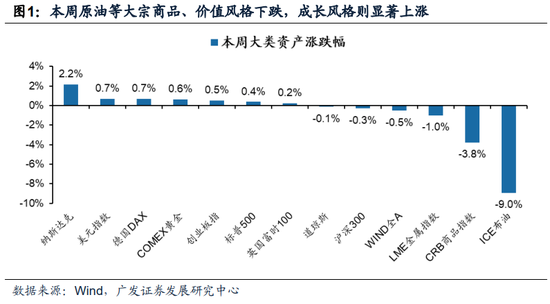

●本周市场的主要特征:“衰退交易”“紧缩交易”先后主导市场。在全球需求放缓背景下,本周以原油为代表的大宗商品显著下跌,典型的价值风格指数收跌;同时衰退预期增大之下全球货币政策持续紧缩的预期有所减弱,典型的成长型风格指数本周收涨。但另一方面,本周五美国7月季调后非农就业人口大超市场预期,市场对美联储“鹰派加息”的预期重燃,本周五美元指数和美债利率快速上行,纳斯达克指数转跌。

●近期A股的波动是DDM三要素共同作用下的结果。(1)市场对未来盈利增速存担忧:点状疫情暴发、7月PMI超预期回落、近期政策出台频率和强度较弱;(2)7月票据利率重回下行,预示中长期贷款需求下行,叠加“断贷”事件冲击,市场对于未来社融、信贷的预期一定程度转向悲观;(3)近期地缘事件对风险偏好带来冲击。

●“此消彼长”并未逆转,成长继续占优。(1)当前市场对于逆周期政策的预期处于相对低位,但我国经济动能衰减持续时间已较长,海外衰退逐步显现+国内就业尚未完全好转+地产复苏缓慢下稳就业稳经济的必要性较上半年显著提升,预计5月以来“恢复经济活力”的政策姿态不会发生逆转;(2)虽中国经济的复苏仍存波折,但“海外经济或陷入衰退金融条件收紧+中国盈利周期触底后缓慢复苏金融条件较为宽松”的中外金融经济周期错位“此消彼长”仍将大概率是中期全球经济的主旋律;(3)经济复苏缓慢+流动性保持宽松的背景下,贴现率继续支撑A股成长占优。

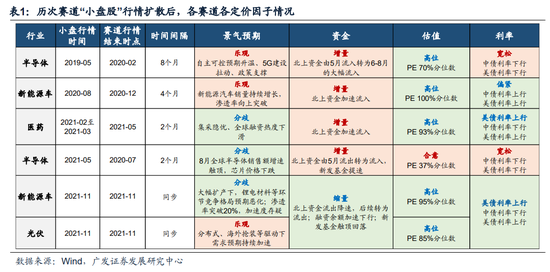

●如何看待赛道行情扩散至小盘股的指示意义?(1)赛道股行情扩散,龙头滞涨、小票跑赢行情是一个过渡状态,一般持续为1-2个月;(2)短期扩散至小盘股1-2个月后,赛道大盘股往往可重新占优;(3)但五次小盘行情中,有四次均在随后的2-4个月迎来了赛道行情的阶段休憩,仅一段行情重回大票后赛道继续上涨8个月;(4)出现小盘股扩散行情可视为微观结构欠佳、预期分歧放大,后续赛道行情持续性将对景气趋势、增量资金和流动性预期将提出更高要求。

●“此消彼长”继续挖掘景气改善的方向。我们认为决策层关于恢复经济活力的姿态不会逆转,在狭义流动性较为宽裕的环境下市场不具备持续下跌条件,市场仍存在较为丰富的结构性机会,维持看好成长股的观点,继续挖掘景气扩散的成长新方向:(1)疫后修复及PPI-CPI传导受益的消费(食品饮料/家电/批零社服);(2)中报业绩验证、景气趋势向好的(汽车含新能车/光伏设备/储能/半导体);(3)限制性政策转向边际宽松(互联网传媒/创新药/地产龙头)。

●风险提示:疫情控制反复,全球经济下行超预期,海外政策不确定性。

报告正文

一

核心观点速递

(一)本周市场的主要特征:“衰退交易”“紧缩交易”先后主导市场。

在欧美经济陷入衰退风险增大、全球需求放缓背景下,本周以原油为代表的大宗商品显著下跌,而典型的价值风格指数如道琼斯、沪深300收跌;与此同时,衰退预期增大之下全球货币政策持续紧缩的预期也在减弱,典型的成长型风格指数如纳斯达克、创业板指本周收涨。但另一方面,本周五美国7月季调后非农就业人口大超市场预期,创2月以来最大增幅,市场预计美国经济仍能承受一定程度的加息,因此在“通胀+中期选举”压力下市场对美联储“鹰派加息”的预期重燃,本周五美元指数和美债利率快速上行,纳斯达克指数转跌。

(二)7月以来,A股并未延续5-6月的反弹转而震荡下跌。我们认为,近期A股的波动是DDM三要素共同作用下的结果——

(1)市场对未来盈利增速的担忧:①7月以来,我国的复苏进一步受到点状疫情暴发阻碍;②7月PMI回落至50以下进入衰退区间,回落幅度超出市场预期;③近期政策出台频率和强度相对较弱,市场担心政策重现去年12月-今年4月的“稳增长政策低预期”的情景,基本符合我们在中期策略展望中关于中国经济复苏力度较弱的判断;

(2)信用脉冲减弱的担忧也在上行:7月票据利率重回下行,预示中长期贷款需求下行,叠加“断贷”事件冲击,市场对于未来社融、信贷的预期一定程度转向悲观;

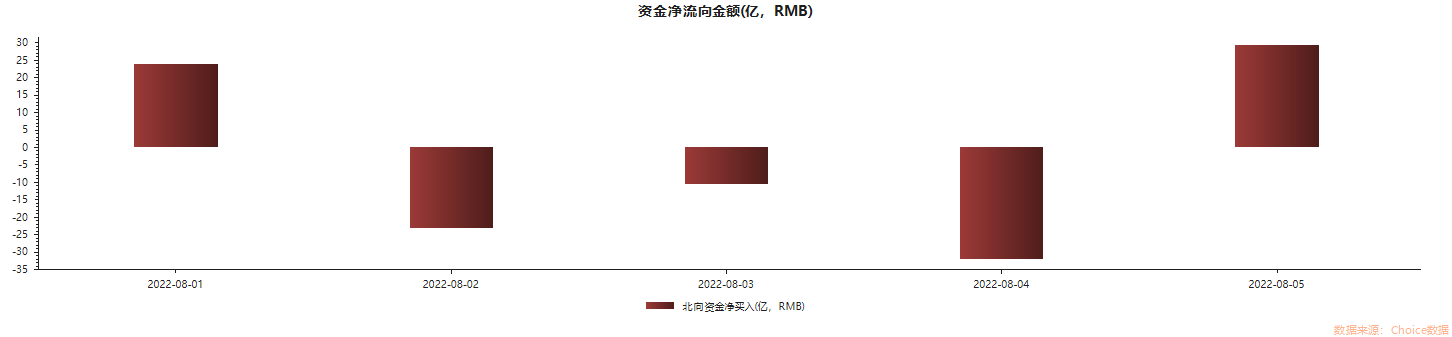

(3)风险偏好方面,近期地缘事件对风险偏好带来冲击,本周避险资产如黄金、美元指数显著上涨,而北上资金则继续小幅流出。但本周五中国华融官宣纾困阳光龙净集团有限公司,市场风险偏好有一定程度回暖——周五A股市场普遍上涨,北上资金当日净流入30亿元。

(三)“此消彼长”趋势并未逆转,成长继续占优——

(1)国内“恢复经济活力”的政策态势不会发生变化。当前所处盈利周期位置与去年底完全不同:21.12.5我们发布《慎思笃行》时,A股处在盈利高位下行的中后期,国内经济动能刚开始衰竭,同时海外需求仍然韧劲,逆周期政策无需过早介入,当时市场对于逆周期政策的预期处于高位,因此彼时我们指出“稳增长政策可能会弱于乐观投资者预期”;但当前我国盈利周期已经处于衰退后期,我们预计A股22年中报是表观盈利底,实际盈利底则会出现在明年初。当前市场对于逆周期政策的预期处于相对低位,但我国经济动能衰减持续时间已经较长,海外经济衰退形势逐步显现+国内就业形势尚未完全好转+地产各项数据复苏缓慢下,稳就业稳经济的必要性较上半年显著提升,预计5月以来“恢复经济活力”的政策态势不会发生逆转。

(2)全球视角下的“此消彼长”仍在继续。本周全球衰退的预期仍然延续:本周OPEC会议决定极其微幅增产10万桶,但油价仍显著下跌,隐含当前全球需求较为孱弱的信息;英国央行预计英国经济从第四季度开始进入衰退。

另一方面,本周五发布的7月美国非农就业数据大超预期,市场对美国衰退的预期产生了一定的分歧。我们发现,与此同时美国的工资上涨幅度也显著超预期,“工资-通胀”螺旋仍在持续:7月非农就业显示,当月平均时薪不仅显著超出市场预期,6月数据也有所上调。经季调后7月美国的平均时薪环比增长0.47%,高于经济学家预期的0.3%,同时6月增幅由前期公布的0.31%上修为0.44%。7月平均时薪的同比增长为5.8%,6月则从3.8%上修为5.4%,连续两个月增幅超5.2%。鉴于“工资-通胀”的螺旋尚在恶化,美国通胀数据或仍将难以低于市场预期。考虑到美国一、二季度实际GDP增速均负增长,如未来美联储延续“鹰派加息”,会加大美国经济硬着陆的概率。

因此,虽然中国经济的复苏仍存波折,但“海外经济后续或陷入衰退金融条件收紧+中国盈利周期触底后缓慢复苏金融条件较为宽松”的中外金融经济周期错位“此消彼长”仍将大概率是中期全球经济的主旋律。

(3)经济复苏缓慢+流动性保持宽松的背景下,贴现率继续支撑成长占优。国内复苏的慢+海外衰退压力增大组合下,我国流动性预计仍将继续保持宽松,同时来自于海外的流动性收紧预期也相较年初显著缓和。另一方面,“断贷”事件后政策介入地产领域的必要性也在加强,近期中国华融官宣纾困阳光龙净集团有限公司,西安等部分城市暂停、取消或放松二手房指导价,郑州“一楼一策一专班一银行”的问题楼盘攻坚化解方案等政策陆续推出,市场对于地产的信心有望逐步重新建立,市场对于发生系统性风险的担忧有所缓解。盈利复苏较慢+流动性保持宽松的背景下,我们预计成长继续占优。

(四)如何看待赛道行情扩散至小盘股的指示意义?

7月以来,以新能源领域为代表的赛道行情向100亿市值以下的“小盘股”扩散,900亿以上公司滞涨甚至下跌、100亿及50亿以下小微盘股大幅上涨。我们在8.4《赛道行情扩散至小盘股有何启示?》中提出,赛道行情向小盘股的扩散确实是短期的多因素共振:一方面中证1000ETF驱动增量资金、另一方面主流标的微观结构欠佳引起资金追求扩散。

复盘总结来看,历史上五轮赛道股行情扩散,可以得到四点启示:

第一,赛道股行情扩散,龙头滞涨、小票跑赢行情是一个过渡状态,一般持续为1-2个月。

第二,短期扩散至小盘股1-2个月后,赛道大盘股往往可重新占优。

第三,但五次小盘行情中,有四次均在随后的2-4个月迎来了赛道行情的阶段休憩,仅一段行情重回大票后赛道继续上涨8个月。

第四,出现小盘股扩散行情可视为微观结构欠佳、预期分歧放大,后续赛道行情持续性将对景气趋势、增量资金和流动性预期将提出更高要求。

(五)“此消彼长”继续挖掘景气改善的方向。

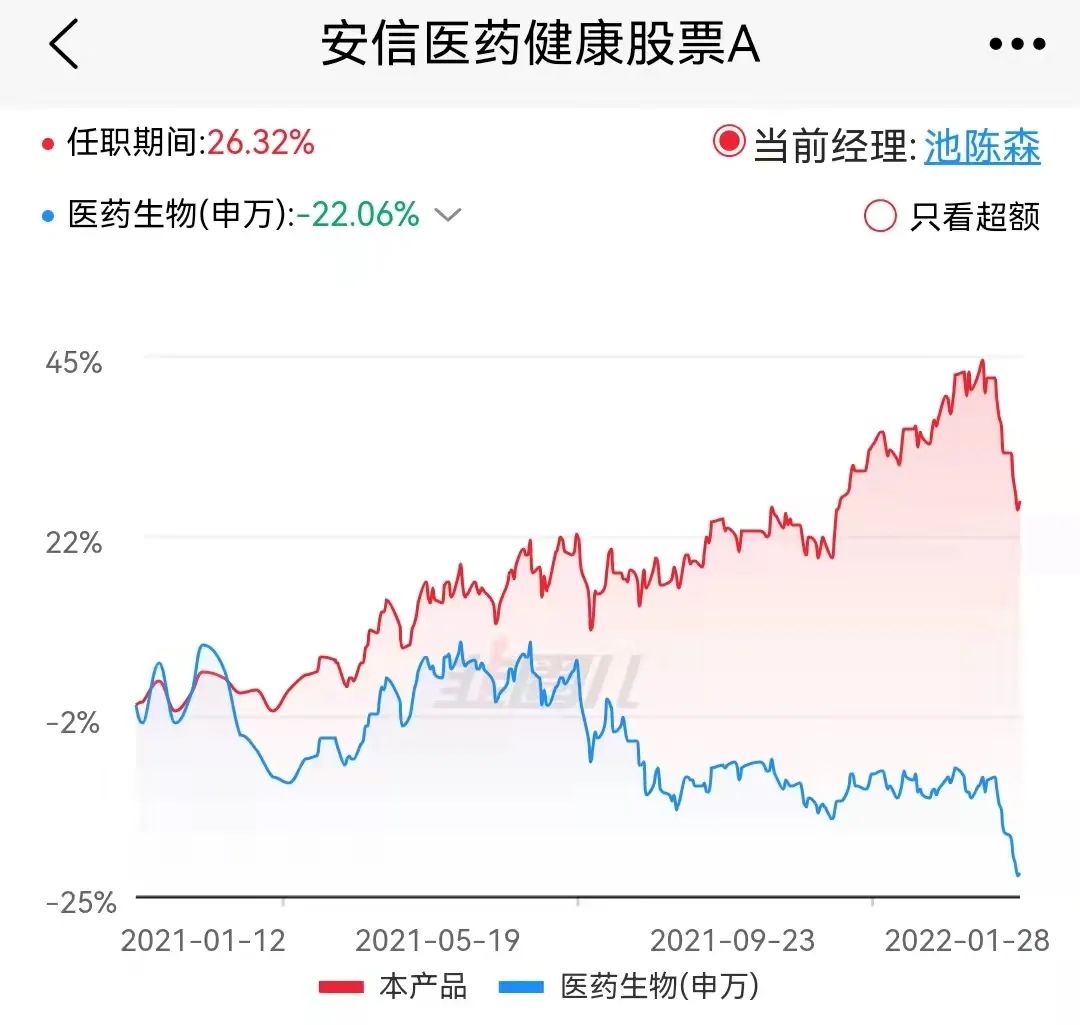

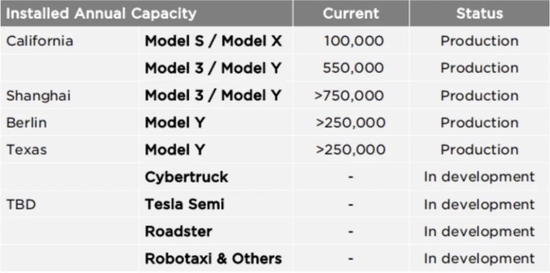

“此消彼长”持续演绎,“国内复苏得慢+海外衰退得快”的组合继续支撑A股贴现率下行驱动的成长股行情。我们认为决策层关于恢复经济活力的姿态不会逆转,“防疫与经济发展”的平衡仍将维持,在狭义流动性较为宽裕的环境下市场不具备持续下跌条件,白宫宣布美国总统拜登将于下周二签署《芯片与科学法案》进一步推升市场对硬科技“国产替代”的预期。维持看好成长股的观点,继续挖掘景气扩散的成长新方向,如中报业绩预计高增、行业供需格局存在支撑的部分“中国制造优势”,以及中报预喜率较高且盈利存在环比改善趋势的部分“中国消费优势”:(1)疫后修复及PPI-CPI传导受益的消费(食品饮料/家电/批零社服);(2)中报业绩验证、景气趋势向好的(汽车含新能车/光伏设备/储能/半导体);(3)限制性政策转向边际宽松(互联网传媒/创新药/地产龙头)。

二

本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年8月5日,30个大中城市房地产成交面积累计同比下降33.36%,30个大中城市房地产成交面积月环比上升8.60%,月同比下降10.75%,周环比下降7.49%。

汽车:乘联会数据,7月第4周乘用车零售销量同比增长14%,较上月同期上升5%。中国汽车工业协会数据,6月商用车销量250.23万辆,同比上升23.77%;乘用车销量222.16万辆,同比上升41.22%。

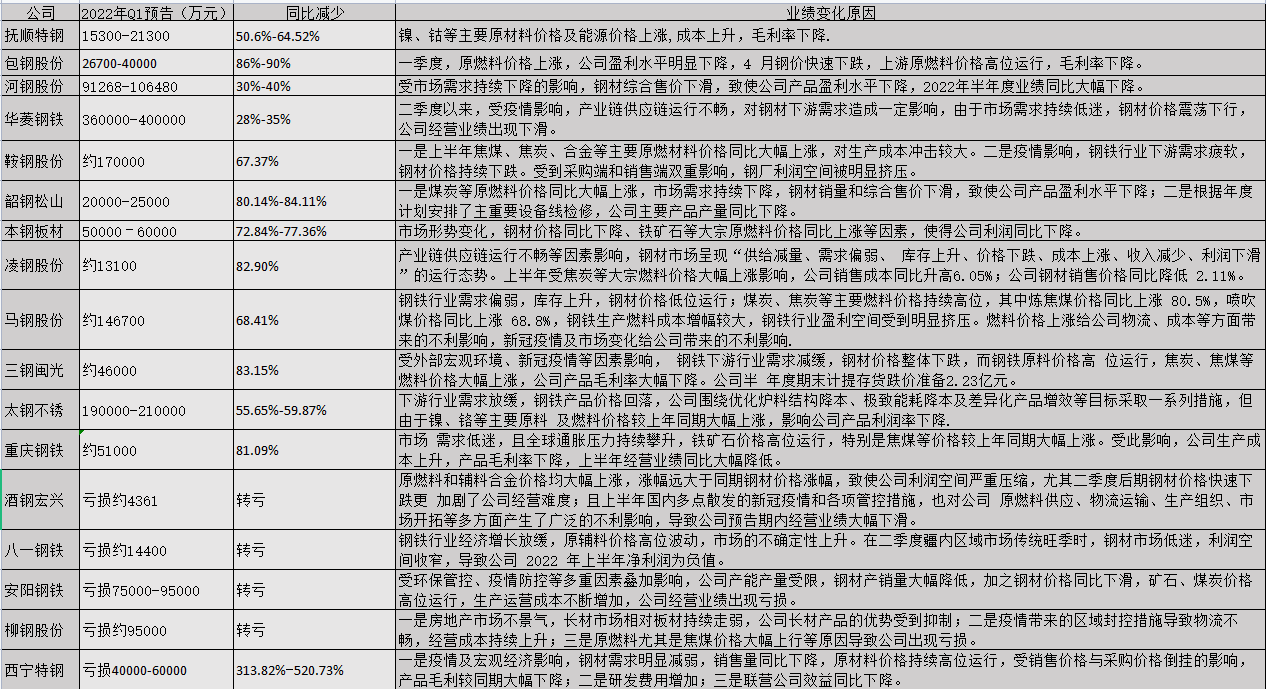

2.中游制造

钢铁:螺纹钢价格指数本周涨1.85%至4245.05元/吨,冷轧价格指数涨1.30%至4447.34元/吨。截止8月5日,螺纹钢期货收盘价为4036.00元/吨,比上周上涨1.00%。钢铁网数据显示,7月下旬重点钢企粗钢日均产量188.80万吨,较7月中旬下降5.35%。6月粗钢产量9072.97万吨,同比下降3.30%;累计产量52687.74万吨,同比下降6.50%。

水泥:本周全国水泥市场价格环比继续上行,涨幅为0.3%。全国高标42.5水泥均价为417.50元。其中华东地区均价维持415.00元,中南地区上涨至400.83元,华北地区维持472.00元。

3.上游资源

煤炭与铁矿石:本周铁矿石库存增加,煤炭价格下降,煤炭库存下降。太原古交车板含税价本周为2120.00元/吨,与上周持平;秦皇岛山西优混平仓5500价格本周跌5.64%至1161.20元/吨;库存方面,秦皇岛煤炭库存本周减少2.33%至545.00万吨;港口铁矿石库存增加1.25%至13703.98万吨。

国际大宗:WTI本周跌8.56%至87.99美元,Brent跌8.98%至94.66美元,LME金属价格指数跌1.02%至3811.50,大宗商品CRB指数本周跌3.77%至281.04,BDI指数本周跌17.68%至1560.00。

(二)股市特征

股市涨跌幅:上证综指本周下跌0.81%,行业涨幅前三为电子(6.44%)、计算机(2.47%)、国防军工(1.70%);涨幅后三为家用电器(-5.14%)、房地产(-4.50%)、汽车(-4.36%)。

动态估值:A股总体PE(TTM)从上周17.63倍下降到本周17.49倍,PB(LF)从上周1.76倍下降到本周1.74倍;A股整体剔除金融服务业PE(TTM)从上周28.23倍下降到本周28.00倍,PB(LF)从上周2.51倍下降到本周2.49倍;创业板PE(TTM)从上周67.20倍下降到本周65.92倍,PB(LF)从上周4.49倍上升到本周4.50倍;科创板PE(TTM)从上周的45.65倍上升到本周46.17倍,PB(LF)从上周的4.90倍上升到本周5.07倍;A股总体总市值较上周下降0.68%;A股总体剔除金融服务业总市值较上周下降0.54%;必需消费相对于周期类上市公司的相对PB从上周2.15下降到本周2.07;创业板相对于沪深300的相对PE(TTM)从上周5.51下降到本周5.43;创业板相对于沪深300的相对PB(LF)从上周3.11上升到本周3.14;股权风险溢价从上周0.79%上升到本周0.85%,股市收益率从上周3.54%上升到本周3.57%。

融资融券余额:截至8月4日周四,融资融券余额16187.98亿,较上周下降0.81%。

大小非减持:本周A股整体大小非净减持15.89亿,本周减持最多的行业是机械设备(-3.99亿)、交通运输(-2.85亿),传媒(-1.46亿)。

限售股解禁:本周限售股解禁810.35亿元,预计下周解禁1589.27亿元。

北上资金:本周陆股通北上资金净流出12.33亿元,上周净流入11.48亿元。

AH溢价指数:本周A/H股溢价指数上升至144.42,上周A/H股溢价指数为144.41。

(三)流动性

截至8月5日,央行本周共有5笔逆回购到期,总额为160亿元;5笔逆回购,总额为100亿元;净回笼(含国库现金)共计60亿元。

截至2022年8月5日,R007本周下跌26.67BP至1.4368%,SHIBOR隔夜利率下跌23.50BP至1.0190%;期限利差本周上涨12.86BP至1.0223%;信用利差上涨0.48BP至0.4951%。

(四)海外

美国:本周一公布美国7月ISM制造业指数52.8,低于前值53;公布美国7月Markit制造业PMI终值52.2,低于前值52.3;公布美国7月ISM制造业就业指数49.9,高于前值47.3;公布美国6月营建支出环比-1.1%,低于前值0.1%;本周二公布美国6月JOLTS职位空缺1069.8 万人,低于前值1130.3;本周三公布美国7月ISM非制造业指数56.7,高于前值55.3;公布美国6月扣除飞机非国防资本耐用品订单环比终值0.7%,高于前值0.5%;公布美国6月耐用品订单环比终值2%,高于前值1.9%;公布美国6月扣除运输类耐用品订单环比终值0.4%,高于前值0.3%;公布美国6月扣除运输的工厂订单环比1.4%,低于前值1.8%;公布美国6月工厂订单环比2%,高于前值1.8%。本周四公布美国6月贸易帐-796 亿美元,高于前值-855。本周五公布美国7月失业率3.5%,低于前值3.6%;公布美国7月非农就业人口变动52.8万人,高于前值39.8;本周六公布美国6月消费信贷变动401.54 亿美元。

欧元区:本周一公布欧元区7月制造业PMI终值49.8,低于前值49.6;公布欧元区6月失业率6.6%,与前值持平;本周三公布欧元区7月综合PMI终值49.9,高于前值49.4;公布欧元区7月服务业PMI终值51.2,高于前值50.6;公布欧元区6月零售销售环比-1.2%,高于前值0.2%。

英国:本周一公布英国7月制造业PMI终值52.1,低于前值52.2;本周三公布英国7月综合PMI终值52.1,低于前值52.8;公布英国7月服务业PMI终值52.6,低于前值53.3;本周四公布英国央行政策利率1.75%,高于前值1.25%。

日本:本周一公布日本7月制造业PMI终值52.1,低于前值52.2;本周三公布日本7月综合PMI终值50.2,低于前值50.6;公布日本7月服务业PMI终值50.3,低于前值51.2。

海外股市:标普500本周涨0.36%收于4145.19点;伦敦富时涨0.22%收于7439.74点;德国DAX涨0.67%收于13573.93点;日经225涨1.35%收于28175.87点;恒生涨0.23%收于20201.94点。

(五)宏观

7月PMI:中国官方制造业采购经理指数(PMI)为49.0%,比上月下降1.2个百分点,位于临界点以下,制造业景气水平有所回落;中国非制造业商务活动指数为53.8%,比上月下降0.9个百分点,仍位于扩张区间,非制造业连续两个月恢复性增长;中国综合PMI产出指数为52.5%,比上月下降1.6个百分点,仍高于临界点,表明我国企业生产经营总体继续恢复性扩张。

财新PMI:7月财新中国制造业采购经理人指数(PMI)录得50.4,低于6月1.3个百分点;财新中国服务业PMI回升1个百分点至55.5,为2021年5月以来新高。制造业PMI回落幅度大于服务业回升幅度,拖累7月财新中国综合PMI下降1.3个百分点至54.0,显示中国经济景气持续修复,但速度放缓。

三

下周公布数据一览

下周看点:中国7月MO货币供应同比;中国7月CPI同比;美国7月核心CPI同比;美国7月PPI环比;欧元区6月工业产出同比;英国二季度GDP同比初值;日本7月经济观察家前景指数。

8月8日周一:欧元区8月Sentix投资者信心指数;日本6月贸易帐(亿日元);日本7月经济观察家前景指数。

8月9日周二:中国7月MO货币供应同比;中国7月M1货币供应同比;中国7月M2货币供应同比;中国7月新增人民币贷款(亿人民币);中国7月社会融资规模增量(亿人民币);美国7月NFIB中小企业乐观程度指数;美国二季度非农单位劳动力成本初值;美国二季度非农生产力初值。

8月10日周三:中国7月CPI同比;中国7月PPI同比;美国7月核心CPI同比;美国7月CPI同比;美国7月核心CPI环比;美国7月CPI环比;日本7月国内企业商品物价指数环比;日本7月国内企业商品物价指数同比。

8月11日周四:美国7月PPI同比;美国7月核心PPI环比;美国7月PPI环比;美国7月核心PPI同比。

8月12日周五:美国8月密歇根大学消费者信心指数初值;欧元区6月工业产出同比;欧元区6月工业产出环比;英国6月整体商品和服务贸易帐(亿英谤);英国6月商品贸易帐(亿英谤);英国6月制造业产出同比;英国6月制造业产出环比;英国6月工业产出同比;英国6月工业产出环比;英国二季度GDP同比初值;英国二季度GDP季环比初值;英国6月GDP环比。

四

风险提示

疫情控制反复,全球经济下行超预期,海外政策不确定性。

炒股开户享福利,入金抽188元红包,100%中奖!