基民柠檬的基金池旨在介绍优秀的基金产品,这些基金也是柠檬君平常会保持关注的产品,柠檬君会尽量准确把握这些基金的特征,至于这些基金后续的业绩表现,一方面要看基金经理接下来的操作,另一方面也是更重要的则是要看市场给不给面子,风口对于一只基金中短期的业绩起决定性影响,所以在投资时机方面还需要大家慎重考虑。“一枝独秀不是春,百花齐放春满园”,在基金池里,柠檬君会做到尽量丰富,风格相近也力求手法多元。【基民柠檬基金池】系列做到最后一个版本了。纵然有再多不舍,也是到了说再见的时候。柠檬君从2017年5月开始做这个系列,每半年更新一次,过去的五年时间,该展示的都展示了,也不再需要证明什么了,所谓的成长就是不断和过去的自己说再见。

具体到本篇文章,也就是系列的第3篇,介绍的基金分为两类:行业/主题的主动权益基金和做行业轮动的主动权益基金。

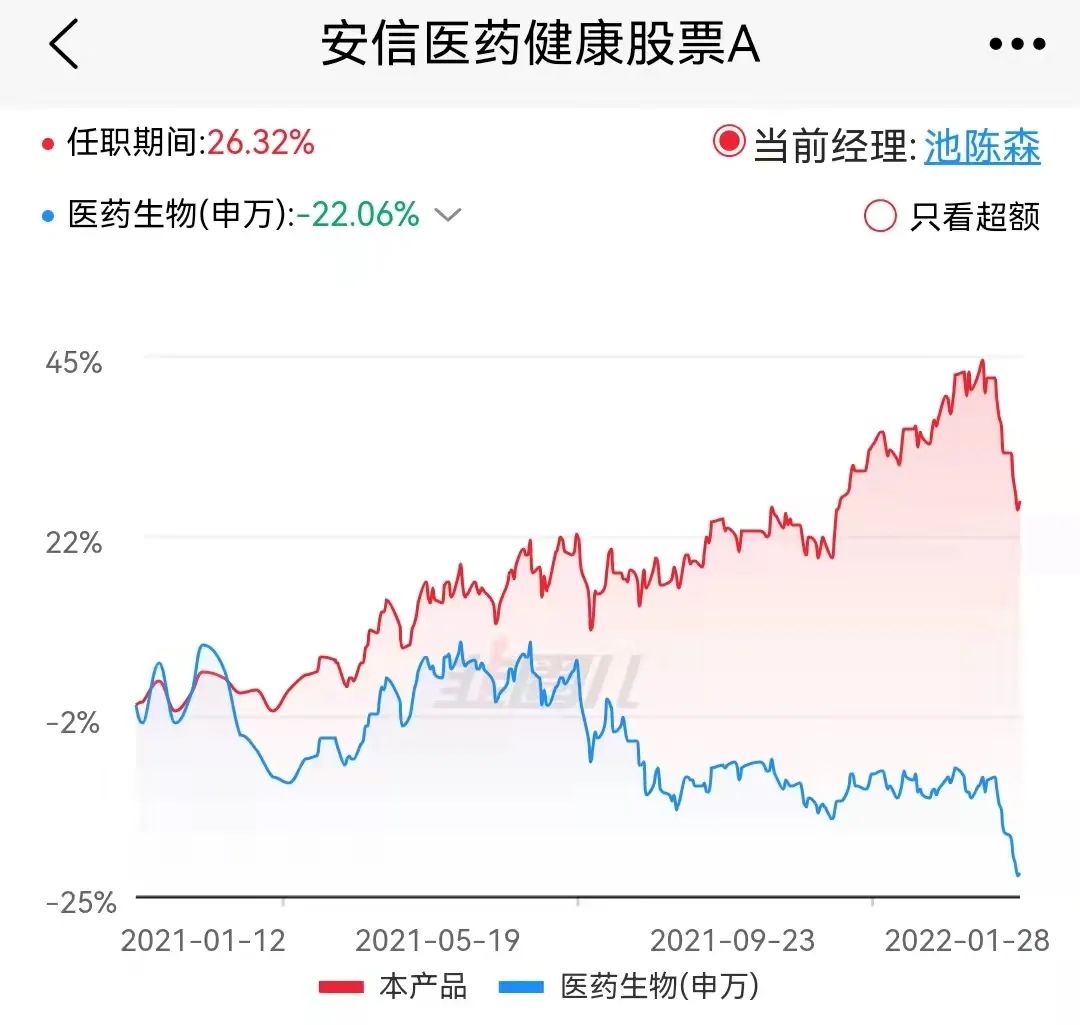

安信医药健康A/C(010709/010710)

基金经理池陈森,基金规模25.5亿(2022年二季报数据,下同)。在曾经的“医药三巨头”翻车后,池陈森支棱起来,成为医药行业基金的代表。

池陈森是很适合当下市场风格的医药基金经理,在这个博弈激烈的阶段,在行业/主题内部分化很严重的阶段,做对结构,选好个股,流畅交易,是很重要的,池陈森正好拿捏了这些。医药行业不是没有投资机会,而是资金的结构特别不合理,过于集中的问题解决掉才能恢复到常态,然而这个问题目前看来连一点光亮都没有,头部医药基金经理的规模居高不下,可投资的股票就那么多只,根本无法调仓……也只能耗着了,现在只能把希望寄托在全市场基金经理身上,等待他们回流龙头医药股,拯救行业基金经理。

易方达供给改革(002910)

基金经理杨宗昌,基金规模63.77亿。柠檬君特别喜欢化工这个行业,虽然谁都不喜欢离化工企业近,但是投资化工企业可是真赚呀!化工属于周期性行业,但是这个行业内部的差异比较大,总是能够找到一些子行业和公司方面的投资机会,很容易做出超额收益。

化学博士杨宗昌是市场上比较少见专注投资化工行业的基金经理,对于行业的拿捏也是很到位的,本身也是比较稳健的一位基金经理,虽然化工行业的弹性很高,在他这还是能够比较好控制住的,并没有去做极致的高弹性来吸引眼球,持仓还是比较均衡分散的,还是追求长期稳定超额收益的选手。相信长期的同时,也得注意到今年以来的业绩有一定的运气成分,主要是一些意外事件推高了油价、天然气价格,这是行业的基础,不可忽视这一层面对于基金业绩的影响,能源价格回落肯定有较大不利影响。

富国新兴产业A/C(001048/015686)

基金经理孙权,基金规模11.57亿。这位基金经理的名字非常好记,跟东吴的开国皇帝一样,话说真有一家基金公司叫东吴基金,他要是去东吴基金当基金经理,那就更有意思了。

孙权是新手上路,担任基金经理时间并不长。清华电子工程系毕业,做过计算机行业研究员,电子行业研究员,研究电子行业的时间更长,7年左右。整体来看,核心能力圈就是TMT,在长期产业趋势好、空间大的赛道上,寻找景气度向上的细分方向中最具竞争力的公司。本身属于成长风格,但是能力圈比较窄,大致就是一位TMT内部做行业轮动的基金经理。公司的平台比较大,也能给他提供比较不错的支撑,至于能达到多高的高度就得看个人的发展了。

信澳转型创新A/C(001105/015608)

基金经理朱然,基金规模4.79亿。朱然是柠檬君非常看好的一位科技基金经理,比较可惜的是跳槽换了团队,这也在一定程度上耽搁了个人发展。不过离开总是有理由的,可能原来的公司确实没什么值得留恋的。

朱然的投资是很有章法的,主要围绕科技行业的景气度来投资,他对于行业景气度的捕捉是比较到位的,近年来的各种投资机遇,大致都有把握,围绕景气度投资,也就有些行业轮动的样子,行业配置会比较集中,相应的业绩弹性和波动可能很大。这点是需要投资者做好心理准备的,否则会比较难熬的。

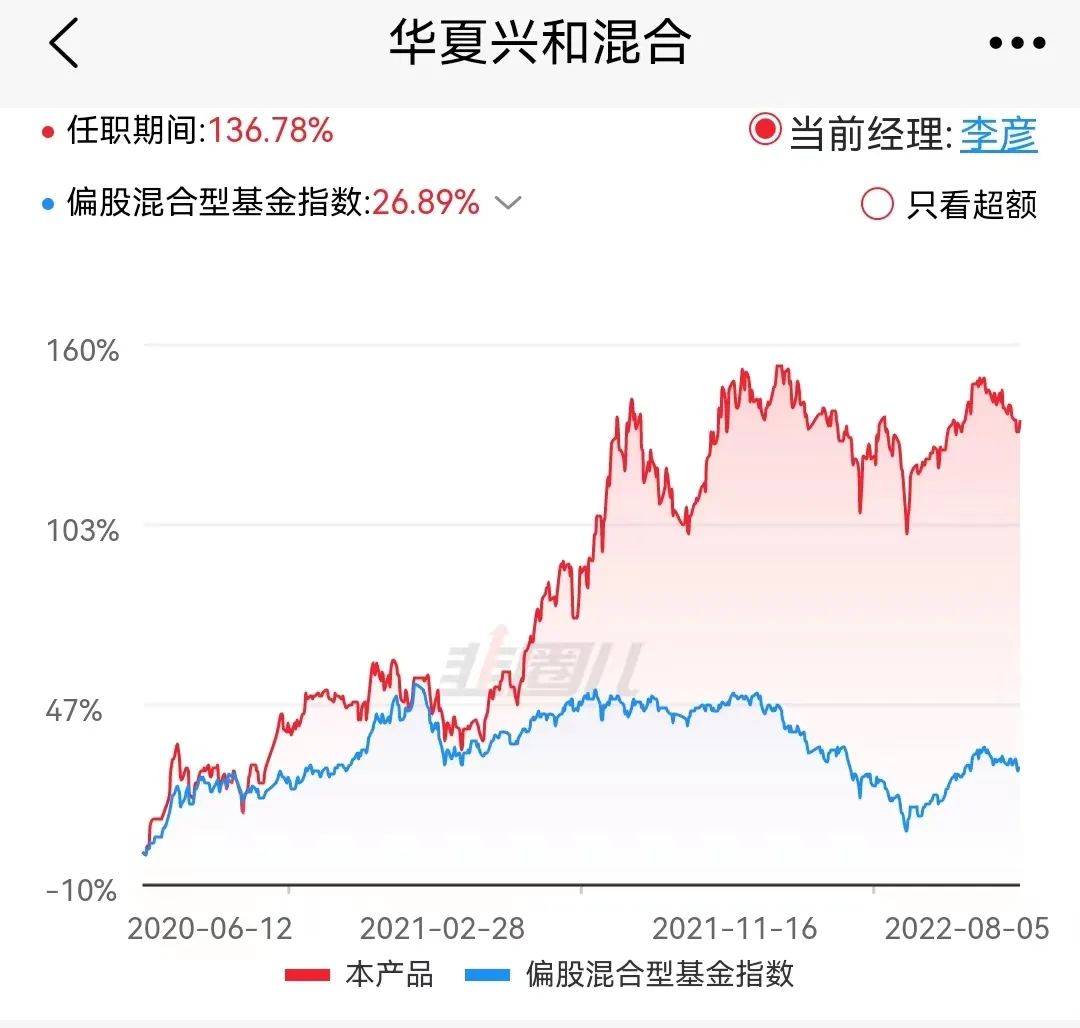

华夏兴和混合(519918)

基金经理李彦,基金规模64.05亿。李彦其实是一位很适合当KOL的基金经理,如果不做基金经理,给大家谈天说地,讲讲国际风云变幻,估计也会比较成功。

其实看他的持仓,会觉得跟莫海波的差不多,但是李彦明显更有冲劲儿。李彦可能更集中,轮动得更快,在组合思维上不太考虑平衡,而是更关注于收益,看到机会敢于下重注。他任职基金经理以来,确实把握住不少的投资机会,还是比较成功的,其实无论是什么样的投资方法,只要在这个方面有所成,就会有一定的超额收益。

中海积极增利(001279)

基金经理左剑,基金规模8.85亿元。从2015年开始管理基金,左剑的管理时间也不短了,在2019—2021年连续三年收益超过60%,这个业绩也是极为罕见的,不过他也没有火起来,可能跟公司比较无力有较大关系,同样连续三年收益超过60%的神爱前,平安基金就推得动。

左剑自述也是跟神爱前一样,经历2018年之后有重要转变,柠檬君的理解是开窍了,不过相信不少人是不信这点的,但是刨除这点,这几年他们对于行情主线的把握还是非常准的,时点和行业的选择都比较不错,所以年年都能有不错的收益。需要注意的是,持仓集中度并不低,所以再怎么想控制波动和回撤,也只是能比持仓集中的好一些。从朱然到深爱前再到左剑,其实最近一两年都是转到新能源取得的成功,后续发展的差异就看这几位如何看待新能源行业,如何调仓了。

工银战略转型A/C(000991/011473)

基金经理杜洋,基金规模52亿。杜洋现在的担子加了不少,不过在代表作方向还是没有太大的变化的。原本人员较为稳定的工银瑞信基金,近一段时间也有些松动的态势,基金经理离职的情况多了起来,这个其实也是正常的,太稳定的团队,年轻人缺少向上的机会,除非大家都比较佛系,不争不抢氛围很好。

杜洋的轮动是大开大合的,成长与价值,切换都很丝滑,当然投资者可能一时不太能接受这样的转变。这是一位肆意发挥的基金经理,没有定式,这是需要投资者做好心理准备的,不一定什么时候这位就像牧民一样搬家了。杜洋的轮动偏左侧,不过轮动这种风格,很多人是难以接受的,如果天天看净值和估算有巨大的差异,是挺考验人的。杜洋现在基本都待在金融地产方向,最近一段时间就是很难熬的时间段。

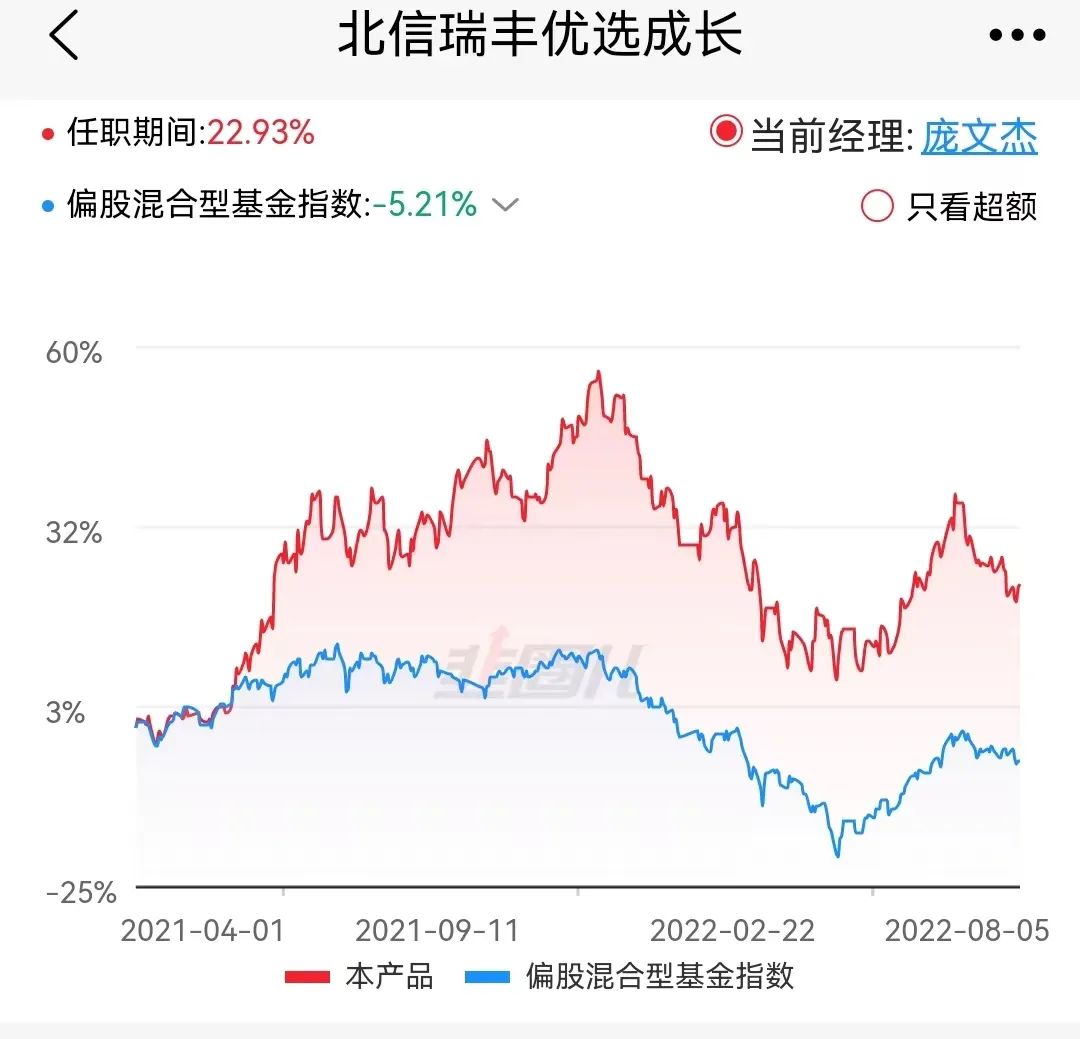

北信瑞丰优选成长(009954)

基金经理庞文杰,基金规模6436.68万元。庞文杰同样是一位玩漂移的基金经理,跟杜洋差不多,切换还是很猛的,一动就是大手笔,十大重仓股全部换遍的那种,切换起来下手特狠,他的规模加上这操作手法,让人有一些“大散户”的感觉。

庞文杰现在看好的是消费的反转,所以拿了很多的消费股,主要就是酒类股票。他看消费反转时间比较长了,但是反转迟迟没有出现,他也比较有定力,就待在这里不动了。

工银国家战略(001719)

基金经理陈小鹭先生,基金规模5.39亿。工银瑞信基金研究部策略组组长、基础化工行业研究副总监,是一位化工研究员出身的基金经理,不过在发展上逐渐转向了策略,并没有像杨宗昌那样固守化工。

陈小鹭的行业轮动从产业趋势出发,也结合了估值匹配的角度,偏向左侧,但是跨度没有杜洋那么大,基本还在周期行业的圈子里,成长行业里会关注到TMT。目前他的重仓股主要是地产和基建,越跌越买的状态,逆势而动,年初积累的业绩优势,被这一轮地产股的下跌消耗殆尽。

融通内需驱动A/C(161611/014109)

基金经理范琨,基金规模13.24亿。范琨女士和陈小鹭先生一样,是化工行业研究员出身,9年证券从业经验,担任基金经理6年。范琨是一位很喜欢反思和认错的基金经理,这个特质极为罕见。

或许是化工周期行业研究出身,她行业轮动做起来很自然,顺着时节操作,看对了兑现盈利,看错了及时认错,换手率很高。这个风格如果成熟起来,减少认错的概率,收益还是比较可观的。

交银先进制造(519704)

基金经理刘鹏,基金规模83.81亿。不得不说,交银施罗德基金的人才真是一茬接一茬,源源不断,交银趋势和交银先进制造虽然历经基金经理变更,但是业绩都延续下去,现在长期业绩超好看,全市场能稳在前十甚至前五的水平。这只基金可以算是一只制造业的行业主题基金,在这个大的行业/主题下有一定的行业轮动。

刘鹏主要在自己的能力圈覆盖的几个行业(机械、军工、电子等)结合景气度、估值做一定的轮动,持股略分散,行业较为均衡,不会特别偏离某个行业,本身也占有先进制造这样一个长期向好的主题/赛道,相当于在沃土里种地,长期业绩还是较为有保障的。而对于大多数投资者来说,这样不极致的风格也是比较容易接受的。

基民柠檬

2022.8.6