热点栏目

热点栏目 华夏时报

华夏时报(www.chinatimes.net.cn)记者 李贝贝 见习记者 董红艳 北京报道

经历了低迷的上半年后,许多房企给出的业绩并不如人意,金融街(000402.SZ)却是个例外。

金融街2022年上半年业绩预告显示,预计盈利10.87亿元-12.69亿元,比上年同期增长80%-110%。但其中约9.73亿元-10.37亿元是非经常性损益贡献的,主要是出售资产和投资性房地产公允价值变动。

金融街在出卖资产“回血”的同时,也在不断给子公司和参股公司“输血”。8月2日,金融街发布《关于对外提供财务资助的公告》,称按持股比例为四川雅恒房地产开发有限公司财务资助金额1.2661亿元。

中国豪宅研究院院长朱晓红8月3日在接受《华夏时报》记者采访时指出,金融街前期积累了较多的固定资产,适当减持,可以增加股东收益,提振企业信心。

出售资产获利7.8亿元

根据金融街业绩预告,其2022年上半年预计实现归属于上市公司股东的净利润10.87亿元到12.69亿元,比上年同期增长80%到110%;预计实现扣非净利润1.5亿元到2.32亿元,比上年同期增长高达120%到240%。

2022年上半年,多数房地产企业业绩严重下滑,甚至出现亏损,业绩增长的企业并不多。金融街的利润增长可谓十分亮眼。不过,其主营业务对净利润的贡献只占很小比例,贡献最大的是“非流动资产处置”和“投资性房地产公允价值变动”带来的非经常性损益。

公告显示,2022年上半年金融街将持有的北京金融街丽思卡尔顿酒店出售给北京金融街投资(集团)有限公司,转让收益约7.8亿元;其上海静安融悦中心项目部分办公楼、商业及配套车位公允价值变动收益1.2亿元。这两项收益合计产生非经常性损益9亿元,约占2022年上半年归母净利润的71%到83%。

据财报数据,多年来,金融街一直保持着盈利状态,其中2019年、2020年和2021年的净利润金额分别为41.21亿元、22.18亿元和15.18亿元。不过,其归母净利润和扣非净利润之间的差额也一直比较大,产生差额的原因主要是非经常性损益。

2021年,金融街非流动资产处置损益为7.9亿元,投资性房地产公允价值变动损益为8.2亿元,两项收益合计占当年归母净利润的100.05%。

著名财税审专家刘志耕曾向记者指出,通过出让资产实现利润的方法不具有可持续性,因资产总量有限,卖多了会影响正常的生产经营活动。长期而言,上市公司的盈利还是应该依靠正常稳定的生产经营活动;而投资性房地产公允价值变动损益增加,并不会直接带来现金流。

为子公司“输血”

金融街一方面出售子公司“回血”,一方面又为子公司“输血”。

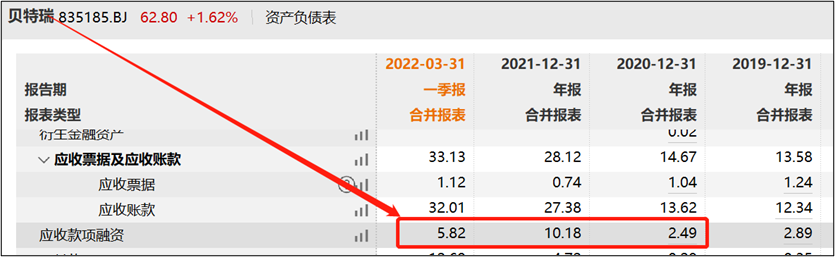

近年来,金融街多次向子公司和参股公司提供借款,且相当一部分借款为无息借款。

据公告披露,2022年1月29日,金融街为四川雅恒提供1.2661亿元半年期无息借款;2022年2月7日,金融街为子公司融方公司提供1.85亿元,三年期无息借款;2022年2月25日,金融街为参股公司惠州融拓公司提供6亿元借款,利率9%,2024年10月22日到期;2022年8月2日,金融街公告称再次向子公司参股的四川雅恒提供为期半年1.2661亿元的无息借款。

除了提供借款,金融街多次为子公司,特别是资产负债率超过70%的子公司提供融资担保,解决子公司和参股公司的融资难题。

公告披露,7月5日,金融街为资产负债率超过70%的子公司天津融承和兴置业有限公司债务融资提供担保,担保金额1.5亿元;7月26日,金融街为资产负债率超过70%的子公司苏州融太置业有限公司债务融资提供担保,担保金额约为3.83亿元。

截至2022年7月26日,金融街股东大会、董事会审批通过的为全资、控股子公司、参股公司提供的处于有效期的担保额度为431.85亿元,担保余额为160.27亿元。

负债率居高不下

在为子公司“输血”的同时,金融街负债率一直保持高位。从2015年开始,金融街资产负债率一直保持在70%以上。2020年年末高达76.48%,2021年年末下降到74.15%,但仍面临着较大的负债压力。

根据“三道红线”政策,房地产企业在剔除预收款项后资产负债率不超过70%、净负债率不超过100%、现金短债比大于1。而据年报数据推算,2021年金融街剔除预收款项后资产负债率为74%,净资产负债率为146%,现金短债比为1.4,仅现金短债占比达标,踩了两道红线。2022年第一季度,金融街的“三道红线”达标情况也并未发生实质性改变。

朱晓红告诉记者,现在靠高负债过日子的企业会越来越少,金融街应该会尽量不去触碰“三道红线”。

8月3日,针对资产负债以及利润情况,《华夏时报》记者向金融街发送了采访提纲,但是截至发稿未收到回复。

责任编辑:张蓓 主编:张豫宁

新浪合作大平台期货开户 安全快捷有保障