回顾上半年市场走势,权益资产在美联储加息收紧流动性的背景下,全球各主要股指均大幅下挫。虽然国内流动性宽松,但受制于地产疲弱叠加疫情扰动,A股也难以独善其身。固收资产也表现不佳,美债收益率一路上扬,国内收益率低位窄幅震荡。而全球通胀高烧不退,叠加俄乌地缘冲突,使得商品特别是原油持续走高,在大类资产中一骑绝尘。

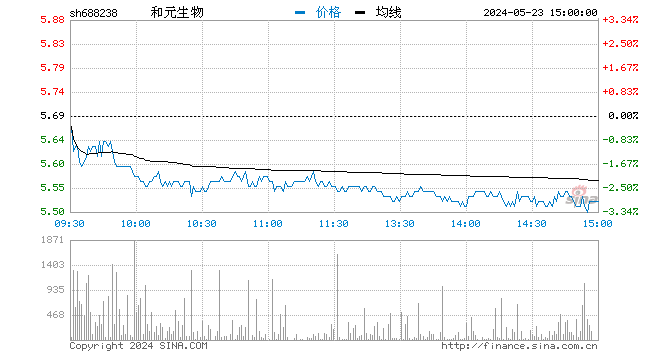

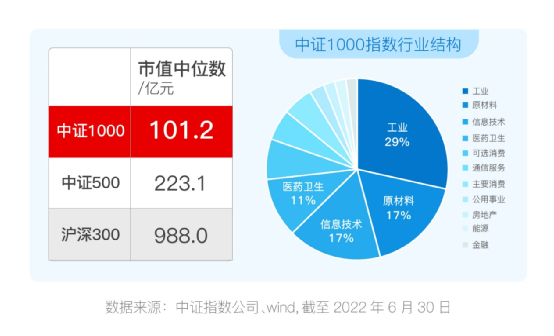

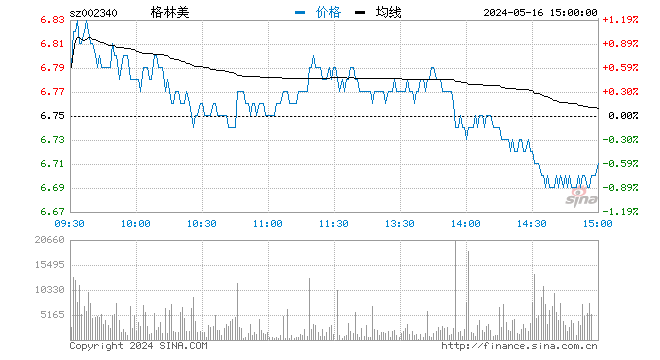

权益市场

展望下半年,二季度大概率是全年经济低点,预计未来经济将呈现温和复苏的态势。

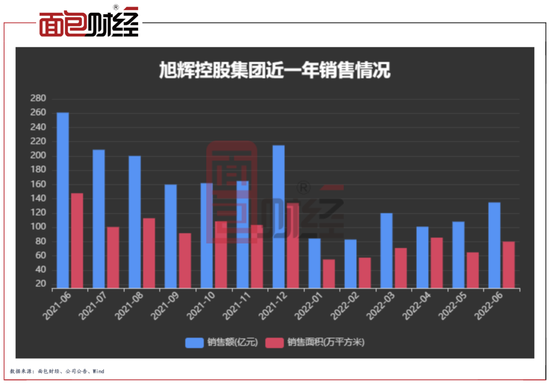

从分项来看,基建投资将持续发力;地产政策松绑,销售数据回暖,但反应到投资端仍有不确定性;消费反弹,但存在和疫情反复的彼此消耗;出口缓慢下行但仍有韧性。整体经济修复情况取决于疫情影响程度和政策发力的效果。

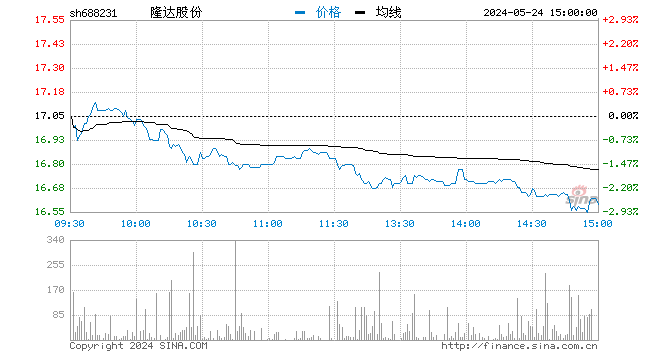

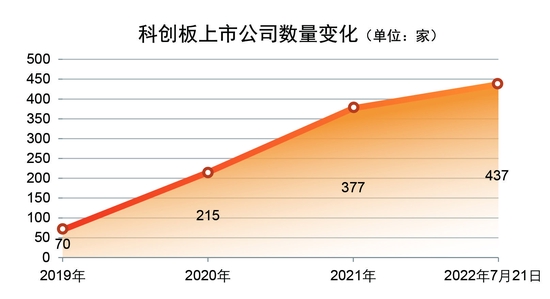

在此背景下,A股当前估值处于合理水平,盈利处于触底回升阶段。虽然全球流动性收紧对于权益市场可能会形成一定压制,但长期来看,随着经济底的逐步确立,A股的吸引力将逐步凸显。而港股估值处于历史低位,基本面逐步改善,具备较好的配置价值。美股经过上半年的大幅下跌,泡沫大幅挤压,估值已回落至合理区间,但仍需防范美联储不断加息缩表可能会导致美国经济陷入衰退的风险。

固收市场

虽然经济复苏的斜率存在分歧,但修复的大方向是确定的,因此资金利率的中枢可能逐步向政策利率靠拢。

海外通胀持续超预期,美联储加息节奏和幅度有可能相应加快,对国内的货币政策形成掣肘,利率整体趋于震荡上行。但也存在博弈预期差的机会:一是MLF降息;二是美国经济步入衰退,美联储加息缩表节奏放缓;三是疫情、地产扰动经济增长节奏。大宗商品方面,受制于长期资本开支不足,原油供需格局短期难有大幅改善。黄金年内受到美联储加息和美元强势的影响,也难有超预期的表现。

管宇

浙商基金FOF及多元资产管理部 总经理

浙江大学应用数学专业博士,13年从业经验。

注:管宇自2009年起历任高沃信息技术(上海)信用分析师、平安资产管理公司量化研究员、信泰人寿保险公司投资经理、华宝证券董事副总经理、中国平安财产保险公司战略资产配置团队经理,现任浙商基金FOF及多元资产管理部总经理。