近日,烂尾楼盘业主“联名停贷”备受关注。受此影响,近段时间银行、房地产板块有一定程度下跌。创金合信基金金融地产行业研究员胡致柏认为,近期银行股下调与多地烂尾楼业主“联名停贷”事件发酵密切相关,市场担忧停贷规模持续扩大会对银行资产质量产生较大的影响,银行板块因此遭到了抛售。不过,他认为目前已有多家上市银行公布按揭逾期、不良情况。从具体披露的情况来看,目前涉及风险业务规模较小,总体风险可控。近期银行板块下行,已经基本反映了市场的悲观预期。

在本轮银行板块下行中,不少银行股受到错杀。胡致柏建议可关注部分优质区域的城农商行的投资机会,因其地产敞口占比较低,且区域地产环境较好,基本不会受到停贷潮的影响,而在本轮银行板块下行中受到错杀。

胡致柏提醒近期需要观察停贷事件对于地产销售的影响,是否会中断处于弱复苏进程的地产需求。他认为,在地产需求不振,投资力度减弱的背景下,地产产业链上的建材、建筑装饰等板块会受到一定的影响。

问:近期银行股下跌幅度较大的原因有哪些?

胡致柏:近期银行股出现明显回调,主要是受到外部风险事件的冲击,多地烂尾楼业主“联名停贷”事件发酵。市场担忧停贷规模持续扩大会对银行资产质量产生较大的影响,银行板块因此遭到了抛售。“保交房、保民生、保稳定”,是地方政府政策执行的重点,在后续解决问题的路径中,涉及到烂尾楼交付的问题,银行难免需要承担部分损失。此外,目前停贷项目涉及的楼盘主要集中在已经出险的房企,因为银行通常做业务时会结合开发贷与按揭一起做。基于此,市场担心部分股份行在开发贷业务方面存在较大风险。

资产质量是银行经营的重点关注指标,而按揭贷款作为银行的优质资产,如果出现不良的波动,对于银行股业绩和估值可能会产生一定的影响,因此市场对停贷事件较为敏感。

此外,今年年初银行板块相对收益较为明显,4月底市场开始反弹,以新能源为首的成长股成为主线。在增量资金不足的背景下,市场难以实现全面普涨,作为稳增长条线的银行板块在市场风格切换下表现偏弱也是市场跷跷板效应的体现。

问:停贷是否会影响银行资产质量和业绩?您如何看银行股的投资价值?

胡致柏:截至目前,已有15家上市银行陆续公告相关按揭逾期、不良情况。从具体披露的情况来看,目前涉及风险业务规模较小,总体风险可控。

出现集体停贷现象的项目绝大多数是近两年新增的烂尾楼盘,存量按揭基本没有受到影响,而新增占比较高的国有行2020-2021年新增按揭占2021年底贷款比重在5.3%-7.3%之间,整体占比较小,股份行占比基本在5%以下,城农商行则更低。新增按揭中,出现停工或延期交付的项目才可能涉及集体停贷,能够实现如期交付的项目按揭贷款质量依旧能够维持在较好水平。整体看来,如果停贷事件继续发酵,规模持续扩大,难免会对银行资产质量产生一定影响,但不会对银行经营产生重大风险,银行板块整体有能力应对。而上市银行密集披露相关敞口,释放资产质量稳定的信号,也代表了政策维稳的方向。

从投资角度来讲,银行板块整体受到停贷事件冲击出现下行,已经基本反映了市场的悲观预期。部分优质区域的城农商行的地产敞口占比较低,且区域地产环境较好,基本不会受到停贷潮的影响,在本轮银行板块下行中受到错杀,可关注其投资机会。

问:在您看来,这种事件性冲击对A股市场的影响会持续多久?受冲击板块投资机会如何?

胡致柏:关于停贷潮对A股市场的影响,可能还要继续观察后续发酵的情况以及相关监管部门的应对措施。目前看来,停贷潮存在继续扩大的可能,但全面停贷发生的可能性不大。受到疫情和经济复苏偏缓的影响,部分居民存在还贷压力。不过,随着经济环境逐步好转,这类情况能够得到缓解,现在没有形成大规模风险的条件。

问:除了银行,“强制断供”事件还对哪些板块影响较大?请说明原因。

胡致柏:有可能会对地产产业链产生影响,后续需要观察停贷事件对于地产销售的影响,是否会中断处于弱复苏进程的地产需求。地产行业风险出清的进程仍在持续,后续仍有房企出险的可能性。而在地产需求不振,投资力度减弱的背景下,地产产业链上的建材、建筑装饰等板块也会受到一定的影响。

问:目前指数整体处于什么阶段?中短期和长期分别来看,哪些主线值得关注?

胡致柏:4月底以来的反弹持续的时间和幅度均超过市场预期,中短期看,累计反弹幅度越大,阶段性回调的压力也在不断加大。当前经济和盈利预期继续修复,但通胀和海外加息使流动性和风险偏好预期下降,A股大概率进入反弹后期的筑顶震荡状态。

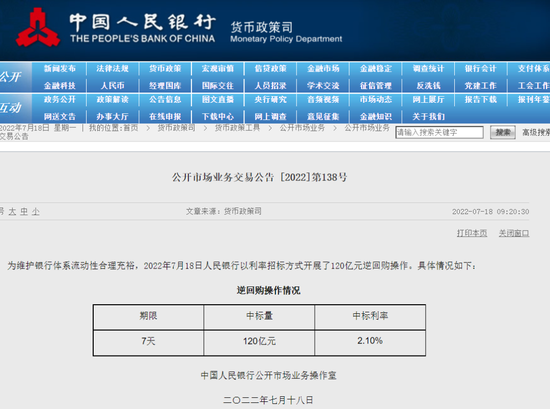

从流动性的角度看,5月、6月微观流动性非常充裕,在实体不能吸纳足够流动性的时候,权益资产等风险类资产价格最为受益,外资也重新流入A股。进入7月,尽管短期内货币政策不会出现大方向的变化,市场流动性依然会保持相对充裕,但上周央行逆回购规模的缩量已经让市场感觉出潜在的边际变化。如果后续出现更多变化,处于高位的市场情绪波动也会更大,需要警惕这种情绪出现后带来的市场波动。

中短期看,行业轮动、补涨板块以及热点机会仍在,本轮反弹幅度较小的通信、计算机等科技板块,受益于疫情复苏和政策刺激的消费板块存在板块轮动的机会。从长期看,高景气赛道基本面没有发生太大的变化,如果出现回调仍具备良好的配置价值。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>