【方证视点】“靴子”落地 5月“雄起”——20220506

核心观点

我们认为,短线大盘难出现大起大落走势,超跌题材股的活跃还会涛声依旧,次新超跌股的活跃更预示着5月行情以结构为主,5月A股市场具有赚钱效应,这也将吸引场外资金流入,大盘波澜不惊,个股惊涛骇浪,将是5月A股盘口的主要特征。

盘面分析

假期内,美联储宣布加息50个BP而非75个BP,符合市场预期,隔夜美股大涨,纳指涨超3%,受此影响大盘全天保持高位震荡,实现5月“开门红”。最终,大盘以上涨0.68%收盘,创业板下跌1.33%,两市总成交量较前一交易日减少6.64%,受大盘连日上涨影响,资金存在一定的获利了结需求,市场风格转换期内,机构调仓也较为频繁,市场情绪较为平稳,信心保持充足。

量能有所减少,个股活跃度不减,分化有所加大,昨有146家个股涨停,其中有9家个股为20%涨停板,有173家个股涨幅在10%涨停板之上,有15家个股跌幅在10%以上,8家个股跌停,涨幅超过5%个股有558家,跌幅超过5%的个股55家。涨幅居前的为磷化工、能源化工、家用电器、军工、新冠肺炎检测等,跌幅居前的为电工电网、证券、地产、煤炭、餐饮旅游等,受宁德时代等权重股大跌所拖累,创业板以下跌报收,量能小幅减少,赚钱效应增加,亏钱效应仍存,资金获利了结,量能难以释放,大盘风格转换,是周四盘口主要特征。

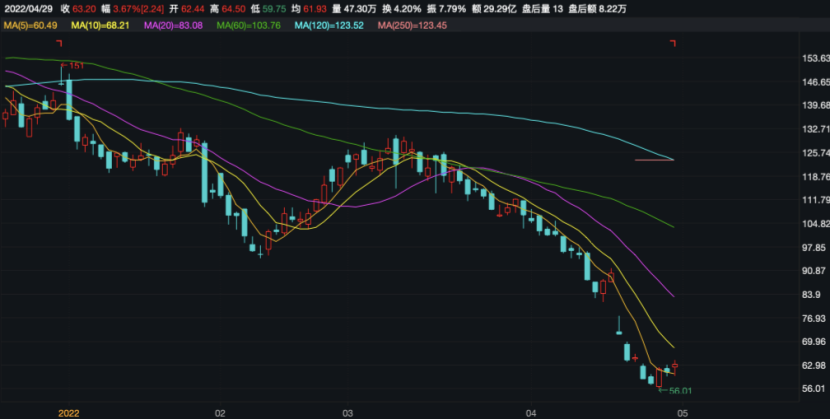

技术面分析

从技术上看,节后第一个交易日,大盘低开高走,盘中一直在前一收盘点位上方震荡运行,尾盘涨幅有所收窄,并呈价涨量缩的态势,10日线支撑,3100点附近有压力,价涨量缩的量价背离关系,加之大盘偏离5日均线过远,技术上属于超买态势,短线大盘存在技术性的回调压力,但日线MACD指标即将金叉,盘中回调的空间有限,短线有望在3050点上方震荡运行。

分时图技术指标显示,15分钟MACD指标空头强化,30分钟MACD指标即将死叉,60分钟SKD指标死叉,短线盘中有回调压力,但60分钟MACD指标继续多头强化,短线继续回调的空间有限。

上证50价跌量缩,前期平台压力较为明显,K线组合形态为小“射击之星”,指数偏离5日均线较远,短线有回调压力,但日线MACD指标金叉,回调的空间有限。

创业板价跌量缩,5日线支撑,10日线失而复得,价跌量缩的量价关系,杀跌动力有所减缓,短线有反弹要求,后市有望挑战2400点上方的压力。

综合技术分析,我们认为,由于大盘实现了“四连阳”的上涨走势,技术上存在一定的超买态势,也就积累一定的回调压力,短线大盘继续上行的概率低,回调蓄势后才会有进一步上涨的动力,关注量能的变化,若量能难以释放,则大盘绕3050点蓄势运行的概率大,无论涨跌,若量能能重新释放,则大盘将挑战3150点附近的压力。

基本面分析

今年以来,美股出现调整走势,结构也出现了较大的变化,周期与成长之间结构分化依旧严重,但结构方向与过去却截然相反。截至今年5月4日,在之前牛市中涨幅一路落后的美道指,年内跌幅6.27%,在之前牛市中一路领涨的美纳指,年内跌幅17.13%。我们注意到,美纳指自高位16212点回调以来,盘中跌幅一度超过20%,理论上步入了技术性熊市。由于纳指代表了美高科技成长股,既是市场流动性风向标,也是市场风险偏好风向标,作为美股行情的“风向标”,纳指今年以来跌幅远超代表传统周期性产业的道指,意味着今年的美股实质上步入了结构性熊市。

我们在之前的报告中一直强调,美股如我国的房地产一样,不要轻易言熊,原因就是美居民资产50%以上在股市,就如国内居民资产50%以上在楼市一样,居民持有的资产价格走势,决定了居民的消费能力的强弱,消费能力的强弱决定了经济的强弱。美是典型的消费大国,居民消费占美GDP约70%,美股一旦进入了熊市,则美国居民的资产将缩水,美国的经济将出现下滑态势,这是不可避免的。

美股走势与美经济走势呈正相关性,今年一季度美股大幅回落,美纳指回落幅度为9.1%,美道指回落幅度为4.57%,美刚刚公布的一季度GDP环比年化增速回落幅度为1.4%,GDP环比年化增速的回落表明在大规模经济政策的刺激下,连续多个季度环比增长的动力已基本释放完毕,加之美联储货币政策开始进入加息缩表的紧缩周期,美经济下滑基本成定局,美GDP增速出现向下拐点是大概率事件。

二季度伊始,美股加速大幅回落,4月1日至5月3日,美纳指回落幅度约为12%,美道指回落幅度约为4.71%,美纳指继续领跌美股,美经济基础是高科技产业,美纳指继续大幅回落并引领美股下跌,宣示着美股已从进攻转向防御,预示着美经济基础已不稳,甚至有动摇的可能,究其原因,就是美国经济高增长与高通胀并存,但高增长与高通胀皆是无限量量化宽松的货币政策刺激所致,如果为了抑制高通胀而实施紧缩的货币政策,在抑制通胀的同时,经济增长动能也将逐渐丧失,滞胀是美今年经济所面临的问题。

滞胀无牛市。当前美一季度GDP环比年化已回落,但CPI却创40年来新高,仍还未出现回落的拐点迹象,美经济出现滞胀风险在加大,这是美股大幅回落的内在逻辑,也是美纳指步入技术性熊市,美股由攻转防的内在逻辑。今年美联储已经开启加息缩表的政策抑制通胀,美联储主席的态度预示着5月份加息至少50个BP,甚至有美联储官员表示加息75个BP,这是美元指数突破100,并站上103的原因所在,也是美10年国债收益率盘中突破3%的原因所在。

在5月美联储加息时间窗口再度开启之前,就有美联储官员表示“美联储在应对通胀方面拖得太久,其应对措施几乎肯定会引发美国经济衰退”,这是美联储官员在唱衰美经济,为美联储未来加息幅度低于市场预期找退路,毕竟过度大幅加息既损害美经济,也损害美国股市,若搞不好就会形成政策、股市及经济的恶性循环。

周三,美联储宣布加息50个BP,并强调不适于加息75个BP,同时美联储也表示从6月1日起,以每月475亿美元的步伐缩表,三个月内逐步提高缩表上限至每月950亿美元。美联储加息幅度符合市场预期,美股由跌转升,美纳指飙升超3%,美道指上涨近3%,市场风险偏好由弱转强,原因就是,市场风险偏好与市场对政策预期的偏离度有关,美联储加息50个BP没有超出市场预期的偏离度,这才是美股大幅上涨的原因所在。

所以,我们一直强调,不要看美联储怎样说,要看它怎样做,美联储的货币政策出台一定会综合美通胀问题、美经济问题、美股问题、美债问题及地缘政治问题等多因素影响,单一因素难以成为美联储政策制定的出发点,此次美联储加息50个BP,说明美联储对美经济及美股稳定的考虑程度大于对通胀的考虑程度,未来美联储加息幅度由不确定性转为了确定性,这有利于美金融市场风险偏好的稳定。

内在的经济稳增长政策释放动力有增无减,一些收紧的政策也在逐步纠偏,上海疫情得到了有效控制,对疫情由全面封控有望转向精准封控,5月国内经济将触底反弹,压抑的增长动力有望得到充分释放;外在美联储加息的“靴子”落地,美联储未来货币政策收紧力度已明确,不确定性逐渐淡化,俄乌战争已成持久战,对全球经济影响边际效应逐步递减。内外不确定性因素全面转向确定,资本市场不再悲观。

内外因素全面转向,这对5月、6月的A股市场走势是重要利好,5月不穷,6月不绝,大盘稳定运行,难有大起大落,结构反转是最大看点,有望与4月形成180度大转弯,题材业绩利空出尽,蓝筹业绩利好出尽,5月洗尽4月的尘埃再出发,题材股在经济振兴的新政下重新活跃,大盘走势波澜不惊,在2950点—3200点间震荡运行,市场赚钱效应重新出现,市场成交量有望重新得到逐步释放。

操作策略

昨大盘走出震荡盘升走势,部分权重股因一季度业绩低于预期问题导致股价走低,抑制了大盘上行空间,但如我们之前所预期,过了传统投资淡季的4月,市场迎来了希望的5月,市场风险偏好重新提升,中小市值题材股重新活跃,市场赚钱效应回归。在内外因素共振下,5月大盘实现“开门红”,尽管量能未能有效释放,但赚钱效应的回归宣示着5月结构行情将好于预期,短线大盘涨跌与否,都不阻碍市场正在回暖。

我们认为,短线大盘难出现大起大落走势,超跌题材股的活跃还会涛声依旧,次新超跌股的活跃更预示着5月行情以结构为主,5月A股市场具有赚钱效应,这也将吸引场外资金流入,大盘波澜不惊,个股惊涛骇浪,将是5月A股盘口的主要特征。操作上,淡化指数,挖掘个股,关注超跌股的投资机会,逢低关注券商、教育、新能源、信息技术、计算机、军工、农业及超跌中低价股,中线继续关注“三全”概念及“中字头”,继续回避退市风险股及4月涨幅居前股。

择时模拟股票组合

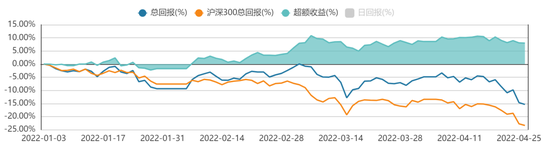

图表1:2022模拟股票组合

数据来源:方正证券研究所 WIND资讯

数据来源:方正证券研究所 WIND资讯图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>

数据来源:方正证券研究所 WIND资讯反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>

![[落实基金16条]证监会发文限制基金“风格漂移”:刘畅畅管理的华安文体健康被投资者质疑“名不副实”](https://n.sinaimg.cn/finance/transform/199/w550h449/20220505/fc9c-693fcebca92b609d9df161fe1361e83f.png)