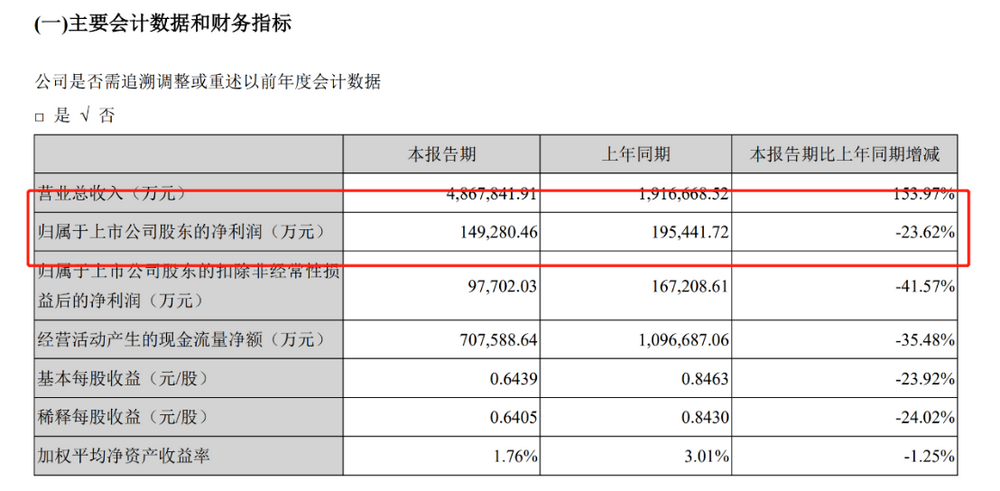

华安证券进行研究统计发现,2022Q1基金重仓建材行业比例为1.82%,环比2021Q4提高0.06 pct;超配比例为0.16%。2022Q1基金重仓建材行业的持股总市值为408.52亿元,环比上一季度减少54.33亿元,同比下降11.74%。2022Q1基金重仓建材行业的比例延续了2021Q4的超配状态。

华安证券指出,支撑机构超配建材行业的主要原因为:一是在“稳增长”政策持续发力,并且以扩大基建投资为主要抓手的背景下,水泥、减水剂、管材等与基建产业链相关度较高的建材品种获得增持。二是一季度“因城施策”、多地放松首付比例等房地产政策端宽松信号频出,地产产业链消费建材估值和业绩的需求修复强化,且主要消费建材龙头经历前期调整后配置性价比较高,获得机构增持。

(基金持股市值TOP10)

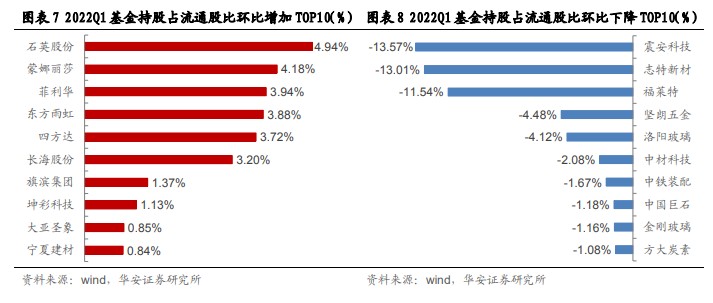

(基金持股占流通股环比变化情况)

(基金持股占流通股环比变化情况)水泥和减水剂:机构关注度明显提升

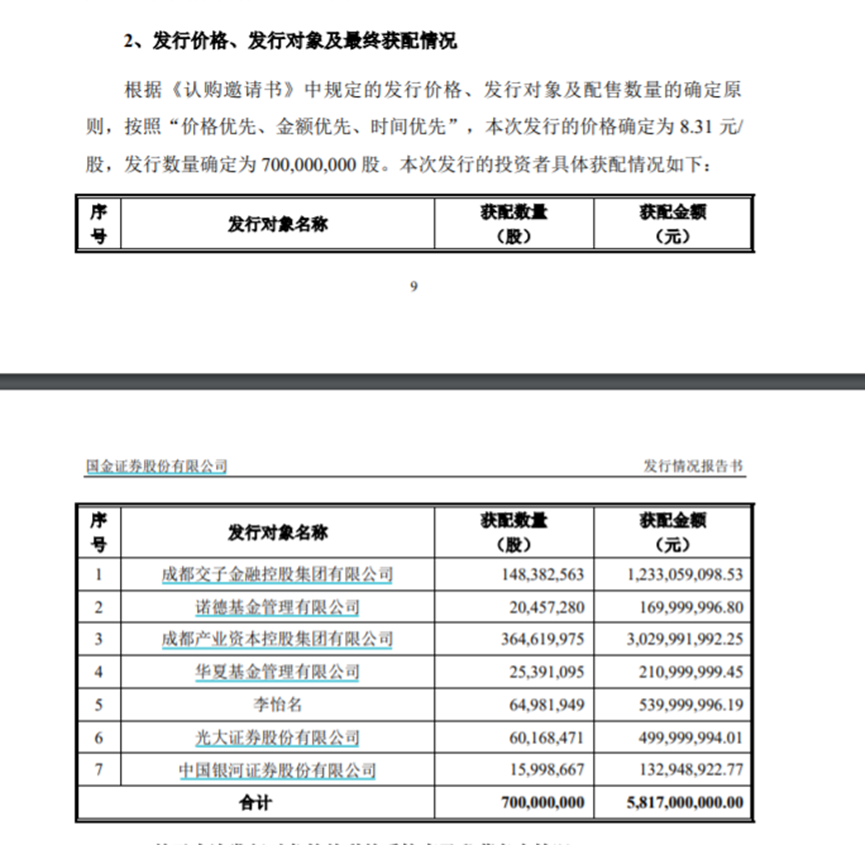

2022Q1水泥和减水剂板块基金持股总市值为38.36亿元,同比增长41.71%;基金配置比例为0.17%,环比增加0.07 pct。

以基金增持水泥/减水剂股票的绝对数量来看,海螺水泥(+2289万股)、上峰水泥(维权)(+564万股)、华新水泥(+427万股)、宁夏建材(+400万股)、金圆股份(+391万股)获机构增持较多。

从持股市值角度来看,2022Q1华东、华中/西南、华北水泥龙头和减水剂两大头部企业位居板块持仓市值前五名,分别为海螺水泥(23.57亿元)、苏博特(3.29亿元)、垒知集团(3.19亿元)、华新水泥(2.86亿元)、冀东水泥(2.53亿元)。

玻璃和玻纤:板块配置比例下降,增减持分化加剧

整体来看,2022Q1玻璃和玻纤板块持股市值为90.65亿元,环比2021Q4下降29.61%,板块配置比例为0.40%,环比下降0.09 pct。

玻璃板块,以基金持股数量变化来看,旗滨集团(+3676万股)和福莱特(+1043万股)获机构增持最多;南玻A(-1985万股)、洛阳玻璃(-727万股)遭机构减持较多。

玻纤板块,2022Q1玻纤一线龙头中国巨石(-4724万股)、中材科技(-3495万股)遭到机构减持数量较多,二线龙头长海股份(+788万股)、山东玻纤(+13万股)获增持。

消费建材:防水、管材、瓷砖获增持,涂料、五金、石膏板遭减持

2022Q1消费建材板块基金持股市值合计为189.18亿元,环比2021Q4下降6.02%;基金配置比例为0.84%,环比增加0.08 pct,超配比例为0.40%。

以基金持股占流通股比计,2022Q1消费建材板块中获机构增持较多的个股为东方雨虹(+7970万股)、蒙娜丽莎(+913万股)、伟星新材(+696万股)、科顺股份(+554万股)、大亚圣象(+467万股)、公元股份(+146万股);减持幅度较大的个股为三棵树(-314万股)、兔宝宝(-355万股)、坚朗五金(-720万股)、北新建材(-960万股)。

其他建材:混凝土、耐火、石英材料获增持

2022Q1 其他建材板块基金持股市值合计为 90.33 亿元,环比 2021Q4 下 降 14.53%;基金配置比例为 0.40%,超配比例为 0.12%。以基金持股市值 规模计,基金持仓最多的细分板块依次是石英材料(菲利华 33.13 亿元、 石英股份 23.59 亿元)、建筑减隔震(震安科技 11.98 亿元)、耐火材料(鲁 阳节能 7.44 亿元)。

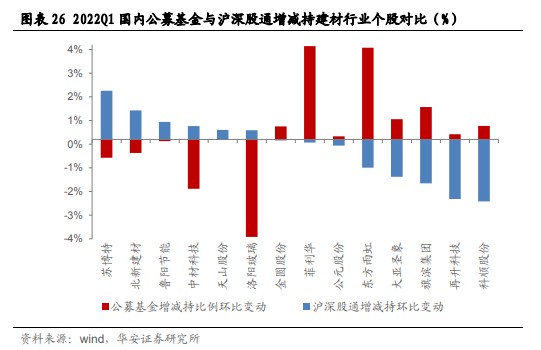

沪深股通:与国内公募基金投资共识度提高

从沪深股通代表的北向资金来看,2022Q1 沪深股通对低估值、安全边际较 高的稳增长链条水泥股加仓,与国内公募基金关注点共识加强;另外,沪 深股通亦青睐经营质量优秀的消费建材龙头。

截至 2022 年 3 月 31 日,沪 深股通持建材行业股票持股市值前十的个股为海螺水泥(148.62 亿元)、东 方雨虹(105.28 亿元)、中国巨石(48.96 亿元)、北新建材(48.08 亿元)、 三棵树(39.83 亿元)、伟星新材(30.11 亿元)、中材科技(26.63 亿元)、 华新水泥(12.27 亿元)、方大炭素(11.60 亿元)、旗滨集团(10.13 亿元)。

投资建议: 1)水泥和减水剂:推荐海螺水泥、苏博特; 2)玻璃和玻纤:推荐中国巨石; 3)消费建材:推荐东方雨虹、伟星新材、蒙娜丽莎。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>