风云激荡,你争我夺。当碳达峰、碳中和目标刺激新能源站上风口,光伏产业在新一轮的景气度中,迎来了爆发。

2021年,国内光伏新增装机54.88GW的数据,一举将我国光伏发电累计并网容量的优势进一步扩大。而今年一季度新增装机数据“淡季不淡”,再度让产业对光伏全年需求充满期待。

财报披露窗口即将关闭,A股光伏公司去年的业绩成绩单浮出水面。根据21世纪经济报道记者的统计,截至4月29日,在还剩6家光伏公司尚未披露2021年财报的情况下,69家公司去年营收累计超过7400亿元,净利润超过700亿元。这两项数据,均双双超过2020年同期水平。

“国内外政策持续加码,全球光伏基本面延续高景气度。”一位券商分析师告诉21世纪经济报道记者,尽管去年产业链价格持续上行,引发上下游博弈情绪激烈,但随着今年硅料产能有望放量,终端需求将得到大幅改善。

事实上,在国内分布式电站和大基地项目的双轮驱动下,光伏产业的需求的确受到显著拉动。且去年延续至今、困扰行业多时的产业链价格攀升,恰恰成为终端需求旺盛的有效反应。

然而,21世纪经济报道记者注意到,产业链价格的波动不仅考验了各环节光伏公司的抗风险能力,也将产业链的利润进行再分配。与此同时,在“马太效应”加剧的趋势下,短期内光伏产业链利润“头重脚轻”的现象难以缓解。甚至,在今年,最赚钱的光伏公司之位或将易主。

今年4月份,硅片“新贵”广东高景太阳能宣布完成16亿元A轮融资。跟投方中出现了一个熟悉的身影——爱旭股份(600732.SH)。

这家光伏电池龙头企业近些年来以专业化制造企业的形象示人,电池出货量持续攀升。但在2021年,爱旭股份却遭遇了近些年来最严峻的经营考验。

4月21日晚间,爱旭股份发布一份业绩预告的更正公告,下修了盈利预期。

公告显示,受到存货跌价、年终奖发放以及限电影响,爱旭股份更正后的净利润为亏损0.80亿元至1.40亿元,亏损金额增加了0.70亿元。而扣除非经常性损益后,该公司去年预计亏损1.95亿元至2.95亿元。

亏损已成定局,核心原因在于产业链价格上涨所致。爱旭股份表示,“与上年同期相比,2021年由于上游原材料特别是硅料、硅片等价格持续上涨,而电池片价格涨幅不及原材料价格涨幅,造成电池片销售毛利率下降。”

事实上,为了应对短期内难以调和的产业链价格矛盾,头部光伏企业均走上了“垂直一体化”之路,以期通过内部协同、整合,来降低全链路的生产成本。但这一模式,是爱旭股份短期内无法实现的。为此,爱旭股份只能加大与外界原材料采购合作,甚至通过入股硅片厂商的方式,来缓解难题。

21世纪经济报道记者注意到,在去年产业链上下游博弈正浓的背景下,光伏产业的“马太效应”更加凸显。

根据21世纪经济报道记者的统计,已公布业绩的69家A股光伏公司2021年累计实现营业收入7452.17亿元,实现归属于上市公司股东的净利润703.84亿元。这其中,11家光伏龙头企业合计实现营业收入4297.90亿元,占比57.67%;实现归属于上市公司股东的净利润451.86亿元,占比64.20%。

值得一提的是,最赚钱的五家公司全部为硅料、硅片厂商。隆基股份(601012.SH)、通威股份(600438.SH)、特变电工(600089.SH)、大全能源(688303.SH)、中环股份(002129.SZ)2021年分别实现归属于上市公司股东的净利润为90.86亿元、82.08亿元、72.55亿元、57.25亿元、40.30亿元,合计占比高达48.74%。

“旺盛的需求造成上游供需失衡,硅料、硅片价格上涨,直接带动相关企业量价齐升。”前述分析师对21世纪经济报道记者表示。

于是,在价格大幅增长的加持下,硅料、硅片企业2021年净利润几乎均呈现翻倍式增长。而电池片和组件企业压力不小,业绩表现显然逊色。

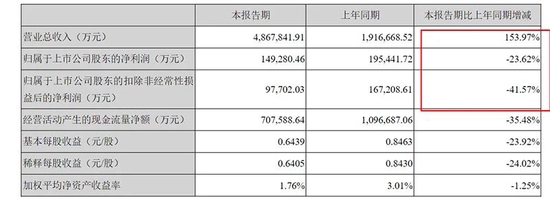

2021年,晶澳科技(002459.SZ)、天合光能(688599.SH)和晶科能源(688223.SH)分别实现归属于上市公司股东的净利润为20.39亿元、18.04亿元、11.41元,同比分别增长35.31%、46.77%、9.59%。

但值得肯定的是,在上游成本上升的施压下,组件厂商的盈利能力不断修复。今年一季度,上述三家组件厂商净利润增速显著提升。其中,晶澳科技、天合光能均同比实现2倍以上的增长。

4月27日晚间,光伏龙头企业隆基股份交出了2021年度及2022年一季度业绩成绩单。

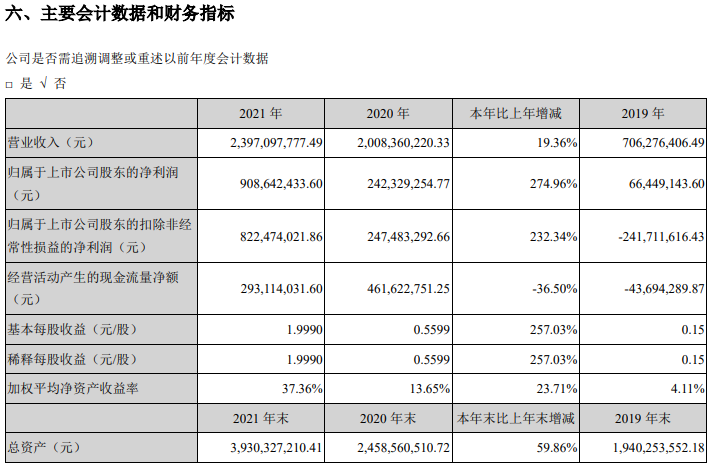

尽管业绩不及市场预期,但这家目前市值最高的A股光伏企业仍然守住了“2021年盈利王”的地位。财报显示,隆基股份去年实现营业收入809.32亿元,同比增长48.27%;实现归属于上市公司股东的净利润90.86亿元,同比增长6.24%。

与排名第二的通威股份相比,隆基股份去年的净利润高出逾8亿元。但21世纪经济报道记者注意到,两家公司之间的盈利差距正在缩小——2020年,隆基股份的净利润曾是通威股份的2.37倍。

“虽然两家公司都进行垂直一体化布局,但实际的产品营收结构侧重,两家公司还是有很大的不同。”前述分析师告诉21世纪经济报道记者,在去年整个光伏产业链盈利中枢上移的背景下,牢牢占据硅料市场份额的通威股份成为既得利益者。

通威股份光伏业务的主营产品为硅料、电池片及组件;隆基股份的主营产品则为硅片、电池片及组件。根据2021年财报,两家公司电池片及组件业务均为最大的营收来源,其中隆基股份占比72.23%、通威股份占比39.27%。

然而,从毛利率上看,组件业务占比更高的隆基股份显然不占上风。2021年,该公司组件毛利率为17.06%,远高于通威股份的8.81%。但通威股份却凭借硅料业务66.69%的超高毛利率一举填补电池组件盈利上的不足——去年,该公司硅料的毛利达125亿元。

不可否认的是,硅料厂商的盈利优势还将在今年持续,甚至会导致光伏产业“2022年盈利王”改换门庭。

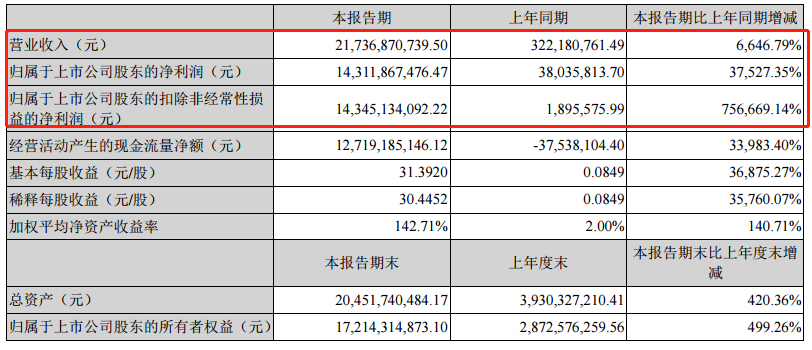

今年第一季度,A股三大硅料企业通威股份、大全能源、特变电工分别实现归属于上市公司股东的净利润为51.94亿元、43.12亿元、31.22亿元,在所有光伏企业中领跑。

“近期光伏硅料的价格已经上涨至超过250元/公斤,呈现出持续上涨的态势,一方面来自终端需求的旺盛,另一方面因为新产能投放之后部分老产能为了安全起见进行轮检导致供给释放没有预期的多。”中信证券最新发布的研报指出。

21世纪经济报道记者注意到,在近期通威股份召开的业绩交流会上,该公司管理层对硅料价格依然乐观,认为2022年供应将继续吃紧,并预计今年硅料价格有望维持在20万元/吨以上。

这意味着,短期内,光伏产业链利润“头重脚轻”的现象难以缓解。

就整体需求而言,2022年国内光伏产业链新增装机规模值得期待。国家能源局近期发布的数据显示,今年第一季度,光伏产业淡季不淡,新增装机量为13.21GW,较去年同期增长148%。

因此,在产业链高景气度明确的情况下,产业链博弈的天平正在向“终端接受涨价”的方向倾斜。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>