2022年以来,在内外部事件的扰动之下,A股的“倒春寒”还在持续,以至于现在随便打开一个基金投顾的公众号,扑面而来的都是心理按摩的文章和数据,不少基民的心态也从热切的抄底逐渐转为“躺平”。

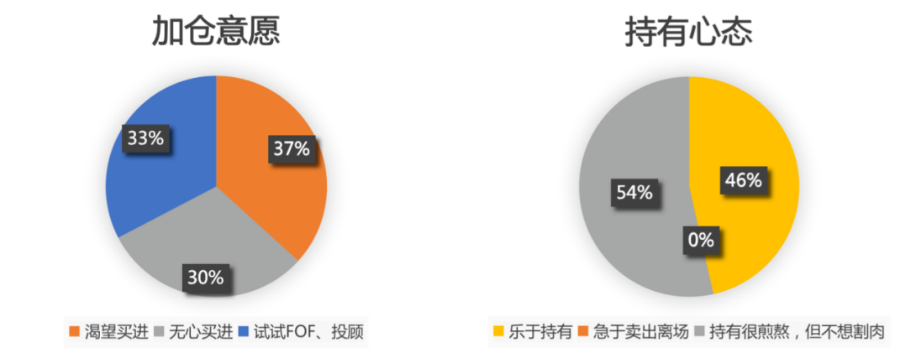

我们曾在2月24日做过一个投票,看看大家对市场的情绪——

当时正值俄乌开战首日,全球资本市场普跌,不过大家还比较有信心,但是“躺平”的趋势已经开始显现——只有不到4成的投票者想要加仓,其余的6成中,有一半已经无心买进,另外一半则想试试看FOF或者投顾这样的组合化投资工具。

在持有心态方面,超过半数投票者选择了持有很难,但不想割肉,没有一个急于卖出离场——也就说大家在面对亏损的时候,都倾向于熬。

在持续震荡市下,少看账户也是一种智慧,不过在“躺平”之前,最好还是先梳理一下自己的投资,确保“躺的姿势正确”,能够在市场好转的时候更快地起身。

本文就从投资者持有多少基金更好?如何有效分散风险,以及如何精简等角度来和大家一起梳理一下。

1

究竟该持有多少只基金?

如何进行有效分散?

我们持有多只基金的主要目的是分散风险,获得更稳健的回报。所以只持有一两只基金、资产以及行业板块过于单一,可能起不到分散风险的作用;

但是如果广撒网式地买几十只基金,可能也会因为买到很多定位相似的基金而出现无效分散的情况,而且基金太多,跟踪起来很费劲,躺平的时候心里也不踏实——换句话说,没有掌控感,就很难有安全感。

那普通投资者究竟持有多少只基金比较合适呢?让我们用数据说话:

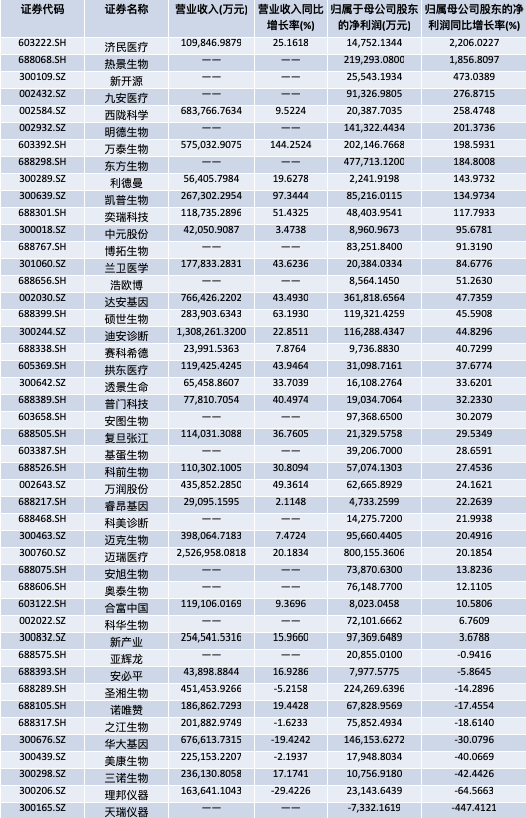

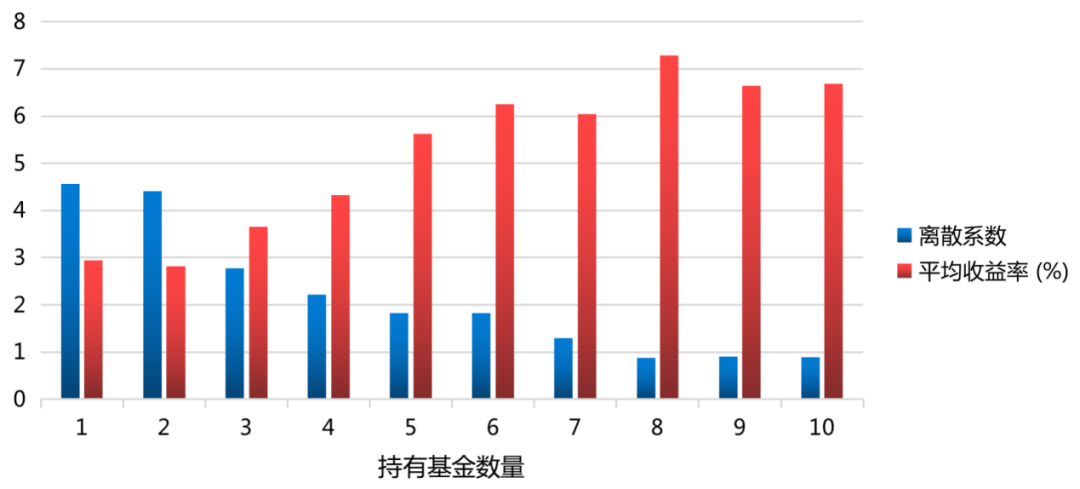

资料来源:Wind、中欧基金

资料来源:Wind、中欧基金可以看到,持有的不同类型、风格的基金在5只以内时,组合离散系数(即波动情况)比较高,平均收益率也较低。

而持有基金数量在7只以上之后,组合的离散系数降低到1以下,且边际变动不再显著,而组合的平均收益率也趋于稳定,因此我们建议,如果自己搭建投资组合,基金数量以7~9只为佳。

当然这7~9只基金需要做到充分分散,我们建议可以从以下三个角度进行分散——

1.资产配置:在股票、债券、货币等大类资产之间分散

以7只基金为例,可以配置1只货币基金,随用随取;1到2只债券类基金,谋求相对波动较低的收益;以及3到4只权益类基金,增加整个组合的投资弹性,力争提高收益。

当然这个比例并非固定,在目前的市场环境下,如果想要更加抗跌,自然是减少权益占比更为稳妥,但是盈亏同源,在之后市场好转的时候债券、货币配比较高,反弹的动能也会相应减弱,所以最终是要与你的风险偏好相匹配。

2.区域分散:在A股、港股、美股等不同地区和市场之间分散

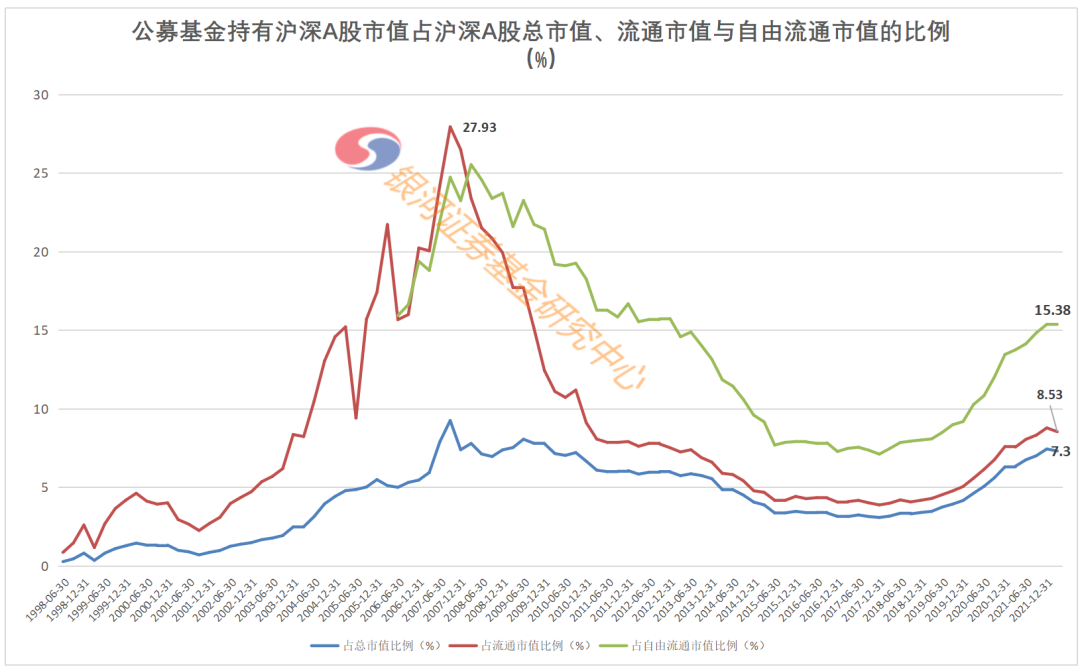

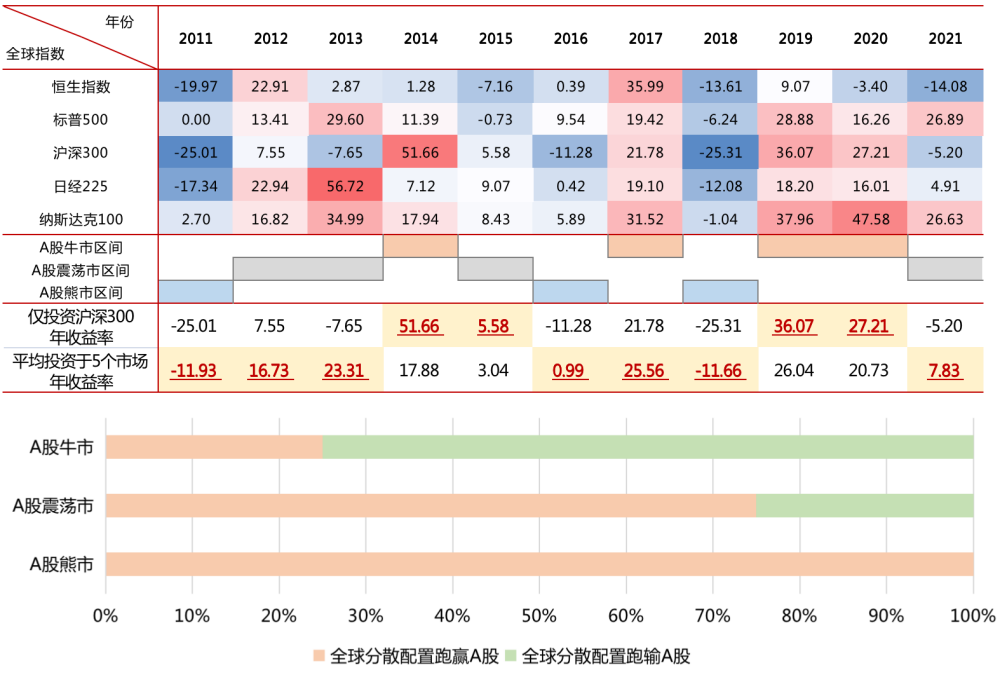

我们曾经统计过2011到2021年十年间A股、美股、港股和日股的涨跌幅数情况,并模拟了平均投资于这几个市场的收益率情况(点此查看详情)——

资料来源:好买基金;iFind

资料来源:好买基金;iFind可以看到,在A股震荡市和熊市的时期,全球分散配置带来的胜率和收益都远高于单一配置A股。

3.风格分散:在价值和成长、大盘和中小盘、顺周期和科技消费之间分散

比如前几年成长优于价值,而今年价值风格明显占优等等。风格信息可以在投资平台上查询之外,还可以参考基金的定期报告,观察行业分布和持股信息,避免同时买入股票配置较为相似的基金。

说完了如何分散,下面聊聊,如果有意无意之间已经当了基金“海王”,不知不觉间已经买了太多基金,该如何做减法呢?

2

基金太多如何做减法?

1.行业均衡配置型基金,持仓高度重合的选1只即可

行业均衡型基金,应该作为“核心”,因为行业分散配置,风险和波动相对更小,长期看业绩表现更稳健。

但是这类基金一定要观察其行业、个股,如果持仓高度重合,那相当于就买了一只基金,同涨同跌,做组合的意义也就没有了。

比如,王崇和杨浩的代表基金交银新成长和交银定期支付双息平衡,重仓行业和个股都高度重合,从降低相关性、分散风险的角度,从中二选其一即可。

2.单行业或主题基金,选1只即可

其实我们一直不建议基民购买行业主题基金,因为如果对行业的认知不够,很难在一个行业中赚取超额收益;

而且某些主动管理的行业主题基金,如果规模过大,某种程度上来看已经退化成行业指数基金,然而费率还是按主动管理基金来收取,性价比也较低。

但如果你对某些行业很有了解,也做出了自己的判断,那别人即便想拦也是拦不住的,那我们只能给出精简的建议,对于行业主题基金,作为“卫星”来配置,单一行业选择一只最多了。

比如,既买了张坤,又买了刘彦春,或者既买了赵蓓,又买了葛兰,这时就到了考验真爱的时候了,选其中一个就行。

3.同一基金经理同类型的基金选1只即可

同一基金经理的持仓风格基本固定,所管理的基金也差不多,所以同类型下的基金选1只就可以了。当然,如果你很看好的基金经理既有偏股型基金,也有偏债型基金,也可以两个都配,因为这属于大类资产上的分散。

上面是一些精简的原则,在具体精简操作的时候,还有下面几个问题的取舍令人纠结——

1.卖赚钱的还是亏钱的基金?

诺贝尔经济学奖得主丹尼尔·卡尼曼指出,人们在处于盈利状态时是风险回避者,而处于亏损状态时是风险偏好者(点此查看详细原理),因此大家都会倾向于先卖掉赚钱的基金,而保留亏钱的基金。

但理性的做法不应该是这样,卖哪只基金,不应该取决于它目前是否盈利,而是依据你对这只基金未来的判断。

2.某只基金短期跌的比较多,要不要卖?

这个问题本质上和上一个问题没有差别,所以结论也是一样,决定买卖基金的时候不应该看当前的涨跌,而是对基金本身的判断,比如对基金经理是否认可,基金风格是否稳定等等。

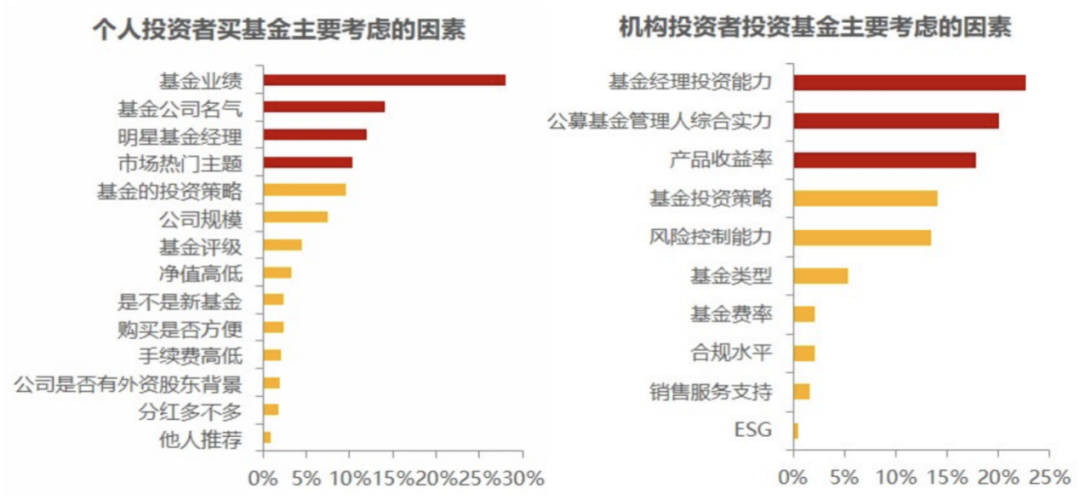

下表是基民和机构投资者在选基时通常最关注的点,供大家参考——

资料来源:中基协、富国基金

资料来源:中基协、富国基金3.两只基金相关性较低,该如何取舍?

这种情况下就要结合基金经理水平以及你的风险偏好等情况综合判断了;如果你偏稳健保守,那就选波动回撤较小的;反之,如果你更激进,就选进攻性更强的。

3

写在最后

市场持续震荡的时候,“躺平”也是不坏的选择,但在此之前,仔细梳理一遍投资,根据自己的风险偏好、资金属性等因素对组合进行一些优化和精简,可以“躺”得更安心。

诚然,大类资产、区域和行业的分散、以及基金精简的取舍等等问题在实操的过程中还是比较繁杂,如果看完本文之后你还是一头雾水,或者嫌麻烦,还可以通过FOF基金或者基金投顾来进行组合配置,把专业的事交给专业的人。