陈玥

在刚刚公布的基金一季报中,公募“专业买手”FOF的调仓动向受到投资者的关注。

仅从业绩来看,在一季度跌宕起伏的市场中,FOF虽然在相当程度上起到了对波动和回撤的平抑,但也未能避免整体下跌的命运。

天风证券统计数据显示,受权益市场影响,一季度各类FOF的收益中位数均为负值,权益类基金持有比例较高的偏股混合型FOF收益中位数为-13.62%,均值为-13.21%。债券类基金持有比例较高的偏债混合型FOF收益中位数为-3.52%,均值为-4.03%。

分类型来看,截至2022年一季度末,全市场共有各类FOF基金275只,其中数量排名前三的分别为偏债混合型FOF、目标日期型FOF以及偏股混合型FOF。其中偏股混合型FOF平均下跌13.21%,权益占比较高的目标日期FOF平均回报为-9.67%,平衡混合型FOF和偏债混合型FOF平均下跌7.37%和4.03%。

绩优FOF“胜负手”

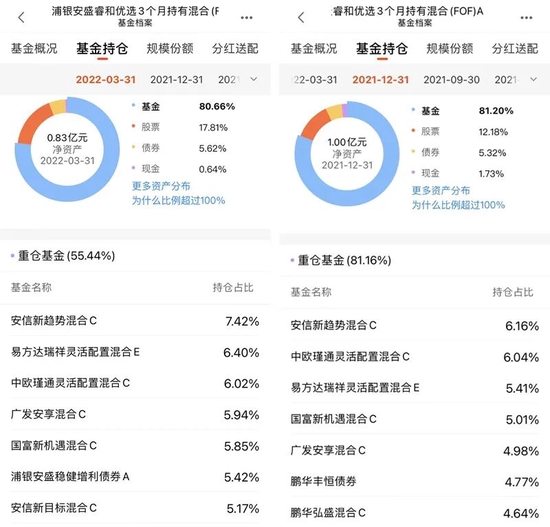

业绩表现较好的FOF做对了什么?以浦银安盛睿和优选3个月持有混合FOF为例,作为一只偏股混合型FOF,一季度其净值仅下跌5.49%。从一季报可以发现,基金经理逆市加仓是稳定业绩的关键。

基金经理姚卫巍表示,该基金在一季度市场大跌的过程中,出现了成立以来最大的净值回撤,在此过程中,基金将部分低仓位的偏债混合类基金底仓转换成了高仓位的权益基金,并进一步加配了股票资产提高组合的进攻性,结构上新能源、“稳增长”、消费主线均衡配置。

从最新的持仓可以发现,股票占基金资产的比重从去年年末的12.18%增长至17.81%,从持仓品种来看,实现了充分的行业和风格分散。

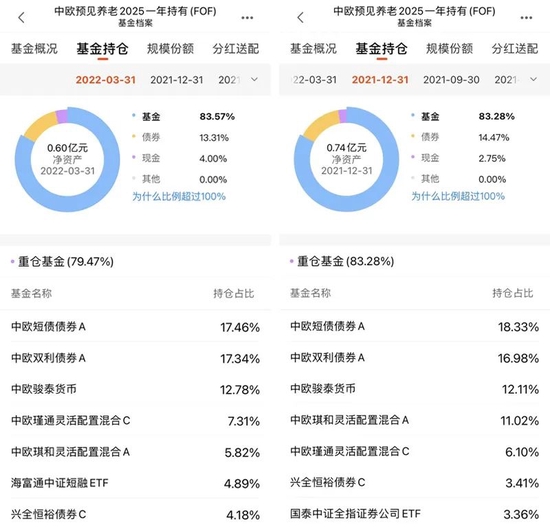

目标日期FOF中表现最好的中欧预见养老2025一年持有FOF一季度仅下跌2.23%。从持仓变动和一季报可以发现,基金经理的灵活应变起到了关键的作用。

在一季报中,基金经理邓达表示,该基金今年一季度继续采取稳健、多元且流动性高的配置策略,通过权益型基金进行权益资产配置的同时,也配置了偏债混合型基金、二级债基、可转债等资产,在A股市场整体下跌但行业轮动速度极快的状态下,针对各类资产的配置比例以及持仓结构进行灵活调整,尽量控制组合的下行风险,但同时保留向上的弹性。

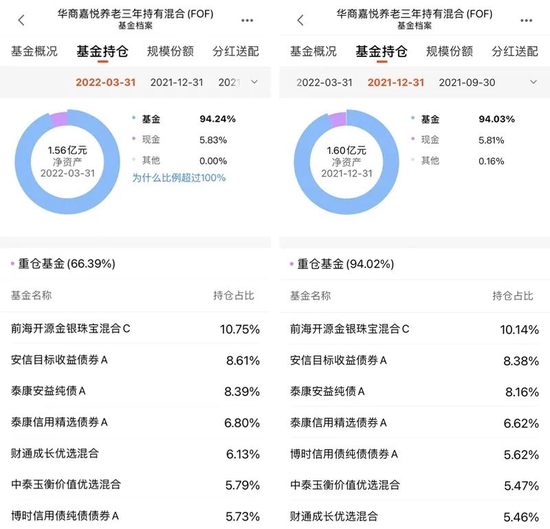

一季度表现最好的平衡混合型FOF为华商嘉悦平衡养老三年持有FOF,下跌2.33%。从一季报可以看出,基金经理相对重视组合的防御性,对低估值风格的侧重也为一季度的表现加分不少。

基金经理孙志远表示,本季度对产品的操作不多,维持了去年四季度的总体仓位。由于内部大类资产和风格配置较为均衡,形成了一定的对冲作用,所以在今年市场大幅回调的背景下,净值总体保持了相对较小的波动性。经过前期调整,权益资产的性价比显著提升,部分高估值板块风险得到较大的释放,因此做了一些成长风格和价值风格的再平衡,两者目前相对均衡。在基金经理选择上继续以低估值风格为主。

后市侧重挖掘权益资产超额收益

2022年已经过去近三分之一,面对后市,机会和风险体现在哪些方面?对此,多位FOF基金经理在近期的定期报告中也给出了自己的思考。

民生加银副总经理于善辉表示,2022年资本市场仍然是主战场;估值方面,目前高估值板块已经在回调中回归合理,A股整体无论是绝对估值还是相对估值均已回归到相对较低的水平,市场整体风险不大,已具备中期配置价值。

策略上,将坚持相对中性偏积极的大类资产配置策略,在有效控制风险的前提下,继续坚持固定收益类产品平稳收益的属性定位,将其作为核心配置;同时,加大挖掘权益类资产的超额收益机会,尤其是受益于改革方向的、景气度高的、竞争格局向好的、业绩兑现良好的龙头上市公司以及以这些公司为主要投资对象的主动权益基金。

兴证全球基金FOF投资与金融工程部总监林国怀则坦承,目前面临的经济环境、外部环境都处于相对不确定的阶段,很难预判中短期的发展方向。不过相对确定的是目前整体的货币环境偏宽松,市场整体的估值水平已回归到历史中枢水平,市场将可能进入到一个新的状态。

“基于对A股市场的长期走势的乐观预期,我们会积极在中短期震荡市场中寻找投资机会,同时将继续保持以下特点:首先是基金组合的资产多元化和策略多样性。其次是相对均衡的配置和适度的左侧交易模式。”林国怀表示。

编辑:金苹苹 责编:张晓光、孟妹

校对:冯雯君 制作:何永欣 图编:尤霏霏

监制:浦泓毅 签发:潘林青