截至4月22日21点,公募基金一季报基本完成披露。一季度市场复杂多变,基金一季报信息量满满。

宁德时代重夺公募第一大重仓股宝座,疫苗股智飞生物被“众星捧月”。顶流基金经理们也是大显身手,上演大腾挪,甚至有基金经理生猛调仓,重仓股十只换了六只。

宁德时代重夺公募第一大重仓股“宝座”

天相投顾数据显示,截至3月31日,宁德时代、贵州茅台、药明康德、隆基股份、泸州老窖、五粮液、迈瑞医疗、招商银行、海康威视、保利发展成为基金持有市值最高的10家A股公司。

2021年一季度末公募基金前十大重仓股

与2021年末相比,招商银行、保利发展新晋公募基金前十大重仓股,立讯精密、东方财富退出公募基金前十大重仓股。

值得注意的是,2022年一季度,公募基金持有宁德时代市值为1103.71亿元,宁德时代重新夺回公募基金第一大重仓股宝座。2021年三季度末,宁德时代曾取代贵州茅台首次成为公募基金第一大重仓股。2021年四季度末,公募基金持有贵州茅台市值增加了127.37亿元,贵州茅台重回公募基金第一大重仓股。

疫苗股最受公募青睐

一季度,疫苗股票智飞生物被公募基金增持最多,持股市值增加达85.38亿元,此外,农业和地产成为公募基金持股市值主要增加的方向,农业股牧原股份成为持股市值增加第二的股票,地产股保利发展持股增加市值位居第三。

2022年一季度末基金持股市值

增加最多的十只个股

此外,白酒、电子等成为基金持股市值减少的主要板块。在基金持股市值减少前十名的股票中,白酒股占据3席,包括五粮液、泸州老窖、贵州茅台;电子行业相关股票占据3席,包括立讯精密、海康威视、歌尔股份。有意思的是,2021年4季度末时,立讯精密被公募基金增持最多,持股市值增加达262.68亿元。不过,上述个股在一季度经历了大幅回调,持股市值减少也并不全是因为基金经理主动减持。

2022年一季度末基金持股市值

减少最多的十只个股

持股集中度进一步提升

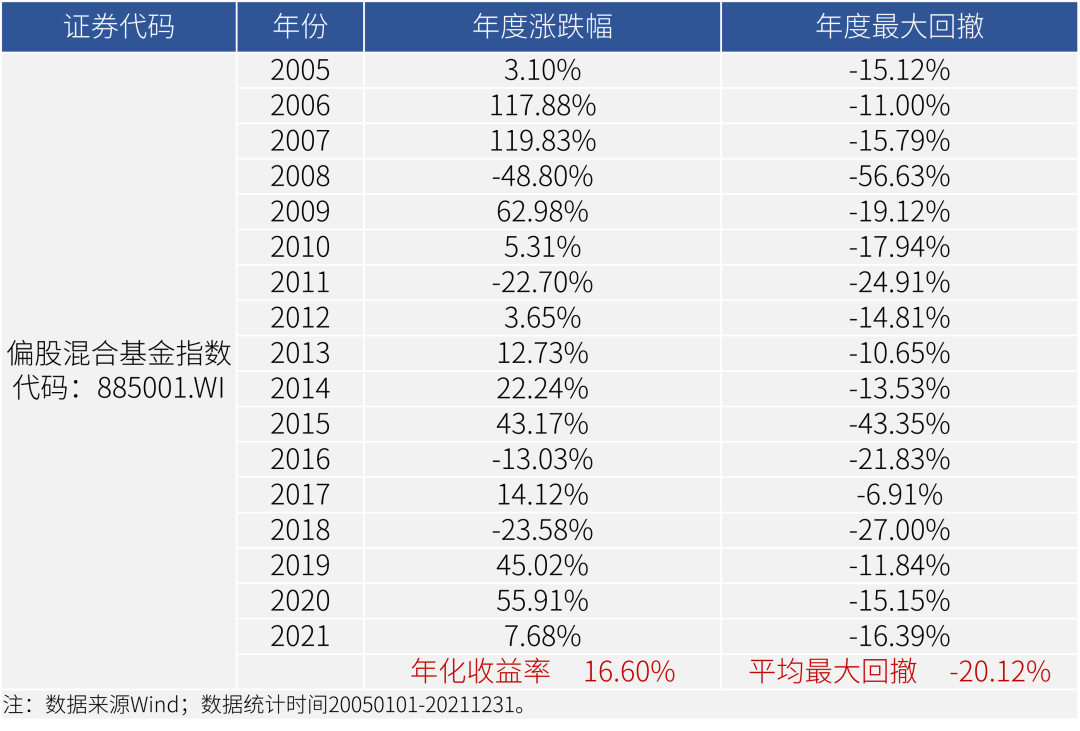

一季度末,公募基金整体股票仓位稳中有降。

天相投顾数据显示,在可比数据下,一季度末全部公募基金股票平均仓位为71.42%,比2021年末下降1.85个百分点。其中,股票型开放式基金平均股票仓位87.45%,2021年末这一数据为87.86%;混合型开放式基金平均股票仓位68.47%,2021年末这一数据为70.55%。

在基金一季度略微有减仓的同时,持股集中度继2021年末进一步提升。截至一季度末,全部公募基金持股集中度为57.29%,2021年末这一数据为55.88%;股票型开放式基金持股集中度为58.7%,2021年末这一数据为57.94%;混合型开放式基金持股集中度为57.02%,2021年末这一数据为55.44%。

顶流基金经理“大腾挪”

面对一季度复杂多变的市场,那些市场的“弄潮儿”开始了大腾挪。

一季度,易方达基金顶流基金经理张坤旗下基金股票仓位基本稳定,并对结构进行了调整,增加了医药、科技等行业的配置,降低了金融等行业的配置。但前十大重仓股变化不大,以易方达蓝筹精选为例,一季度末与去年底的重仓股相比,仅有平安银行退出前十大重仓股,美团进入前十大重仓股。

“同门”的萧楠,同样做了改变。萧楠管理的易方达消费行业在一季度增持了家电板块,并调整了白酒股的配置结构,增加了高端和次高端白酒的配置。易方达科顺持续降低了组合整体的估值水平,增持了包括煤炭、白酒在内的现金流高、分红明确、治理解构整体改善的板块,并在季度末适当增加了一些港股头寸。

广发基金“双雄”刘格菘和傅友兴在一季度也有调整。一季度,刘格菘配置方向以光伏、动力电池、化工新材料、芯片等制造业行业为主;傅友兴减持了电子、机械等行业中基本面低于预期的个股,增加了处于底部的农业、航空等配置。

中欧基金“三巨头”中,周蔚文增配新能源、科技等,降低了消费等行业的配置。

对于顺应市场的调整,“大佬”们在季报中直抒胸臆。

睿远基金副总经理傅鹏博在睿远成长价值混合基金季报中表示,在不断反思和总结。对上一季度配置中的重点公司做了调整,增加了和疫苗板块相关的沃森生物,加大了对中国移动的配置,后者较为稳定的分红,为持有提供了较好的安全边际。傅鹏博表示,从行业分布看,组合重点配置了TMT、化工、新能源设备和建材等板块。

“百亿基金经理”交银施罗德基金何帅,在调仓换股上可谓“生猛”。何帅表示,一季度基金重仓股明显变化,增加了较多“核心资产”。观察发现,何帅管理的基金产品,出现了十大重仓股换掉六个的情况。以他管理的交银施罗德阿尔法核心混合为例,该基金一季度末的股票仓位为91.40%,去年四季度末为76.74%,一季度仓位大幅提升。对比发现,一季度,爱美客、宁德时代、爱尔眼科、恩捷股份、长春高新、迈瑞医疗新进前十大重仓股,三花智控、山东药玻、三环集团、东材科技、铜峰电子和斯迪克则退出前十大重仓。十大重仓股一个季度之中换了六个。其中,三花智控、山东药玻分别是2021年末基金的第一和第二大重仓股。

“整固蓄势”需有耐心和信心

一季报中,顶流基金经理们也对市场发表了专业研判。

国泰基金程洲表示,市场关注的“政策底”和“市场底”可能已经共振同步出现,但市场要“V”型反转可能也比较难,预计二季度前半段 A 股市场依然处于整固蓄势的状态。程洲表示,需要更多地观察到国内稳增长政策力度的加码和效果的体现,更多地观察到俄乌局势真正缓解的信号,更多地观察到市场情绪和资金流入的逐步恢复,市场才可能会启动一轮上升行情。

“一季度的市场下跌是多重利空因素叠加下的反应,充分反映了大部分的利空预期。从产业发展以及中长期投资的角度思考,当前A股市场具备投资价值的行业非常多,希望基金投资人能够保持耐心。”广发基金刘格菘认为。

具体方向上,对于后市组合配置思路,银华基金李晓星表示,依然维持消费成长+科技成长的配置。结构方面,他认为2022年是投资(包含地产、基建和制造业)和消费(更多体现在下半年)的拉动更多一些。

中欧基金周蔚文表示将沿着“好行业选Alpha,困境反转行业选Beta”的主线寻找两类投资机会。第一类是未来多年景气持续向好的行业。例如新能源、光伏、军工等行业,这些行业大部分估值不低,但其中细分板块的基本面将出现分化。该基金将挑选基本面发生积极变化的细分板块进行配置。第二类是困境反转行业。这些行业股价处于低位,短期经营有不确定性,但以两年左右的维度看,大概率经营会恢复正常,代表行业有养殖、餐饮旅游、传媒、地产等。

申万菱信基金权益投资部负责人兼研究部负责人付娟表示,二季度,有些中游制造业未必如预期那样毛利率和净利润率继续下行,反而成本导致业绩差、压力大的时候可能已经过去了。她重点提示了六大方面的机会,包括储能、半导体设备、新材料、新型动力电池材料、传统电池正极材料、智能驾驶。