要说今年养基人最大的感受

十个人会有九个人高呼

↓↓↓

去年市场高点至今

不少主流指数的下挫幅度

开始有2018年的感觉了

数据来源:Wind,截至2022/4/20,指数过往表现不预示未来,投资需谨慎

数据来源:Wind,截至2022/4/20,指数过往表现不预示未来,投资需谨慎受到弱市拖累

相当多养基人纷纷被“套住”

那——

如何自救?

市场一直是在波动中前行

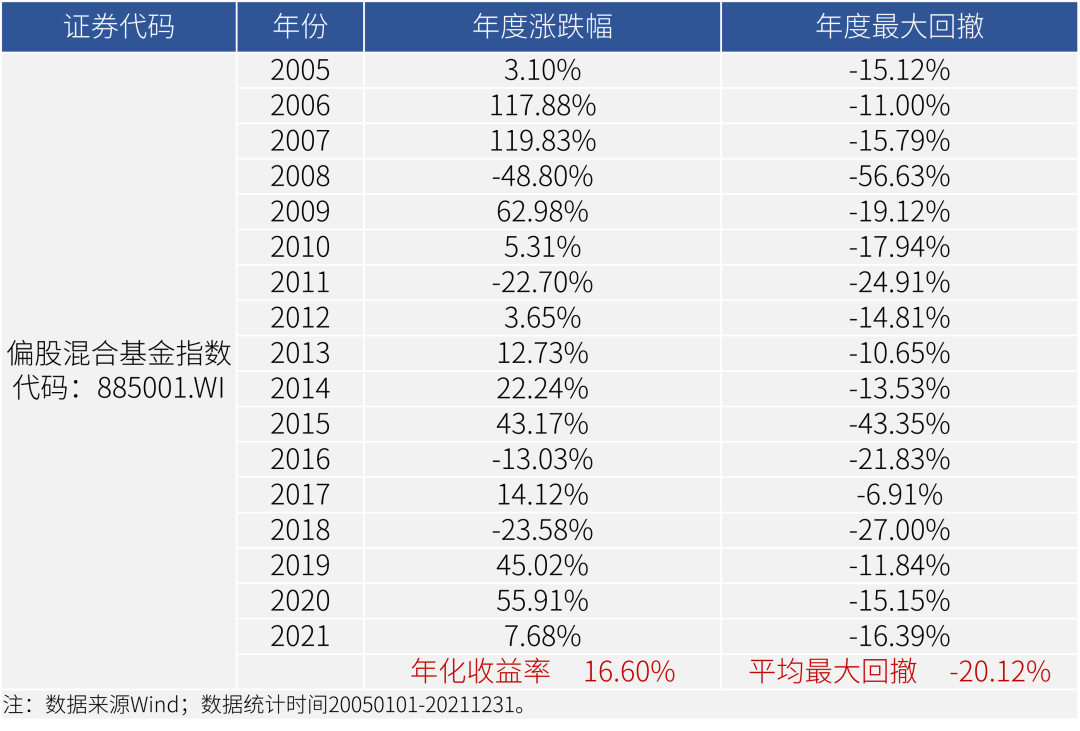

以沪深300为例

2010年以来像现阶段这样大跌30%以上的情况

其实此前已出现过3轮

熬过了艰难期

随后也三次迎来反弹

其中

有2次涨幅为跌幅绝对值的3~4倍

2010年至今

沪深300经历三轮大幅涨跌周期

数据来源:Wind,2010/1/1-2022/4/20,指数过往表现不预示未来,投资需谨慎

数据来源:Wind,2010/1/1-2022/4/20,指数过往表现不预示未来,投资需谨慎“自救计划”:可以从定投开始

相比于追高的养基人

能在下跌中

保持更稳心态的

就是我们熟悉的定投人啦

为什么震荡下行期,定投让人更加从容?

首先是同样被“套”,但定投跌得更少

同样以沪深300为例,前三次市场大跌区间里,定投相比一次性投资的表现明显更加抗跌。

举个例子,2018年1月26日至2019年1月3日是上一轮市场深度调整期,期间沪深300指数本身大幅下挫-32.08%;若采用周定投的方式,则同期收益率-16.15%,能实现超额收益近16%,相对抗跌了许多。

数据来源:Wind,2018/1/26-2019/1/3,模拟的定投方式为月定投,三个震荡区间(由远及近)沪深300的定投复合年化收益率依次为-18.89%、-35.81%、-17.63%;计算公式为:定投收益率=累计回报/累计投入成本;指数过往表现不预示未来,投资需谨慎

其次是定投或能更快回本

这笔始于2018年1月26日的投资,如果在2019年1月3日的市场底部再坚持1个多月,定投便能在2019年2月22日扭亏为盈。

若是一次性投资,则还需要苦等1年半时间才艰难“转正”取得1.25%的收益率,但同期定投收益率已高达19.61%。

定投扭亏为盈所需时间,比一次性投资更短

数据来源:Wind,2018/1/26-2020/7/3,模拟的定投方式为每周一定投,2018/1/26-2019/2/22的定投复合年化收益率为0.66%、2018/1/26-2020/7/3的定投复合年化收益率为7.63%;定投计算公式为:定投收益率=累计回报/累计投入成本;指数过往表现不预示未来,投资需谨慎

总而言之

定投能够让我们的收益曲线更平缓

就像我们漫漫投资路上的一颗“定心丸”

不多说了

就这么“定”啦!