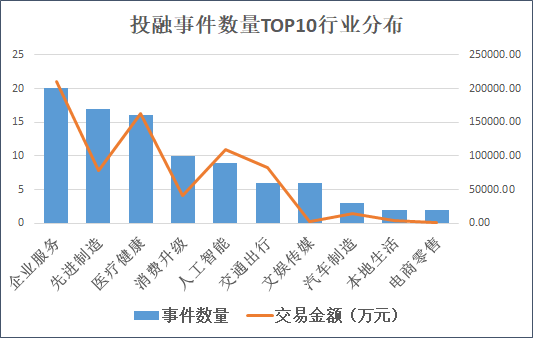

盈利连续两个季度改善,搭上预制菜的快车,三全食品忽然就香了?

来源:市值风云

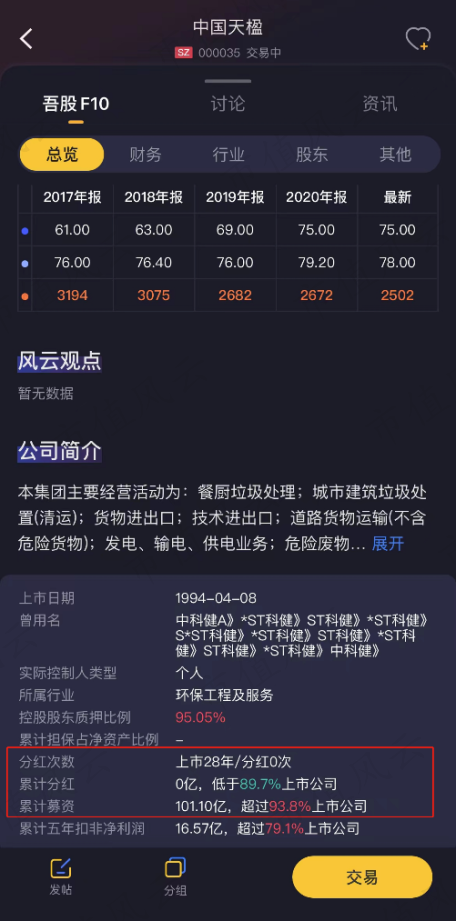

股东回报明显不足。

作者"破浪

编辑 |小白

近日,预制菜板块热度不低。

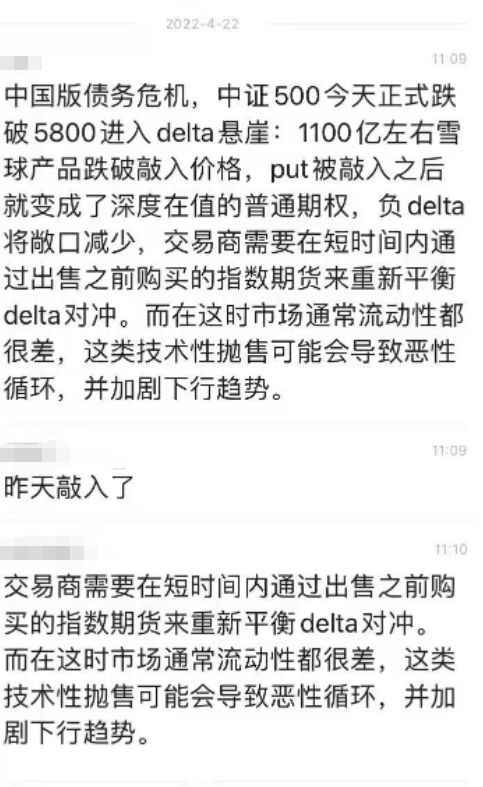

4月20日,在整个大盘处于调整的状态下,预制菜上涨2.2%,三全食品(002216.SZ)也“顺理成章”收获涨停,这也是三全食品近两天内第二个封停板。

公司股票20日当天换手率达9.74%,成交额达12.15亿,因股价异动而进入龙虎榜。

数据显示,买方前五合计买入2.2亿,其中,深股通买入1.2亿,占总成交额的9.8%,另还有3大游资入场,股价继续上涨。

卖方前五合计卖出1.2亿,机构卖出居多,合计卖出8328万元,此外,一活跃游资“中国银河证券股份有限公司绍兴证券营业部”净卖出近2000万元,大概率在上涨前早已入场埋伏。21日,换手率仍然达到9.92%。

(注:Choice数据)

由于深股通的大幅买入,截止4月20日,北向资金持股比例增至1.54%,而19日持股还不到1%,4月中旬以来,北向资金流入该股的速度明显加快。

(来源:Choice数据)

而就在18、19日晚间,公司陆续发布了2021年年报及2022年一季度报,那么公司业绩是否超预期呢?

2021增速不济,为“超预期”奠定基础

2020年,在疫情大背景下,市场对速冻食品的需求大增,公司业绩大幅提升。这也为2021年设定了一个较高的基准。

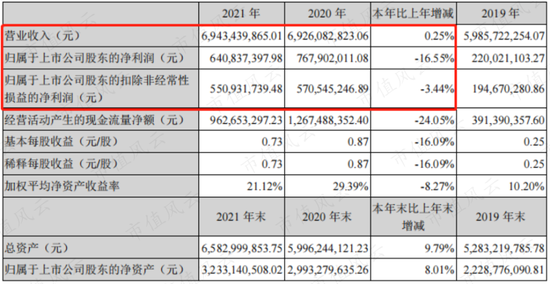

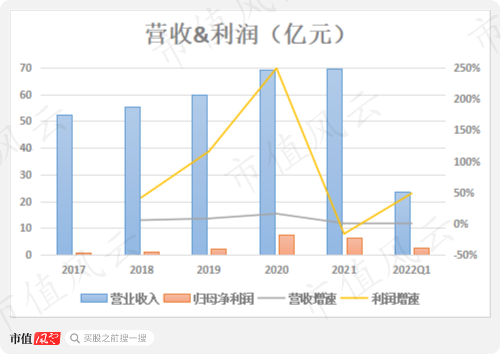

果然,2021年公司全年营收69.4亿,同比几乎0增长,归母净利润6.4亿,同比下降了16.6%,扣非净利润5.5亿,同比下降3.4%,营收与利润增长均无法叫人满意。

(注:2021年年报)

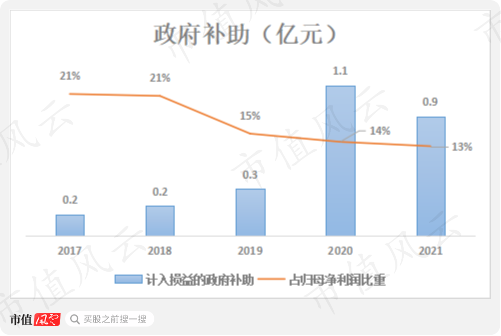

归母净利润和扣非净利润的差距主要在于政府补助。近年来,政府补助占公司归母净利润比重明显下滑。

公司的营收增速历年来相对平稳,利润增速波动较大,2021年是近五年来利润首次负增长。

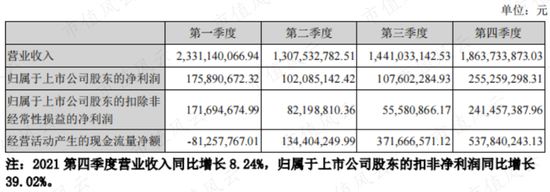

分季度来看,2021第四季度营收同比增长8%,扣非归母净利润同比增长39%,再加上2022年一季度在营收几乎0增长的情况下,归母净利润同比增长48%,连续两季度利润明显改善。

(注:2022年一季度报)

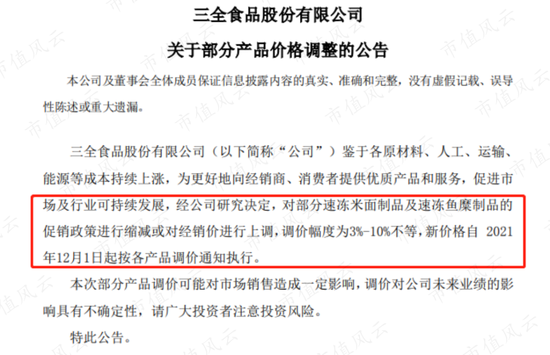

公司今年第一季度的毛利率达31%,同比增长了2.4个百分点,部分因素在于涨价:去年11月份,公司公告因原材料、人工、运输以及能源成本的上涨,对部分产品进行提价3%-10%。

(注:公司公告)

2021业绩增长点:预制菜&餐饮市场

公司主要经营“三全”和“龙凤”两大品牌,包括速冻和冷藏面米制品、速冻和冷藏调制食品等的研发、生产和销售。

速冻和冷藏面米制品主要包括水饺、汤圆、粽子、面点、馄饨、煎炸、点心等产品,其中,“速冻老三样”(汤圆、水饺、粽子)占主要大头。

速冻和冷藏调制食品包括预制食材类、预制菜肴及菜饭类、涮烤类等产品。

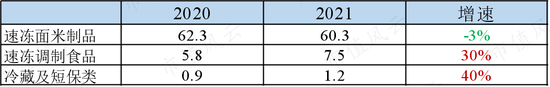

营收大头“速冻面米制品”下滑3个百分点,其中“速冻老三样”下跌8%,是该板块下滑的主要原因。

而速动调制食品、冷藏及短保类体量虽不大,但增速可观,均较去年上涨超30%。

调制食品就包括了当前市场大热的预制菜。

4月16日,中国预制菜产业联盟正式成立,这也标志着预制菜产业正在逐渐规范化。

(来源:市值风云APP早报)

据iiMedia Research(艾媒咨询)数据显示,2021年中国预制菜市场规模预估为3459亿元,随着消费升级以及冷链物流深入,年增速有望达到20%,2023年中国预制菜规模约为5156亿元。

但我国预制菜正处于起步期,进入门槛低,行业竞争者众多,想要在这个赛道分得更多的蛋糕,市场竞争压力可不小。

(来源:专为注册制服务的市值风云APP)

风云君在年初就对预制菜这个“新赛道”进行过跟踪,感兴趣的老铁可点击链接阅读《仅6个交易日,板块暴涨16%,国联水产几近翻倍!疯狂的预制菜:万亿新赛道将迎高速发展期还是节前的炒作?》。

需要注意的是,公司产品当前涉及预制菜部分占总营收比重较低,速冻面米制品依然是公司的主要营收来源,2021年占公司总营收达87%。

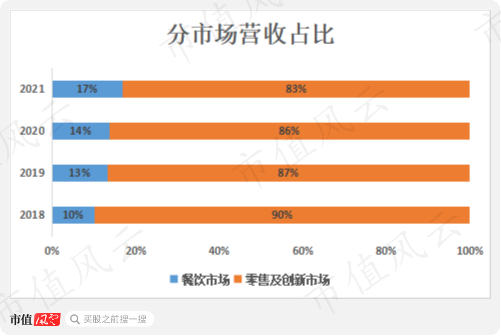

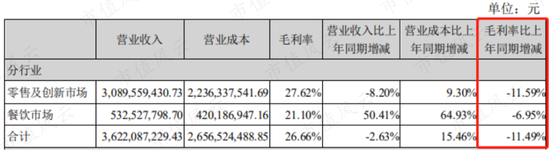

按消费群体划分,公司营收可以分为餐饮市场、零售及创新市场,近几年来,餐饮市场营收占比逐渐上升。

可以说,公司2021年营收能够维持增长,主要靠餐饮市场业务,增速达25%,而零售及创新市场增速为-4%。

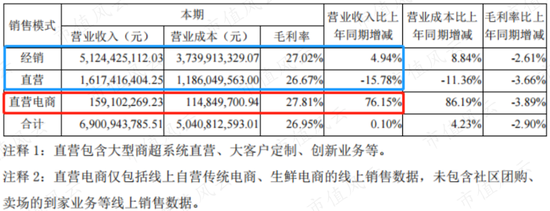

销售渠道主要为线上销售及线下销售,线上采取直营加经销商授权的模式,线下主要分为经销模式、直营模式。

线下是主战场,但2021年增速明显下滑,当然这也跟2021年疫情的反复直接相关。

线上业务规模相对有限,但增速高达76%,业务渠道主要包括:

线上电商平台,如京东、天猫;

生鲜电商,如叮咚买菜、朴朴;

社区电商,如兴盛优选、美团优选;

基于卖场的到家业务,如京东到家、淘鲜达、多点等。

(注:2021公司年报)

从三全、思念以及湾仔码头三大速冻水饺的京东、天猫旗舰店的订阅数来看,三全可谓全面落后,与速冻食品行业的龙头身份不符。

运营效率稳定,资金占用很少

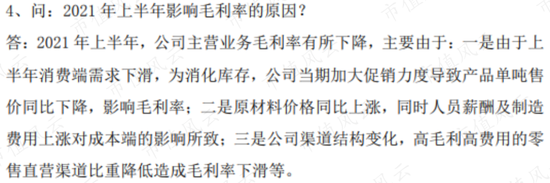

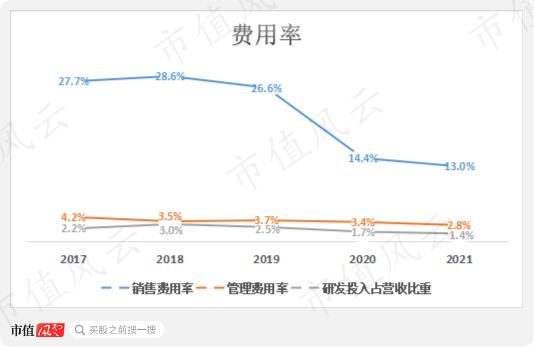

2021年,公司毛利率下挫3个百分点至27%。

(注:2021年中报)

公司表示,主要是受单价下调、成本端上升以及渠道结构变化影响。

(注:投资者关系活动记录表)

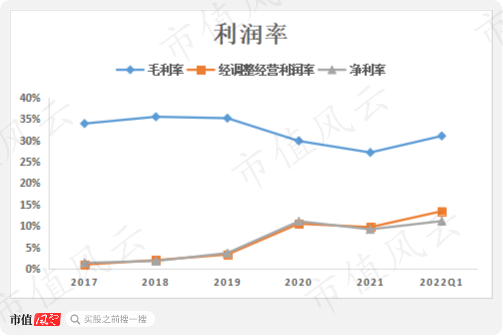

虽然如此,公司经调整经营利润率仅下降了0.8个百分点。

这主要得益于公司的销售费用率和管理费用率同步下降1.4%、0.6%。

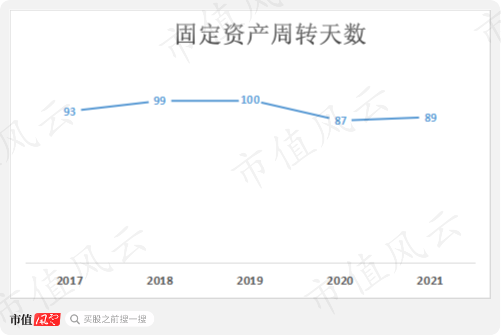

2021年末,公司第一大资产固定资产占总资产比重维持在25%以上,有较明显的重资产属性。近年来固定资产周转天数总体平稳。

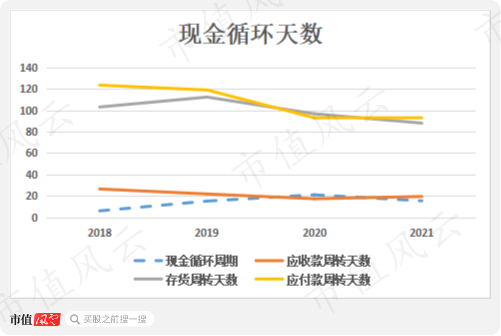

现金循环天数在半个月左右,流动性良好。

现金流充足,分红比例偏低

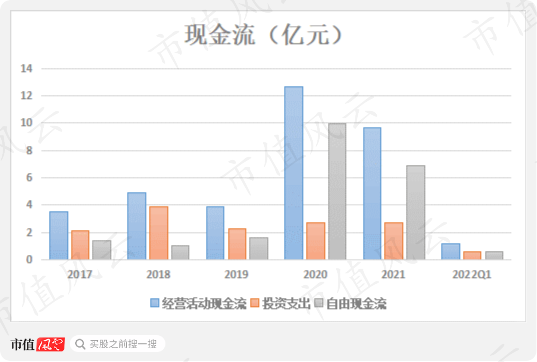

公司经营现金流是完全能够覆盖资本支出的,2017-22年一季度,公司共创造21.5亿自由现金流,其中最近两年表现明显更好。

公司近五年现金分红占归母净利润20%以上,但2021年分红比较去年下降明显。

和自由现金流所体现的“分红能力”相比,1.8亿的实际分红显然缺乏诚意。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>