分析师:王方鸣 执业证书编号:S0890520010001

投资要点

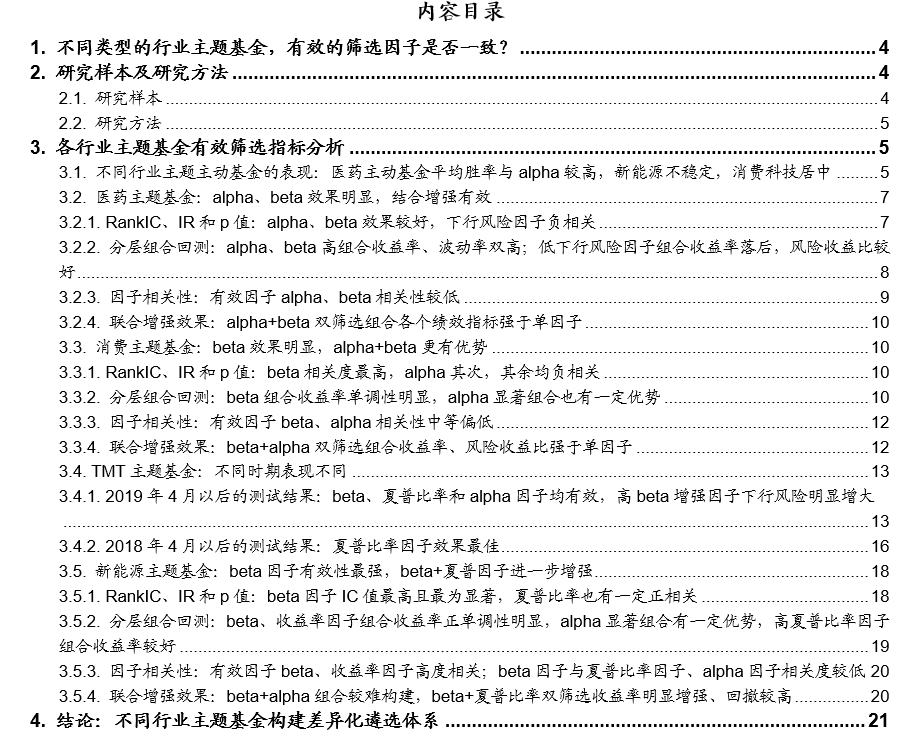

在基金的筛选中,以基金评价指标作为筛选因子是较为常用的一种方法。在不同类型的行业主题基金筛选中,由于各个行业板块的收益风险特征不同,板块内选股难度不同,因此各行业主题基金的绩效特征和选基方法也会有一定的差别。本篇报告旨在讨论医药、消费、TMT、新能源四大行业赛道主题基金的筛选方法,观察不同行业中6大基金评价指标因子(Alpha、Beta、夏普比率、下半标准差、最大回撤、收益率)在四大行业基金筛选中的应用效果。

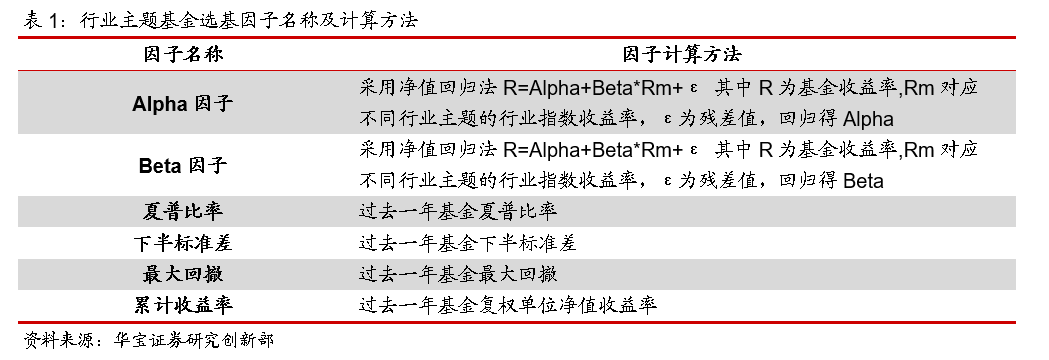

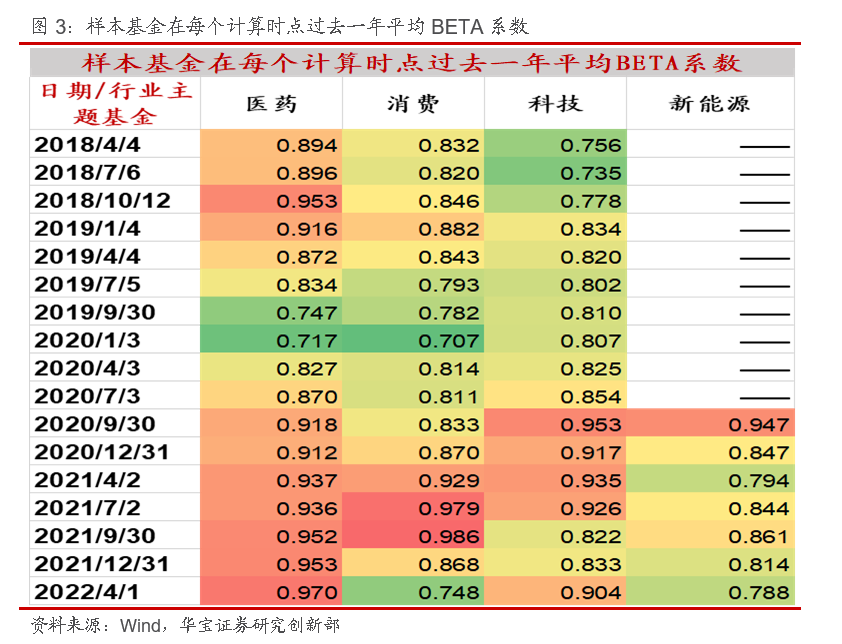

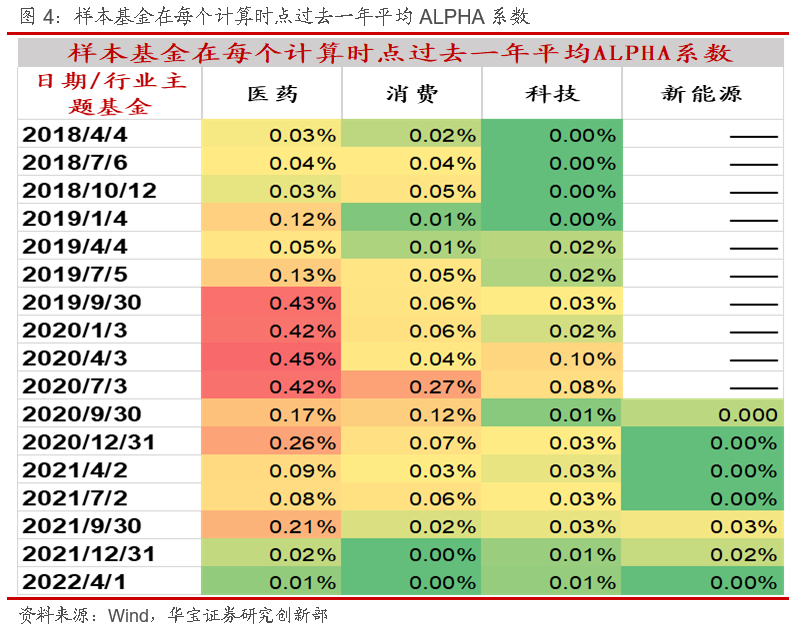

回顾近几年各个行业主题主动基金的表现情况,更有助于了解后续不同筛选因子呈现出的结果。从主动行业基金跑赢指数的胜率看:医药基金平均胜率最高,消费基金其次,科技基金稍弱,新能源基金胜率不稳定。从不同行业基金的平均Beta系数看:医药基金整体维持较高beta,消费、科技基金beta水平较为接近,但是科技基金在2018年中beta明显较低;新能源基金自统计以来平均beta较低。从不同行业基金的平均Alpha系数看:医药基金的平均alpha最高但是在2022年以来显著下降;消费、科技基金的平均alpha较为接近,但是消费基金的alpha整体略高于科技基金,科技基金熊市中难有alpha;新能源基金的平均alpha水平均偏低,alpha较为稀少。

结论:不同行业基金的有效筛选因子和双因子筛选的效果有所不同,可构建差异化的遴选体系。

1)Beta、Alpha因子在多数行业基金中显示出较强的有效性,但是对于TMT、新能源基金可能存在Alpha产量较少的时期,导致Alpha的使用效果打折扣;

2)下半标准差、最大回撤因子在所有的行业基金的筛选中均为负向因子;

3)通过组合相关性较低的不同有效因子,可以通过双重因子筛选,构建更好的组合;

4)对于Alpha较多的行业基金或者时期(医药基金、消费基金、2019后的科技基金),Beta+Alpha因子可以有较好的双因子筛选效果;对于Alpha较少的行业或者时期(新能源基金及2018时的科技基金),夏普比率可以作为较好的与Beta结合使用的筛选因子,或者单独使用。

5)对于TMT、新能源基金,Beta与其他因子联合使用时可增强收益,但也会较为明显放大回撤或者波动,“副作用”比医药和消费基金的Beta因子更显著。

风险提示:本报告所载的任何建议、意见及推测仅反映本公司于本报告发布当日的判断。

01

不同类型的行业主题基金,有效的筛选因子是否一致?

在基金的筛选中,以基金评价指标作为筛选因子是较为常用的一种方法。常用的绩效指标包括累计收益率(收益指标)、下行标准差与最大回撤(风险类指标)、夏普比率(风险调整后收益指标);通过回归方法计算出的基金Alpha与Beta系数也是评估基金绩效的有效指标。

但是,在不同类型的行业主题基金筛选中,由于各个行业板块的收益风险特征不同,板块内选股难度不同,因此各行业主题基金的绩效特征和选基方法也会有一定的差别。本篇报告旨在讨论医药、消费、TMT、新能源四大行业赛道主题基金的筛选方法,观察不同行业类型的基金评价指标因子在四大行业基金筛选中的应用效果。

02

研究样本及研究方法

2.1. 研究样本

本篇报告中不同行业主题基金样本的选取方法如下:

1、基金品类:医药主题、消费主题、TMT主题、新能源主题。其中1)医药主题:2016/6/30—2021/6/30半年报、年报及2020/6/30—2021/6/30披露中信医药行业占股票持仓平均比例不低于50%;2)TMT主题:2016/6/30—2021/6/30半年报、年报及2020/6/30—2021/6/30披露TMT行业(通信、电子、计算机、传媒)占股票持仓平均比例不低于50%;3)消费主题:2016/6/30—2021/6/30半年报、年报及2020/6/30—2021/6/30披露消费行业(食品饮料、消费者服务、传媒、农林牧渔、家电、汽车、商贸零售、纺织服装)占股票持仓平均比例不低于50%,同时各期农林牧渔+传媒合计平均比例不超过10%;4)新能源主题:2019/12/31—2021/6/30半年报、年报及配置新能源相关个股占股票持仓平均比例不低于50%。

2、仓位限定及开始计算日期调整:从2021Q4开始向过往寻找开始计算日期,要求从开始计算日至2021Q4期间季度披露平均权益仓位不低于70%。最早开始计算日期为2016/6/30。

最终符合条件的研究样本为462只主动权益宽基。

2.2. 研究方法

对于每一类行业主题基金,我们以2018/4/2—2022/4/14日为测试期,从四个方面观察有效的筛选因子:

1、计算筛选因子与基金未来一个季度收益率的RankIC均值、RankIR值以及RankIC的p均值;

2、在测试期季度滚动换仓,将每类因子分为5档,分别构建等权组合,并计算比较每档组合的绩效指标。由于多数时期有数量较多的基金没有统计显著的alpha值,在alpha因子的分档回测中我们仅分为“显著alpha组1档”和“无alpha组2档”。

3、计算不同因子之间的相关系数矩阵;

4、通过前述3个方面观察的结果,选取IC值较高、分档较为明显并且相关系数较低的不同因子,尝试构建两个因子的加强筛选组合。

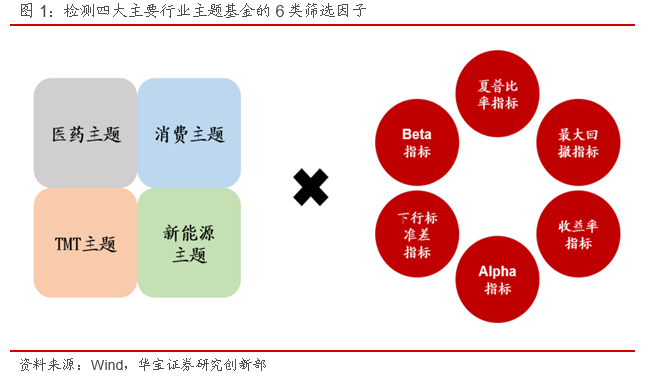

筛选因子信息如下表:

03

各行业主题基金有效筛选指标分析

3.1. 不同行业主题主动基金的表现:医药主动基金平均胜率与alpha较高,新能源不稳定,消费科技居中

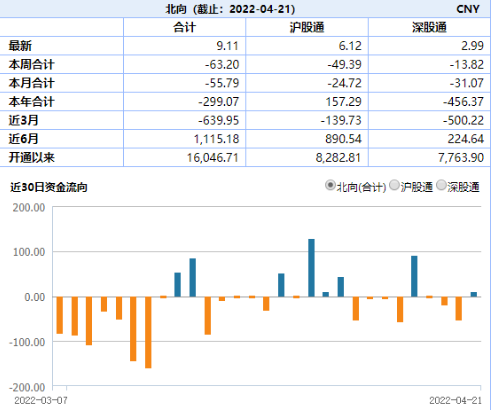

在开始逐个行业基金的分析之前,回顾一下近几年各个行业主题主动基金的表现情况,可能更有助于了解后续不同筛选因子呈现出的结果。我们统计了2018年以来每年度四大行业基金主动战胜被动的比例。此外,由于alpha和beta因子在后续的筛选因子中呈现较为重要的作用,我们也统计了回测期间(2018/4—2022/3)每个季度时点过去一年里四大行业基金的平均alpha与beta水平,如下面的图表所示。

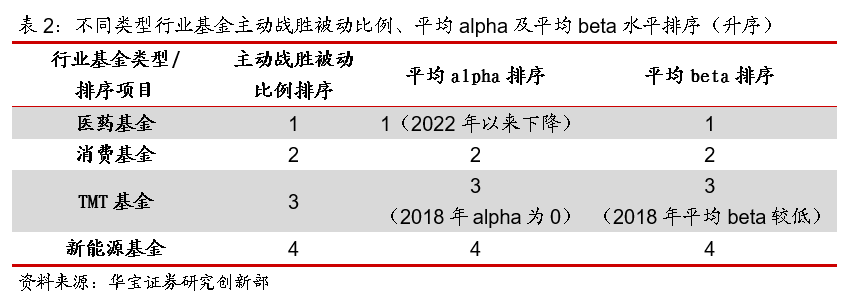

从主动行业基金跑赢指数的胜率看:医药基金平均胜率最高,消费基金其次,科技基金稍弱,新能源基金胜率不稳定。医药基金2022年前多年以85%-95%跑赢被动指数的胜率,明显优于其他行业主题,也充分说明了医药行业专业壁垒高、细分行业多,是需要基金经理充分发挥选股能力的赛道。消费基金在2018熊市、2020宽幅震荡行情有较高的战胜指数的比例,在其他年份中胜率均在50%-60%之间;科技基金整体与消费基金胜率较为接近,但是在2022年以来胜率表现不佳,明显弱于消费基金;新能源基金由于在2020年后样本才开始显著扩充,因此主要统计了2021、2022年以来两个时间段的胜率,主动战胜被动比例在两个年份差异较大,其中2021年较低。

从不同行业基金的平均Beta系数看:医药基金整体维持较高beta,消费、科技基金beta水平较为接近,但是科技基金在2018年中beta明显较低;新能源基金自统计以来平均beta较低。

从不同行业基金的平均Alpha系数看:医药基金的平均alpha最高但是在2022年以来显著下降,这也与医药基金主动胜率的变化互相印证;消费、科技基金的平均alpha不如医药基金,两者较为接近,但是消费基金的alpha整体略高于科技基金,且科技基金在2018年的平均alpha为0,熊市中科技主题难以做出选股超额;新能源基金的平均beta、alpha水平均偏低,alpha较为稀少,2022年以来主动胜率明显偏高可能与较低的平均beta更相关。

在回顾完四大行业主题基金的整体表现后,我们接下来将按照前述的研究方法,从四大方面分析每个行业主题基金中有效的选基因子。

3.2. 医药主题基金:alpha、beta效果明显,结合增强有效

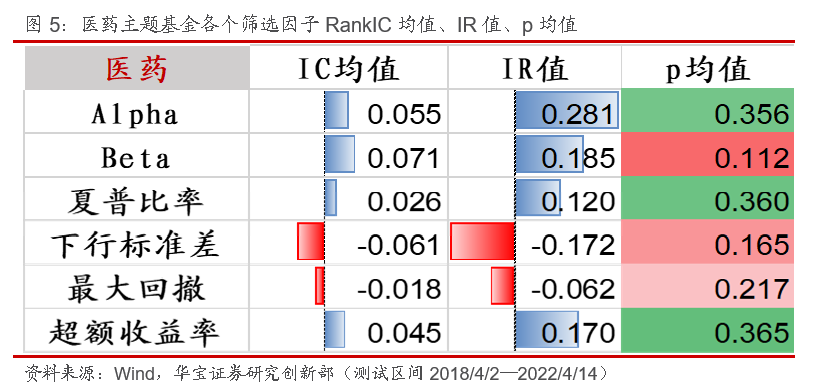

3.2.1.RankIC、IR和p值:alpha、beta效果较好,下行风险因子负相关

RankIC、IR值和p值结果显示,医药基金的alpha因子、beta因子与基金未来一个季度的表现有较强的正相关性,其中beta因子的p均值更低说明beta的统计显著性更高,但是alpha因子的IR值更高,有更稳定的效果。夏普比率微弱正相关,与alpha和beta相比不占优势,收益率因子也有一定正相关,但是p值过高。下行标准差、最大回测两个风险指标因子均与基金未来一个季度的表现程负相关。

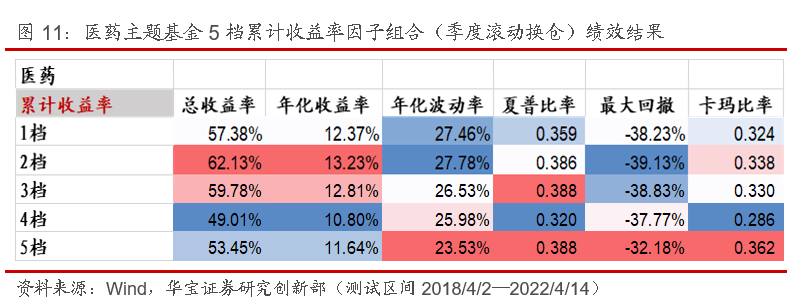

3.2.2.分层组合回测:alpha、beta高组合收益率、波动率双高;低下行风险因子组合收益率落后,风险收益比较好

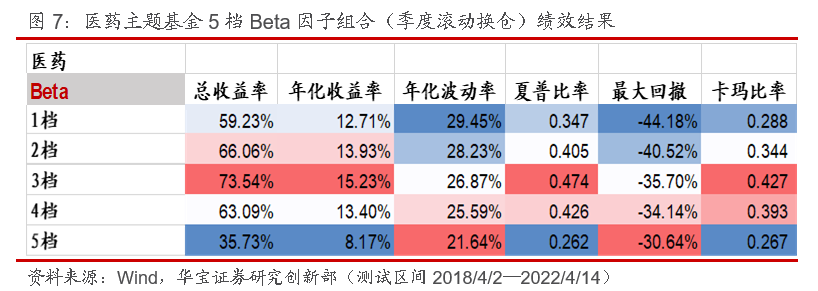

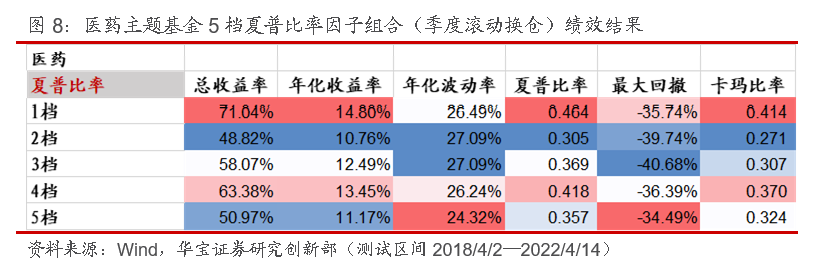

分层组合回测的结果与RankIC值的结果整体互相印证:alpha显著组年化收益率高于无alpha组;beta分层中虽然1、2、3档之间出现了组合收益率排名倒置,但是前3档beta组合的收益率显著高于后两档beta组合。较高的alpha及beta组合均有相对更高的年化收益率,但是回撤和波动也整体更高,且跟年化收益率相比有更明显的单调性。

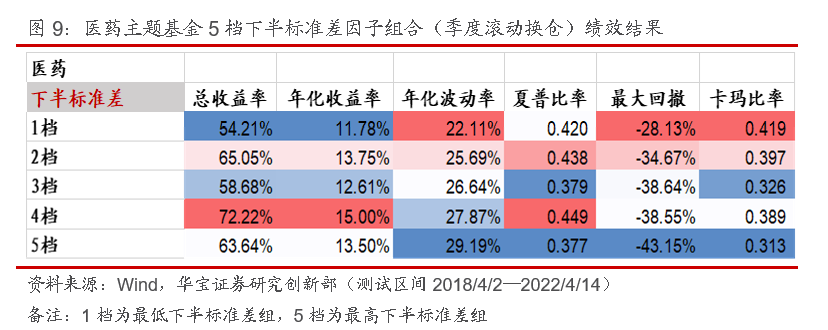

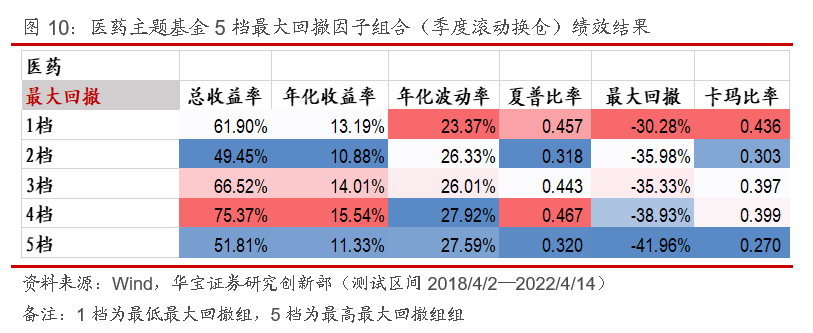

下行标准差、最大回撤两个风险因子的组合也呈现跟IC值印证的结果,采用越低的回撤和下行标准差构建的组合,波动率与回撤确实更低,有较明显的单调性,但同时也牺牲了收益率水平。好在,两个因子的组合在风险收益比方面也有较明显的作用,低回撤、低下半标准差有更高的夏普比率和卡玛比率。

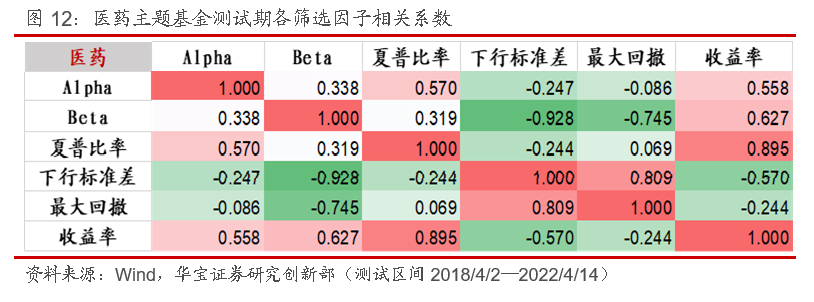

3.2.3.因子相关性:有效因子alpha、beta相关性较低

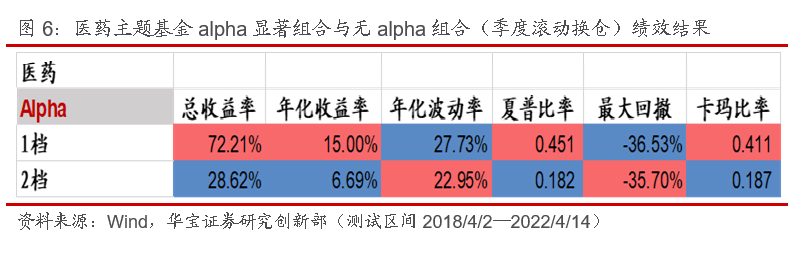

从因子相关性看,有效性较高的beta、alpha因子的相关性较低为0.36,因此后续可以考虑将alpha、beta因子同时纳入组合的筛选条件当中,构建两个因子的联合增强组合。

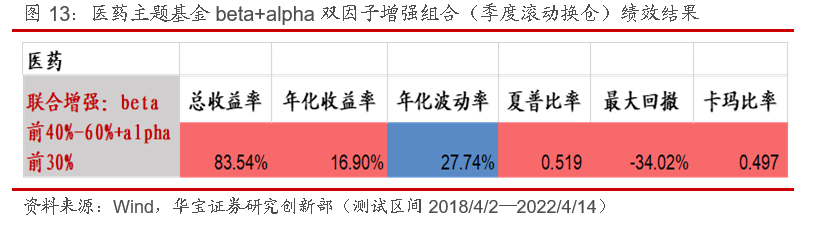

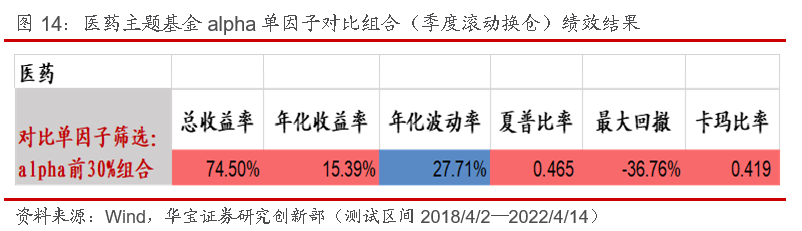

3.2.4.联合增强效果:alpha+beta双筛选组合各个绩效指标强于单因子

由于医药基金beta的第3档收益率效果最强(即beta排名的top40%-60%分位数之间),我们构建了beta因子top40%-60%+alpha因子top30%的双筛选组合。联合增强组合对比同指标单beta因子组合、同指标单alpha因子组合在收益率、回撤及风险收益比多个方面均有更好的效果。

3.3. 消费主题基金:beta效果明显,alpha+beta更有优势

3.3.1.RankIC、IR和p值:beta相关度最高,alpha其次,其余均负相关

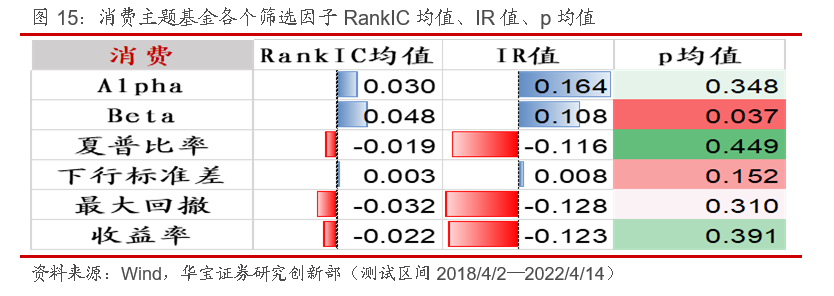

RankIC、IR值和p值结果显示,消费基金的beta因子与未来基金一个季度表现正相关度最高,统计也较为显著;alpha因子有一定正相关性,但是不及beta显著,相关度也不及beta高。在前述中消费基金与医药基金相比主动基金胜率更低、平均alpha更低,在选基方面alpha因子的有效性也相对更弱。其余因子均与未来一个季度基金表现呈现负相关。

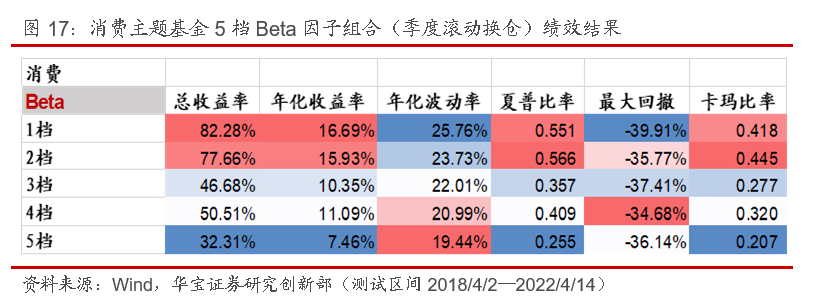

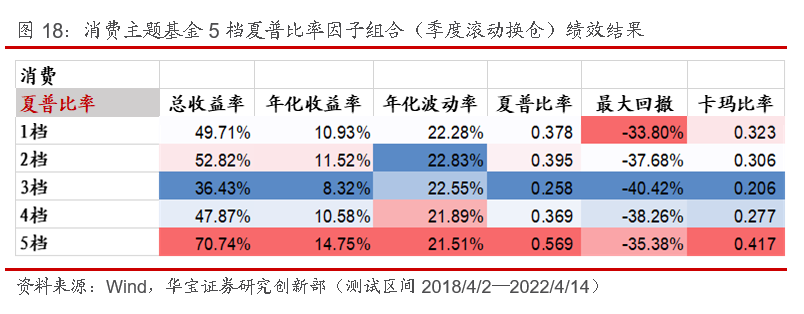

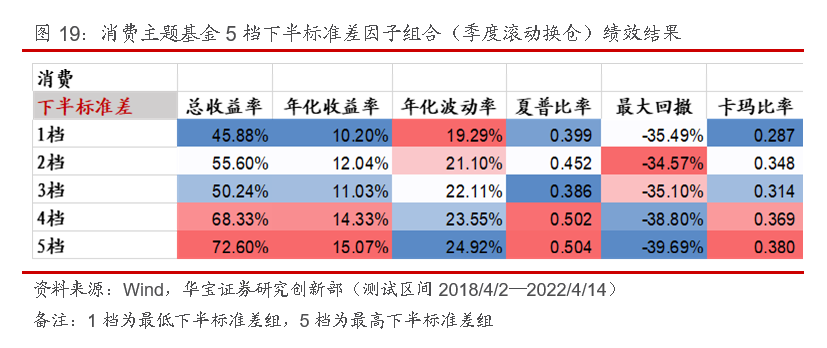

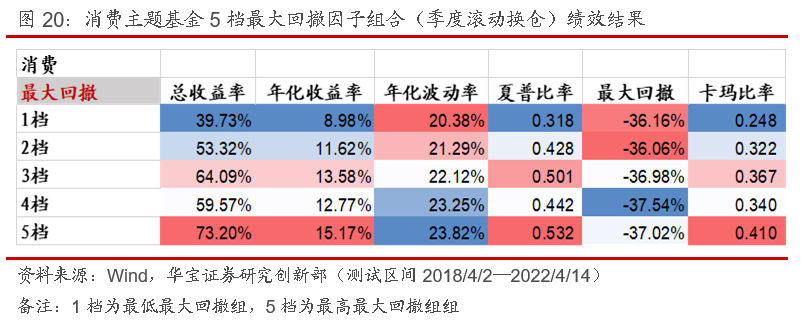

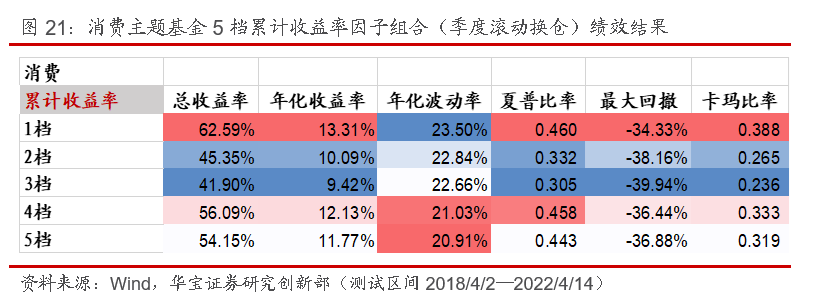

3.3.2.分层组合回测:beta组合收益率单调性明显,alpha显著组合也有一定优势

分层组合回测的结果与RankIC值的结果互相印证:beta分档组合有较明显的正单调性,最高的beta档次组合有最高收益率,但也同样有较大的回撤和波动率;高alpha组合的收益率虽然没有高beta组合那么显著,但是相比无alpha组合也有一定的优势。其余指标的组合整体均呈现档次越靠前,组合收益率越低的特征。

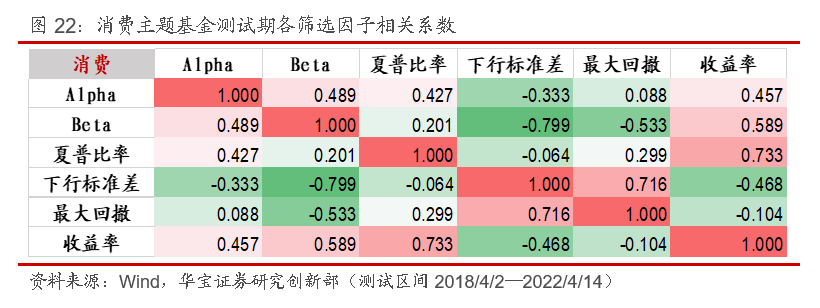

3.3.3.因子相关性:有效因子beta、alpha相关性中等偏低

从因子相关性看,有效性较高的beta、alpha因子的相关性为0.489,有一定的正相关性,但是相关性不足0.5,不算非常高。后续可以考虑将beta、alpha因子同时纳入组合的筛选条件当中,构建两个因子的联合增强组合。

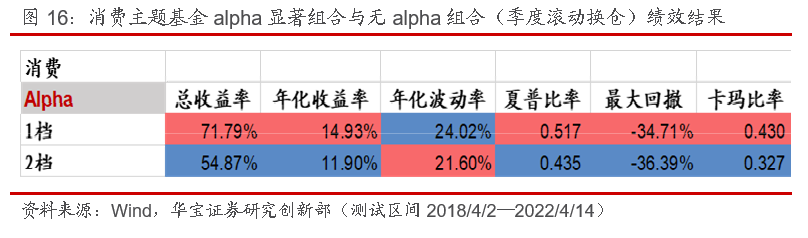

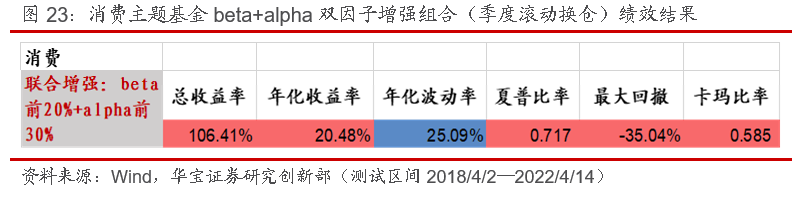

3.3.4.联合增强效果:beta+alpha双筛选组合收益率、风险收益比强于单因子

消费基金beta的第1档收益率效果最强(即beta排名的top20%分位数之内),我们构建了beta因子top20%+alpha因子top30%的双筛选组合。联合增强组合对比同指标单beta因子组合、同指标单alpha因子组合在收益率及风险收益比方面均有更好的效果。

3.4. TMT主题基金:不同时期表现不同

TMT主题基金我们分为了2019/4月—2022/3月和2018/4月—2022/3月两个测试区间段。两段的区别在于前者阶段alpha因子参与了整个期间的回测,而后者阶段由于2018年TMT主题基金的alpha几乎为0,因此alpha因子不参与测试。

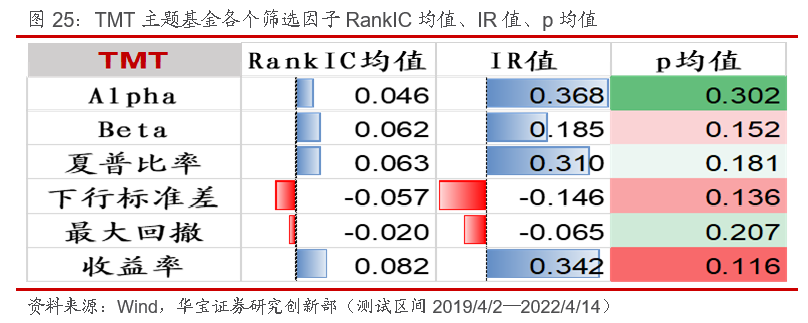

3.4.1.2019年4月以后的测试结果:beta、夏普比率和alpha因子均有效,高beta增强因子下行风险明显增大

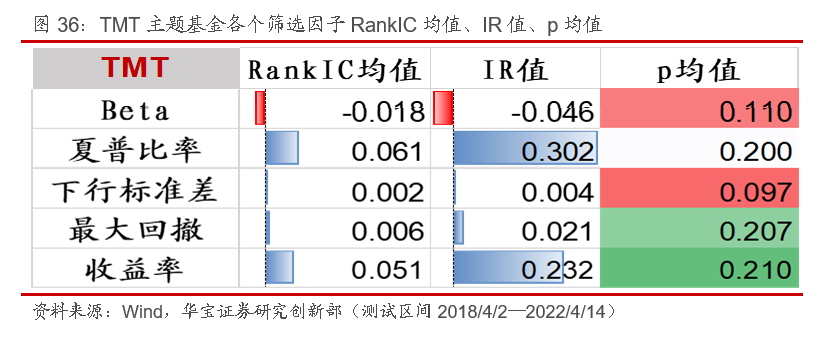

RankIC、IR和P值:收益率、夏普比率因子IC值较高且较为显著

RankIC、IR值和p值结果显示, TMT基金的多个因子均与未来基金一个季度表现有正相关;其中夏普比率、收益率因子IC值较高且显著性也较高。Alpha、Beta因子IC值也为正,但是低于夏普比率与下行标准差,且alpha因子的显著性相对较低。下行标准差、最大回撤因子与基金未来一个季度表现为负相关。

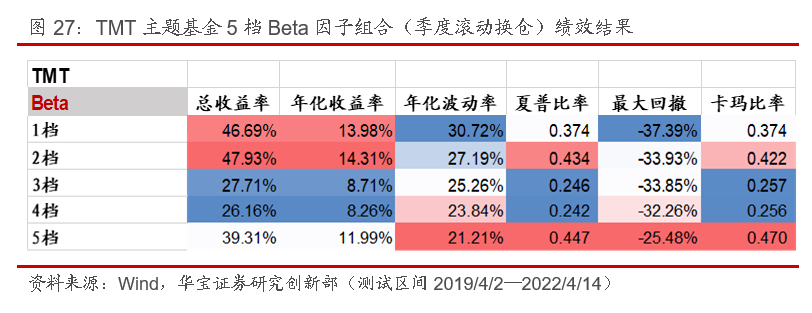

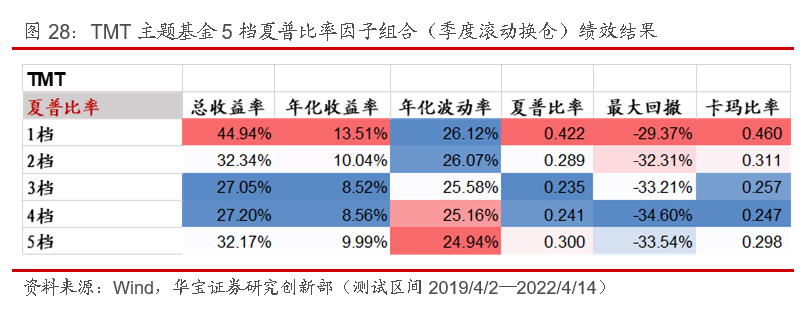

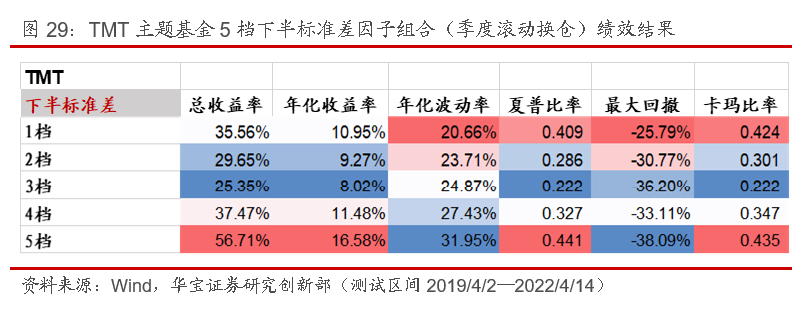

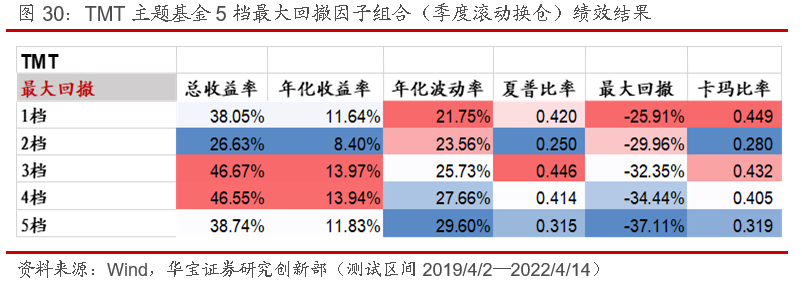

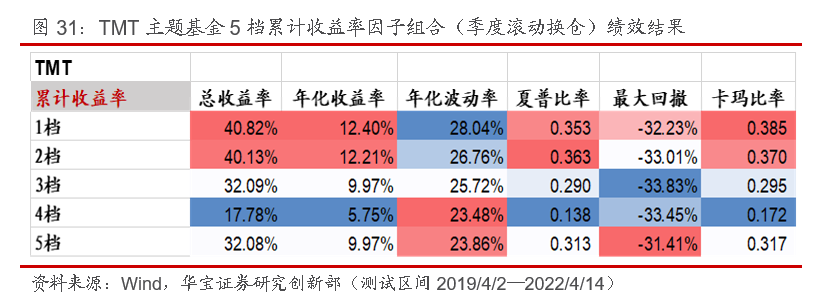

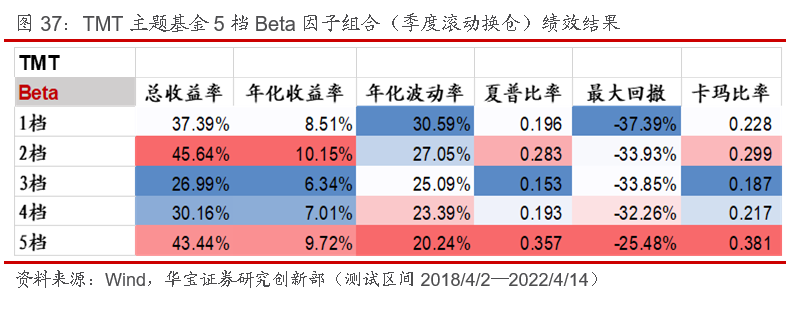

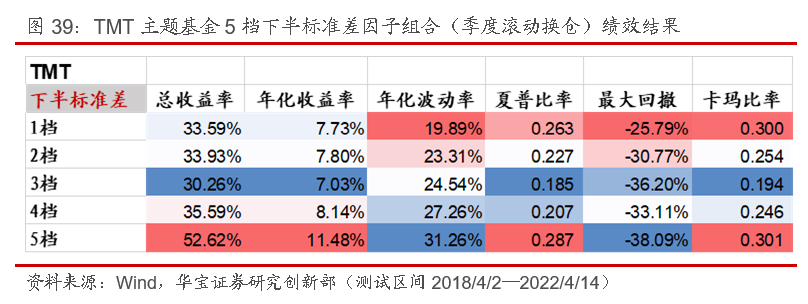

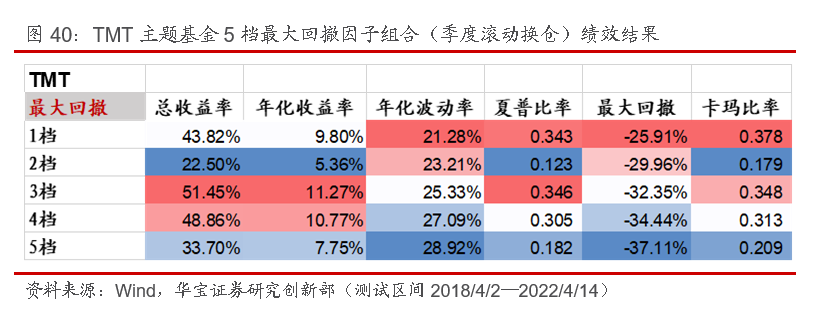

分层组合回测:夏普比率、beta因子均有较明显的正单调性,但beta因子组合回撤波动较大,夏普比率因子组合有较好的风险控制

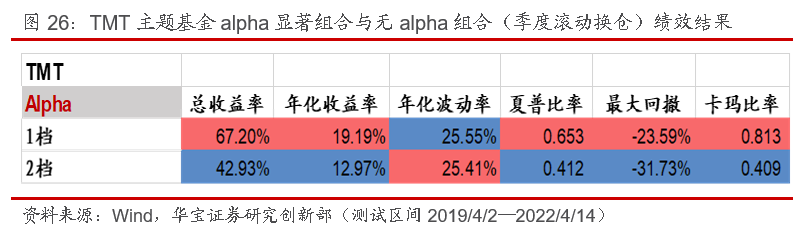

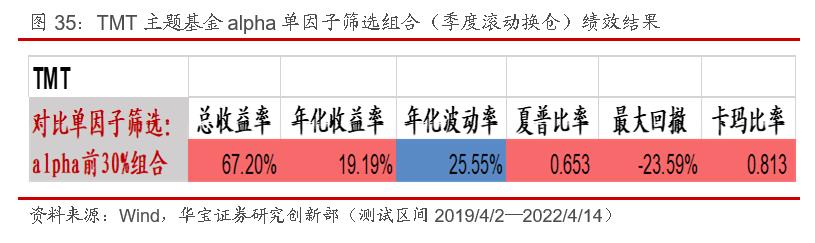

分层组合回测的结果与RankIC值的结果整体可互相印证:高alpha因子组合再次表现出更高的收益率,并且回撤也较低;夏普比率、beta因子组合均呈现较为明显的单调性,即档次越高组合收益率越高,但是高夏普比率组合也有较低的回撤和波动,而高beta组合却有较大的回撤和波动。

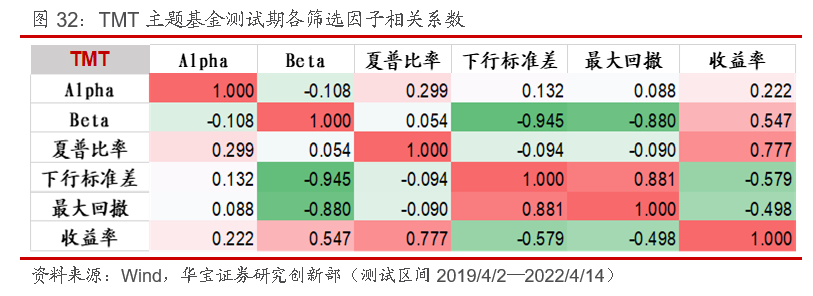

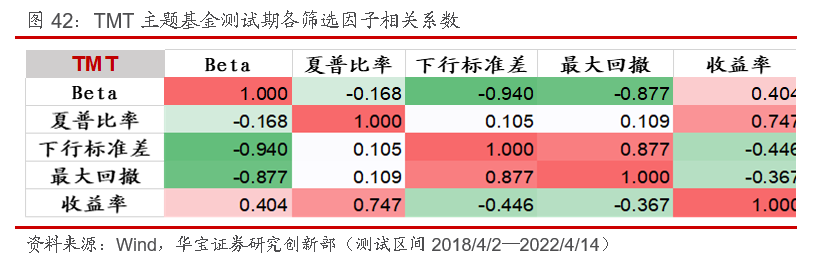

因子相关性:beta、alpha因子微弱负相关,beta、夏普比率因子微弱正相关

从因子相关性看,有效性较高的beta、alpha因子的相关系数为-0.11,呈现微弱的负相关性;beta、夏普比率因子相关系数为0.05,呈现微弱的正相关性。后续可以考虑将beta、alpha因子与beta、夏普比率因子分别构建双因子的增强筛选组合。收益率因子虽然IC值和回测效果也较好,但是同其他有效性因子相关度整体较高,因此不纳入增强组合构建。

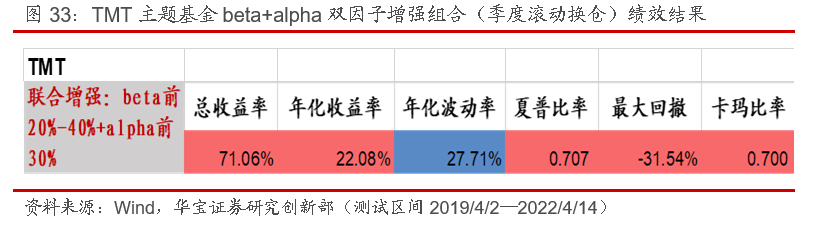

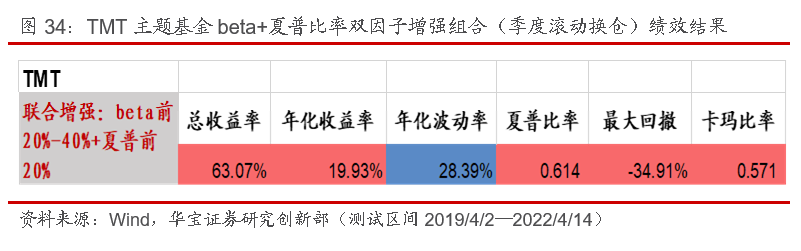

联合增强效果:含beta因子下行风险更高,但是beta+alpha可明显提高收益率

TMT基金beta的第2档收益率效果最强(即beta排名的top20%-top40%分位数之内),我们构建了beta因子top20%-40%+alpha因子top30%的增强筛选组合,以及beta因子top20%-40%+夏普比率因子top20%增强筛选组合。与单纯的alpha前30%因子组合相比,两组包含beta的联合增强组合均明显扩大了回撤,这与医药、消费基金有较明显的不同,但是beta+alpha组合可以带来更高的年化收益率,因此卡玛比率、夏普比率也都有较好的表现;而beta+sharp组合由于收益率的增强效果有限,风险收益比并不突出。

3.4.2. 2018年4月以后的测试结果:夏普比率因子效果最佳

RankIC、IR和P值:Beta因子IC由正转负,夏普比率、收益率因子仍然有效

RankIC、IR值和p值结果显示,在包含2018年熊市后,TMT基金beta因子的IC均值由之前正向转为负向。Alpha在2018年不存在,仅剩夏普比率因子、收益率因子仍然显示IC值为正。尽管2018年熊市期间TMT行业基金难有alpha,但是多数TMT行业基金依然在2018年跑赢了指数,主要是由于2018年基金的整体beta偏低。

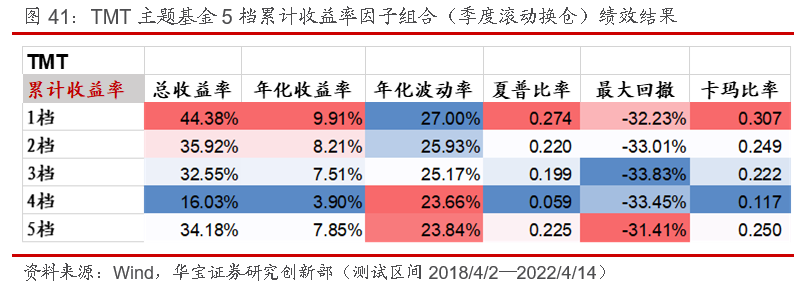

分层组合回测:高beta组合单调性不明显,夏普比率因子综合绩效更好

分层组合回测的结果与RankIC值的结果在互相印证:Beta因子在组合回测中的单调性明显减弱;夏普比率因子呈现较明显的单调性,并且高夏普组合不仅有更高的回报率,还有更低的回撤和风险收益比,综合绩效更为突出。

因子相关性:收益率、夏普比率相关度高

从因子相关性看,在IC值、组合分层回测方面均较为有效的夏普比率因子和收益率因子相关度较高,因此后续不再构建双因子增强筛选组合。

3.5. 新能源主题基金:beta因子有效性最强,beta+夏普因子进一步增强

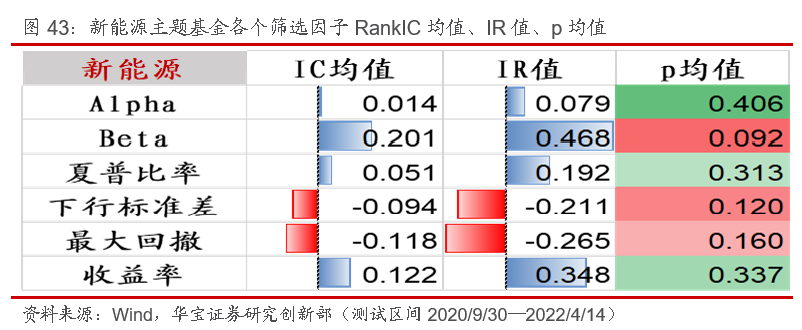

3.5.1.RankIC、IR和p值:beta因子IC值最高且最为显著,夏普比率也有一定正相关

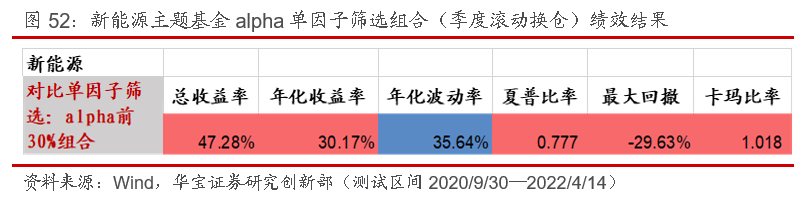

RankIC、IR值和p值结果显示,新能源基金的beta因子与未来基金一个季度表现正相关度最高,统计也较为显著;收益率因子也有一定正相关性,但是不及beta显著,相关度也不及beta高;夏普比率因子也有一定正相关性;alpha因子虽然IC均值为正,但是p统计量过高,统计明显不显著。

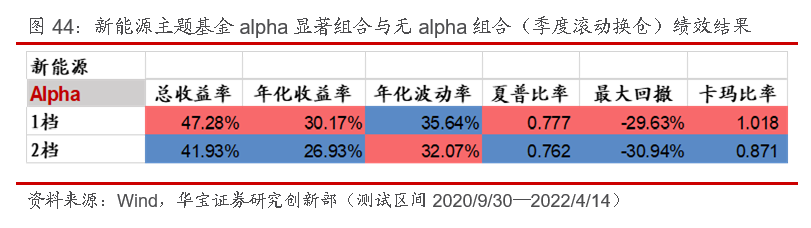

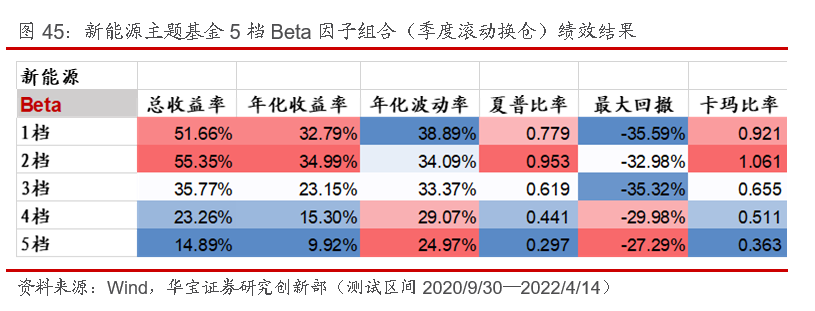

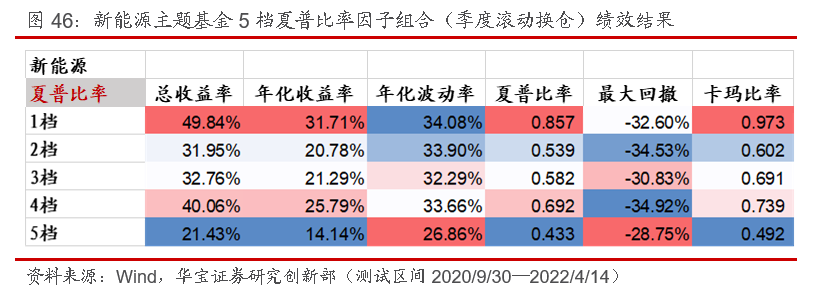

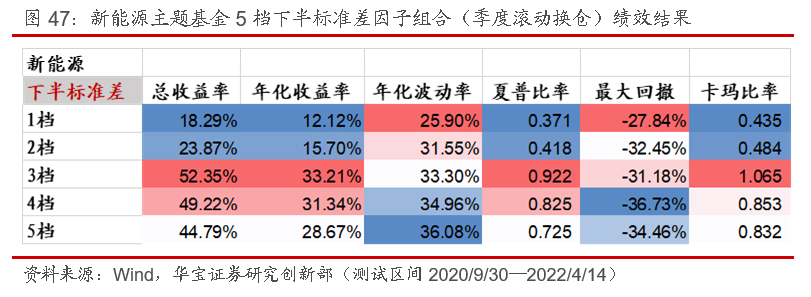

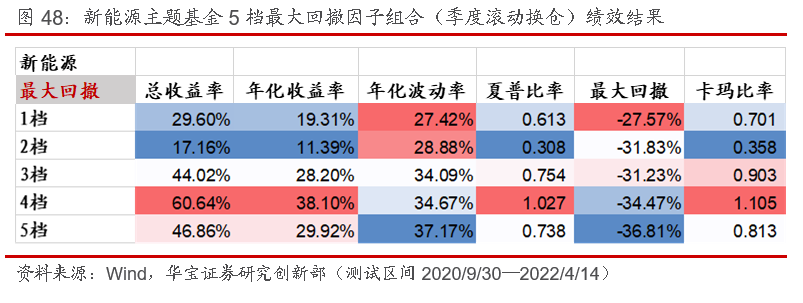

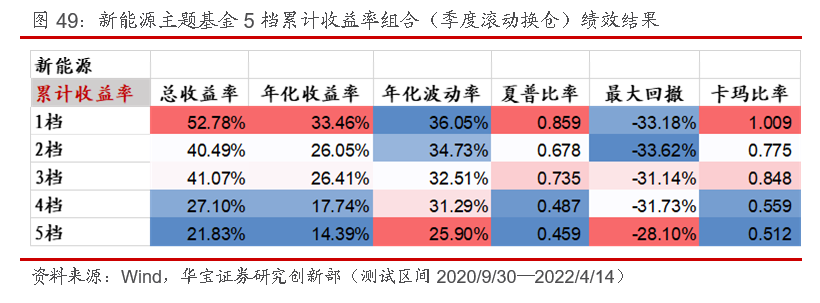

3.5.2.分层组合回测:beta、收益率因子组合收益率正单调性明显,alpha显著组合有一定优势,高夏普比率因子组合收益率较好

分层组合回测的结果与RankIC值的结果整体互为印证:beta、收益率因子分档组合均有较明显的正单调性,最高的beta及收益率档次组合有最高收益率,但也同样有较大的回撤和波动率;高alpha组合相比无alpha组合在收益率方面也有一定的优势。最高档次的夏普比率因子组合相较于其他档次组合有较好的收益率。

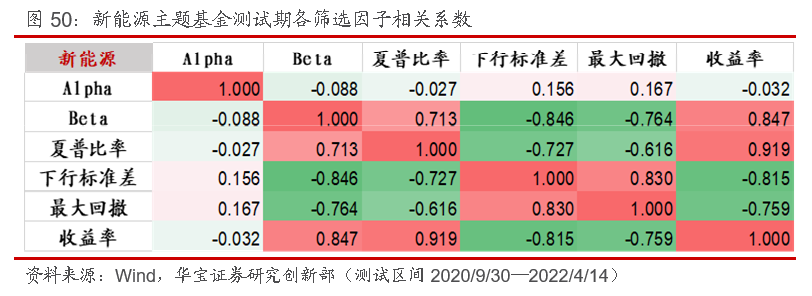

3.5.3.因子相关性:有效因子beta、收益率因子高度相关;beta因子与夏普比率因子、alpha因子相关度较低

从因子相关性看,有效性较高的beta因子与收益率因子相关性高达0.847,相关度较高,不适合做两个因子的双维度增强筛选。有效性最高的Beta因子和分层组合有一定效果的夏普比率因子、alpha因子相关度较低,可以考虑尝试将Beta+Alpha因子、Beta+夏普比率因子构建双因子增强筛选组合。

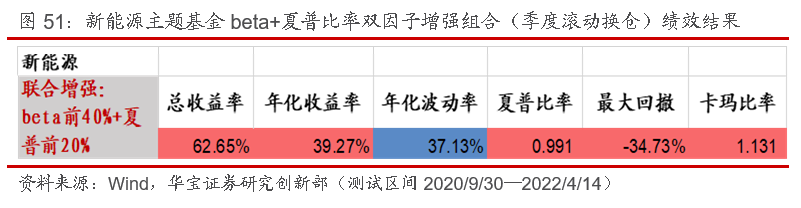

3.5.4.因子相关性:有效因子beta、收益率因子高度相关;beta因子与夏普比率因子、alpha因子相关度较低

新能源基金虽然单alpha因子有一定效果,但是由于新能源基金中产生统计显著alpha的基金较少,beta+alpha的双重条件难以在每个换仓期找出足够多的标的,beta+alpha组合无法构建。夏普比率因子组合最高档表现明显较好,Beta因子1档和2档差距较小,因此我们构建夏普因子排名前20%的基金+beta前40%构建组合。联合增强组合比任意一组单因子beta组合、单因子sharp组合和单因子alpha组合的收益率显著增强,但是也较为明显的放大了回撤。不过由于收益率增强明显,增强风险收益比仍然较高。

04

结论:不同行业主题基金构建差异化遴选体系

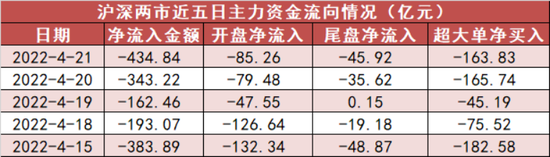

不同类型的主动行业基金在主动战胜被动比例、平均alpha、平均beta水平的升序排名如下表:

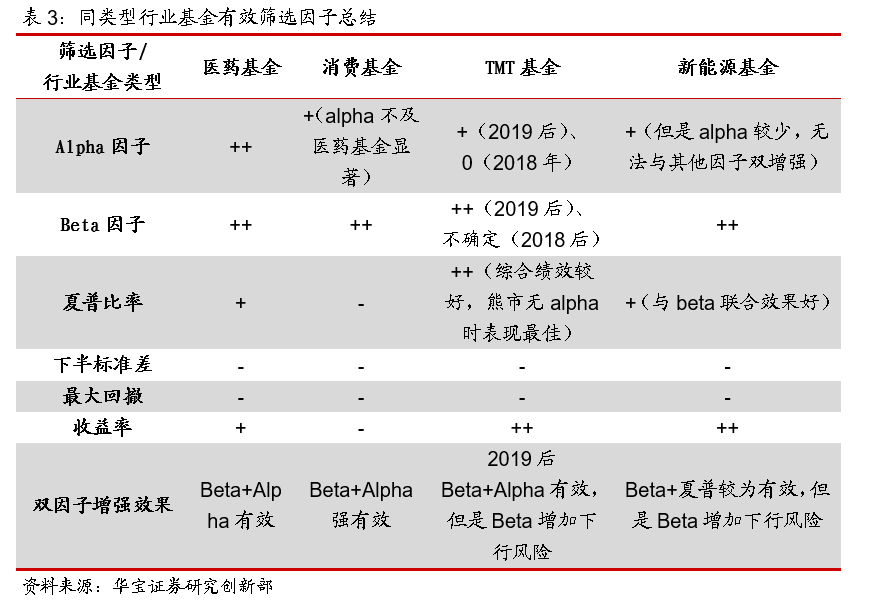

不同行业基金的有效筛选因子和双因子筛选的效果有所不同,在下表中有所总结(++为最有效,+为较有效,-为有效性负向):

总的来说,可以发现以下几点规律:

1) Beta、Alpha因子在多数行业基金中显示出较强的有效性,但是对于TMT、新能源基金可能存在Alpha产量较少的时期,导致Alpha的使用效果打折扣;

2)下半标准差、最大回撤因子在所有的行业基金的筛选中均为负向因子;

3)通过组合相关性较低的不同有效因子,可以通过双重因子筛选,构建更好的组合;

4)对于Alpha较多的行业基金或者时期(医药基金、消费基金、2019后的科技基金),Beta+Alpha因子可以有较好的双因子筛选效果;对于Alpha较少的行业或者时期(新能源基金及2018时的科技基金),夏普比率可以作为较好的与Beta结合使用的筛选因子,或者单独使用。

5)对于TMT、新能源基金,Beta与其他因子联合使用时可增强收益,但也会较为明显放大回撤或者波动,“副作用”比医药和消费基金的Beta因子更显著。