来源:分析师徐彪

摘要

核心结论:

1. 中证传媒指数是紧密追踪上市传媒公司发展的指数。中证传媒选取A股传媒细分方向中50只总市值较大、成交活跃的个股作为成分股,覆盖游戏、影视、广告等传媒主流领域,能系统反映中国传媒行业优质公司全貌,小盘风格显著。

2. 横向看,中证传媒指数盈利能力优于同类传媒指数与成长风格指数,且较低的估值提供了一定安全边际。中证传媒指数盈利能力相对占优的背后是较强的龙头效应,前十大成分股权重合计占比达48.26%,显著高于同类传媒、TMT指数。龙头公司在行业政策变动、存量市场竞争中更易提高市占率,且抗风险能力更强,带来了更高的ROE水平。

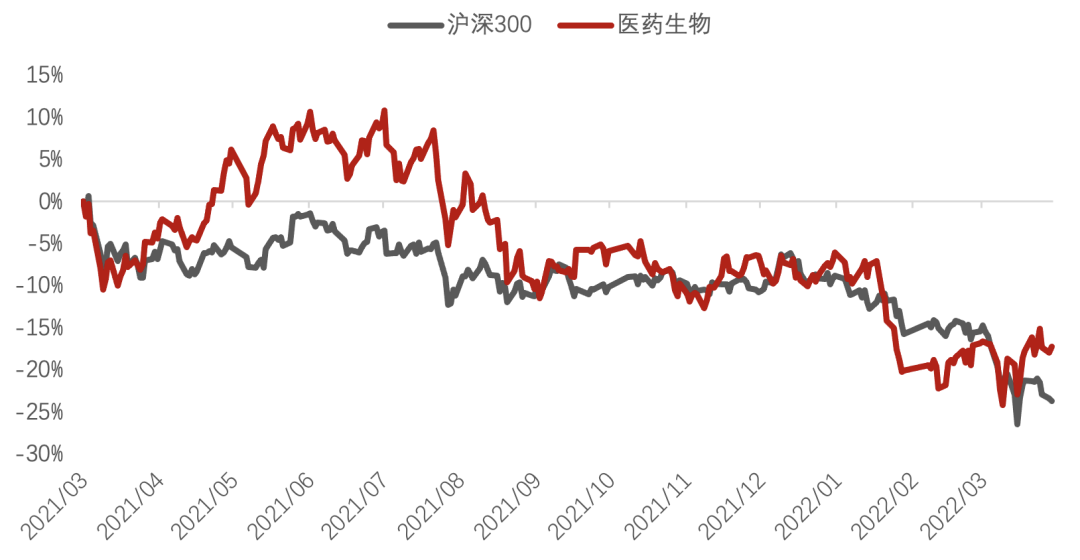

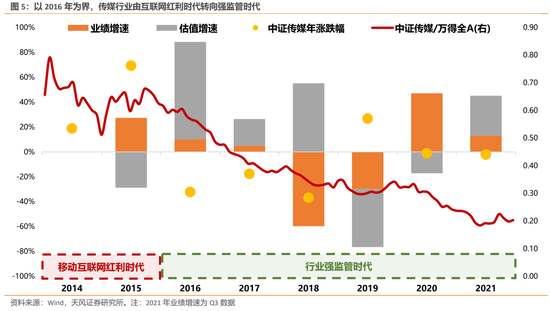

3. 以2016年为界,传媒行业由互联网红利时代转向强监管时代,直至2021年起行业监管政策进一步扩散化,是传媒行业近年来表现不佳的主因,我们认为传媒行业超额收益偏弱的局面有望在年内有所扭转,行业可能迎来戴维斯双击:

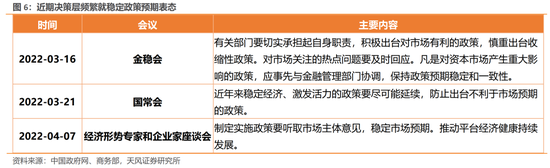

1)业绩维度,监管边际缓和,行业业绩有望实现困境反转的高增长。年内经济压力较大,高层频繁表态“慎重出台收缩性政策”,饱受政策压制的传媒行业可能迎来业绩的喘息窗口。

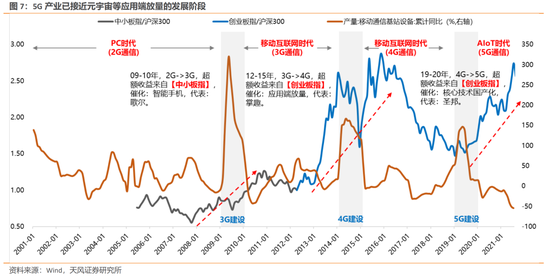

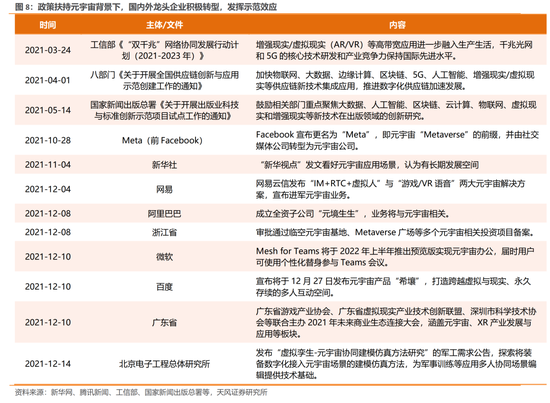

2)估值维度,元宇宙赋能,行业估值水平有望整体上修。5G产业已临近硬件设备渗透至应用端放量的拐点,元宇宙是5G应用端的重要组成部分,而游戏、社交等传媒领域是当前元宇宙的最优落地场景,随着国内外龙头积极布局,行业估值逻辑有望重塑。

3. 具体到权重行业层面,影视、游戏均在监管规范化要求下的存量市场中摸索出第二增长极,有望带领传媒行业实现业绩的困境反转:

1)影视行业中,用户增长放缓、推送机制规范化等制约了传统广告收入增长,平台转型内容付费模式,当前付费用户稳定增长,会员收入增长稳定接棒;

2)游戏行业中,国内监管政策扰动与用户渗透接近自然饱和水平,制约了游戏市场规模增长的持续性,但元宇宙打开游戏发展新领域,且国产游戏出海仍处在高速发展期,开启行业第二、第三增长曲线。

4. 广发中证传媒ETF(代码512980)紧密跟踪中证传媒指数,还配套发行了场外联接基金(A份额:004752;C份额:004753),截至2021年12月31日市场规模分别为48亿、19亿、10亿,流动性优势突出,为投资者提供一键布局传媒板块的工具,建议关注。

01

中证传媒指数:全面追踪传媒行业优质龙头的指数

中证传媒指数(中证传媒,代码399971.SZ)选取传媒相关产业中总市值较高、成交金额较大的50只个股,细分行业包括游戏、影视、广告等,能够系统反映中国传媒行业优质公司的全貌。

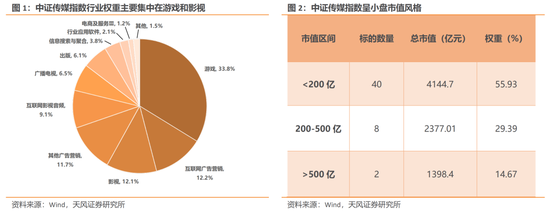

行业分布方面,游戏、影视、广告营销等占较大比重。截至2022年4月15日,游戏作为第一大权重行业占比33.8%,第二大权重行业影视(影视+互联网影音视频)占比21.2%,互联网广告营销、其他广告营销分别占比12.2%和11.7%。

市值方面,中证传媒指数呈典型小盘风格。截至2022年4月15日,中证传媒指数样本总市值中位数为96.02亿元,200亿以下市值小盘成分股数量占比80%,贡献55.93%权重,200-500亿市值中盘成分股数量占比16%,贡献29.39%权重,小盘市值风格显著。

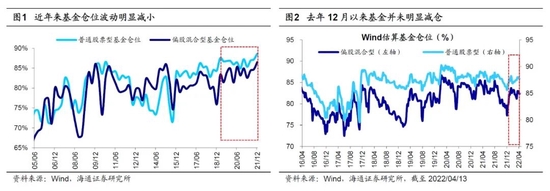

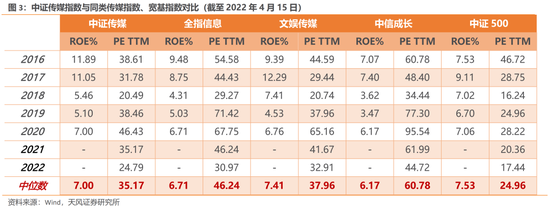

横向比较,与同类传媒指数与宽基指数相比,中证传媒指数拥有较强的盈利能力,且估值水平较低,安全边际更占优。2018年,受影视税务政策收紧、游戏版号暂停发放、商誉减值等因素冲击,传媒行业盈利能力受制约。近年来行业在监管环境下摸索出规范化发展路径,中证传媒盈利能力逐渐修复,2020年ROE优于同类传媒指数及成长风格,结合其较低的估值水平,中证传媒指数已显现出较高的中期配置价值。

权重股方面,中证传媒指数聚焦传媒行业细分方向龙头,较强的龙头效应是其盈利能力优于同类指数的关键。在行业增速放缓、竞争加剧及监管趋严的背景下,抗风险能力较强的龙头公司业绩占优。中证传媒指数前十大权重股占比48.26%,且多为各细分方向龙头,其他同类指数龙头效应则相对较弱。以全指信息为例,其前十大权重行业占比仅23.87%,权重集中度明显低于中证传媒指数,同时全指信息历史ROE自2016年来低于中证传媒,再次印证了传媒行业中龙头效应对盈利能力的积极作用。

以2016年为界,传媒行业由互联网红利时代转向强监管时代,2021年起行业监管政策进一步扩散化。2016年前,受益于文化政策扶持与3G、4G移动互联网时代的到来,传媒行业规模与业绩快速发展。2016年以后,由于行业快速发展中部分从业者或作品出现偷税漏税、质量良莠不齐、影响青少年身心健康等乱象,决策层逐级加码行业监管,如2017年《网络游戏管理暂行办法》强化网游内容管理、《关于支持电视剧繁荣发展若干政策的通知》明确影视剧未经广电部门许可不得上网播放等。2021年,监管政策由游戏、影视领域扩散至平台经济,反垄断、《个保法》的出台等对传媒行业的估值与业绩造成进一步打压。

我们认为,传媒超额收益偏弱的局面,在年内有望因监管边际缓和与元宇宙持续发酵而有所扭转。

02

监管边际缓和+元宇宙发酵,传媒有望实现戴维斯双击

向前看,传媒板块或将在困境反转中迎来戴维斯双击:

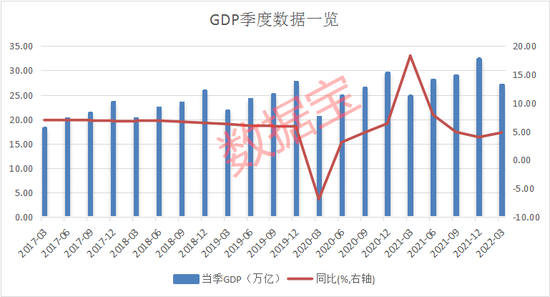

1)业绩维度,监管边际缓和,传媒业绩有望实现困境反转的高增长。我们认为前期监管加码是行业业绩降速的原因之一,除2020年受疫情居家带来线上活动需求激增的影响外,监管加码整体令行业自2016年起业绩增速较先前掉档。而目前:一方面监管环境已对行业主要细分方向(游戏、广告、影视等)有充分覆盖,监管进一步加码的空间有限,即便加码,对业绩的边际冲击也将远小于以往;另一方面,3月16日金稳会强调“慎重出台收缩性政策”,考虑到年内发挥各行业生产积极性对冲经济压力的需求,传媒业短期可能面临监管政策的利空出尽甚至反转。

2)估值维度,元宇宙赋能,传媒估值逻辑重塑。近似于智能手机保有量激增后带来2014-2015年的移动互联网红利,2018、2019年以来的5G基础设施建设与硬件设备渗透,或已接近元宇宙等5G产业应用端放量的拐点。当前元宇宙主要与游戏、社交等传媒细分领域结合,Meta、网易、阿里等国内外行业巨头已积极布局发挥示范效应,叠加政策扶持,行业整体估值中枢有较大的上修概率与空间。

2.1. 影视行业:存量市场下,内容付费拓展第二增长极

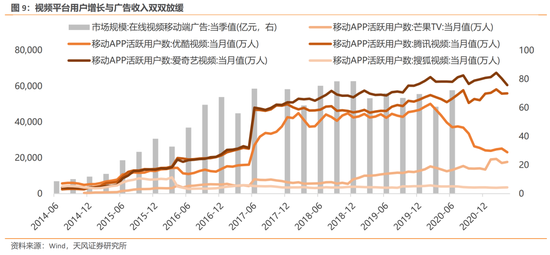

近年来,主要视频平台用户增长放缓,传统以广告为主的收入模式受限。2017年以来,视频网站活跃用户数趋于稳定,叠加2021年以来平台经济监管政策加码、推送机制规范化,视频行业广告收入增长停滞并略有下滑,成为前期平台业绩受困的主因。

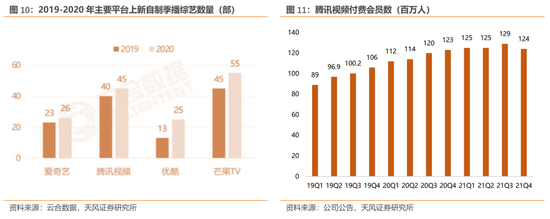

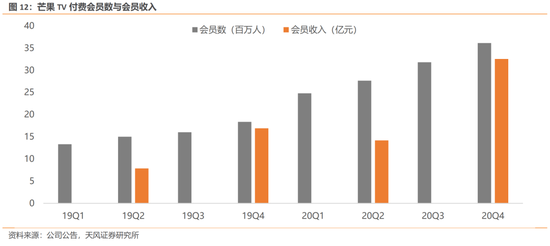

存量市场下,“限薪令”促进平台向优质内容运营转型,付费用户渗透率提升成为第二增长极。2018年10月,广电总局发布《关于进一步加强广播电视和网络视听文艺节目管理的通知》,严控影视节目中演员、嘉宾薪酬占制作总成本比例,鼓励优质内容创作。随后各平台加大自制节目投入,主要平台自制节目数量逐年递增,现象级作品频出,吸引用户为优质内容付费。在活跃用户数趋于稳定的背景下,付费会员渗透率稳定增长,会员收入成为头部平台的主要收入增长来源之一。

2.2.游戏行业:政策扰动边际缓和,元宇宙与出海打开行业上行空间

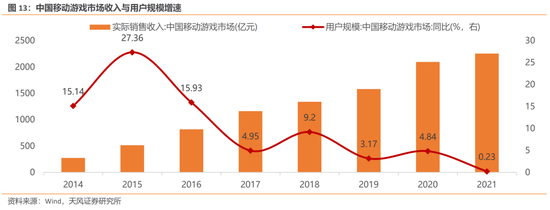

国内方面,游戏行业存量博弈特征明显,元宇宙助力云游戏打开市场潜在增量空间。尽管4月11日游戏版号发放重启,市场对监管的担忧有所缓解,但游戏行业仍然面临用户规模增长瓶颈带来的买量成本提升等问题,传统游戏难以打破僵局,我国移动游戏市场用户规模增长接近停滞,销售收入增速对应放缓。

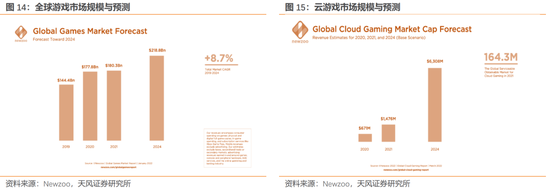

随着VR/AR设备渗透以及元宇宙概念在游戏领域加速落地,云游戏有望成为游戏领域增长主流。根据Newzoo测算,2019-2024年,全球游戏市场规模CAGR为8.7%,而全球云游戏市场规模有望在2024年达到63.08亿美元,折算2020-2024年CAGR为75.10%,增长空间显著高于传统游戏。

海外方面,中国移动端游戏竞争优势明显,海外收入仍处于高速增长阶段。根据《2021年中国游戏产业报告》,除2020年疫情爆发提振宅娱乐外,国产游戏国内市场收入增长率整体连续多年放缓至6.5%,国产游戏海外销售收入近5年增速整体上行,2021年有所回落,但仍保持两位数以上增幅。在国内政策扰动、增量空间有限的背景下,海外收入成为撬动游戏产业发展的另一大支点。

03

总结

1. 中证传媒指数是紧密追踪上市传媒公司发展的指数。中证传媒选取A股传媒细分方向中50只总市值较大、成交活跃的个股作为成分股,覆盖游戏、影视、广告等传媒主流领域,能系统反映中国传媒行业优质公司全貌,小盘风格显著。

2. 横向看,中证传媒指数盈利能力优于同类传媒指数与成长风格指数,且较低的估值提供了一定安全边际。中证传媒指数盈利能力相对占优的背后是较强的龙头效应,前十大成分股权重合计占比达48.26%,显著高于同类传媒、TMT指数。龙头公司在行业政策变动、存量市场竞争中更易提高市占率,且抗风险能力更强,带来了更高的ROE水平。

3. 以2016年为界,传媒行业由互联网红利时代转向强监管时代,直至2021年起行业监管政策进一步扩散化,是传媒行业近年来表现不佳的主因,我们认为传媒行业超额收益偏弱的局面有望在年内有所扭转,行业可能迎来戴维斯双击:

1)业绩维度,监管边际缓和,行业业绩有望实现困境反转的高增长。年内经济压力较大,高层频繁表态“慎重出台收缩性政策”,饱受政策压制的传媒行业可能迎来业绩的喘息窗口。

2)估值维度,元宇宙赋能,行业估值水平有望整体上修。5G产业已临近硬件设备渗透至应用端放量的拐点,元宇宙是5G应用端的重要组成部分,而游戏、社交等传媒领域是当前元宇宙的最优落地场景,随着国内外龙头积极布局,行业估值逻辑有望重塑。

3. 具体到权重行业层面,影视、游戏均在监管规范化要求下的存量市场中摸索出第二增长极,有望带领传媒行业实现业绩的困境反转:

1)影视行业中,用户增长放缓、推送机制规范化等制约了传统广告收入增长,平台转型内容付费模式,当前付费用户稳定增长,会员收入增长稳定接棒;

2)游戏行业中,国内监管政策扰动与用户渗透接近自然饱和水平,制约了游戏市场规模增长的持续性,但元宇宙打开游戏发展新领域,且国产游戏出海仍处在高速发展期,开启行业第二、第三增长曲线。

4. 广发中证传媒ETF(代码512980)紧密跟踪中证传媒指数,还配套发行了场外联接基金(A份额:004752;C份额:004753),截至2021年12月31日市场规模分别为48亿、19亿、10亿,流动性优势突出,为投资者提供一键布局传媒板块的工具,建议关注。

风险提示:监管政策收紧风险,业绩不及预期风险,地缘政治摩擦扩散化风险。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>