4月18日,又有可转债迎来最后交易日。

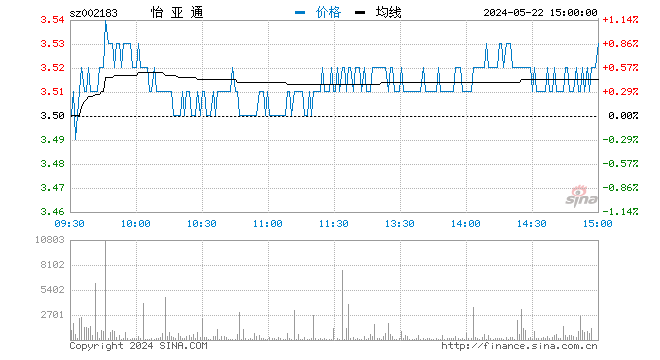

受正股常熟汽饰涨停影响,常汽转债今日盘中大涨超20%,产生较大幅度溢价。截至午间收盘,常汽转债涨20.71%,报172.31元/张,溢价率超10%。

值得一提的是,4月18日是常汽转债的赎回登记日,今日收盘后未实施转股的常汽转债将全部冻结,停止交易和转股,按照债券面值加当期应计利息合计100.5元/张全部强制赎回。

投资者在末日炒作可转债需要注意相关交易规则,今日追高的投资者如果不及时操作,可能将面临较大幅度亏损,按照午盘收盘价计算,亏损幅度将超40%。

又有末日转债最后2小时

宁建转债、天合转债的末日轮刚过,今日又有可转债迎来最后交易日。

4月16日,常汽转债发布可转债赎回最后一次提示性公告,赎回登记日为2022 年 4 月 18 日,赎回价格为100.5元/张。

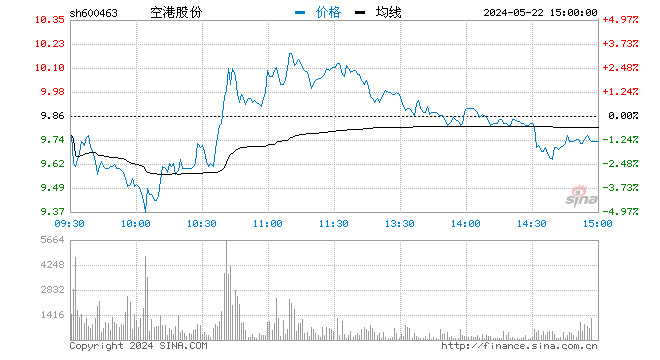

公司提醒投资者,赎回登记日收市(2022年4月18日15:00)之前,常汽转债持有人可以选 择在债券市场继续交易或者以转股价格9.33元/股进行转股操作,转为公司股份。

赎回登记日收市(2022年4月18日15:00)后,未实施转股的常汽转债将全部冻结, 停止交易和转股,按照债券面值加当期应计利息(合计100.5元/张)全部强制赎回。2022年4月19日常汽转债将在上海证券交易所摘牌。

公司股票价格自 2022 年 3 月 3 日至 2022 年 3 月 23 日期间,已满足连续 30 个交易日中至少有 15 个交易日收盘价格不低于“常汽转债”当期转股价格(9.33 元/股)的 130%(即 12.13 元 /股)。

公司于 2022 年 3 月 23 日召开的第四届董事会第五次会议审议通过了《关于提前赎回“常汽转债”的议案》,决定行使“常汽转债”的提前赎回权利,按照可转债面值加当期应计利息的价格,对赎回登记日收市后登记在册的“常汽转债”全部赎回。

值得一提的是,上市公司多次提醒投资者转股,但截至4月15日仍有52.34万张可转债未转股。今日,受常熟汽饰股价大涨影响,常汽转债盘初拉升大涨近20%,最高涨至182元/张,截至午间收盘,常汽转债涨20.71%,报172.31元/张,溢价率达10.95%,投资者不及时操作可能亏损超40%。

宁建转债持有者未操作

一夜之间亏损600万

尽管上市公司不断提示可转债将被强赎,但仍有不少投资者忘记操作,一夜之间出现较大亏损。

近日完成赎回的宁建转债发布赎回结果公告称,根据中国结算上海分公司提供的数据,公司本次赎回宁建转债数量为12.96万张,赎回兑付总金额为1301.96万元,赎回款发放日为2022年4月12日。

截至4月11日收盘,未转股投资者的持有可转债市值为1903.95万元,但收盘后,市值降至1301.96万元,一夜之间直接亏损601.99万元,亏损幅度超30%。

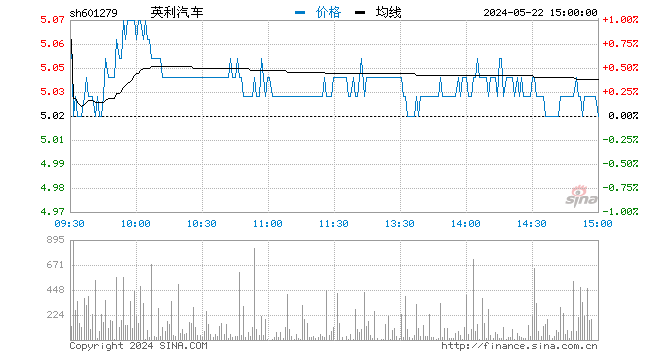

宁波建工自1月21日至3月10日期间,满足连续30个交易日内有15个交易日收盘价格不低于宁建转债当期转股价格的130%,即6.19元/股。

3月10日,公司董事会会第二十一会议及第五届监事会第十五次会议审议通过了《关于提前赎回宁建转债的议案》,决定行使本公司可转债的提前赎回权,对赎回登记日登记在册的宁建转债全部赎回。

不过,也有可转债被强赎后,由于赎回价格高于收盘价,尾盘买入的情况下反而能赚钱,但这种情况比较少发生。

天合转债近日发布可转债赎回公告称,根据中登上海分公司提供的数据,公司本次赎回可转债数量为521.775万张,赎回兑付的总金额为人民币5.23亿元,赎回款发放日为2022年4月13日。

值得一提的是,天合转债4月12日的收盘价为100.15元/张,低于其强赎价格100.2元/张,相当于投资者尾盘买入的情况下,反而能赚钱。

值得一提的是,天合转债对应的正股天合光能是科创板股票,如此大量投资者期末未转股,可能因为未开通科创板交易权限。公司此前多次提醒投资者,公司为科创板上市公司,如天合转债持有人不符合科创板股票投资者适当性管理要求的,天合转债持有人不能将其所持的可转债转换为公司股票。投资者需关注因自身不符合科创板股票投资者适当性管理要求而导致其所持可转债无法转股所存在的风险及可能造成的影响。

转债绝对价格持续下降

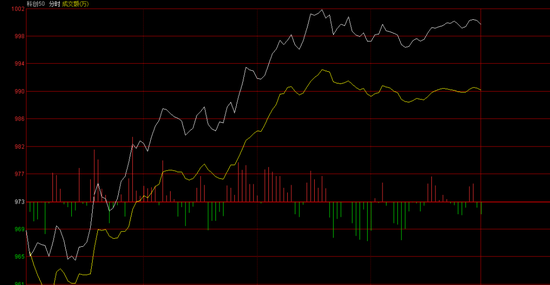

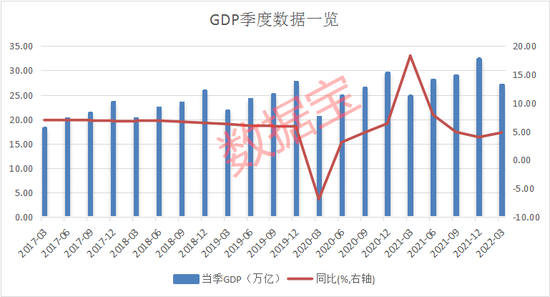

随着正股市场持续调整,转债市场价格也在持续下降,中证转债指数在400点附近持续震荡。

在权益市场回调带动下,转债市场收跌,低价转债(转债绝对价格在130以下)数量和占比明显提升。民生证券认为,由于转债市场跌幅相对较小,导致转股价值下跌,转股溢价率上涨,重新回到40%以上。当前转债估值水平再回高点增加了转债市场的脆弱性。

分析指出,在市场动荡且缺乏主线的环境下,投资者往往倾向于选择价格低的转债进行布局来控制波动,但目前100-120元区间的转债普遍具有较高转股溢价率,较高的溢价率往往只能通过正股上涨来压缩,这在股市疲弱的情况下较难实现。在市场较弱的情况下需更关注安全边际,后续投资者可以关注:1)关注新上市转债的投资机会;2)短期内稳增长、后疫情板块仍是市场关注重点,投资者可择优布局相关转债;3)选择债底保护性好,同时转股溢价率适中的转债,投资者可采用双低偏债策略和双低平衡策略进行择券。

兴业证券认为,权益市场低迷反映了经济低迷对于上市企业业绩的影响,转债也反映了部分情绪依然偏弱的信号,但边际信号有改善。平衡偏债型转债获得更好的估值保护,新老券估值趋于一致。结构上,平衡型转债在正股下跌过程中,呈现不错的抗跌性,而此区间转债以一些优质成长品种为主,也体现出这类转债在这个阶段具备不错的防御性。若权益反弹,转债预计也将出现估值的一些伸缩性,此类转债的弹性也会跟随权益放大。在股、债均不会出现大利空的情况下,转债将展现自身的优势。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>