核心观点

降准是“补给”但非“解药”,中美利差与社融结构是择时信号

本轮降准力度弱于预期,重点关注两个政策考量:1)当前宏观流动性并不匮乏→资金成本与融资环境或不构成A股制约因素,2)兼顾内外平衡的政策顺位提升→中美盈利周期错位下进一步宽松空间不宜高估。从反弹到反转的关键变量是全A非金融业绩拐点的能见度,用三大利差“语言”描述,即中美利差是主要矛盾,而非期限利差和信用利差;用社融“语言”描述,即社融结构拐点是主要矛盾,3月M1-M2拐点或已初现,静待中长期贷款回暖。配置上,价值继续占优,行业比较思路为景气优且未被充分交易的+受疫情冲击小或受益于疫情的:银行/CXO/建筑/农业/食饮。

降准:当下A股主要矛盾是中美利差而非期限利差、信用利差

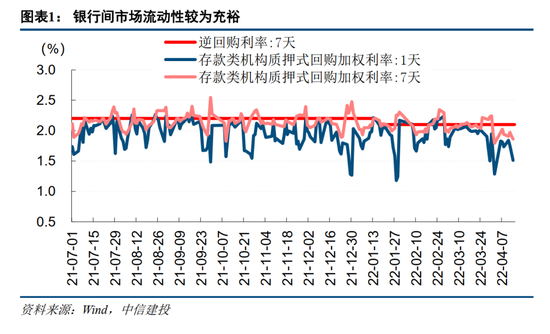

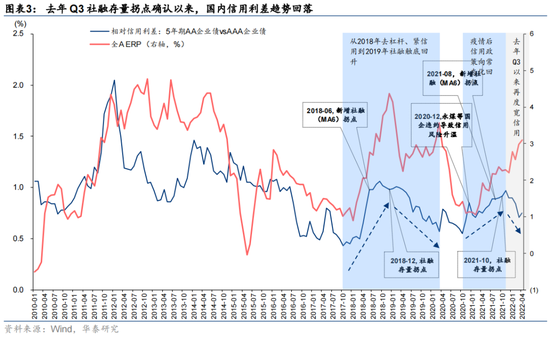

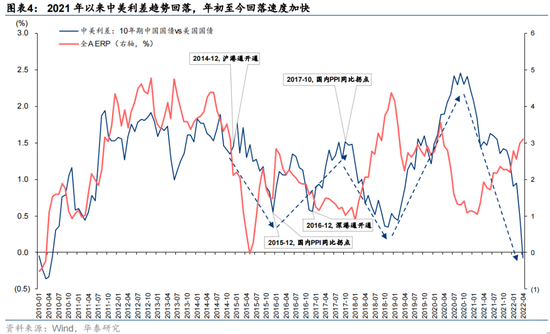

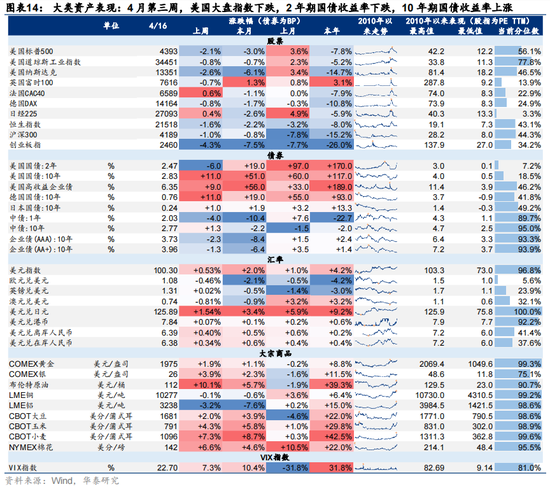

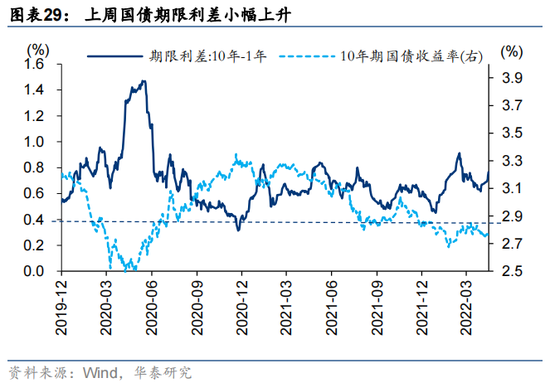

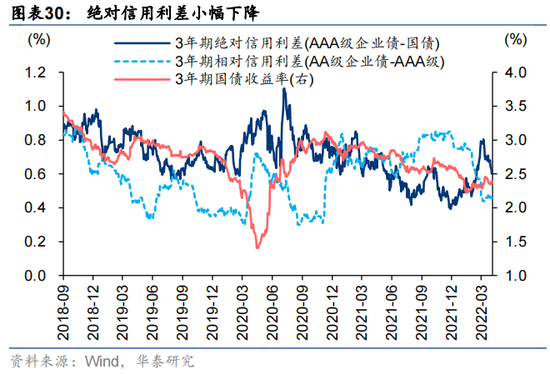

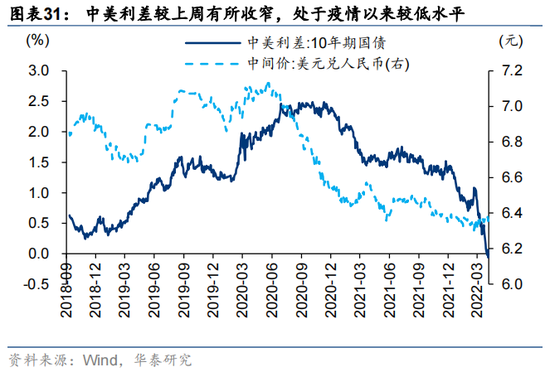

本轮央行降准解读提出的两个关键信息值得注意:1)流动性已处于合理充裕水平,2)“兼顾内外平衡”上升为政策第二顺位考量;前者表明期限利差已处于合适位置,后者暗示中美利差仍有压力。从影响A股风险溢价的利差视角思考,期限利差处于73%分位(2010以来,后同),且自2020年底“不急转弯”以来维持稳定;信用利差处于24%分位,自3Q21社融底以来已在回落;中美利差处于2%分位,近期加速下行且进入倒挂区间,对应市场当下的主要矛盾为企业盈利(中美利差)而非资金成本(期限利差)和融资环境(信用利差),降准是市场“补给”但非“解药”。

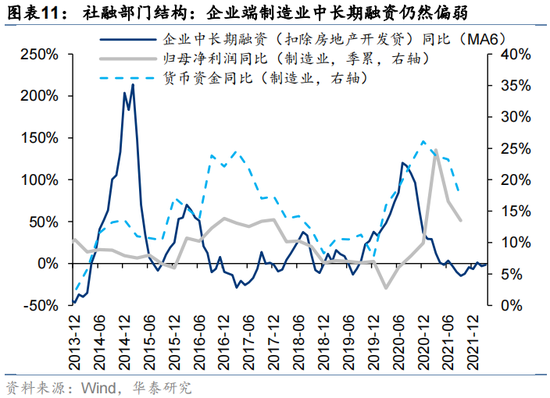

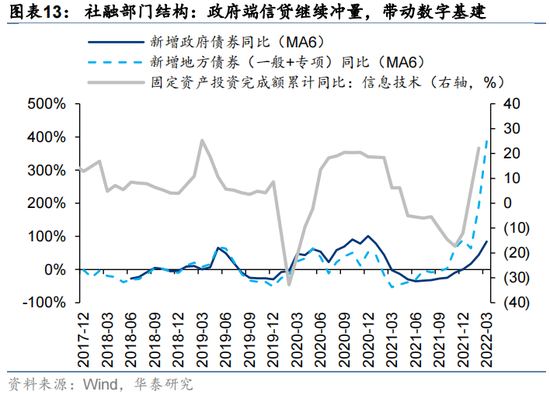

社融:M1-M2剪刀差拐点初现,静待中长期贷款修复

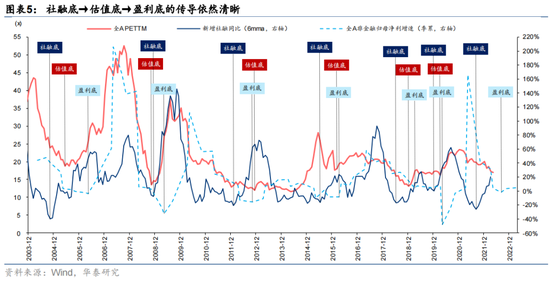

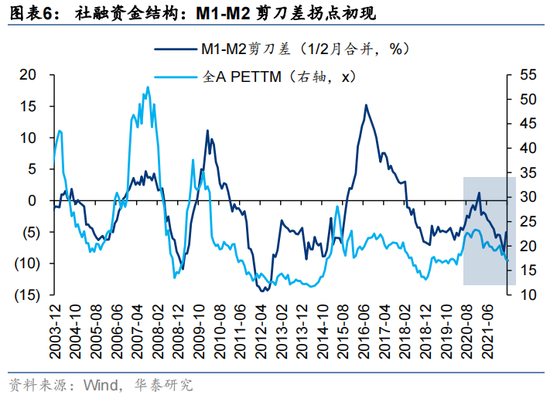

我们在2022.03.20《反弹至反转的时间锚和空间锚》中提出当下A股反转的关键变量是企业盈利拐点,而在2022.03.13《“失速”社融与双V探底背后的五点指引》中明确,社融结构拐点出现——M1-M2剪刀差和中长期贷款转跌为升,或能对应企业盈利拐点的能见度上升、A股风险溢价趋势回落。3月社融传达的积极信号是,1)M1-M2剪刀差拐点初现,2)地产开发贷增速止跌回升。待中长期贷款存量也进入修复通道,A股业绩拐点能见度或明确上升(我们预计在中报出现)、右侧行情或有开启动力。此外,从B/C/G三端的信用分配来看,G端仍然是宽信用的绝对主力。

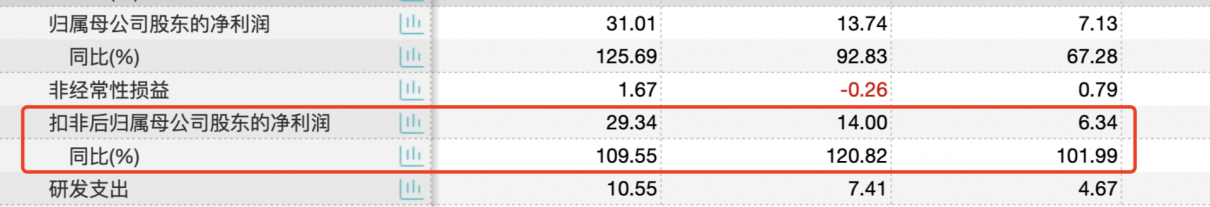

财报:资源品+银行+锂电光伏+CXO一季度景气超预期

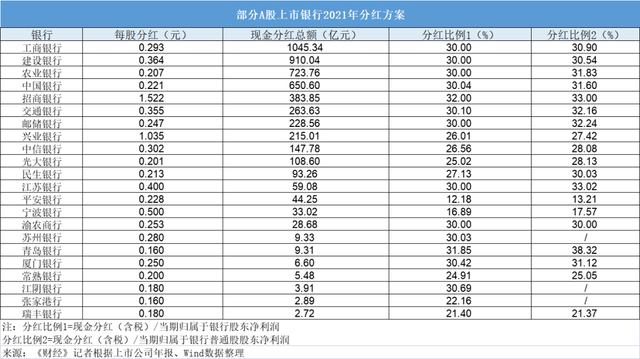

截至4/15,全A、主板、创业板、科创板和北交所一季报预告披露率分别达10.7%、10.5%、12.3%、10.1%及3.4%,全A预喜率为74%,预喜率高于上述水平的行业包括煤炭、有色、基化、电新、银行、医药、电子、交运等;进一步考虑3月以来全年业绩预期调整情况,全年净利润上修个数占比较多+上修幅度较大+预喜率较高的行业包括:煤炭、有色(工业金属+能源金属+小金属)、基化(化学制品+农化制品)、银行、锂电、光伏、CXO,上述行业Q1景气高且超预期的概率较大。

配置思路:Q1高景气+年报业绩拐点+强现金流板块的资本开支方向

1)1-2月经济数据+3月社融显示资源品、高技术产业以及2G制造景气强,中观华泰策略景气指数显示锂电、光伏、数字基建、CXO景气上行,微观业绩动向反映资源品、锂电、光伏、CXO、银行Q1景气有望超预期;上述逻辑的共同方向为能源央企+锂电+光伏+CXO+银行,其中银行和CXO或尚未被充分定价、且受疫情冲击相对较小;2)年报业绩拐点显现或邻近的,且受疫情冲击较小的建筑、农业、食饮;3)后续的强需求在哪个领域,取决于谁现金流最好、会把钱用在哪里:能源央企现金流最好,稳增长诉求驱动其资本开支扩张,带动绿电/固废处理/再生金属需求扩张。

风险提示:国内疫情防控压力超预期;海外货币政策收紧力度超预期。

当降准“遭遇”中美利差倒挂

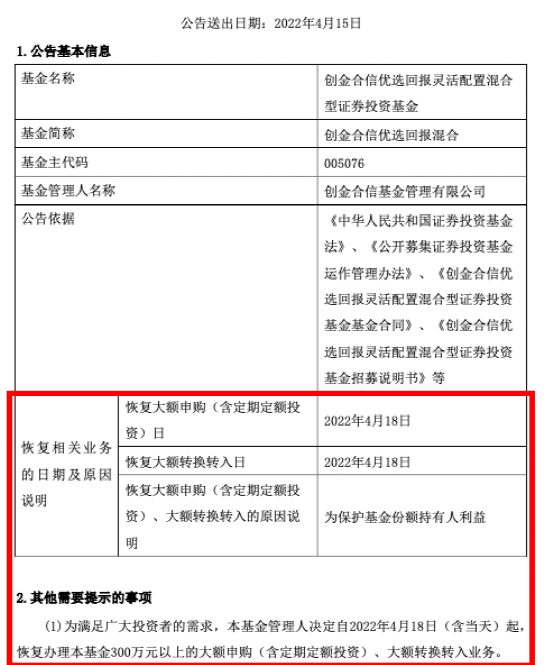

4月15日央行宣布全面降准25BP,由于4月6日国常会已提出“适时降准”要求,加之3月以来上海疫情持续发酵,本次降准操作基本在市场预期范围内,但罕见的25BP降幅低于市场普遍预期。回顾历次全面降准后的市场表现,降准公告次日一般市场反映正面,银行、非银等直接受益板块股价反应相对较大,但中长期内,降准很难扭转市场本身趋势。

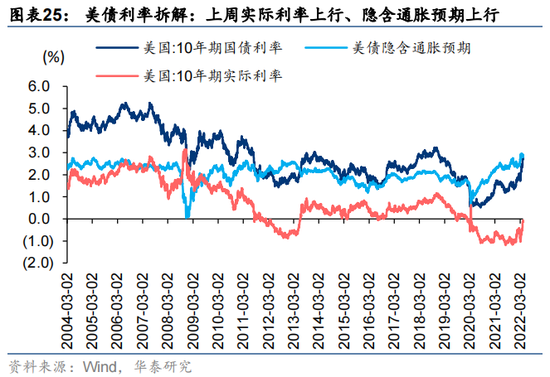

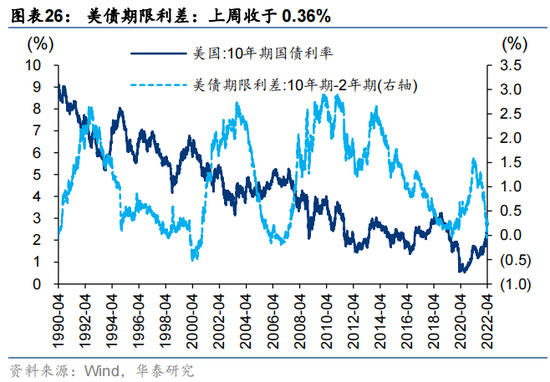

值得关注的是,本次降准所处于的宏观环境与历史上历次降准差异较大,央行对25BP降幅的解读中,1)明确提出“当前流动性已经处于合理充裕水平”,2)明确将“密切关注主要发达经济体货币政策调整,兼顾内外平衡”放置于货币政策主要矛盾的第二顺位;前者对应当前资金利率与期限利差已经处于合意水平,后者对应当前中美利差进入倒挂阶段(此为2010年5月以来首次)对国内货币政策空间已形成一定制约。

我们在2022.03.20《反弹至反转的时间锚和空间锚》中提出,当下与2018年10月“政策底”阶段最大的差异在于,彼时困境资产为中小民企,18年底至19年初市场底/估值底的确立,是政策表态拐点(18年10月刘鹤副总理讲话)→政策措施落地(18年11月创立科创板等措施密集出台)→政策效果显现(18年12月社融存量拐点)一气呵成的结果;当下困境资产为地产链和中概股,前者政策表态拐点、政策措施落地自去年8月以来已陆续兑现,但政策效果迟迟并未显现,需求不足与预期转弱两重压力持续,而受内外双边博弈的影响,后者中概股政策表态底的确认比18年底时的情形更为复杂。因此,本轮政策难有单边直击、单项即成的效果。

如果我们以影响A股风险溢价的三大利差——期限利差、信用利差、中美利差解读上述逻辑,当下的核心矛盾体现为中美利差,而非期限利差和信用利差。换言之,盈利预期拐点的明确(需求起),是市场反转的充分条件,资金成本的进一步下降(宽货币),或融资环境的继续改善(宽信用)仅是市场反转的必要条件。

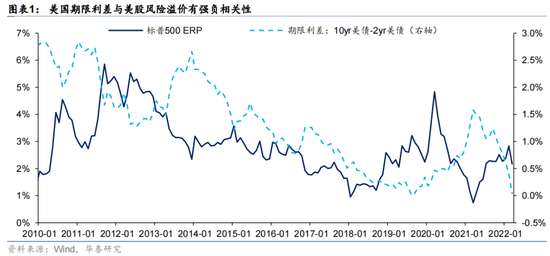

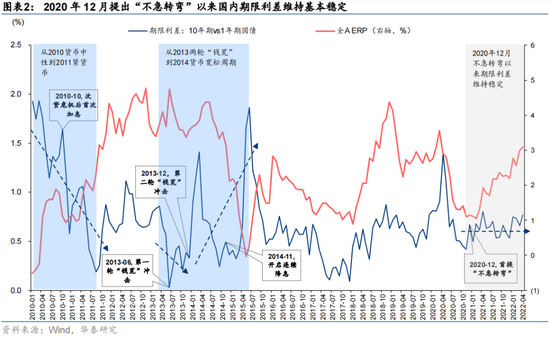

期限利差表征中长期经济增长前景和货币政策的松紧,10年期vs2年期美债期限利差与标普500 ERP有明显负相关性。而国内市场上,由于间接融资主导的金融体系,信用政策对实体经济融资成本也有明显影响,反映资金价差的期限利差对于A股ERP的刻画度会稍弱一些,在货币政策是主要矛盾的阶段,期限利差与A股ERP呈现明显的负相关性,比如2010-2011为对抗通胀由货币中性转向紧货币阶段、2013-2014由银行间去杠杆到货币高度宽松阶段。2020年12月中央经济工作会议定调“不急转弯”以来,资金成本和期限利差基本处于稳定水平,10年vs1年期国债期限利差目前处于2010年以来的73%分位,与央行表态“流动性已经处于合理充裕水平”是匹配的。换言之,市场前期调整的主要矛盾并非是资金成本的上升,走出右侧行情的关键变量大概率也不是进一步的降息或降准。

2017年央行资管新规《关于规范金融机构资产管理业务的指导意见征求意见稿》落实打破刚兑以来,信用利差对违约风险的定价更加准确,与A股ERP呈现显著正相关性,如18年至19年由民企去杠杆走向融资环境回暖阶段、2020年至2021年信用政策由疫情后的高度宽松向常态化回归阶段。去年Q3以来,新增社融拐点、社融存量拐点、信用利差拐点已依次确认,当前5年期AA企业债vsAAA企业债的相对信用利差位于2010年以来的24%分位,也已处于较低水平,但全A ERP仍延续升势,反映年初至今市场调整的主要矛盾也非融资环境的不振,走出右侧行情的关键变量,大概率也不是社融的进一步修复或信用利差的继续回落(此两者可能是必要条件,但大概率不是充分条件)。

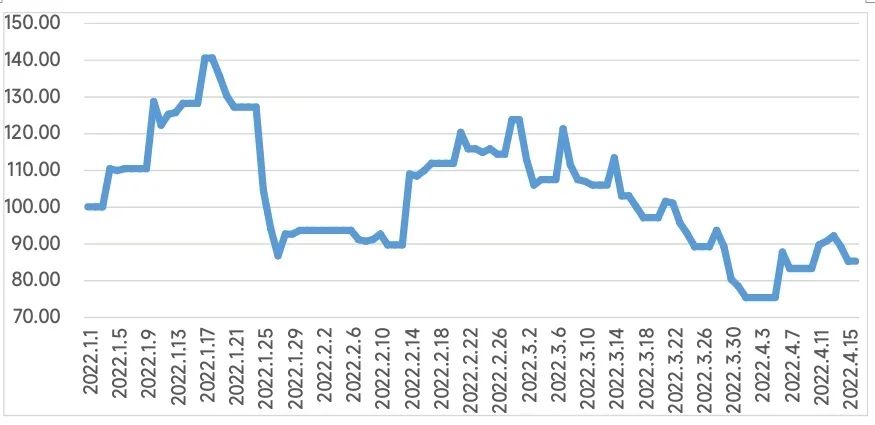

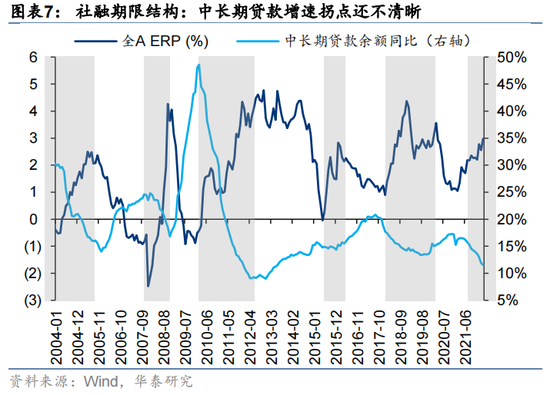

中美利差反映中美库存周期步调、经济增长相对强度的差异,驱动全球资金配置偏好的变化。2014年底沪港通开通以来,中美长端利率利差与A股ERP呈现显著的负相关性,如2015年12月中美利差见底→2016年1月A股ERP见顶、2018年11月中美利差见底→2018年12月A股ERP见顶。本轮中美利差自2020年12月以来见顶趋势回落,对应A股ERP自2021年2月以来见底趋势回升,且年初至今中美利差回落速度、A股ERP抬升速度均在加快。上周中美利差跌入倒挂区间,为2010年6月以来的首次,目前已处于2010年以来的2%分位。在年初至今的市场大幅调整过程中,期限利差保持基本稳定、信用利差继续好转,中美利差仍在加速下行,体现中美经济增长强度差异、或国内需求不振叠加海外紧货币,是当下的主要矛盾,对应其拐点或也是A股进入右侧行情的关键变量。

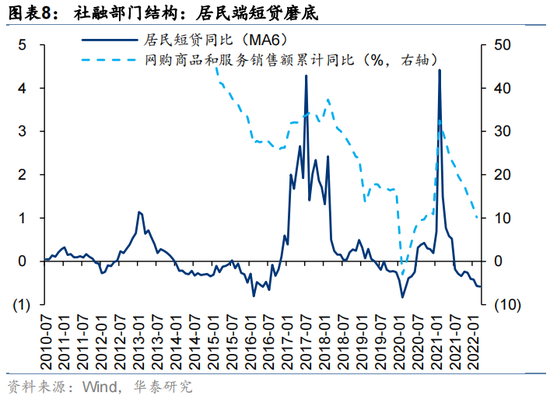

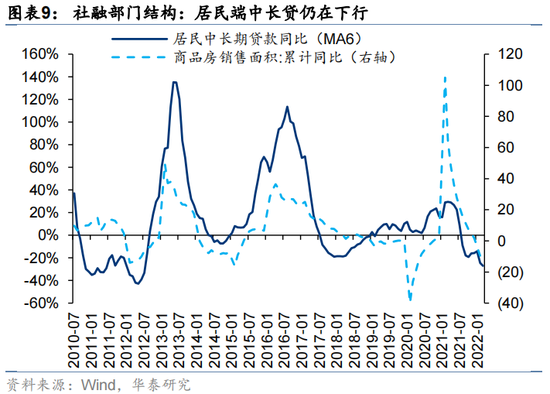

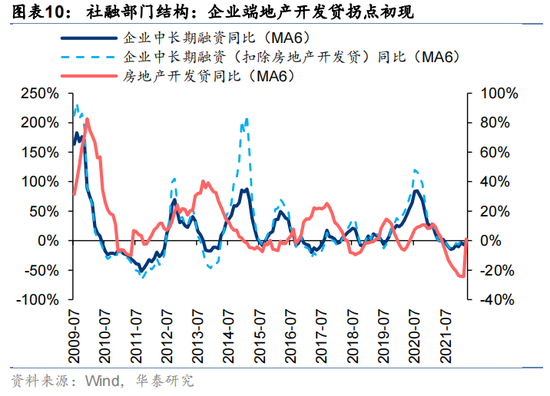

从社融结构也能理解上述逻辑,当前M1-M2剪刀差拐点、地产开发贷拐点或已初现,静待中长期贷款拐点兑现。我们在2022.03.13《“失速”社融与双V探底背后的五点指引》中提出,1-2月社融总量趋势对于企业盈利修复的指引依然清晰,但对于估值底出现时点的指引并不明确,估值底的出现或依赖于社融结构拐点(M1-M2剪刀差、中长期贷款同比)确立,其对应企业盈利拐点的能见度上升。3月社融的主要边际变化为:1)社融总量修复趋势延续,新增社融(MA6)增速从2月8.1%上升至20.0%,2)两大社融结构拐点中的其一或已初现,M1-M2剪刀差从1-2月的-8.7%回升至-5.0%(1-2月合并处理,剔除春节效应),中长期贷款存量同比仍在回落,3)B/C/G三端,C端短贷增速磨底,中长贷增速继续回落;B端地产开发贷初现拐点,制造业融资意愿继续磨底;G端继续冲量。

市场结构

资金面,流动性与估值跟踪

A股资金面

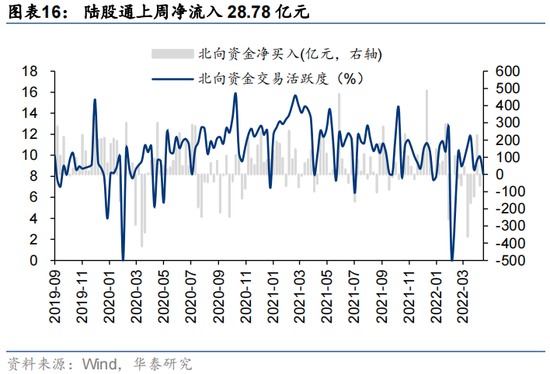

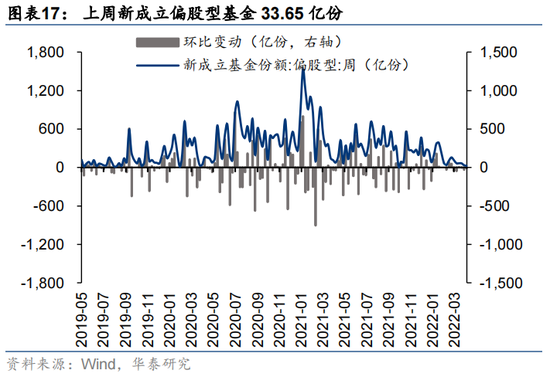

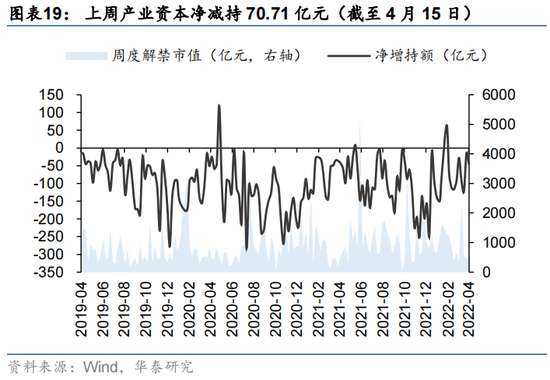

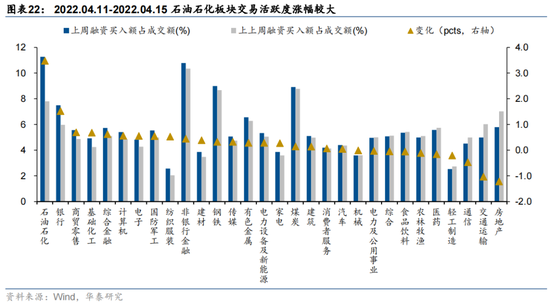

外资方面,上周北向资金净流入28.78亿元,主要净流入电子(+18.84亿)、电力设备及新能源(+18.42亿)、房地产(+15.46亿)、有色金属(+14.67亿)、银行(+10.53亿),主要净流出医药(-17.91亿)、钢铁(-8.09亿)、传媒(-7.79亿)、农林牧渔(-6.99亿)、交通运输(-6.44亿);公募方面上周新成立偏股型基金33.65亿份,较前一周(35.63亿份)有所减少;杠杆资金方面上周两融资金成交占两市总成交比重为6.65%,较前一周小幅下降(6.84%),融资净买入额221.88亿元,较前一周有所上升(82.75亿),分行业来看,上周石油石化(+3.47pcts)、银行(+1.52pcts)、商贸零售(+0.69pcts)等板块的融资交易活跃度涨幅较大,房地产(-1.23pcts)、交通运输(-1.04pcts)、通信(-0.47pcts)融资交易活跃度降幅较大;产业资本方面,上周产业资本净减持70.71亿元,较前一周净减持增加。

港股资金面

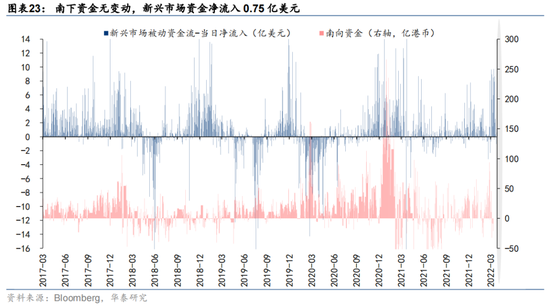

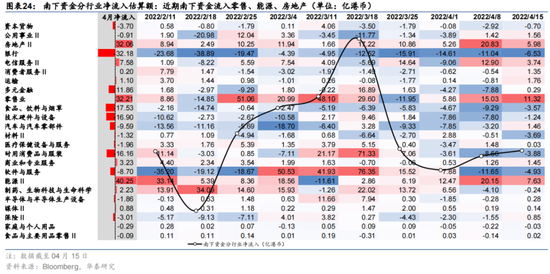

上周追踪新兴市场权益的前50大ETF净流入0.75亿美元,环比下降20.27亿美元;南下资金无变动,与上一周持平。从分行业南下资金的分布来看,零售(+11.32亿港币)、能源(+7.63亿港币)、房地产(+5.98亿港币)板块净流入居前;银行(-6.53亿港币)、软件与服务(-4.93亿港币)、耐用消费品与服装(-3.88亿港币)等板块净流出居前。

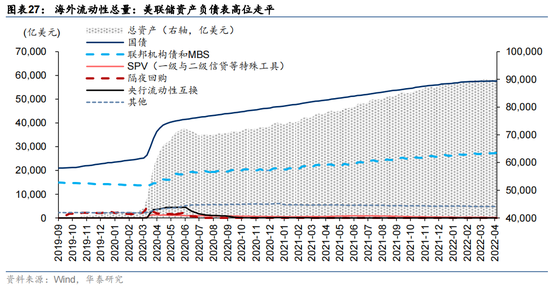

海外流动性

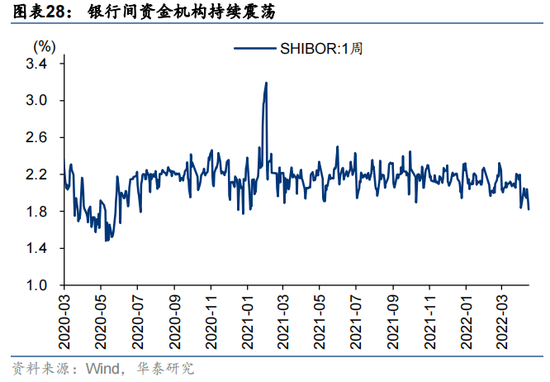

国内流动性

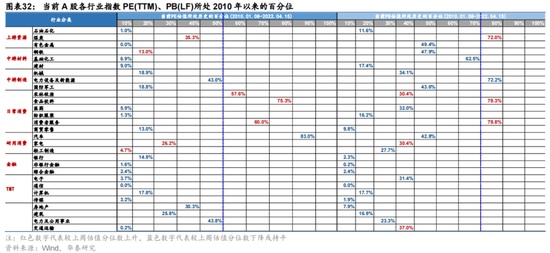

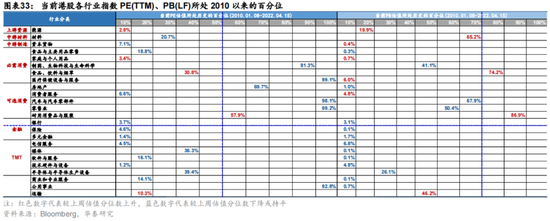

A/H分行业估值

风险提示

国内疫情防控压力超预期:国内奥密克戎疫情仍在升级过程中,疫情压力的持续时长、疫情防控对消费及服务业的冲击力度较难预估;美联储超预期收紧货币政策,导致海外流动性环境进一步紧缩,美股产生较大波动,并对 A 股形成负面外溢效应。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>