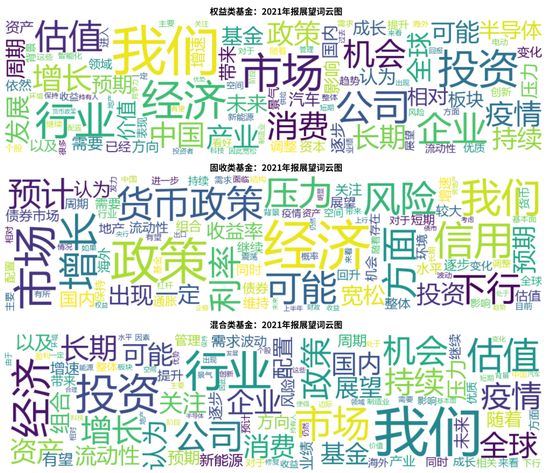

来源:聪明投资者

1,市场越是在底部区域,我们的选股就越不能变得保守,反而应该更加积极才对。

2,一季度市场的风格发生了比较大的分化,成长股的调整幅度比较大,整个价值风格在回归。

3,在去年成长风格非常占优的情况之下,我们坚持坚守了自己的特色和风格,使得今年一季度市场大幅调整的时候,受到的影响很小,反而略微有些盈利。

4,我们一直在讲地产是中国的一个支柱性行业,地位非常重要。

5,价值风格还在继续回归,背后的原因是很多价值行业的边际改善,包括我刚才所提到的地产、银行、煤炭等等。

6,在一些经济发达的区域,风险控制做的比较好的区域,城商行是一个蛮好的选择。

7,我们希望一季度做了这些投资策略的变化和仓位调整以后,在未来三个季度里,能够获得一个绝对收益和一个满意的回报。

以上是少数派周良在4月8日季度策略会上分享的最新观点。

少数派成立于2013年7月23日,其创始人周良曾被称做“券商资管超人”,经历过中国证券市场所有的周期循环,也见证了基金行业的兴盛发展。

旗下产品少数派8号自2015年2月3日成立以来,截至最新净值日期4月7日,收益回报达**%,今年以来收益为**%。(点此认证查看)

少数派在去年成长风格占优的情况下一直坚持的低估值的价值策略,所以从去年下半年市场调整以来,受其影响较小。

此次策略会上,周良表示心态比较从容:

“虽然一季度风风雨雨,各种事情使得大家比较担心,整体市场也有点恐慌,但这是大家感受中的风险。其实当前市场的风险其实是减小了,而不是扩大了,所以大家也要充满信心。

既要坚定的持有,同时也要坚定的满仓,希望接下去的时间能够有一个比较好的表现。”

除此之外,周良还通过行为金融学分享了对市场长短期表现的认识,以及少数派的仓位和行业配置。

当然,和往期一样,会议的最后,周良一如既往的回答了投资者比较关心的一些问题。

以下是本次策略会的重点内容,聪明投资者分享给大家。

市场动荡时,我们坚持满仓,同时坚持低估值的价值策略

刚刚过去的一季度市场非常动荡的,但是我们的态度是很鲜明的,市场越动荡,我们越要坚定满仓。

一季度的市场经历了风风雨雨,包括俄乌战争以及由此导致的油价飙升;全球的通胀对整个中国股市产生的影响;俄罗斯被西方国家制裁。

同时,一些中概股也受到了美国证监会的退市警告。但是我觉得最近这个问题已经开始逐步被解决了。

中国经济也出现了增速下滑,大家都比较担心经济的走势,种种的因素叠加在一起,导致今年一季度股票市场走得非常弱。

一季度市场的风格发生了比较大的分化,成长股的调整幅度比较大,整个价值风格在回归。

我们一季度也没怎么赚钱,但是相比沪深300跑赢了15个百分点。

我们没有做任何仓位调整,依然坚持满仓,没有因为市场比较动荡而降低仓位。

因为我们觉得市场的估值水平以及政策的支持,使得市场处在一个相对的底部区域。

这个时候市场越是动荡,大家越是担忧,也会促使市场的底部形成。所以这个时候我们依然坚持满仓,同时也坚持低估值的价值策略。

这种低估值价值策略是最近几年我们一直在坚持的,尤其去年6、7月份逆风比较厉害、成长股风格最强势的时候,我们没有放弃自己的风格去追那些强势的板块。

从去年下半年,包括今年一季度调整来看,很多当时的热门品种平均调整幅度都有30%,拦腰一刀的也有很多。

但是我们在去年成长风格非常占优的情况之下,坚守了自己的特色和风格,使得今年一季度市场大幅调整的时候,受到的影响很小,反而略微有些盈利。

2月底适当增加了一些偏成长股的方向

对于我们的投资者来讲,也是经受了去年这样一个考验,大部分投资者对我们非常信任,非常感谢大家的信任。

另外,我们在一季度也做了一些调仓,利用成长股调整的机会,增加了第二个方向,偏成长股的一些投资。

一方面,成长股经历了这一轮从去年2月份高点出现到现在,一年多的调整,有些成长股的性价比现在已经不错了,估值也变得便宜了。

另外一方面,我们觉得经历了一年的调整,市场越是在底部区域,我们的选股就越不能变得保守,反而应该更加积极才对。

同时,我们的投资策略也应该变的更加灵活,根据市场风格的变化,做一些实际的选择。

我们也在不断学习,从过去两年的经验教训中做总结。

所以我们在一季度2月底以后,适当增加了一些偏成长股的方向,目前占据大约20%的比例,依然是个很小的比例,我们的大头还在低估值的价值风格上。

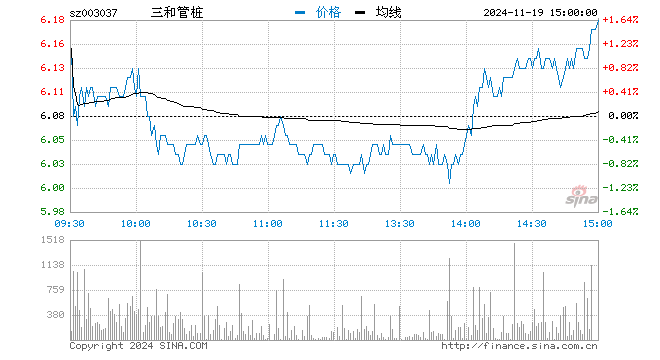

这是少数派今年一季度的表现,这种短时间的表现其实有很大的偶然性,无论是市场行情的涨跌,还是我们产品的强弱,都有很大的偶然性。

感受中的风险不是实际的风险

为什么说市场越是动荡,我们越要坚定满仓?

这跟我们经常讲的行为金融学是有关系的,市场为什么会动荡?它是由当前发生的事件影响的,而且一个事情往往在发生以后,市场会做出反应。

所以市场每天的涨跌都反映着那些当前发生的事情,未来的涨跌是由未来发生事情所影响的。

你身边发生的种种事情,各种动荡不安的新闻,这些利空的叠加,都会影响走势,其实也在影响我们的投资心理,我们对风险的感受,会受到身边发生事情的影响。

包括最近一季度的公募基金的申购,整个基金的申购进入了一个冰冻期,这是几年来申购量最少的时候。

去年一季度其实是历史以来基金申购量最大的1个季度,1年过去以后,市场现在跌下来了,基金申购也进入一个冰冻期。

这些风险,种种的事件对大家投资性的影响,使大家觉得市场风险很大,不敢去投资,哪怕投资了,会担心你的基金经理敢不敢把仓位放的很高。

我们能够看到有些资深管理人把产品仓位给降下来的案例。

但是大家感受中的风险不是实际的风险。

从行为金融学来讲叫做近因效应,就是这些近期发生的事情,对于我们的影响特别大,所以我们会特别关注它,我们在做投资决策的时候会给予更多的权重,甚至于会线性外推。

1月份整体市场走得这么弱,它已经反映了大家对于未来风险的预期,而且市场越是在下跌的时候,越是在动荡的时候,大家都会变得比较悲观,会觉得市场的风险很大。

但其实并不是这样的。

比如去年一二月份的时候,市场很乐观,大家都觉得是风险很小的时候,但是回过头去看,那是一个市场的高位期,是市场的实际风险很大的时候。

而每次大家都觉得风险很大,不敢投资的时候,其实市场处在一个低位区,它的实际风险反而是变小了,所以这种感受中的风险并不是实际的风险。

去年2月份沪深300指数处在一个高点,当时是5900点,现在是4200点,跌了大概30%,股价平均便宜了30%。

很多热门的股票跌的不止30%,去年一季度特别热门的一些牛股,现在拦腰一刀的比比皆是;像香港一些互联网股票只剩下原来的三分之一、四分之一了。

这么看,沪深300是5900点的时候风险大,还是现在跌了30%以后风险大?

因此大家感受风险大的时候,实际风险反而已经变小了。

目前市场整体处于一个底部区域,政策底和估值底已经很明确了

市场是不是形成底部了?这里需要看到政策底、估值底、市场真正的底部有没有形成,我觉得有几个已经比较明确了。

首先,政策底已经非常明确了。

3月15号市场大跌以后,金融委召开会议,对于政策预期、货币政策、房地产风险、中概股等热点问题做了一个回应,这是比较少见的。

随后市场也出现一波反弹,然后3月29号国务院常务会议又进一步明确了,坚定信心,咬定全年发展目标不放松,稳定经济的政策,早出快出,不出不利于稳定市场预期的措施。

所以政策面已经非常明确了。

然后再看估值底,现在的估值水平已经接近了2018年的最低点。

我们看大盘成长,大盘价值、小盘成长、小盘价值这4种风格的估值水平,因为大盘价值这两年的走势比较弱,现在的估值已经击穿了2018年的最低点。

小盘价值股指数、小盘成长股指数也跟2018年的最低点差不多。

只有大盘成长股指数目前还处于一个相对的高位,但是跟去年2月份的高点相比,调整幅度其实也是已经比较大了。

而2018年年底是上一轮行情起来的时候。2018年年底过了一个元旦以后,2019年市场就在上涨,经历了2019年、2020年乃至2021年上半年一波完整的上涨行情,然后又开始出现调整。

现在估值水平跟上一轮最低点已经很接近了。

政策底、估值底已经比较明确了,有人说政策底先来,估值底也要先来,但是市场还要震荡还要整理,最终才出现一个真正的市场底部。

市场底部是不是已经到来?市场最低点在哪一天出现?谁都不知道,有可能它已经发生过了,在3月16号出现过一波杀跌。

但是目前市场整体处于一个底部区域,尤其对这种大盘成长风格以外的股票来讲,它就是处于一个相对的底位区域,这个是能够明确的。

所以我们不要被市场表面的动荡,以及各种事件的最新影响而影响,越是这样我们越是要通过理性的分析来克服这种心理的影响,越是要做到坚定的满仓。

要在市场很恐慌的氛围当中,克服自己对风险的直观感受,去申购基金,去满仓股票,其实是不容易的,这要求对市场行为要有清晰的认识。

当前策略:价值为主,成长为辅

我们当前的策略是以价值为主,成长为辅。

我们第一个方向偏价值的板块继续坚定持有,同时在持股上有所调整,目前占比大约是80%。

我觉得正是因为我们对低估值的价值策略比较坚持,在市场上涨的时候,赚钱虽然没别人多,但是在市场下跌的时候,降低了回撤。

这种低估值的价值策略所带来的好处是,在市场很恐慌时,你能够从容的去应对。

因为今年一季度市场调整的比较多,尤其风格有偏差的时候,很多大盘成长类的股票调整幅度特别大。

正是由于我们前期对这种偏价值风格策略的坚持,使得我们在市场大跌的时候,能够比较从容,我们没有一个产品因为出现了预警线去减仓的。

别人都比较恐慌的时候,我们反而能够大胆的满仓。

我们也利用近期成长股的调整机会,增加了第二个方向偏成长板块的配置,目前占比大约是20%。

关于投资策略,我们也在不断学习,不断总结我们的经验教训。

投资是一个长期学习的过程,不是说一个方法就可以包打天下,永远跑赢市场。

因为市场在不断的进化,每年投资者都变得越来越聪明,市场也变得越来越聪明,所以一定要不断学习不断提高,才能跑在这个市场前面。

我们的策略变得更加灵活,不能只做某一个方向而要兼顾(其他方向)。

我们现在的策略叫做价值为主,成长为辅,这使得我们的策略能够更加灵活,未来我们也会根据市场情况来动态调整这两个方向的比例。

偏低估值的价值股占据8成仓位

下面重点讲一讲我们的调仓,以及目前持有的一些行业。

我们选股依然叫做统一理念、两个方向。

统一理念指的是超额收益来自于多数人的误区,多数人存在的误区可分成两个方向。

第一个方向是偏低估值的价值股,它往往是多数人不太看好的股票,但我们研究下来发现实际情况没什么不好,市场的反应是过度的。

我们从这里面去选,目前占了8成的仓位,其行业的权重依次就是银行、地产、煤炭、互联网(港股)、保险、白酒、工程建设。

银行股一季度没有下跌;地产股走得更强了,甚至个别地产股都创了历史新高。

去年我们讲地产的时候,大家都是非常悲观的,觉得要受政策反复打压,但是我们一直在讲地产是中国的一个支柱性行业,地位非常重要。

最近连一些省会城市都出现了取消限购,已经多少年没有看到这种情况了。

决定地产行业涨跌很重要的一点就是地产政策,而地产政策边际还在好转。

对银行来讲,银行的涨跌取决于不良资产的处置周期。从年报,包括对一季度的预期来看,银行的资产质量还在一个不断的好转的过程中。

因为资产质量好转了,拨备计提在减少,使得银行的利润能够体现出来,银行的利润从去年开始已经很好看了,增速已经比较高了。

在去年高基数的情况之下,今年它还在增长,我们预期今年的大行会超过10%,股份行和一些地方性的商业银行不超过20%的净利润增速。

所以它的边际还是在改善的,因而大家对于银行的担忧在减少,整体的情绪在提升,所以它依然可以拿的。

2月下旬增持了煤炭板块

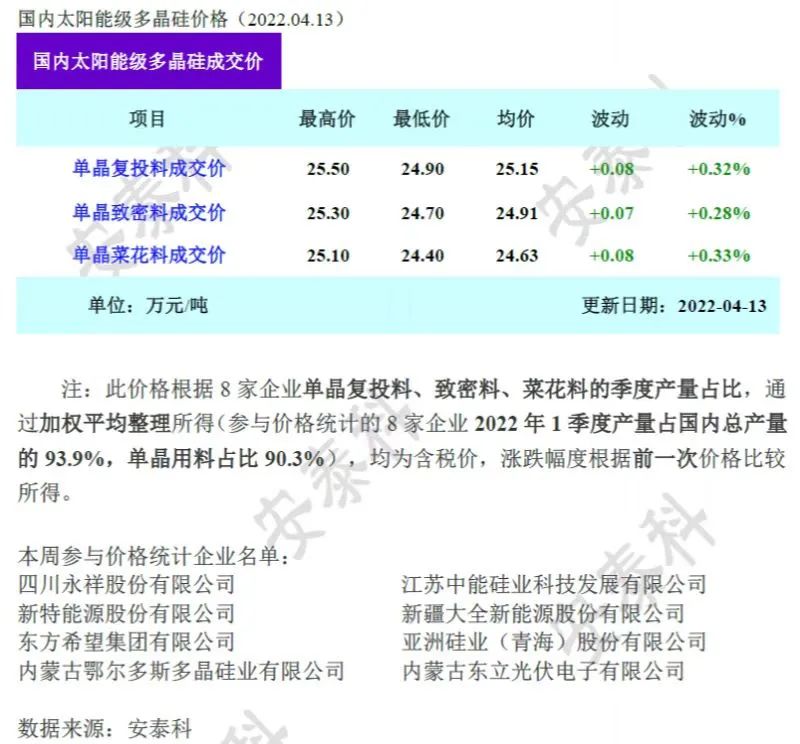

我们再看一些新面孔煤炭,这是我们2月下旬开始增持的一个板块。

煤炭这个东西是一个好像受政策压制的行业,现在我们要节能减排,要碳达峰,要碳中和,煤炭就是一个被限制的行业,的确是这样。

在十三五规划当中,煤炭行业的总产能都没什么增长,现在中国大约一年要产40亿吨煤炭,在规划当中煤炭行业的产能都不增加了,为什么还要去买它?

对于煤炭行业来讲,很关键的一点是它的供求。

煤炭在中国基础能源的地位是不可动摇的,特别是今年整体的煤炭供求关系还是很紧张的,其实去年下半年已经紧张过一次了,后来通过挖掘一些产能的潜力有所缓解,但是今年还是很紧张,为什么会造成紧张局面?

整个煤炭行业的产能这几年增加的很少,包括未来几年它可以增加的也不会太多,因为需要节能减排,因为有碳达峰碳中和的目标要求,所以对于煤炭的扩张限制非常严格。

煤炭企业哪怕有钱都不能投产,哪怕需求很旺盛,也不能投产,管理部门不批准去投新增产能,使得产能没有供应。

而现在需求又很旺盛,包括现在还要稳增长,搞基建,对于能源、对于煤化工这些煤炭的需求其实是比较旺盛的,这也造成了煤炭的供求关系一直处于一个很紧张的局面。

而且我们能够看到,投一个新增产能投下去到能够形成产能要两年时间,所以今年全年甚至于明年,这种煤炭的供求局面依然是很紧张的。

以往煤炭是一个周期行业,煤价一涨以后大家都去投产能了,这些空余产能都开发利用出来了,把煤价又压抑下去了。

现在,因为几年没有扩增产能,这些闲置的产能都已经没有了,使得今年甚至到明年,这种供求紧张的局面都得不到缓解,所以煤价会在高位持续蛮长的时间。

整个煤炭行业的盈利情况去年已经非常好了,今年比去年还要好,而且煤炭行业还是高分红,因为他赚了钱,但是不能去投新的产能,那他赚了钱干嘛?不能去扩张产能了,只能来分红了。

像中国神华出了年报,把去年所有盈利100%全部分红,其他一些企业像兖矿能源60%拿出来全部分红,它是一个高分红行业,其他一些低估值的行业,未必能够做到60%甚至100%全部拿出来分红的。

所以煤炭行业虽然被限制产能,未来产能扩张空间很小,但是,现在的估值水平不高,分红很高,而且整个煤炭的供求关系在紧张的局面下会维持很长时间,我们觉得是可以投的。

利用市场调整的机会,增持香港的互联网股票

还有互联网,很多人问怎么互联网也变成了偏价值的了,互联网如果是一两年以前可能都是比较高大上的高估值的行业,但是现在价格变得很便宜了,腾讯现在的市盈率是13倍。

我们对比一下长江电力,这是一个很稳健的高分红的公司,市盈率是18倍,现在腾讯的市盈率比长江电力的更低,公司价格足够便宜。

它为什么会跌下来?互联网行业跌下来跟几个关系有关。

一个跟互联网的监管政策有关系,那些平台型企业现在是严监管,造成了这些企业的估值下跌。

3月份我觉得很大的一个影响是受中概股退市的影响,同时,它也受一些本身收入利润增速降低的影响。

但是,从未来的发展来讲,这些平台型的企业,大家日常每时每刻都用的到,它已经成为了我们的一个基础设施。

它的估值跌下来以后,市场形成了一定的恐慌,出现这些大幅调整的时候,也是性价比很高的机会。

所以我们在3月下旬利用市场调整的机会,增持了一些香港的互联网股票。

一季度增加了工程建设的配置

我们在一季度也稍微增加了一些工程建设。

工程建设我们以前也有一些,我们在2月底3月初增加了一些工程建设,这是今年稳增长主题下最受益的板块。

今年两会开完,政府的工作报告很明确,要达到5.5%的GDP增速,我觉得是极不容易的,为什么?

地产的新开工程在下降,消费在下降,出口也在下降,靠什么来拉动经济?投资就是非常关键的。

而投资里面就是要靠基建,所以现在这些工程建设行业的企业拿到订单非常多,所以它是稳增长收益,行业估值不高,所以我们适度的增加一些。

所以,我们在第一个方向里面主要增加了煤炭、港股的互联网公司,包括一些工程建设。

这些股票比较偏价值,它的股票特征往往是市场预期是比较低的,规模是偏大盘的,业绩是偏价值的,它的持股时间会比较长的,这是我们的第一个方向,占了我们的8成仓位,占了我们的大头。

减持的是在家电、汽车、保险、白酒上,那么我们觉得这些行业虽然现在的估值是不高的,但它的边际没有发生一些改善,所以我们暂时做了一些减少。

成长股占了两成的仓位,持股比较分散

对于第二个方向偏成长的目标,我们已经研究了有几年,一直在跟踪,在今年的一季度增加了一些。

偏成长的是多数人看好的股票,但实际情况我们觉得它会更好。

我们的理念都是一样的,超高收益来自于多数人的误区,这些股票是大家都比较看好的股票。研究下来发现它还没有被充分的反映,市场的反应是不够的。

从这个理念去做选股,目前占了我们两成的仓位,但这两成仓位的持股是非常分散的,分散在了20多只股票当中,单个的持股只占到总资产的1%左右。

同时,这些行业也是非常分散的,分散在了有色、化工、电子、计算机、医疗器械、机械设备等等行业中。

大家可能会有个疑问,你们团队做成长股有没有优势?你们的研究能比被别人更深入吗?

其实,我们对于成长股的研究,也不能断言一定做得比别人更深,但是有我们自己的特色,我们看成长的角度跟别人是有些不一样的。

首先,我们的理念是统一的,我们要找的还是那些市场没有充分反映的股票,我们要做这些基本面的研究。

但是,我们还要关注市场对一些基本面的反应,是不是也已经充分反应了?市场反应是不是已经到位了?这是我们的一些特色的研究。

我们有8个研究员,覆盖了各种各样的行业,过去几年大家也在个股的研究上做了很多的积累,从各自的所分工的行业里面,找出多数人看好的这些景气的股票。

我们自己研究下来发现,它的实际情况还可能更好,我们就从这里面去选股票。

投资比较分散,因为这些股票是偏成长的,估值往往都是比较高的,波动非常巨大。

从某个股票来讲,你未必能确定它一定就是那个市场反应不足,但实际情况更好的股票,因为这里面牵涉到很多的主观研究,主观的判断。

价值风格在继续回归,很多价值行业的边际改善

整体来讲,我们认为价值风格还在继续回归,背后的原因是很多价值行业的边际改善,包括我刚才所提到的地产、银行、煤炭等等。

而且这些价值行业的基本面的边际改善,带来了价值风格再回归。

那么,我们在去年是坚守了全部价值股的仓位,在去年7月底,市场价值风格最低的时候,我们也坚守了全部价值股的仓位,度过了价值风格的至暗时刻,我们的投资者也陪着我们一起,经受住了市场的考验。

我们一季度利用这种成长的机会,少量的增加了第二个方向偏成长股的投资。

这是我们对于过去几年经验和教训的总结,也是我们过去几年对研究工作的一个检查,我们也在研究上准备了几年,这也是一个检验。

感谢投资者对于我们的信任,让我们在市场最低潮的时候也是斗志昂扬的,去年最低潮的时候,我们也在努力在工作,没有躺平,既坚守了自己的理念,也不断学习在提升,在总结经验教训,我们希望在今年接下去的三个季度里面,能够迎来一个满意的回报。

问 答环 节

某些基金管理人减仓可能是被迫的

这段时间,有一部分私募基金大幅减仓,想法跟少数派正好相反,应该怎么理解?

的确,我们看到有媒体报道,有个别的私募基金管理人把仓位放得很低。

据我了解,大部分管理人的仓位还是没有大幅降低。

从我的理解来讲,我今天的标题就叫做市场越是动荡,越要坚定的满仓,刚才已经讲了这个理由了。

这种时候不是一个要去空仓,或者很低仓位的时刻,其实市场的性价比是提高了,它的风险是不大的。

但也有可能某些基金管理人是被迫的,什么叫被迫?

因为过去一年市场的调整幅度是非常巨大的,如果是在大盘成长股风格上的,这一年下来调整可能会有百分之三四十,甚至于百分之四五十,这个幅度是很大的,特别是在市场的高位期募集的产品,一年下来可能现在在预警平仓线上,有些产品面临着必须要去减仓,或者是平仓,在这种时刻它是被迫的,必须要把仓位给降下来。

我觉得这种可能性比较大,如果是在这种时刻还要去主动的,他们不是被迫的,他是主动的认为行情还要下跌,要去减仓,我认为这种可能性比较小。

银行的边际在继续改善,保险还没有出现一个明确改善的迹象

保留了银行,减仓了保险,逻辑是什么?

我们是根据它的边际变化做的选择。

银行我们觉得它的边际还在继续改善,去年在高基数的基础上,银行的净利润的增速在恢复,很多人说这是因为2020年的基数比较低,所以2021年的净利润恢复增长。

但是到了2022年,2021年的基数已经变高了,但是现在银行股的利润还在恢复。

因为它的资产水平、资产质量还在继续改善,它不需要再计提更多的不良拨备,不需要再处置更多的不良资产,使得它的利润在不断的释放。

保险其实估值也很便宜,我还是喜欢保险的,但是我们还要做一些调仓,有一些更好的品种选择,所以我们把保险减了一部分,但还是保留了一些。

为什么减了保险?

因为我觉得它还没有出现一个明确改善的迹象,困扰保险行业的保险清单销售,这些新业务的增量还没有边际改善,这是比较困扰保险行业的。

在这样一个情况之下,我们是对银行做了保留,保险做了一些减持。

少数派对城商行有什么看法?

城商行的质地差异是比较大的,在一些经济发达的区域,风险控制做的比较好的区域,城商行是一个蛮好的选择。

比如长三角区域,四川成都区域,这些经济发达的区域,它的一些地方性情况,我觉得是一些比较好的选择,我们也有少量的持仓。

少数派对于煤炭、地产等板块是否以头部公司持有为主?

的确是这样的,我们还是以头部公司持有为主,特别是地产板块,我们选择的还这些头部公司。

成长股投资的持股时间是以季度来计的

成长股持股的时间偏短,是不是代表后续换手率会变高?

对于第二个方向偏成长的投资,我们是顺势投资,是偏右侧的顺势投资,所以整体的持股时间会比较短。

可能我们以前投的第一个方向,偏价值的股票持股都是以年来计的,一拿就是一年两年三年。

这些成长股投资,我们的持股时间可能是以季度来计的,拿的是一个季度两个季度或者三个季度,所以它的换手率会变高的。

我们依然看好白酒龙头

白酒龙头还一如既往看好吗?

白酒股票我们一季度做了一些减仓,目前还继续持有,但做了一些减仓。

同样我们也考虑到白酒龙头的边际变化,对于这些白酒龙头的整体估值来讲,我觉得可以接受,也不算太高,但是根据它每年的利润增长,它会有一些增长,我们觉得它是能够赚到一些钱的。

但是,我们也觉得,相比其他有一些在边际发生比较明确的向上改变的行业来讲,性价比可能没那么高,所以我们在调整的过程当中,做了一些减持。

对于这些白酒龙头我们还是依然是看好的。

银行和地产是目前的投资主题,但不会是永远的主题

银行和地产是少数派永远的投资主题?

其实也不是,我们只是从2016年以来,银行、地产拿的比较多,其实我们也是根据市场不同的情况,不同阶段做一些变化。

我们始终的目的都是找那些收益风险比好的投资方向。

当银行、地产的收益风险比降低了以后,我们也会换股的,它是我们目前的主题,不会是我们永远的主题。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>